Раздельный бюджет: как сохранить личные деньги и тёплые отношения

Содержание:

- Показатели прошлых лет

- Пошаговое руководство к ведению семейного бюджета

- Особенности золотой карты

- Как формируется СБ

- Подробная инструкция по планированию семейного бюджета

- Виды семейного бюджета

- Как правильно вести семейный бюджет, чтобы сэкономить

- Положите на весы ваши доходы и расходы

- Шаг №1. Оценка финансового состояния семьи

- Как в Windows 10 изменить место загрузки и установки приложений из магазина Microsoft Store.

- Раздельный бюджет

- 12 секретов накопления и планирования бюджета на год

- Подводим итоги: почему так важно распределить бюджет семьи правильно?

- Заключение

Показатели прошлых лет

Конечно, государственные средства внутри страны не распределялись одинаково по годам. Каждый год вносились правки в общую экономическую картину. Источники для бюджета городов и бюджета регионов мало отличимы друг от друга.

2016

Ключевыми показателями при формировании государственного бюджета в 2016 году стали показатели стоимости одного барреля нефти марки Brent. Расчеты политиков показали, что стоимость одного барреля этой нефти доходила до 50 долларов США, при этом курс американской валюты по отношению к рублю составил 63,3 рубля. Для 2016 года характерны следующие показатели:

- Доходная часть составляла 13 738,5 млрд рублей. Увеличение объема сохраненных сбережений было принято реализовывать за счет увеличения прибыли с нефтегазовой промышленности.

- Расходная часть составляла 16 098, 6 млрд рублей.

- Предполагаемая величина резервного фонда страны доходила до 5 507,1 млрд рублей.

Доля бюджетных расходов была неоднородна. В первую очередь государство отчисляло средства на социальную политику. Это 27,7 % всей доли бюджета. Затем средства отчислялись на оборону — 19,2 % всех сбережений. После, на национальную экономику и правоохранительные системы. Далее, по уменьшению средства отчислялись на значимые сферы экономики.

2017

Динамика распределения средств страны в 2017 году зависит от котировок цен на нефть, газ, а также котировки стоимости золота и других драгоценных металлов. В 2017 году большое значение имели введенные санкции. Таким образом в 2017 году:

- Доходы составляли 13.488 млрд. рублей.

- Расходы составляли 16.241 млрд. рублей.

- Дефицит составлял 2.753 руб.

В 2017 году курс доллара составлял 67,5 рублей, что значительно меньше, чем на сегодняшнее время. Относительно процентной политики нет различий с политикой 2016 года. В первую очередь средства уходят на следующие статьи:

- Социальная политика — 30,8%.

- Оборона страны — 17,2%.

- Национальная экономика — 12,8% и так далее по убыванию.

2018

За основу расчетов в 2018 году были взяты показатели одного барреля нефти марки Urals. В то время средний по году курс доллара составлял 64,7, процент инфляции доходил до 3,7%, показатели доходов страны в 2018 году стал значительно выше по отношению к 2017 году и составил 15,182 трлн рублей. Суммы расходов государства доходили до 16,514 трлн рублей.

Относительно процентной политики средства распределяются следующим образом:

- 30,96% уходит на социальную политику.

- 17,01% уходит на национальную оборону.

- 14,11% уходит на национальную экономику.

Таким образом 2018 год дал очень мощный толчок для развития экономики других лет.

2019

2019 год был достаточно специфичным годом по прогнозам Министерства Финансов РФ. Колебания рыночных цен связано с изменениями показателей на зарубежных рынках, а также с санкциями США в отношении РФ. Относительно процентной политике характерно следующее:

- Отчисления на соц.политику 24,5%.

- Нац. оборону — 14,6%.

- Нац. экономику — 13,2%.

- Правоохранительную деятельность — 11,3.

И так далее по убыванию расходов экономики.

Пошаговое руководство к ведению семейного бюджета

Задумайтесь – для чего вы ведете, или хотите начать вести семейный бюджет? Помимо того, что это он проясняет финансовую ситуацию, бюджет может и должен служить более высокой цели

Например, благодаря контролю над бюджетом, вы с легкостью можете высвободить деньги на решение важных проблем, сможете запланировать крупную покупку или даже задумаетесь над тем, чтобы сменить работу.

Чтобы избежать распространенных ошибок и не тратить время зря, советуем обратить внимание на этапы, или шаги, которые нужно выполнять последовательно

Шаг 1. Выявите ваши цели и приоритеты

Главная задача семейного бюджета – это повышение качества жизни. Этот результат достигается благодаря рациональному распределению – с одной стороны, и грамотному планированию – с другой.

Практика показывает:

- Если вам не хватает денег, и при этом вы не знаете точной суммы, в большинстве случаев вы просто не умеете их распределять.

- Если вы не можете себе позволить откладывать деньги, вероятно, вы их уже потратили!

- Если вы никак не можете купить квартиру/машину/компьютер – в 99% случаев вы просто не планировали это сделать.

Первым делом нужно подумать, какую конкретно задачу будет решать ведение бюджета вашей семьи. Если это повышение качества жизни – то что конкретно должно измениться.

Пример! Допустим, вы мало путешествуете, но слишком много тратите на развлечения в вашем городе. Тогда вашим приоритетом будет перераспределение расходов – меньше тратить на развлечения, больше – на путешествия!

А вот еще один пример: вы хотите разобраться, достаточно ли вы получаете, чтобы обеспечивать все потребности своей семьи. Тогда вы должны будете изучить эти потребности, расставить приоритеты и решить – нужно ли вам увеличивать доходы.

Хорошо, если вы поставите конкретную и достижимую финансовую цель, например: «накопить 150 тыс. рублей на кухонный гарнитур к декабрю 2020 года» – и подстроите под нее свой ежемесячный бюджет.

Шаг 2. Проанализируйте текущее финансовое положение

Не менее ответственный и даже более трудоемкий шаг – организация ведения семейного бюджета. Исходя из выбранного типа бюджета, подробно распишите все доходы и расходы вашей семьи и оцените финансовую ситуацию.

Ваш бюджет:

- дефицитный, если расходы превышают доходы

- сбалансированный, если расходы примерно равны доходам

- профицитный, если часть доходов остается

С доходами бывает проще, потому что источников дохода обычно в разы меньше, чем расходных статей. Однако здесь тоже следует расписать подробно все доходы. Сравнительная таблица доходов и расходов за месяц и вывод, который вы сделаете, подскажет вам средство, с помощью которого вы можете добиться того, чего хотите.

Пример анализа ежемесячных расходов на питание

Не знаете, сколько тратите на еду? Проанализируйте свои покупки в супермаркете в течение хотя бы 1 месяца. Семейный бюджет складывается во многом из анализа статистики расходов. Фиксируйте данные в любой удобной для вас форме, отразив необходимые данные. Определите самые расходные статьи попробуйте запланировать покупки на следующий месяц, рассчитать недельный бюджет и т.п.

Какие статьи расходов нужно непременно отражать в бюджете

В вашем бюджете должны присутствовать несколько основных категорий, отслеживать которые удобно отдельно, остальные можете смело группировать.

Например, полезно отдельно отслеживать личные расходы (каждого из супругов, если бюджет общий), отдельно отражать расходы на детей, общие семейные траты, а также обязательно фиксировать регулярные платежи.

Обычно траты сортируются по категориям, например: красота, здоровье, транспорт, дети, питание, образование, развлечения. Воспользуйтесь этими данными, который собрал за вас банк, и составьте примерный план расходов на следующий месяц. Старайтесь распределять плановые расходы более рационально: остаток по средствам вы можете отправить в накопления.

Шаг 3. Определитесь со средствами достижения цели

После того, как вы получили достаточно информации о потребностях своей семьи и оценили состояние вашего бюджета, самое время подумать о средствах повышения качества жизни. То есть вам следует определиться – каким путем вам этого добиться:

- наращивание доходов – подойдет, если бюджет дефицитный или сбалансированный, а ваши расходы максимально рационализированы

- сбережения – подойдет, если бюджет профицитный или сбалансированный

- рационализация расходов – подойдет, в любом случае, поскольку как минимум высвобождает средства.

Особенности золотой карты

Зарплатная карта Виза Голд, Мастеркард или МИР дает человеку ряд преимуществ. Первая привилегия – бонусная программа «Спасибо от Сбербанка». Для повседневного пользования золотая карта идеальна, так как дает:

- 1% кэшбэка за покупки в супермаркетах.

- 5% при оплате в кафе и ресторанах.

- До 30% бонусов, которые предлагают партнеры Сбербанка.

Бонусы Спасибо после накопления зарплатный клиент обменивает с конвертацией 1:1. За них человек может получить бесплатный билет на поезд, концерт, в кино, или обменять баллы на сертификат от партнерского магазина.

Банковская золотая карта участвует в программах лояльности от Visa и MasterCard. Список партнёров в 2020 году расширен, и вы можете как вернуть 10% за покупку кофе в Старбакс, так и сэкономить крупную сумму при оплате билета на самолет от компании Эмирейтс.

Подключение к зарплатному проекту позволяет клиенту не переживать за стоимость ведения счета, а золотой формат карточки имеет положительные особенности:

- Не ограничивает зарплатного клиента в снятии наличных – получить деньги можно в любом банкомате мира.

- Карты МИР, MasterCard, Visa Gold дают владельцам право воспользоваться юридической или медицинской помощью за границей.

- Золотые карты участвуют в закрытых распродажах.

- Есть система бесконтактной оплаты.

- Повышенный уровень защищенности при оплате карточкой в интернете – все действия подтверждаются кодом с телефона.

- Можно расплачиваться, приложив мобильный к сканеру.

- Как выглядит карта – золотого цвета, что сразу говорит о статусности владельца.

Зарплатную карту золотого формата компании выдают в качестве поощрения – человек не платит за годовое обслуживание, плюс пользуется льготами от Сбербанка.

Как формируется СБ

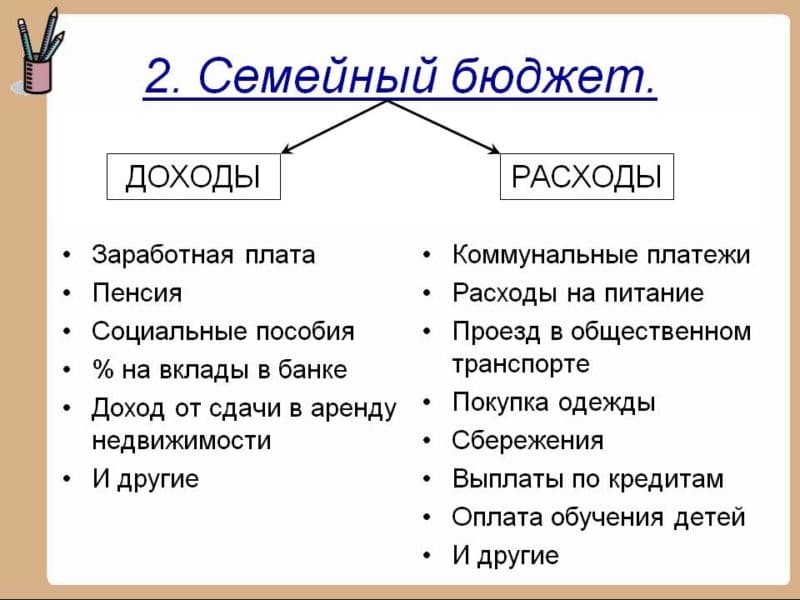

Итак, мы определились, что семейный бюджет – это все доходы и расходы семьи за определенный промежуток времени. Но, как правильно его сформировать?

Начнём с доходов. Чаще всего доход семьи складывается из заработной платы супругов. Кроме этого сюда можно включить доход других членов семьи, а также непостоянные заработки, социальные пособия, пенсии, доходы от вложений, аренды и др. При этом, если от каждой полученной суммы откладывать небольшой процент в инвестиции, это также принесёт свой дополнительный доход.

Расходы зависят от семьи и делятся на категории:

- Питание.

- Обучение.

- Транспорт.

- Услуги ЖКХ.

- Товары длительного пользования (одежда, мебель).

- Культурные мероприятия.

Таким образом, чтобы сформировать семейный бюджет достаточно проанализировать денежные поступления и траты за конкретный период.

Подробная инструкция по планированию семейного бюджета

Отслеживание семейных трат, а также вашего дохода — работа не скучная и не трудная, как вы, возможно, считали. Можно найти компьютерную программу или приложение на смартфон, с помощью которых вы сможете легко и быстро составить план бюджета и следовать ему.

- Возьмите блокнот и карандаш. Это самое простое, что можно сделать, чтобы контролировать расходы семейного бюджета.

- Сделайте таблицу в специальной программе «Эксель», чтобы было удобнее отслеживать, на что вы тратите заработанные средства.

- Установите приложение на телефон — с его помощью вы сможете сразу же вносить расходы семейного бюджета в память. Главное подобрать наиболее удобное для вас приложение. Например, «Дребеденьги», Coinkeeper — подходящие утилиты, чтобы отслеживать семейные траты.

Как отследить расходы семейного бюджета на месяц? Воспользуйтесь нашим руководством.

Шаг 1. Определите цель.

Тратить меньше, если у вас нет цели, не получится. Скупой человек и тот, кто планирует траты, — разные люди. Поставьте перед собой цель и старайтесь не расходовать деньги на ненужные вещи. Например, в краткосрочной перспективе вашей целью может стать покупка нового телефона либо погашение кредита. Среднесрочная цель — новая машина, путешествие. В долгосрочной перспективе — планирование жизни на пенсии, выплата ипотечного кредита, оплата образования сына или дочери.

Важно! Ваши цели должны быть реальными, а доходы — точно просчитаны. Шаг 2

Определяем доходы и затраты вашей семьи

Шаг 2. Определяем доходы и затраты вашей семьи.

Для этого обращаемся к структуре бюджета. Прежде всего запишите, из чего складываются ваши доходы. Это может быть зарплата, пенсионные выплаты, пособия, дополнительный заработок и так далее. Затем записываем все затраты

Платежи подразделите на временные и постоянные, отметьте их в табличке семейного бюджета, принимая во внимание ваш личный опыт

Обратите внимание: необходимо учесть, сколько человек в вашей семье, где вы живете, какие потребности есть у вас и у ваших детей. Подумайте, возможно придется добавить категории затрат, чтобы сделать табличку детализированной

Обычно семейные доходы складываются из:

- заработной платы мужа;

- зарплаты жены;

- процентов по банковскому вкладу;

- пенсионных выплат;

- пособий;

- дополнительного заработка, к примеру, на удаленной работе.

Затраты бывают постоянными, которые не меняются:

- налоговые выплаты;

- оформление страховки (квартиры, машины, здоровья);

- оплата сотовой связи, интернета и так далее.

Не забывайте про 10–20 %, эту сумму нужно откладывать, чтобы она послужила в качестве финансовой подушки, если произойдет чрезвычайная ситуация.

Переменные траты включают в себя:

- покупку продуктов питания;

- лечение;

- ремонт автомобиля;

- покупку обуви и одежды;

- коммунальные платежи;

- личные расходы мужа и жены, которые необходимо просчитывать отдельно;

- приобретение презентов на праздники;

- оплату детского садика;

- походы в кино, на выставки и тому подобное;

- траты на ребенка.

Учитывайте пожелания членов вашей семьи, чтобы скорректировать перечень, расширить его, увеличить траты или объединить статьи затрат семейного бюджета.

Шаг 3. Контролируйте, сколько вы потратили за месяц.

Конечно, нелегко сразу же сделать таблицу расходов семейного бюджета, ведь нужно знать, на что вы тратите деньги. Для этого потребуется время — 30–60 дней. Регулярно записывайте в табличку «Эксель» траты, внося корректировки.

Это необходимо для того, чтобы ясно видеть, сколько денег вы расходуете. Зная это, в последующем можно будет управлять бюджетом.

Шаг 4. Решите, что вам действительно необходимо, а от чего можно отказаться.

После того как вы начнете фиксировать, на что тратите деньги, то поймете, что крупные суммы уходят на покупку того, что вам не нужно. Траты, которых нет в вашем плане и которые вы совершаете, поддавшись сиюминутному желанию, расходуют ваш бюджет. Поэтому, если ваша заработная плата небольшая, 2–4 потраченные тысячи серьезно ударят по бюджету.

Не стоит приобретать вещь, если она вам не нужна. Дайте себе время подумать. Спустя пару недель вы поймете, что можете обойтись без этой покупки. Если же нет, то смело совершайте покупку.

Рекомендация: снимите деньги с кредитки или зарплатой карточки. Чтобы тратить меньше, рассчитывайтесь наличкой. Ведь если вы держите бумажные деньги в руках, вам будет сложнее потратить их, чем виртуальную сумму.

Виды семейного бюджета

По финансовому результату

Дефицитный

Дефицит предполагает ситуацию, когда расходы превышают доходы. Зачастую это

происходит вследствие негативных событий, таких как болезнь, поломка автомобиля

или потеря работы. Тем не менее, положительные причины дефицита бюджета тоже

возможны, например, рождение ребенка или приобретение квартиры.

Профицитный

Когда запланированные расходы

оказываются меньше доходов возникает приятная ситуация профицита. В этом случае

возникают разные варианты распределения доходов – прекрасная возможность

порадовать себя долгожданным путешествием или сделать выгодные инвестиции.

Сбалансированный

Если расходы и доходы

равны, то финансовым результатом исполнения такого плана являются отсутствие

долгов и остатков денежных средств. Чтобы добиться сбалансированности нередко

приходится сокращать свои расходы или прикладывать дополнительные усилия, чтобы

повысить доходы.

По типу управления

Современное общество не дает однозначного ответа на вопрос, кто должен управлять финансовыми потоками внутри семьи. Выделяют следующие варианты ведения семейного бюджета — общий, раздельный, совместно-раздельный и единоличный.

Общий

Принципы:

- доходы каждого члена семьи направляются в общую копилку;

- все члены семьи тратят общие деньги и на семейные и на личные нужды;

- все расходы согласовываются между супругами.

Достоинства:

- Обеспечивается единство мужа и жены, если доходы супругов примерно равны;

- Совместный бюджет снимает вопрос, на чьи средства совершить покупку;

- Удобно копить деньги.

Недостатки:

- При большой разнице в доходах, есть вероятность конфликтов между супругами ;

- Каждый супруг должен отчитываться за покупки;

- Сложности планирования семейных расходов, если у супругов разные желания;

- Возможно недопонимание, если муж и жена имеют разное представление о необходимом уровне комфорта.

Раздельный

Принципы:

- доходы каждого члена семьи направляются на его личный счет;

- каждый тратит свои личные средства и на себя и на семью;

- расходы согласовываются только в случае совершения крупных покупок.

Достоинства:

- Члены семьи с раздельным бюджетом не зависят от зарплаты друг друга, поэтому финансовые конфликты практически исключены;

- Каждый может тратить на собственные нужды сколько угодно;

- Все чувствуют себя независимыми и самостоятельными.

Недостатки

Каждый стремится заработать больше денег, не уделяя внимание семье;

При существенной разнице в доходах возможны споры из-за разного качества жизни супругов;

Проблематично накопить деньги .

Совместно-раздельный

Принципы:

- Часть доходов каждого направляется в общую копилку, а другую часть он тратит на свои нужды;

- Общая часть доходов тратится на нужды семьи,а личные средства каждый тратит по своему усмотрению;

- Супруги обсуждают только затраты на общие потребности.

Достоинства:

- Супруги, имея личные средства, чувствуют себя свободными;

- Наличие общих денег способствует укреплению семьи;

- Проще договориться по поводу общих трат, так как остаются деньги на личные нужды.

Недостатки:

- Возможно сокрытие доходов любым из членов семьи;

- Смешанный бюджет усложняет накопление денег в сравнении с совместным;

Единоличный

Принципы:

- Доходы каждого члена семьи направляются в общую копилку;

- Только ответственный за ведение бюджета имеет право распоряжаться финансами;

- Все расходы согласовываются между супругами;

Достоинства:

Отсутствие конфликтов, так как решения принимает один человек.

Недостатки:

Возможно недоверие, так как ответственный за формирование и исполнение плана имеет большие возможности по искажению информации о доходах и покупках.

По сроку

В зависимости от длительности действия различают три вида плана:

- Краткосрочный (если бюджет составляется на месячный срок);

- Среднесрочный (когда период действия менее 1 года);

- Долгосрочный (характеризуется сроком более 1 года).

Краткосрочный план является наиболее точным.

Прогнозировать мелкие покупки на долгий срок очень сложно, поэтому при

увеличении срока погрешность возрастает

Как правильно вести семейный бюджет, чтобы сэкономить

Экономить нужно правильно и осознано:

- Проанализируйте свои не обязательные ежедневные расходы (поход в ресторан, чашка кофе, пачка сигарет и т.д.).

- Определите стоимость вашей ежедневной привычки.

- Умножьте полученную цифру на 365 дней в году и на 10 лет. Хорошая получилась сумма?!

- Ответь честно самому себе: вам действительно так сильно нужна чашка кофе за 60 руб. каждое утро или вы лучше потратите накопленные за год 21,9 тыс. руб. на другие цели?

Экономить средства помогут следующие советы:

- В магазин стоит заходить только со списком необходимых продуктов. Не покупайте еду, будучи голодным.

- По возможности откажитесь от покупки товаров в кредит. Эти расходы ложатся в обязательные ежемесячные платежи.

- Откажитесь от любых покупок в день получения зарплаты. Психологи доказали, что в такие моменты человеку кажется, что он становится богаче.

- Оплачивайте товары только наличными средствами. С психологической точки зрения расстаться с электронными средствами гораздо легче.

- Не следует идти на поводу у маниакальных желаний сделать какую-то покупку. Дождитесь утра. Если желание не угаснет, тогда отправляйтесь в магазин.

- Если вы не определитесь куда инвестировать накопленные средства, то вы их однозначно потратите. Просто откладывать деньги – очень тяжело. Нужно понимать, куда вы их хотите направить.

На чем экономить нельзя:

- На саморазвитии (лучше отказаться от куска мяса, чем от хорошей книги).

- На здоровье (вместо того, чтобы заниматься самолечением, лучше сразу купить нужные препараты).

- На уходе за собой (косметика и средств,. которые мы наносим на свое тело должны быть качественными).

Положите на весы ваши доходы и расходы

Доходы 50000 рублей Расходы 50000 рублей

Бюджет вашей семьи, сбалансированный у вас доход равен расходу.

Пример второй:

Доходы 50000 рублей Расходы 60000 рублей

У вас в семье дефицит бюджета, вам не хватает денег, надо пересмотреть пункты расходов семейного бюджета.

Пример третий:

Доходы 50000 рублей Расходы 40000 рублей

У вас доходы превышают расходы, получается избыток денежных средств или накопление на будущие расходы.

Главный смысл составления семейного бюджета научиться составлять баланс между приходящими доходами и уходящими расходами. Надо научиться составлять семейный бюджет так, чтобы расходы всегда были меньше доходов.

Шаг №1. Оценка финансового состояния семьи

Для грамотного планирования семейного бюджета с самого начала нужно оценить текущее финансовое состояние. Запишите все источники доходов: банковские счета и карты, спрятанные «на черный день» наличные, кредиты, ежемесячные заработные платы, долги и другие источники доходов. На протяжении хотя бы четырех недель отслеживайте расходы семьи, чтобы понять, куда вы тратите деньги. Если вы будете записывать расходы в течение 3-4 месяцев, то увидите достаточно полную картинку семейного финансового положения.

Выделите отдельные графы, где будете вносить покупки, совершенные банковской картой и наличными.

Как в Windows 10 изменить место загрузки и установки приложений из магазина Microsoft Store.

Шаг 1: Перейдите в меню «Параметры» → «Система» → «Память устройства» или «Память».

Шаг 2: В разделе «Другие параметры хранилища» нажмите ссылку «Изменить, место сохранения нового содержимого».

Шаг 3: В следующем окне, измените опцию «Новые приложения будут сохранятся здесь», выберете в раскрывающемся списке диск, на который вы хотите загружать и устанавливать приложения из Магазина. Нажмите кнопку «Применить».

С этого момента, когда вы устанавливаете новые приложения (которые поддерживают установку на не системный диск) из магазина, будет использоваться новое место для его установки.

Windows 10 автоматически создаст папку с именем «WindowsApps» в корневом каталоге выбранного диска и будет сохранять все новые приложения в этой папке.

Обратите внимание, что большинство приложений можно установить на другой диск. Однако некоторые приложения не могут быть установлены или перемещены на диск, отличный от системного

Если приложение не поддерживает установку на несистемный диск, при попытке установить приложение вы увидите сообщение «Приложение необходимо установить на системный диск».

Раздельный бюджет

Этот вид бюджета предполагает, что у пары нет никаких общих финансовых взаимоотношений. Все расходы индивидуальны, доходы неприкосновенны. Никто в паре не претендует на заработок другого, а общие траты либо делятся поровну, либо воспринимаются как подарок или элемент ухаживаний. Обычно таким образом выстраивают финансовые взаимоотношения пары, которые пока не живут вместе или которые недавно съехались и начали вести совместный быт.

Плюсы: каждый несет финансовую ответственность только за себя, никто ни от кого финансово не зависит.

Минусы: чем больше совместного быта (а это почти неизбежно при развитии отношений), тем сложнее запоминать все траты и делить их поровну. Могут возникнуть разногласия в вопросах общих трат. Обычно такая модель со временем плавно перетекает в смешанный бюджет. К тому же такой тип бюджета едва ли подойдет паре, у которой большая разница в уровне доходов.

Полезные инструменты: траты, которые планируется разделить, лучше совершать с помощью банковской карты, чтобы потом без проблем восстановить историю покупок с помощью онлайн-банка или СМС-оповещений.

12 секретов накопления и планирования бюджета на год

- Используйте наличные. Давно доказано, что расставаться с реальными деньгами психологически гораздо сложнее, чем приложить карточку к терминалу. Порой именно возможность мгновенно оплатить любую сумму подталкивает людей к импульсивным покупкам, о которых они потом жалеют.

- Приобретайте товары онлайн через кэшбек-сервисы, которые будут возвращать небольшую часть стоимости обратно.

- Ходите в магазин только со списком. Этот совет особенно актуален для тех, кто замечает за собой склонность приходить домой с полным пакетом еды, отправившись за хлебом. То же самое касается и крупных приобретений: составьте список и взгляните на него через месяц. Так у вас будет время осознать, действительно ли эти вещи являются необходимыми.

- Старайтесь питаться дома, а не в кафе и ресторанах. Даже в относительно недорогих точках общепита полноценный обед всегда будет стоит дороже, чем если бы вы приготовили его самостоятельно.

- Проблему с питанием во время обеденного перерыва на работе можно решить с помощью специальных контейнеров, которые подходят для разогревания в микроволновке. Приготовьте заранее что-нибудь вкусное и полезное и возьмите с собой.

- Привлеките к планированию бюджета на год всех членов семьи. Также обсуждайте с ними текущие траты, чтобы понимать, как расходуются ваши общие деньги.

- В первую очередь вносите обязательные платежи. То есть, в начале месяца оплачивайте все счета, а уже оставшиеся средства распределяйте по потребностям.

- Попробуйте по возможности сэкономить на платных увлечениях. Например, посещение спортивного зала в летнее время года можно без проблем заменить на зарядку и пробежку в парке.

- В течение года можно неплохо сэкономить на подарках, если вы умеете что-то мастерить своими руками. Такой презент и подарить будет не стыдно, и получить приятно, а стоимость намного ниже.

- Не гонитесь за брендами. Сейчас очень много компаний, выпускающих модную одежду, которые просят огромных денег за свои товары. По сути же они ничем не отличаются от аналогов, которые можно купить гораздо дешевле.

- По возможности используйте бартер. Порой среди знакомых или в Интернете встречаются люди, которые могут оказать вам какие-то полезные услуги в обмен на вашу профессиональную помощь.

- Храните деньги на электронных кошельках, таких как Киви, Яндекс.Деньги или Вебмани. Их особенность в том, что вывод средств происходит не мгновенно, что является дополнительной защитой от необдуманных покупок. К тому же, если вам выпадет возможность подзаработать в сети, скорее всего, зарплату можно будет получить только на виртуальный счёт.

Подводим итоги: почему так важно распределить бюджет семьи правильно?

Анализировать траты должна каждая ячейка общества. В этом нет ничего сложного. Вопрос, как распределить семейный бюджет – крайне важен для тех пар, которые хотят существенно улучшить свой уровень жизни. Описанные в статье примеры типичных ошибок и приведенные методики, как грамотно распланировать семейный бюджет, помогут каждому члену семьи стать финансово дисциплинированным. Следует помнить, что распределить семейный бюджет поможет только правильное планирование. Именно оно может стать залогом внушительных сбережений, которые помогут паре открыть новые возможности.

Заключение

Тема, затронутая в этой статье, очень важная и интересная. Я для себя открыла много нового. Уверена, что предприятие без грамотного планирования, организации, управления и контроля не сможет эффективно функционировать. В начале статьи мы выяснили, что семья – это маленькое предприятие. Поэтому к ней применимы те же принципы, что и к любому другому предприятию.

Не надо быть экономистом или финансистом, чтобы научиться вести семейный бюджет. Это довольно увлекательное занятие, которое еще несет и практическую пользу. Мы повышаем финансовую грамотность, учимся экономить и копить. Согласитесь, что несколько минут каждый день стоят того, чтобы навести раз и навсегда порядок в кошельке и в голове.

Приглашаю вас также подписаться на новости блога, и вы будете регулярно получать авторские, полезные статьи, в которых мы будем обсуждать вопросы, касающиеся каждого из нас.