§ 6. бюджет семьи

Содержание:

- Пенсии

- Какие изменения ждут участников НИС в 2016 году

- Как работает фиксированный доход. Его роль в бюджете

- Раздельный семейный бюджет

- Страхование кредита

- Что такое семейный бюджет

- Условия потребительского кредитования в Мытищах

- Определите, исправен ли дисплей

- Воображение

- 4 правила, которые помогут составить сбалансированный семейный бюджет на год

- Что такое семейный бюджет и зачем его нужно вести

- Популярные

- Где вести домашнюю бухгалтерию

- Для чего нужен семейный бюджет

- Виды фиксированных доходов

- Что такое семейный бюджет: определение понятия и виды – раздельный, общий, долевой

- Навигация

- Опросы

- Совместный бюджет

- Подробная инструкция по планированию семейного бюджета

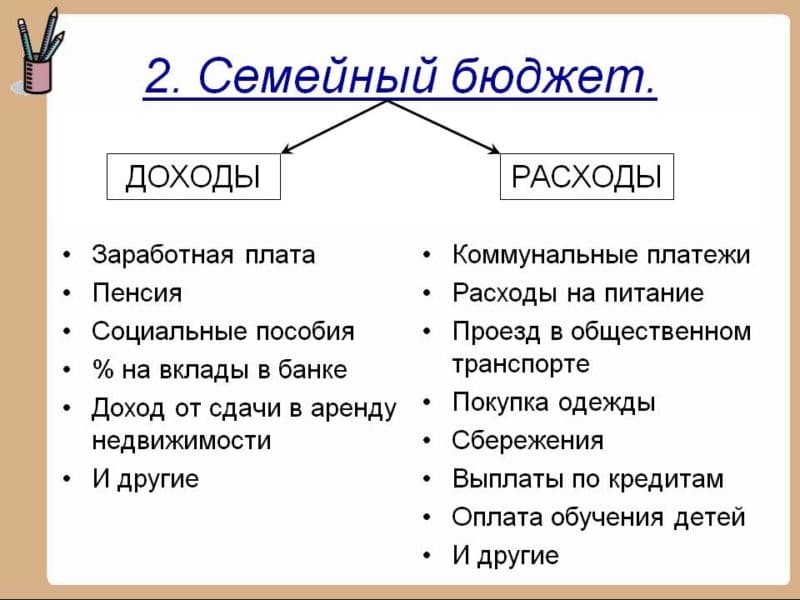

- Рассмотрим структуру семейного бюджета

- Статьи доходов

- Заключение

Пенсии

Но и на этом наш сегодняшний список не заканчивается. Пособие малоимущим семьям (и не только им) выплачивается государством в качестве поддержки. Только это не единственная помощь. Помимо всего прочего, доход семьи включается в себя… пенсии.

Неважно, о каких именно выплатах идет речь. Любая пенсия (по возрасту, инвалидности и так далее) будет учитываться в совокупном доходе ячейки общества

Не обязательно быть пенсионером для того, чтобы получать данную государственную поддержку. Этот вариант тоже довольно часто встречается на практике. Оформление пенсий обычно не приносит неудобств. А размер выплат не слишком высокий. Так что не стоит надеяться, что данная помощь от государства сможет полностью обеспечить малоимущие семьи. Доход такой ячейки общества, даже с государственной помощью, как правило, остается на невысоком уровне.

Какие изменения ждут участников НИС в 2016 году

Как работает фиксированный доход. Его роль в бюджете

Как было выше упомянуто, фиксированный доход — это то, что определяет минимум семейного бюджета, следовательно, от размера фиксированного дохода зависят доли расходов удовлетворения запросов членов семьи, зависит качество их жизни. А негативное влияние такого явления как инфляция связано с тем, что рост цен и, как следствие, падение покупательской способности обесценивают эти самые фиксированные доходы трудящихся членов семьи. От этого может быть огромная разница между номинальным и реальным доходами семьи.

Кроме того. Здесь справедливо утверждение, что фиксированный доход — это ничто иное, как отражение общей картины экономики страны в целом. Так как если удовлетворение потребностей семей с фиксированным доходом ограничивается только одними примитивными материальными запросами, наподобие уплаты коммунальных услуг и приобретения продуктов питания, иными словами запросами, которые только способствуют поддержанию одного уровня жизнедеятельности семьи без дальнейшей перспективы его повышения, а ни о каких духовных и культурных потребностях речи и идти не может, то уровень инфляции настолько высок и бьет по карману граждан, что им с трудом удается сводить расходы с реальными доходами.

Раздельный семейный бюджет

Раздельный семейный бюджет предполагает, что никакого «общего котла» нет, каждый член семьи самостоятельно распоряжается своими доходами. Этот вид семейного бюджета пользуется большой популярностью в западных странах, где супруги традиционно привыкли чувствовать себя финансово независимыми друг от друга. В случае ведения раздельного семейного бюджета каждый из супругов самостоятельно оплачивает те семейные и личные расходы, которые считает нужным, при этом решения о крупных тратах (в суммах выше определенного предела, индивидуального для каждой семьи) могут приниматься супругами совместно.

Преимущества:

- Супруги являются финансово независимыми друг от друга и потому не ссорятся по денежным вопросам;

- Каждый из супругов сам распоряжается своими доходами, что проще, имеет возможность тратить на личные нужды столько, сколько считает необходимым.

Недостатки:

- В случае, когда супруги (или один из супругов) склонны к расточительству и неразумному расходованию личных финансов, при таком способе ведения домашнего бюджета очень сложно создать накопления для совершения крупных покупок;

- Могут возникнуть разногласия по поводу того, кто будет оплачивать общие семейные расходы или расходы на детей;

- Этот тип семейного бюджета подойдет только семьям, в которых каждый из супругов имеет достаточный уровень доходов.

Страхование кредита

Что такое семейный бюджет

Семейный бюджет – это доходы и расходы конкретной семьи за определенный период времени. Может быть месяц, полгода или год. Ведение бюджета семьи столь очевидная вещь, что огромное количество людей не уделяет внимания такой вещи.

Достаточное количество внимания семейному бюджету начинается с определения круга людей, входящих в состав семьи

Важно определить всех, кто участвует в поступлении средств и их расходовании

Основной подход – это люди, живущие в одном доме, квартире. Для молодой семьи особенно актуально правильно выстроить отношения с финансами в семье на стадии пока их двое – муж и жена. Существуют варианты муж, жена и дети или широкий круг с бабушками и дедушками.

Условия потребительского кредитования в Мытищах

Определите, исправен ли дисплей

Воображение

Воображение – это способность сознания человека создавать идеи, представления и образы и управлять ими. Она играет главную роль в таких психических процессах, как планирование, моделирование, игра, память и творчество. Это основа наглядно-образного мышления человека, которое позволяет решать определённые задачи и разбираться в ситуации без практического вмешательства. Разновидностью воображения является фантазия.

Существует и классификация воображения:

- По степени направленности – активное и пассивное воображение;

- По результатам – репродуктивное и творческое воображение;

- По виду образов – абстрактное и конкретное;

- По степени волевых усилий – непреднамеренное и, преднамеренное;

- По приёмам – типизация, схематизация, гиперболизация, агглютинация.

Механизмы воображения:

- Типизация;

- Акцентирование;

- Схематизация;

- Агглютинация;

- Гиперболизация.

Воображение непосредственно связано с творчеством. И в нахождение творческих решений способствуют чуткость к возникающим проблемам, лёгкость комбинирования каких-либо вещей и наблюдательность. Характеристиками воображения можно считать точность, оригинальность, гибкость и беглость мышления.

Подробнее о воображении в психологии читайте в статье «Психические процессы: виды и краткая характеристика». Кроме того, проблемам развития воображения посвящен урок «Развитие творческого воображения» из нашего курса по творческому мышлению.

4 правила, которые помогут составить сбалансированный семейный бюджет на год

Выделяется несколько основных универсальных правил, ориентированных на стабилизацию дохода и расхода. Придерживаясь схем, вы сможете выработать привычку правильного учета потоков денег. Конечно, каждая семья особенна, и универсальных правил для всех не существует, но ключевые моменты направят на верный путь.

- Правило 50/20/30.

В книге под названием «All Your Worth: The Ultimate Lifetime Money Plan» (в переводе «Все ваше благосостояние: главный денежный план на всю жизнь») сестры Уоррен приводят простой пример рационального планирования.

Они выделяют всего три главных пункта, которые важно учитывать в составлении таблиц семейного бюджета на год:

- Такие основные траты, как коммуналка, обеспечение продуктами питания и лекарствами, должны полностью покрываться половиной общего дохода.

- Дополнительные 30 % могут идти на поездки, походы в театры или рестораны.

- Оставшиеся 20 % пойдут на погашение долгов и накопление той самой «подушки безопасности».

Правило «5 конвертов».

Возьмите за норму держать в столе пять или более конвертов, отведенных на каждую статью расходов, и дайте им соответствующие названия:

- Продукты питания.

- Аренда квартиры, счета за свет, воду, газ.

- Абонентская плата за WiFi и сотовую связь.

- Одежда, обувь, косметика.

- Бензин, мойка авто, проездные билеты и другое.

Ежемесячно в день выдачи зарплаты раскладывайте ее в каждый конверт в соответствии с тем, сколько конкретно готовы выделить на каждый пункт. Используйте деньги строго по назначению, а совершив покупку, складывайте чеки, что позволит точно понимать, куда пошла та или иная сумма. Как только освоите метод, сможете находить возможность для создания накопительного фонда и выделите для этого отдельный конверт.

Правило 80/20.

Это одна из вариаций второго правила, смысл практически тот же. 80 % дохода должно идти на все обязательные и дополнительные нужды, а 20 % — на погашение кредитов и создание резервного капитала.

Эти правила являются базой, на которой вы будете строить систему, исходя из личных граф в таблице, внося корректировки по каждому пункту.

Правило 3–6 месяцев.

На вашем счету или в одном из конвертов всегда должна быть страховка на случай непредвиденных обстоятельств, которая составляет минимальную сумму для нормального проживания в течение трех-шести месяцев. Если вас внезапно уволят или кто-то из членов семьи заболеет, не придется судорожно искать пути выхода и влезать в новые долги, а просто используете резервный капитал.

Что такое семейный бюджет и зачем его нужно вести

Семейный бюджет (СБ) – совокупность доходов, расходов семьи за определённый промежуток времени (неделя, несколько месяцев или лет).

Чтобы понять, как правильно вести семейный бюджет нужно определить, кто именно входит в эту самую семью. Обычно это все, кто живёт вместе: муж, жена, дети, изредка родители.

Основные причины для ведения семейного бюджета:

Контроль доходов. Зная, сколько денег каждый месяц поступает на общий счёт проще принимать решение о дополнительных тратах. Анализ расходов. Нередко деньги уходят на ненужные покупки (сигареты, лишняя баночка пива в пятницу вечером или очередной лак/помада/пудра и т.д., хотя старые уже на полках не помещаются). Если от них отказаться, получится неплохо сэкономить. Возможность накопления. Вычислив разницу между доходами и расходами, семья вычислит сумму, которую можно отложить на крупную покупку или отдых. Создание финансовой подушки безопасности. Подушка безопасности в семейном бюджете – необходимая вещь, о которой часто забывают

Чтобы не оказаться наедине с проблемами, например, при потере работы, важно иметь «неприкосновенный запас», который поможет продержаться два, а лучше три месяца

Ведение СБ позволит учесть, сколько денег приходит и уходит из семьи, а проведя анализ расходов можно будет начать экономить и в итоге накопить на действительно нужные покупки или долгожданные путешествия.

Вам может быть интересно — «Что такое кэшбэк и как он помогает экономить на покупках в интернете».

Популярные

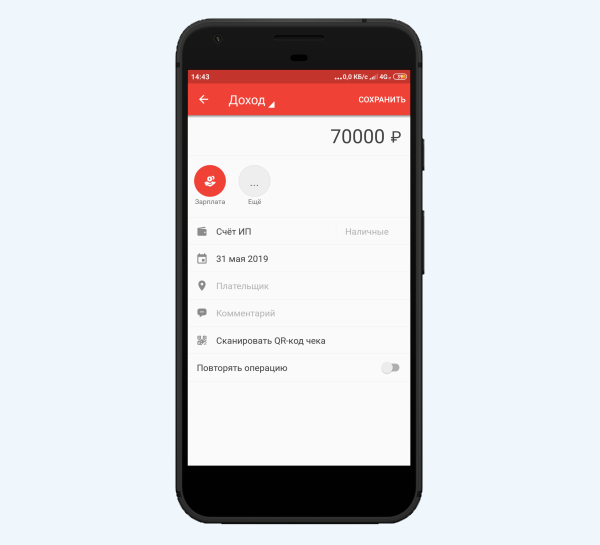

Где вести домашнюю бухгалтерию

Удобнее всего вести финансовые подсчёты при помощи таблицы. Создать её можно самостоятельно или воспользоваться специальным приложением. Ниже я приведу наиболее популярные варианты и покажу, как это делать.

Тетрадь

Доступный и лёгкий вариант. Как именно вести тетрадь семейного бюджета решает каждый самостоятельно. Например, на листе можно нарисовать таблицу или просто записывать доходы и расходы. Но не следует забывать о человеческом факторе, записывая информацию или при проведении расчётов можно легко ошибиться, что повлияет на результат.

Excel или её аналоги

Программа для работы с таблицами, Excel, есть практически у каждого владельца ПК. Реже можно встретить что-то вроде опенофиса или аналогов.

С помощью таких программ можно создать простую таблицу, а при необходимости выделить ячейки разными цветами. Воспользовавшись формулами и фильтрами очень удобно автоматизировать заполнение: подсчет суммарного дохода/расхода по той или иной категории, общих расходов за месяц.

Google-таблицы

Google-таблицы являются аналогом Excel с практически идентичным функционалом, но не требуют предварительной установки. К тому же получить доступ к таблице можно с любого устройства, на котором есть выход в интернет. Лично я для учета ежемесячного бюджета использую именно их. Пример месячного бюджета (специально взял уже готовый шаблон, но на цифры можете особо не смотреть, накидал просто от балды. Есть и шаблоны годового бюджета):

Подробный обзор табличек от гугла можете почитать вот в этой моей статье. Особенно радуют уже готовые шаблоны, вам останется только вбить недостающие статьи расходов или доходов, а формулы подсчитают всё за вас.

Специальные программы

Если составить таблицу кажется сложно, можно воспользоваться специальными программами. В сети их просто огромное количество. Из наиболее популярных можно выделить:

- Alzex Personal Finance (для Windows).

- Домашняя бухгалтерия (для Android и IOS).

- Дребеденьги (для компьютера и смартфона).

Использование приложения максимально упрощает процесс ведения домашней бухгалтерии. При этом программа подскажет, как правильно распределить семейный бюджет исходя из полученных данных.

Для чего нужен семейный бюджет

Вести семейный бюджет стоит по нескольким причинам:

- улучшение благосостояния – учет поступлений и затрат необходим для рационального распределения финансов;

- достижение поставленных целей – отложить каждый месяц на те или иные долгосрочные цели может далеко не каждый, тогда как наличие финансового плана помогает придерживаться дисциплины.

В современном мире наличия пластиковых банковских карт, в том числе кредитных, вопрос учета финансов особенно актуален. Стоит только начать вести бухгалтерию семьи, как сразу будет заметно куда и сколько тратится денег. Когда в семейном бюджете замешана кредитная карта, ведение плана доходов и расходов необходимо с целью погашения накопившихся долгов.

Продуманный и взвешенный подход к распределению доходов семьи исключает возможность ссор на почве произведенных затрат

Поэтому вести семейный бюджет важно в том числе для укрепления отношений внутри семьи

Ведение бухгалтерии позволяет создавать накопления на случай непредвиденных трат или увольнения члена семьи с работы, что также увеличивает стойкость семейных отношений в сложной ситуации.

Виды фиксированных доходов

Фиксированный доход является фундаментом бюджета любой семьи. Так как это те средства, которые в любом случае поступают в бюджет. Можно сказать, что фиксированный доход закладывает минимум семейного бюджета, в то время как переменный доход этот минимум может дополнять время от времени. Примерами фиксированных доходов можно назвать следующие пункты:

- Стипендия.

- Зарплата работников отраслей, где их труд оплачивается строго в соответствии фиксированным ставкам.

- Пособие.

- Социальные выплаты.

- Пенсия.

- Алименты.

То есть, фиксированный доход — это все то, что имеет строго обозначенный размер выплаты и поступает регулярно.

Что такое семейный бюджет: определение понятия и виды – раздельный, общий, долевой

Семейным бюджетом называется финансово-экономическая схема доходов и расходов семьи, план, по которому в течение заданного периода участники процесса распоряжаются имеющими средствами с учётом постоянных или эпизодических потребностей. То есть, по сути, это учение об экономии средств в семье. И ещё – об управлении расходами и доходами в условиях, где у каждого субъекта есть личные нужды, которые необходимо согласовывать с общественными, не ущемляя прав и свобод партнёра.

Для установления структуры бюджетирования, при которой траты не превышают доходы, существует договорённость между партнёрами, которая отражает один из трёх видов взаимодействия:

- Раздельное бюджетирование.

- Общее (совместное) бюджетирование.

- Смешанный вид бюджетирования.

Раздельное бюджетирование

Каждый семьянин самостоятельно распоряжается заработанными деньгами и самостоятельно планирует личные траты. Совместные расходы делятся пополам между партнёрами. Причём, зачастую по каждому конкретному случаю стороны договариваются отдельно. Чаще всего этот вид практикуется на ранних стадиях взаимоотношений до появления детей и имущества или, наоборот, на поздних стадиях, когда дети ушли в самостоятельную жизнь, а совместное имущество по негласной договорённости условно разделилось между супругами.

В таком планировании много крайностей, при которых финансовые отношения в семье больше напоминают деловые отношения между сотрудниками или компаньонами.

При таком ведении домашнего хозяйства, бывает, что даже совместная жилплощадь оплачивается сторонами пропорционально, а за организацию учёта одна из сторон «доплачивает» другой стороне, как за работу. Например, дом делится по площади на участки, и муж рассчитывается за часть мастерской и гаража отдельно.

Общее (совместное) бюджетирование

При всей простоте и заявленной популярности ведения хозяйства с помощью «общего котла» здесь тоже возникают сложности, если одна из сторон вкладывает в него больше другой. При выборе такого вида рекомендуют сразу договариваться, что, независимо от степени участия, партнёры будут распоряжаться средствами на равных.

На практике схема нередко гласно или негласно пересматривается, а инициатором пересмотра становится зарабатывающая больше сторона. Чаще всего в роли инициатора выступает зарабатывающая больше мужа жена. Это связано ещё и с тем, что данное соотношение заработков вступает в конфликт с традиционной социально-исторической моделью семьи. Кроме того, люди определённого психотипа, выражающие стремление к независимости, при такой модели чувствуют постоянный дискомфорт, что приводит к появлению «заначек» и фактическому переходу с общего вида бюджетирования на смешанный.

Один из вариантов «совместного» ведения хозяйства – «иждивенческая модель». Однако надо учитывать, что когда одна из сторон находится на иждивении у другой, сложно соблюсти равноправие голосов. Кто зарабатывает, тот и распоряжается деньгами.

Смешанный вид бюджетирования

Предполагает одновременное существование и «общего котла», и личных финансов. Самый распространённый и жизнеспособный вид формирования домашней бухгалтерии. Часть денег партнёр оставляет себе на личные нужды, а часть отдаёт в «домашнюю казну». Данный вид финансовых взаимоотношений ещё называют солидарным или долевым бюджетированием. При этом здесь возможны две модели долевого участия в наполнении «казны»:

- пропорционально заработку, когда каждый из партнёров вносит одинаковый процент от личного дохода, но тот, кто больше зарабатывает и вкладывается, соответственно, большими суммами;

- равными долями, когда вкладывается одинаковая сумма, а у стороны, зарабатывающей меньше, просто оказывается меньше денег на личные нужды, при этом единая касса не страдает и легко поддаётся калькулированию.

Функции учёта семейного бюджета могут быть подчинены как сугубо экономическим задачам, связанным, например, с режимом жёсткой экономии в семье, так и с вопросами воспитания и дисциплины. Финансовая дисциплина сейчас начинает прививаться на уровне школы уже с третьего класса. Ученики делают проекты с картинками и презентации на тему семейный бюджет, доклады. Раннее формирование навыков бюджетного планирования позволяет избегать в будущем распространённых ошибок, связанных, например, с выбором учётного периода.

Навигация

Опросы

Совместный бюджет

Посмотрите, как это смотрится в табличном виде.

В зависимости от того, кто зарабатывает и распределяет средства, совместный бюджет делят на четыре типа.

| 1 | 2 | 3 | 4 |

|---|---|---|---|

| Супруги совместно пополняют и распоряжаются деньгами | Зарабатывает один супруг, а распределяют средства оба | Двое зарабатывают, а один распоряжается | Один зарабатывает и он же распоряжается |

Давайте посмотрим, кому не подходит такой вариант организации финансов.

| У супругов нездоровые отношения и ссора может возникнуть из-за любой мелочи | Один из супругов не может самостоятельно обходиться без финансов | Каждый член супружеской пары не привык экономить и слишком много тратит на себя |

Вот схема типичной жизненной ситуации, когда могут возникнуть сложности с ведением совместного бюджета.

- Супруги вместе зарабатывали, управляли финансами и не знали проблем.

- Родился ребенок.

- Жена перестала работать и муж начал делать ей замечания по поводу расходов, которые раньше были нормой.

- Какое-то время устоявшаяся схема не менялась.

- В результате многочисленных конфликтов муж начал прятать деньги и гармония в отношениях пошатнулась.

Давайте подытожим и рассмотрим плюсы и минусы совместного семейного бюджета.

| Достоинства | Недостатки |

|---|---|

| Каждый из супругов принимает участие в планировании и полностью проинформирован о положении дел | Если зарабатывает один, а распоряжается деньгами другой, то существует высокая вероятность конфликтных ситуаций |

| Когда усилия пары объединены, семье удобно копить на крупные сбережения | Если разница в доходах супругов существенная, то практически неизбежны скандалы |

| Если в семье оба члена семьи зарабатывают и имеют примерно равный доход, то способствует укреплению отношений | Каждому члену семьи приходится отчитываться за все совершенные траты. Это крайне неудобно в период праздников, когда нужно втайне закупать подарки |

Подробная инструкция по планированию семейного бюджета

Отслеживание семейных трат, а также вашего дохода — работа не скучная и не трудная, как вы, возможно, считали. Можно найти компьютерную программу или приложение на смартфон, с помощью которых вы сможете легко и быстро составить план бюджета и следовать ему.

- Возьмите блокнот и карандаш. Это самое простое, что можно сделать, чтобы контролировать расходы семейного бюджета.

- Сделайте таблицу в специальной программе «Эксель», чтобы было удобнее отслеживать, на что вы тратите заработанные средства.

- Установите приложение на телефон — с его помощью вы сможете сразу же вносить расходы семейного бюджета в память. Главное подобрать наиболее удобное для вас приложение. Например, «Дребеденьги», Coinkeeper — подходящие утилиты, чтобы отслеживать семейные траты.

Как отследить расходы семейного бюджета на месяц? Воспользуйтесь нашим руководством.

Шаг 1. Определите цель.

Тратить меньше, если у вас нет цели, не получится. Скупой человек и тот, кто планирует траты, — разные люди. Поставьте перед собой цель и старайтесь не расходовать деньги на ненужные вещи. Например, в краткосрочной перспективе вашей целью может стать покупка нового телефона либо погашение кредита. Среднесрочная цель — новая машина, путешествие. В долгосрочной перспективе — планирование жизни на пенсии, выплата ипотечного кредита, оплата образования сына или дочери.

Важно! Ваши цели должны быть реальными, а доходы — точно просчитаны. Шаг 2

Определяем доходы и затраты вашей семьи

Шаг 2. Определяем доходы и затраты вашей семьи.

Для этого обращаемся к структуре бюджета. Прежде всего запишите, из чего складываются ваши доходы. Это может быть зарплата, пенсионные выплаты, пособия, дополнительный заработок и так далее. Затем записываем все затраты

Платежи подразделите на временные и постоянные, отметьте их в табличке семейного бюджета, принимая во внимание ваш личный опыт

Обратите внимание: необходимо учесть, сколько человек в вашей семье, где вы живете, какие потребности есть у вас и у ваших детей. Подумайте, возможно придется добавить категории затрат, чтобы сделать табличку детализированной

Обычно семейные доходы складываются из:

- заработной платы мужа;

- зарплаты жены;

- процентов по банковскому вкладу;

- пенсионных выплат;

- пособий;

- дополнительного заработка, к примеру, на удаленной работе.

Затраты бывают постоянными, которые не меняются:

- налоговые выплаты;

- оформление страховки (квартиры, машины, здоровья);

- оплата сотовой связи, интернета и так далее.

Не забывайте про 10–20 %, эту сумму нужно откладывать, чтобы она послужила в качестве финансовой подушки, если произойдет чрезвычайная ситуация.

Переменные траты включают в себя:

- покупку продуктов питания;

- лечение;

- ремонт автомобиля;

- покупку обуви и одежды;

- коммунальные платежи;

- личные расходы мужа и жены, которые необходимо просчитывать отдельно;

- приобретение презентов на праздники;

- оплату детского садика;

- походы в кино, на выставки и тому подобное;

- траты на ребенка.

Учитывайте пожелания членов вашей семьи, чтобы скорректировать перечень, расширить его, увеличить траты или объединить статьи затрат семейного бюджета.

Шаг 3. Контролируйте, сколько вы потратили за месяц.

Конечно, нелегко сразу же сделать таблицу расходов семейного бюджета, ведь нужно знать, на что вы тратите деньги. Для этого потребуется время — 30–60 дней. Регулярно записывайте в табличку «Эксель» траты, внося корректировки.

Это необходимо для того, чтобы ясно видеть, сколько денег вы расходуете. Зная это, в последующем можно будет управлять бюджетом.

Шаг 4. Решите, что вам действительно необходимо, а от чего можно отказаться.

После того как вы начнете фиксировать, на что тратите деньги, то поймете, что крупные суммы уходят на покупку того, что вам не нужно. Траты, которых нет в вашем плане и которые вы совершаете, поддавшись сиюминутному желанию, расходуют ваш бюджет. Поэтому, если ваша заработная плата небольшая, 2–4 потраченные тысячи серьезно ударят по бюджету.

Не стоит приобретать вещь, если она вам не нужна. Дайте себе время подумать. Спустя пару недель вы поймете, что можете обойтись без этой покупки. Если же нет, то смело совершайте покупку.

Рекомендация: снимите деньги с кредитки или зарплатой карточки. Чтобы тратить меньше, рассчитывайтесь наличкой. Ведь если вы держите бумажные деньги в руках, вам будет сложнее потратить их, чем виртуальную сумму.

Рассмотрим структуру семейного бюджета

В этой таблице заложен средний семейный бюджет, у каждой семьи свои цифры доходов и расходов. Каждый семейный бюджет считается индивидуально, просчитывается каждый пункт, чтобы правильно спланировать расходы.

Положите на весы ваши доходы и расходы.

Пример первый:

Доходы 40000 рублей Расходы 40000 рублей

Бюджет вашей семьи, сбалансированный у вас доход равен расходу.

Пример второй:

Доходы 40000 рублей Расходы 50000 рублей

У вас в семье дефицит бюджета, вам не хватает денег, надо пересмотреть статьи расходов семейного бюджета.

Пример третий:

Доходы 40000 рублей Расходы 30000 рублей

У вас доходы превышают расходы, получается избыток денежных средств или накопление на будущие расходы.

Главный смысл составления семейного бюджета научиться составлять баланс между приходящими доходами и уходящими расходами. Надо научиться составлять семейный бюджет так, чтобы расходы всегда были меньше доходов.

Статьи доходов

А начнем мы все-таки с доходов. Во-первых, это проще. Во-вторых, несомненно, приятнее:). С доходами все достаточно просто, я приведу список основных статей доходов семьи, а Вам достаточно выписать те из них, которые относятся к Вам и Вашей семье. При составлении бюджета нужно будет также выписать, сколько поступлений ожидается по каждой статье дохода, чтобы оценить совокупный доход семьи.

Если у Вас есть небольшой бизнес, возможно, стоит выделить разные статьи доходов по бизнесу отдельно в некоторую группу «Доходы бизнес», и там уже расписать более подробно.

Семейные статьи доходов:

- аванс

- алименты

- возврат налогов

- грант

- дивиденды

- доход от бизнеса

- зарплата

- пенсия

- подарки

- помощь (родителей, супруга, детей)

- премия

- приз (выигрыш)

- приработок

- проценты по депозиту

- социальное пособие

- стипендия

Заключение

В заключение хочу попросить вас только об одном – начните учитывать свои доходы и расходы прямо сейчас. Пусть это будет 1 000 руб. в месяц. Уверяю, что это только начало. Потом вы поймете, что сможете откладывать и больше. А дальше в голове станут появляться идеи, как повысить свои доходы.

Я просто сама прошла через это. Мой пример с зарплатой в 24 000 руб. – это реальный пример. Такой доход у преподавателя в региональном университете, кем я и являюсь. Согласитесь, что это не та сумма, с которой можно накопить на безбедную пенсию. Поэтому несколько лет назад я нашла дополнительный источник дохода. Если не сидеть на диване перед телевизором, то и у вас появится мышление инвестора и обеспеченного человека.

Всем искренне желаю удачи и финансовой независимости.