Что такое перекредитование кредита, суть рефинансирования кратко

Содержание:

- Преимущества и недостатки

- Условия рефинансирования в ТОП-5 банках

- Что не входит в расчет ставки?

- Что значит «рефинансировать кредит»?

- УРАЛСИБ — От 6,9% на любые суммы

- Курсы валют ВТБ Банк в Иркутске

- В каких случаях имеет смысл рефинансировать кредит?

- Определение

- Для чего делать рефинансирование?

- ЛокоБанк — Локо-Ярко — Высокий процент на остаток по карте

- Когда выгодна данная процедура?

- УБРиР Карта-рефинанс — 240 дней без %

- ТОП-5 банков с лучшими условиями перекредитования

- Для каких кредитов предусмотрена возможность рефинансирования?

- Что значит рефинансирование кредита?

- Что это такое и суть рефинансирования

- Как рефинансировать кредит — пошаговая инструкция рефинансирования

- Обмен валют онлайн

- Выберите вклад

- Рефинансирование и реструктуризация: синонимы или нет?

Преимущества и недостатки

Как и любой банковский продукт, рефинансирование долга по кредиту обладает своими преимуществами и недостатками. Однако в большинстве случаев преимущества значительно преобладают над минусами данной банковской услуги. Именно поэтому рефинансирование пользуется большой популярностью.

Основные преимущества:

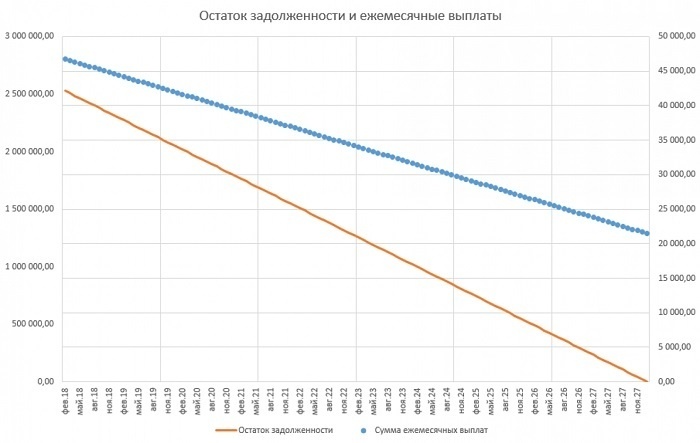

- Уменьшение суммы ежемесячного платежа. Многие клиенты, когда берут кредит, думают, что смогут его легко погасить в течение небольшого срока. Однако в дальнейшем оказывается, что платёж по кредиту сильно бьёт по их карману. В этом случае можно оформить перекредитование и снизить размер ежемесячно платежа за счёт увеличения срока погашения на несколько лет.

- Смена валюты. Учитывая последние события, которые происходят с курсом рубля, вопрос смены валюты для совершения платежей стал особенно актуальным. Поэтому если у вас появляется необходимость погашать свой долг в другой валюте, то можно легко поменять её через рефинансирование.

- Превращение нескольких кредитов в один. Оплачивать сразу несколько кредитов крайне неудобно, особенно если они взяты в разных банках. Гораздо проще объединить их в один. А сделать это можно через процедуру перекредитования.

- Снижение ставки по кредиту. С каждым годом процентные ставки по кредитам изменяются в разные стороны. В последнее время ставка только падает. Если вы оформляли кредит по более высокому проценту, чем предлагается в данный момент, то целесообразно будет снизить процент за счёт рефинансирования.

- Снятие залога. В том случае, если вы приобретали недвижимость по ипотеке или автомобиль по автокредиту, всё это имущество будет находиться в залоге у банка. Если же вы захотите продать своё имущество, то необходимо сначала вывести его из-под залога. Сделать это можно через рефинансирование задолженности. Дело в том, что после проведения этой процедуры, имущество, которое ранее находилось в залоге, перейдёт в вашу собственность, так как будет оформлен обычный потребительский кредит.

Основные недостатки:

- Увеличение суммы переплаты. Если вы проводите рефинансирование с целью уменьшения размера ежемесячного платежа путём увеличения срока погашения, то общая сумма переплаты будет существенно увеличена. Ведь на кредит ежегодно начисляются проценты. Если увеличить срок кредитования, то процентов по долгу набежит гораздо больше.

- Дополнительные траты. Нередко банки устанавливают мораторий на досрочное погашение кредита. В этом случае при оформлении рефинансирования заёмщик будет вынужден выплатить дополнительную комиссию, установленную банком. Учитывая этот факт, размер комиссии может превысить выгоду, которую вы получите за счёт уменьшения процентной ставки.

- Жесткие требования к клиенту. В предоставлении рефинансирования заёмщику могут отказать даже при наличии незначительных просрочек по имеющемуся у него кредиту. Жесткие требования, предъявляемые банком, можно объяснить тем, что кредитор не хочет рисковать своими деньгами и отдавать их ненадёжным клиентам.

В чём подвох рефинансирования кредита? Несмотря на наличие недостатков, рефинансирование кредитов всё равно является крайне выгодным решением для некоторых людей. Однако перед тем как оформить перекредитование, рекомендуется тщательно обдумать своё решение и взвесить все плюсы и минусы, которые можно получить от данной процедуры.

Условия рефинансирования в ТОП-5 банках

В программе могут участвовать разные виды займов, в том числе автокредит, кредитные карты, ипотека. По ипотеке процедура более сложная. Я расскажу о ней чуть позже, а пока ТОП-5 финансовых организаций и их условия.

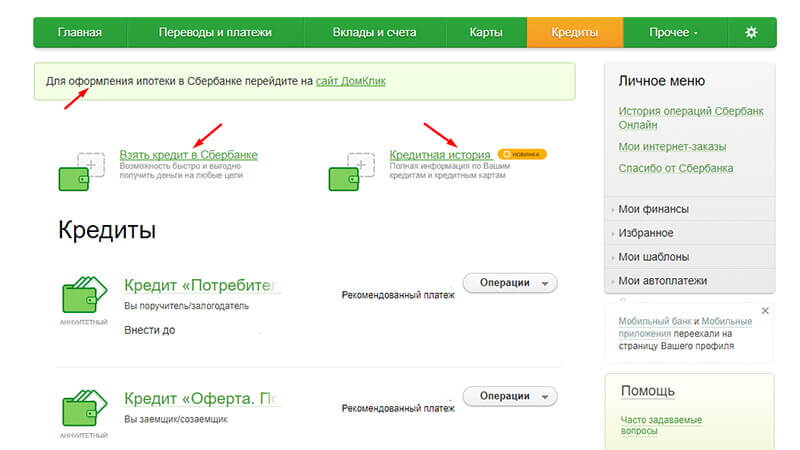

Сбербанк России

Условия:

- До 5 займов.

- На срок до 7 лет.

- От 11,5 % годовых.

- Сумма от 30 тыс. до 3 млн. руб.

- Возможность получить дополнительную сумму.

- Если нужна сумма, которая не превышает задолженности по кредитам, то из документов достаточно предоставить только паспорт и сведения о задолженности (условия, график платежей и т. д.)

Более подробно о процентных ставках в таблице.

Какие кредиты могут участвовать в программе?

Заемщик не должен иметь просрочек за последние 12 месяцев и проводить реструктуризацию за весь срок кредитования.

Газпромбанк

Условия:

- Срок кредитования до 7 лет.

- Сумма от 50 тыс. до 3,5 млн. руб.

- Перекредитовывает только займы других банков.

- Процентная ставка.

Требования к рефинансируемому кредиту – вы должны уже 6 месяцев его погашать и остаток срока кредитования должен быть не менее 6 месяцев.

Банк ВТБ

Условия:

- Срок кредитования до 5 лет.

- Процентная ставка от 12,5 до 16,9 % в зависимости от суммы.

- Сумма от 100 тыс. до 5 млн. руб.

- Количество займов до 6 штук.

- Можно взять дополнительные деньги на собственные нужды.

Калькулятор на сайте позволит определить новый ежемесячный платеж, который вы получите после перекредитования. Для примера я задала необходимые параметры по займам.

Получены вот такие результаты.

Таким образом, ежемесячный платеж уменьшится на 20 919 руб. в месяц.

Требования к рефинансируемым кредитам:

- до конца срока кредитования не менее 3 месяцев,

- нет просрочек за последние 6 месяцев,

- нет просроченной задолженности,

- все займы взяты в других банках.

Россельхозбанк

Условия:

- Срок кредитования до 5 лет.

- Можно рефинансировать до 3 займов.

- Максимальная сумма до 750 тыс. руб.

- Можно взять дополнительные деньги на личные нужды.

- Процентная ставка от 10 %.

Альфа-Банк

Условия:

- До 5 рефинансируемых займов.

- Срок кредитования до 5 лет.

- Сумма кредитования от 50 тыс. до 1,5 млн. руб.

- Можно получить дополнительные средства наличными.

- Процентная ставка от 11,99 до 19,99 %.

По процентной ставке в Альфа-Банке интересная ситуация. Ее величина определяется индивидуально. И в случае назначения максимального значения в 19,99 % новый кредитный договор становится невыгодным.

Информации о том, через сколько можно рефинансировать взятый ранее кредит, на сайте банка и в опубликованных в свободном доступе документах нет.

Что не входит в расчет ставки?

При изучении всей тарифной сетки по обслуживанию кредита следует отбросить те платежи, которые не могут быть включены в проведение расчетов по эффективной ставке:

- Оплата за подготовку и выдачу справки о состоянии задолженности клиента;

- Плата за съем налички через банкомат со счета;

- Комиссия за внесение платы в других финансовых учреждениях;

- Комиссия за перечисление средств на другие расчетные счета по усмотрению клиента.

Данные платежи инициируются исключительно самим заемщиком, поэтому не могут быть включены в полную стоимость услуги кредитования.

Непредвиденные обстоятельства и личные предпочтения клиента напрямую влияют на стоимость услуг банка. Если погасить задолженность заранее, то получится сэкономить, а пропустив несколько платежей – повысить размер общей суммы долга.

Что значит «рефинансировать кредит»?

Рефинансирование – это получение нового кредита с последующим погашением одного или нескольких имеющихся кредитов. Новый кредит банки предлагают открыть на более привлекательных условиях. Обычно с одобрением большей суммы или более низкими процентными ставками.

Рефинансирование – это не просто выдача нового потребительского кредита, а предоставление денежных средств на погашение имеющихся кредитных обязательств. Услугой рефинансирования пользуются в следующих случаях:

- имеется один или несколько кредитов, оформленных под высокие проценты;

- хочется изменить срок кредитования или ежемесячный платеж;

- оформлено несколько разных кредитов и нужно объединить их в один;

- есть потребность изменить валюту кредитного договора;

- хочется полностью перейти на обслуживание в другой банк.

УРАЛСИБ — От 6,9% на любые суммы

Курсы валют ВТБ Банк в Иркутске

В каких случаях имеет смысл рефинансировать кредит?

Заемщику, планирующему рефинансирование взятого им кредита, следует учитывать некоторые важные обстоятельства, сопутствующие этому действию.

Банки неодобрительно относятся к попыткам лишить их запланированного дохода. С этой целью в текст договоров кредитования ранее включались пункты, прямо исключающие досрочное погашение. Теперь, когда это Федеральным законом 284-ФЗ в отношении личных заимствований делать запрещено, они предусматривают выплату компенсации недополученных выгод только для представителей бизнеса.

Сумма задолженности при рефинансировании не уменьшается. Напротив, операция эта требует затрат на комиссию (повторную), нотариальное заверение пакета документов, проведение экспертных оценок стоимости обеспечительного имущества и пр.

Можно легко прийти к выводу, что рефинансирование небольших потребительских кредитов нецелесообразно. Его есть смысл применять только тогда, когда речь идет о значительный суммах, взятых в долг на длительный период. В этих случаях экономия даже полутора-двух процентов будет ощутима.

На практике срок первичного договора не может быть менее трех месяцев. Более короткие кредиты не рефинансируются. Некоторые банки устанавливают минимальный срок в полгода.

В любом случае, перед тем как решиться на перекредитование, необходимо посчитать эффект от этой операции с учетом всех издержек.

Специалисты по рефинансированию утверждают, что в нем есть смысл при следующих обстоятельствах:

- Прошло более половины срока действия договора заимствования при аннуитетном графике погашения. В начальный период заемщик фактически оплачивает интересы банка-кредитора, а тело кредита продолжает «висеть». Если в этот момент сменить кредитора, проценты вновь будут начислены на общую сумму.

- Лучшим временем рефинансирования считается промежуток, ограниченный 6 месяцами после того, как кредит взят и за полгода до даты его полного погашения по договору.

- Разница процентных ставок старого и нового кредиторов не меньше 2%.

Во всех остальных случаях от рефинансирования чаще всего проку нет. Однако кроме аспекта целесообразности существует еще и вопрос доступности услуги.

Какие кредиты можно рефинансировать, а какие нет

Формально каждый кредит можно рефинансировать. На практике для успешности этой операции необходимо найти банк, который согласится принять на себя заимствование и предоставит лучшие условия.

По сути, процесс оформления нужно начинать с самого начала. Не в интересах кредитных организаций оплачивать безнадежные задолженности и потом думать, как вернуть свои деньги.

Вступают в силу общие правила проверки организаций и частных лиц на финансовую состоятельность. В рефинансировании долга по кредиту может быть отказано, если заемщик был ранее замечен в просрочках текущей дебиторской задолженности или не может подтвердить свою платежеспособность.

Во всех остальных случаях различия состоят в относительно большей или меньшей простоте процедуры.

Распространено изменение условий кредитования по банковским картам. Если клиент желает выбрать более приемлемый для него пакет, он обращается к эмитенту платежного средства или в другое финансовое учреждение, оказывающее аналогичную услугу. Проценты будут перечислены по итогам месяца. Клиент получает карту, пользуясь которой платит меньшие проценты от заимствованных средств.

Ипотека и автокредиты по определению являются залоговыми — в качестве обеспечительного имущества выступают приобретенные предметы. При рефинансировании новый кредитор обязательно должен оценить состояние и рыночную стоимость объекта недвижимости или автомобиля. После заключения договора права на взыскание в случае невозврата переходят к нему.

При рефинансировании залоговое обременение может быть отменено, но в этом случае будет повышена ставка. Таким образом, перекредитование не всегда сопровождается понижением процентов.

Если договором рефинансирования предусмотрено более длительное погашение, то предельный срок зависит от характера приобретаемого имущества:

- недвижимость — не более тридцати лет;

- автомобиль — до семи лет, но обычно меньше.

Определение

Что такое рефинансирование кредита? Рефинансирование является популярным банковским продуктом, способствующим снижению долгового бремени заёмщика перекредитованием старых займов. То есть, оформляется новый кредит на более выгодных условиях для погашения одного или нескольких старых займов. Эта услуга позволяет:

- объединить несколько ранее взятых займов;

- улучшить условия кредитования;

- увеличить период возврата кредитного долга;

- уменьшить ежемесячные нагрузки на семейный бюджет;

- предотвратить возникновение задолженности.

Банковские учреждения рефинансируют кредиты физических лиц на разных условиях. Одни оформляют перекредитование только своих кредитов, другие – только выданные другими банками, третьи – любые кредиты и займы. При рефинансировании учитывается вид кредитования: потребительский или целевой займ, ипотека и т. д. Рефинансировать можно:

- Потребительский и автокредит (возможно увеличение срока окончательного погашения на 5 – 10 лет).

- Ипотеку (возможно продление на 30 лет).

- Кредитную задолженность по платёжным картам.

Мы подобрали для Вас лучшие предложения банков по рефинансированию кредитов:

| Процентная ставка: от 5,5Сумма: 100 000 — 2 000 000 р.Срок кредита: до 7 лет | ||

| Процентная ставка: от 6,9Сумма: 50 000 — 3 000 000 р.Срок кредита: до 7 лет | ||

| Процентная ставка: от 7,7Сумма: до 5 000 000 р.Срок кредита: от 1 до 7 лет | ||

| Процентная ставка: от 6,9Сумма: до 5 000 000 р.Срок кредита: до 5 лет | ||

| Процентная ставка: от 6.8Сумма: до 2 000 000 р.Срок кредита: до 7 лет | ||

| Процентная ставка: от 7Сумма: 51 000 — 1 500 000 р.Срок кредита: до 5 лет | ||

| Процентная ставка: от 6,9Сумма: до 5 000 000 р.Срок кредита: до 5 лет | ||

| Процентная ставка: от 8Сумма: до 3 000 000 р.Срок кредита: до 7 лет | ||

| Процентная ставка: от 6,5Сумма: до 5 000 000 р.Срок кредита: до 10 лет | ||

| Процентная ставка: 7,99Сумма: до 2 000 000 р.Срок кредита: до 5 лет | ||

| Процентная ставка: от 8,5Сумма: до 2 500 000 р.Срок кредита: до 7 лет | ||

| Процентная ставка: от 7,5Сумма: до 5 000 000 р.Срок кредита: до 7 лет |

Для чего делать рефинансирование?

Рефинансирование помогает справиться со многими финансовыми проблемами, например:

Уменьшить ежемесячный платёж. Чтобы избежать проблем и не допускать просрочек, можно обратиться в банк за рефинансированием. Например, чтобы увеличить срок договора и изменить ежемесячный платёж для более комфортной оплаты кредита

Однако важно помнить, что переплата станет выше.

Понизить процентную ставку. Если поторопиться и не разобраться с условиями договора как следует, можно подписать соглашение на неподходящих для себя условиях

Рефинансирование — простой способ сэкономить на процентах. Важно помнить, что большинство кредитов построены на основе дифференцированных платежей. Другими словами, первые несколько месяцев выплачиваются проценты, а только потом основной долг.

Выкупить заложенную собственность. Если оформлен автокредит под залог машины, его можно заменить беззалоговым кредитом и освободить себя от обязательств. Это бывает полезно, если требуется продать или передать имущество, которое находится в залоге.

Объединить два и более кредита в один. Некоторые заёмщики оформляют несколько кредитов, причём зачастую в разных банках. В результате приходится чаще совершать платежи и отслеживать несколько договоров, что отнимает время и требует дополнительного планирования. Чтобы избежать таких проблем, можно обратиться в банк за рефинансированием.

ЛокоБанк — Локо-Ярко — Высокий процент на остаток по карте

Когда выгодна данная процедура?

Выгода – это основной «мотиватор» рефинансирования. Выгода при рефинансировании кредита заключается в экономии денежных средств или в увеличении срока договора с понижением ежемесячных выплат.

Исходя из того, какую выплату хочет получить заемщик, нужно и рассчитывать необходимость этих действий.

Мало вычесть из итоговой суммы выплат одного банка конечную сумму выплат другому. Еще нужно учесть все сопутствующие затраты на оформление новой ипотеки и комиссию за досрочное погашение по предыдущему договору.

Плюсы и минусы

Плюсы:

- Понижение процента по кредиту.

- Возможность увеличить срок выплат.

- Снизить сумму ежемесячного платежа.

Чтобы эти плюсы не превратились в минусы внимательно необходимо ознакомиться с условиями рефинансирования, рассчитать затраты, оценить выгоду.

- Используйте возможность «перекредитования» при крупных займах на длительный срок (ипотека).

- Если в предыдущем банке, где был оформлен кредит, за его досрочное погашение комиссия взимается высокая, выгода может перерасти в финансовые потери.

- Если первичный займ был с залоговым обеспечением, то при рефинансировании нужно этот залог перевести на тот банк, в котором вы его проводите, а это время. Пока идет время переоформления документов, процентная ставка может быть выше, так как риски банка выше, в связи с этим вся предполагаемая выгода может прогореть.

О подводных камнях рефинансирования ипотеки и возможных рисках мы писали в отдельном материале.

УБРиР Карта-рефинанс — 240 дней без %

ТОП-5 банков с лучшими условиями перекредитования

Сегодня многие банки предлагают подобный сервис на своих условиях. Потенциальный клиент на сайте в графе «Услуги» может прочесть детали перекредитования, узнав важную информацию:

- на какое количество займов и их общую сумму рассчитан сервис;

- какой пакет документов необходимо предоставить для рассмотрения;

- финансовые показатели — процентная ставка, регулярность погашения;

- период, когда можно обращаться — за несколько месяцев до завершения или с начала выплат.

Если вы уже столкнулись с необходимостью рефинансирование кредита, то взвесьте все «За» и «Против», оцените, какие банки лучше, почитайте отзывы, узнайте мнение знакомых, если они уже пользовались таким финансовым сервисом. Если вы еще думаете, какой банк лучше выбрать для физических лиц, то предлагаю мини-обзор условий по каждому, чтобы смогли принять решение взвешено, найдя идеальный вариант.

Сбербанк

В этом банке клиентам предложат процентную ставку от 11.99%, а общая сумма кредита не должна превышать 3 млн. рублей. Максимальный срок составляет 5 лет

Обратите внимание, что чаще всего здесь отказывают людям без прописки, а также если слишком негативная кредитная история. Многие задаются вопросом, стоит ли делать рефинансирование кредита в Сбербанке

Ответ неоднозначный, но если вы все же хотите сотрудничать с этим банком, то на перекредитование ипотеки и автокредитов у них одни из лучших условий в стране.

Газпромбанк

Базовый процент от 9,5%, но по отзывам людей, кто пользовался сервисом, реальные издержки намного выше. Срок кредитования весьма большой — от 1 до 7 лет. Привлекает клиентов предложение тем, что займ для рефинансирования может составлять от 100 тыс. до 3 млн. рублей. Отмечается, что заявки рассматриваются весьма быстро.

ВТБ

Предложение с одной из наиболее низких ставок — от 6,4%, когда условия в «Почта банке» от 12,9%. Предусматривает возможность получить до 5 млн рублей, но только в случае автокредита и, если получаете зарплату именно в этом банке. Максимальный срок — до 5 лет. Отзывы клиентов говорят о том, что столь низкий процент номинальный, в среднем банк рефинансирует займы под 15-16%.

Альфа-Банк

Максимальный размер — до 3 млн. рублей, а срок погашения составляет до 5 лет. Стартовые проценты от 9,9% — такие же условия представлены и в Уралсиб смп банке. Чтобы просчитать итоговые точные выплаты, можно для удобства воспользоваться кредитным калькулятором. По отзывам, реальные начисления также на порядок выше заявленных. В среднем, заявка рассматривается 1 рабочий день.

Тинькофф банк

Первый онлайн-банк рефинансирует кредит и предлагает погасить новый займ не позже, чем за 3 года. Максимальная сумма, на которую могут рассчитывать клиенты, составляет 2 млн. рублей. Процент начислений стартует от 9,9%. Во многих случаях банк отказывает, присылая объяснение отказа. Если ошибки будут устранены в указанные сроки, тогда можно претендовать на получение нужной суммы. И для сравнения еще несколько предложений от других банков.

Условия рефинансирования банками РФ

| Банк | Минимальная процентная ставка, % | Минимальная сумма, руб. | Срок |

|---|---|---|---|

| Хоум кредит | 7,9 | 1 млн. | 5 |

| Московский кредитный банк | 10,9 | 3 млн. | 10 |

| Юни Кредит | 16,6 | 700 тыс. | 2-7 |

| Росбанк | 11,99 | До 3млн. | 1-5 |

Перекредитовывают ипотеку, автокредит, потребительский, а также кредитки. Последние, чаще всего, под очень большой процент.

Для каких кредитов предусмотрена возможность рефинансирования?

Конкуренция на рынке кредитования сегодня находится на очень высоком уровне. В итоге банки вынуждены бороться друг с другом за каждого клиента. Это неизбежно приводит к улучшению условий рефинансирования.

На сегодня для банковской сферы характерны следующие изменения:

- снижение↓ процентных ставок;

- упрощение процедуры погашения рефинансируемого кредита (банк самостоятельно переводит средства в его оплату);

- увеличение↑ сроков, на которые предоставляется перекредитование;

- смягчение требований банков по отношению к клиентам.

Современные банки позволяют заёмщику рефинансировать следующие виды кредитов:

- ипотечные кредиты;

- кредитные карты;

- долги по дебетовым картам в форме овердрафта;

- потребительские займы;

- автокредиты.

Возможность рефинансирования того или иного вида займа определяется каждым банком индивидуально. Поэтому перед подачей заявки следует ознакомиться с предлагаемыми условиями.

Срок, в течение которого можно погасить займ, взятый на рефинансирование, определяется в первую очередь видом выплачиваемой с его помощью задолженности.

Например, если осуществляется рефинансирование ипотеки, можно рассчитывать на срок в пределах 30 лет. Если же происходит перекредитование потребительского займа или автокредита – период погашения обычно не превышает 5–10 лет.

Рефинансирование в большинстве случаев позволяет заёмщику получить целый ряд преимуществ:

- улучшение условий кредитования – снижение↓ ставки, сокращение↓ размера ежемесячного платежа и увеличение↑ срока выплат.

- изменение валюты кредита;

- объединение нескольких займов в один кредит с целью упрощения выплат;

- вывод имущества из-под залога – если автокредит или ипотеку удаётся рефинансировать без предоставления обеспечения.

Если планируется провести повторное рефинансирование, важно учитывать, какое время прошло с момента последнего перекредитования. Некоторые банки отказываются от оформления нового договора, если по займу уже проводилось рефинансирование ранее

Также кредиторы могут установить ограничения по времени, прошедшему с момента перекредитования. В большинстве случаев приходится выжидать не менее 12 месяцев.

Что значит рефинансирование кредита?

Рефинансирование – повторное предоставление денег в долг для погашения ранее полученного займа. Услугу используют для:

- объединения кредитов;

- улучшения условий займа;

- увеличения периода возврата;

- уменьшения ежемесячной нагрузки на бюджет;

- предотвращения возникновения задолженности.

По юридической природе рефинансирование является целевым кредитом. В договоре, составляемом при оформлении займа, указывается, что его можно использовать только для погашения имеющихся задолженностей.

Дайте новый кредит на лучших условиях!

Что требуется для рефинансирования кредита?

Воспользоваться услугой может только гражданин, соответствующий требованиям банка

Изучая заявку потенциального заемщика, сотрудники компании обращают внимание на следующие параметры:

- Возраст клиента. Услуга предоставляется лицам, достигшим 21 года. Максимальный возраст заемщика не должен превышать 65 лет.

- Гражданство. Предложением могут воспользоваться только граждане РФ.

- Трудоустройство. Банки сотрудничают только с лицами, официально осуществляющими трудовую деятельность.

- Стаж. Для получения доступа к услуге нужно проработать не менее 1 года. Трудовой стаж на последнем месте работы должен составлять минимум 3 месяца.

- Доход. Обычно банки не соглашаются предоставлять кредит, если размер ежемесячного взноса превышает 50-60% от заработной платы клиента.

- Регистрация. Необходимо наличие постоянной прописки в регионе присутствия банка.

- Кредитная история. Наличие просрочек по займу станет поводом для отклонения заявки.

Требования могут отличаться в зависимости от выбранного кредитного учреждения. Некоторые компании соглашаются рефинансировать займ только при наличии зарплатной карты или активного депозита.

Что нужно для рефинансирования кредита?

Требования предъявляются и к текущему кредитному договору. Рефинансировать займ удастся, если:

- клиент самостоятельно совершил более 6-12 платежей по кредиту;

- до окончания срока действия договора осталось более 3-6 месяцев;

- займ не был пролонгирован или реструктурирован;

- по кредиту отсутствуют просрочки.

Некоторые банки готовы пойти навстречу клиенту и предоставить возможность рефинансирования при наличии просрочек. Однако их длительность не должна превышать 10 дней. Компания может согласиться начать сотрудничество и в случае возникновения просрочек по техническим причинам.

Что это такое и суть рефинансирования

Кредитные программы финансовых учреждений постоянно обновляются. На момент покупки транспортного средства за кредитные средства у заемщика есть право выбора. Сделка заключается только при условии, что клиента устраивают все партнерские предложения:

- процентная ставка;

- величина суммы;

- сроки погашения кредита.

Но в силу жизненных обстоятельств после оформления бумаг у большей половины кредитуемых лиц возникают финансовые трудности, не позволяющие своевременно выполнять обязательства согласно кредитному договору. Заморозить платежи по кредиту согласно подписанному графику невозможно даже по очень уважительной причине.

Выход из трудного финансового положения есть – это рефинансирование кредита. Услуга хоть свежая на рыке кредитования физических лиц, но оправдывает свое существование. Под рефинансированием кредитов подразумевается получение кредитных сумм под выгодный процент в любом банке для перекрытия автокредита.

Нововведение позволило не пользоваться отсрочками платежей, кредитными каникулами, в силу которых накапливается процентная надбавка на тело кредита.

При рефинансировании клиент не получает кредитные деньги на руки, взаиморасчеты осуществляются между финансовым учреждением, выдавшим автокредит, и финансовым учреждением, предоставившим рефинансирование кредита. Таким образом, у клиента возникают финансовые обязанности перед другим банком с новыми условиями погашения задолженности, более выгодными.

Как рефинансировать кредит — пошаговая инструкция рефинансирования

1 Подача заявления на кредит в новый банк. Для этого надо с собой взять:

- Паспорт;

- 2-ндфл;

- Справку с работы;

- Кредитный договор;

Спустя несколько дней вам должны дать ответ насчет выдачи кредита.

2 Поход в текущей банк для уточнения всех моментов погашения кредита. Если все хорошо, то пишем заявление о погашение, берём реквизиты счёта для погашения оставшейся суммы.

3 Снова идем в новый банк с заявлением. Подписываем договор.

4 Наш новый кредитор самостоятельно переводить сумму долга в старый банк. После чего надо сходить в него, чтобы взять справку о закрытии кредита

5 Теперь можно начинать платить ежемесячные платежи по новому кредиту.

Ничего сложного нет. Необходимо лишь несколько раз сходить в два банка.

Обмен валют онлайн

Выберите вклад

Рефинансирование и реструктуризация: синонимы или нет?

Данные понятия зачастую путаются не только простыми обывателями, так и начинающими экономистами, финансистами.

Не стоит считать эти два термина синонимами, поскольку обозначают они абсолютно разные операции.

Так, реструктуризация – это процесс, при котором меняются условия старого кредита. Пересмотр условий происходит исключительно в связи с уважительными причинами, поскольку перемена условий равна перемене договора.

Это длительна и кропотливая процедура, прибегнуть к которой может далеко не каждый клиент банка. Именно поэтому данные термины не стоит путать и считать синонимами.