Каким образом отказаться от страховки по кредиту после получения кредита?

Содержание:

- Нужно ли страховать жизнь?

- Как отказаться от страховки

- Отказ от страховки: потребительский кредит

- Что делать, если отказали в возврате

- Для чего нужна страховка

- Условия вкладов

- Где оформить вклад банка «Ренессанс Кредит» в Москве

- Отказ от страховки после получения кредита

- Имеют ли право банки навязывать страховку по кредиту?

- Кому выгодна страховка

- Отзывы о вкладах в банке «Ренессанс Кредит»

- Как делать скриншоты с iPhone, iPad, Apple Watch, Apple TV и Mac

- Что такое страховка по кредиту и для чего нужна

- Что представляет собой страховка по кредиту

- Отказ от страховки до получения кредита

- Что такое страховка по кредиту?

- Какую сумму можно вернуть в случае отказа от полиса

Нужно ли страховать жизнь?

Как отказаться от страховки

Гражданин, который обращается в банк, должен знать, как сделать отказ от страхования жизни при получении кредита или иного добровольного договора. Рассмотрим все доступные способы, как отказаться от страховки при получении кредита и после.

При оформлении бумаг по кредиту

Наиболее простой способ – это сделать отказ от страховки по кредиту до оформления договора. Если полис не включен в стоимость договора, потребуется:

- Устно отказаться от бланка добровольной защиты, ссылаясь на нормы закона.

- Подписать соглашение, получить запрашиваемую сумму денег.

- Если сотрудник, услышав ваше решение, откажется выдавать деньги, то запросить письменный отказ.

- При получении отказа написать жалобу на официальном сайте кредитора или Центрального банка.

Если бланк защиты входит в цену займа:

- Отказаться от коллективного страхования по кредиту следует перед тем, как ставить подпись в соглашении. Для этого следует написать заявление в свободной форме на имя руководителя. В заявлении указать личные и паспортные сведения, номер согласованного кредитного соглашения и суть обращения. Также потребуется написать, что просите исключить страховку из суммы долга, сделать перерасчет графика.

- Бланк заявления отказа по страхованию кредита отдать специалисту, запросить копию с отметкой о принятии.

- Уточнить, через какое время будут внесены изменения. На практике процедура изменений длится несколько часов.

- Подписать соглашение на получение финансового продукта с учетом изменений.

- При получении отказа написать жалобу на портале Центрального банка, предоставив копию заявления об отказе бланка добровольной защиты.

После подписания договора

На законодательном уровне утвержден срок для отказа страховки по кредиту, после подписания договора, когда можно получить всю оплаченную сумму обратно. Данный срок получил название «период охлаждения», который длится по времени 14 дней.

Чтобы отказаться от страховки после получения кредита следует обратиться в офис написать заявление. Выплата происходит как наличными, так и путем перечисления денег на карту клиента. Во втором случае потребуется предъявить полные реквизиты счета.

Отказаться от страховки жизни по кредиту или иного добровольного бланка можно спустя 14 дней. Для отказа от бланка потребуется:

- заполнить заявление на отказ от страховки (образец будет далее);

- предъявить пакет документов;

- получить копию заполненного бланка с отметкой о принятии;

- получить деньги.

Документы для расторжения:

- паспорт страхователя;

- договор добровольной защиты;

- соглашение на выдачу займа, если защита включена в стоимость;

- реквизиты личного счета;

- справка о погашении долга, при досрочном расторжении (актуально для ипотеки).

Обратиться с документами следует в офис страховой компании или кредитному специалисту, который наделен полномочием принимать документы, с целью расторжения. Как только отказ от банковской страховки будет написан, компания обязана вернуть деньги в течение 20 дней.

Отказ при досрочном и плановом погашении

Погасив кредит, не каждый знает, как отказаться от страхования жизни или иного полиса. При досрочном расторжении следует запросить справку у кредитора об отсутствии долга и подать документы страховщику. Помимо документа следует заполнить форму бланка заявления об отказе. На руки будет выплачена сумма за минусом РВД и дней действия бланка.

Отказаться от страховки по кредиту при выплате по графику не получится, поскольку оба договора оформляются на равный срок. В этом случае обязательства страховщика считаются выполненными.

Отказ от страховки: потребительский кредит

Право заемщика самостоятельно отказаться от навязанной страховки законом прописано, но косвенно. Важны временные рамки. Заемщик может использовать шанс в течении первых 14 дней после оформления им нецелевого кредита или за месяц – после оформления целевого.

Получается, договор страхования будет прекращен не желанием заемщика, а из-за полноценного погашения им кредита. Утрачено застрахованное обязательство.

Без возврата отказ возможен – не совсем. Страхование – процедура отдельная, требующая подписания другого договора, положения которого с кредитом не связаны. По закону, заемщик может расторгнуть его, когда изъявит желание. Достаточно посетить страховую компанию. Нюанс – возврат уплаченных ранее страховых платежей. ГК РФ предоставляет страховой компании решать, вернуть или нет клиенту потраченные им средства.

Что делать, если отказали в возврате

По рассрочке или кредите можно отказаться от страховки. При получении отказа следует четко следовать простым советам. Что делать:

- запросить письменный отказ;

- сохранить копию поданного заявления с отметкой о входящем номере;

- составить претензию;

- обратиться в суд за помощью.

Если вы не можете самостоятельно все составить, то обратитесь за помощью к эксперту на нашем портале.

Предлагаем оставить отзыв и рассказать, как вы отказались от страховки при оформлении кредита. Опишите, услугами, какого банка воспользовались и как смогли отстоять права.

Банки, которые дают кредит без страховки в этом году, мы описали ранее в специальном посте.

Ждем ваши вопросы. Жмите лайк и репост, если статья вам была полезна.

Для чего нужна страховка

Нельзя быть уверенным в том, что за время кредитного срока не произойдет изменения состояния здоровья или финансового положения.

Иногда обстоятельства складываются так, что вернуть взятые в долг деньги невозможно. Страховка заемщику нужна:

- в случаях потери заемщиком работы. При этом задолженность можно гасить за счет страховки;

- при наступлении страхового случая, предусмотренного договором. Страховая компания гасит долг заемщика;

- при наступлении форс-мажорных обстоятельств. Если оформлена страховка, штрафные санкции не начисляются, и не инициируются судебные разбирательства, не страдает кредитная история.

Заключение страхового договора при оформлении потребительского кредита является добровольным.

Многое зависит от того, какую заемщику предлагают оформить страховку – индивидуальную или коллективную. О разнице между ними мы расскажем ниже.

Условия вкладов

Где оформить вклад банка «Ренессанс Кредит» в Москве

Отказ от страховки после получения кредита

Возможно два варианта.

Договор заключен между заемщиком и непосредственно страховой компанией

В этом случае распространяется «период охлаждения». Он составляет не менее 14 суток (для договоров, заключенных до 1 января 2018 года — 5 рабочих дней). Увеличиваться может на усмотрение компании, но происходит это очень редко. Начинает отсчет с момента заключения договора страхования. В течение данного времени клиент имеет право без объяснения причин расторгнуть соглашение.

Средства, оплаченные страховой компании заемщиком, возвращаются. Если договор начал действовать, то от суммы отнимается использованное количество дней действия страхования. Для расторжения договора необходимо составить письменное заявление в страховую компанию. Бланк будет предоставлен по первому требованию.

Нюанс – обязательно письменное заявление. По телефонному звонку договор не расторгается. Если сотрудник страховой уверяет об обратном, все равно необходимо личное обращение и составление заявления. В двух экземплярах. Первый передается ответственному сотруднику. На втором, который остается у клиента, он ставит отметку о принятии первого.

Подключение к коллективному договору страхования

В таком случае «период охлаждения» не действует. Страхователем по данному соглашению является сам банк. Клиент только подключается к нему, оплачивая премию. Данный вариант может потребовать более сложных действий для отказа от страховки.

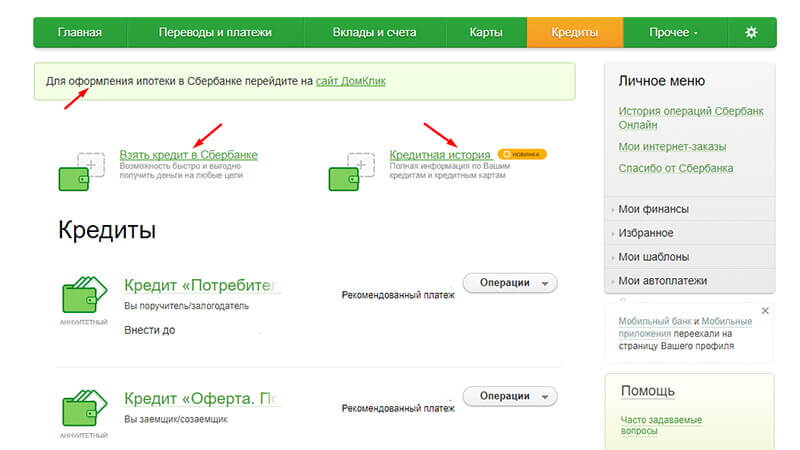

1. Обращение в банк.

Сообщить о желании расторгнуть договор страхования необходимо как можно раньше. Желательно сразу же после получения заемных средств. Если в отделении банка не предоставляют бланк соответствующего заявления, его необходимо составить в свободной форме самостоятельно. Нюансы будут зависеть от ситуации

Важно указывать в заявлении следующие моменты:

- Обязанность страховать жизнь и здоровье не может быть возложена на гражданина в соответствии со статьей 935 ГК РФ.

- Обусловливать приобретение одних товаров/услуг обязательной покупкой других товаров/услуг нельзя в соответствии со статьей 16 Закона РФ «О защите прав потребителей» (№ 2300-1 от 07.02.1992 года).

- Требование возврата уплаченной страховой премии.

Заявление составляется в двух экземплярах, с передачей сотруднику банка только одного. На втором он лишь указывает о приеме оригинала. Заверяется это подписью, датой, фамилией и инициалами, а также указанием должности сотрудника банка.

В некоторых случаях данного действия достаточно для расторжения договора страхования после получения кредита. Многие банки не хотят вступать в конфликты.

2. Подготовка к судебному разбирательству.

Необходимо составить жалобы в контролирующие органы. В частности, Роспотребнадзор и Центральный банк Российской Федерации. В обе структуры лучше обратиться лично. Например, в территориальные представительства. Параллельно предоставляются все документы по кредитованию и навязыванию дополнительной услуги.

При невозможности посещения, можно использовать онлайн-жалобу на официальном сайте. Дополняется скан-копиями документов по взаимоотношениям между заемщиком и банком. В частности, и по страховке. Правда, такой вариант доступен только в ЦБ РФ. Роспотребнадзор производит прием исключительно посредством личного посещения гражданина.

3. Исковое заявление.

Обращение в суд производиться клиентом совместно с государственным органом, защищающим его интересы. В случае с навязыванием страховки зачастую это Роспотребнадзор. Его сотрудники проконсультируют о необходимых действиях, составят исковое заявление, а также будут защищать интересы заемщика.

Стоит учитывать – расторжение договора страхования может повлечь за собой определенные нюансы. Зачастую, повышение процентной ставки за использование заемных средств. Поэтому детальный расчет может потребоваться и в этом случае. То есть будет ли финансово выгоден отказ от страховки.

Имеют ли право банки навязывать страховку по кредиту?

Юридически нет. Статья 16 закона «О защите прав потребителей», запрещает обусловливать приобретение одних услуг обязательным приобретением иных товаров или услуг. Это значит, что по закону страховщики не имеют права отказывать в предоставлении услуг, ссылаясь на то, что нет страховки. На практике же банки часто отказывают, либо увеличивают процент по кредиту.

Если говорить об обязательном страховании по кредитам, то есть лишь 1 случай, который явно указан в законе – страхование заложенного имущества от утраты и повреждения в ипотечном кредите (ст. 31 ФЗ “Об ипотеке”). Остальные случаи опираются на ст. 343 ГК РФ “Содержание и сохранность заложенного имущества”. По сути это тоже правильно с юридической точки зрения. Чаще всего жесткие требования имеются именно при покупке недвижимости и автомобилей в кредит. То есть должен быть предмет залога, в сохранности которого банк максимально заинтересован.

В остальных случаях обязать заключить договор страхования при выдаче кредита не могут, но клиентов в прямом смысле слова заставляют заключить договор страхования по кредиту, а с точки зрения закона все выглядит очень даже правильно. Дополнительная услуга – не хотите, можете не соглашаться, но кредит мы тогда вам не дадим.

Кому выгодна страховка

Институт страхования (страховые организации, связанная деловыми отношениями с банком), обеспечивает финансовым учреждениям необходимую стабильность, минимизировав возможные риски из-за невыплаты взятых заемщиками кредитов, накопления задолженности. Страховые компании выплачивают банкам определенную компенсацию, если кредит остался непогашенным. Это в теории.

В жизни подобные компании являются активными партнерами банков, либо их аффилированными представителями. Получается, прибыль подобных организаций пополняет активы банка. Сколько договоров страхования будет заключено, какие сумма указаны.

Какую пользу страховка дает заемщикам – по статистике количество просроченных или невыплаченных кредитов растет. Причина в нестабильности финансового положения клиентов банка. Страховой договор способен выручить заемщика, если тот не сможет выполнить взятые финансовые обязательства: по болезни, потере работы, снижения доходов или иных обстоятельств. Тогда страховка покроет весь или некоторую часть долга, снижая ответственность заемщика.

Это один, но весомый плюс страховки для людей – клиентов банка. Однако, применяется она редко, вот почему страховые договора так выгодны банковским учреждениям и самим компаниям страхователям.

Отзывы о вкладах в банке «Ренессанс Кредит»

Как делать скриншоты с iPhone, iPad, Apple Watch, Apple TV и Mac

Что такое страховка по кредиту и для чего нужна

Страхование рассматривается часто как прихоть банков, как попытка заработать на невнимательном клиенте деньги (хотя и такое тоже вполне допускается). Но давайте подойдем к этому вопросу с другой стороны.

Зачем нужна страховка? Это нормальная практика гарантии возврата средств в случае, если с заемщиком что-то случится.

Когда вы даете деньги в долг на длительный срок, всегда ли вы уверены, что вам их вернут в полном объеме и вовремя? А банк дает деньги миллионам клиентов. Так обязан ли он рисковать в случае смерти клиента, потери им работы, тяжелой болезни? При возникновении непредвиденных обстоятельств страховая компания поможет возместить понесенные убытки.

Я ни в коем случае не оправдываю некорректные действия некоторых банковских работников, которые навязывают, а иногда просто вводят клиентов в заблуждение, пытаясь продать страховой полис. Здесь имеет место уже коммерческая составляющая, когда банки зарабатывают дополнительную прибыль. И в этом их тоже не будем обвинять, банк – не благотворительная организация.

А вот соблюдение законодательства – это их прямая обязанность, а наша с вами – проследить за этим и не дать себя оставить в дур… в обманутых заемщиках.

Возможность застраховать себя или имущество при получении кредита предусмотрена во всех кредитных организациях. Вы можете оформить полис для ипотеки, автокредита, потребительского кредита и даже кредитной карты. Но всегда ли он является обязательным? Нет, не всегда. Об этом мы и будем говорить дальше.

Что представляет собой страховка по кредиту

Банки активно предлагают страховые программы для своих заемщиков, делая условия кредитования без страховки менее выгодными. Кредитные продукты, которые сегодня выдаются банками гражданам, могут сопровождать следующие страховые продукты:

- Программа страхования жизни и здоровья (страхует на случай смерти или утраты дееспособности).

- Страхование объекта залога (страхует от рисков случайной гибели недвижимости или автотранспорта).

- Финансовая защита (при утрате работы страхователем и невозможности продолжать погашение кредита страхования компания продолжит вносить за него платежи).

- Другие виды защиты (например, страхование кредитного счета от несанкционированного доступа или защита телефона от кражи и пр.).

Согласно действующему законодательству, обязательному страхованию подлежит только объект залога по кредиту на случай его гибели. Таким образом, если лицо оформило ипотеку, автокредит или кредит под залог недвижимости, то оно обязано застраховать залог и не вправе отказаться от участия в страховой программе.

Так, об обязательном страховании квартиры или иной недвижимости по ипотеке сказано в ст. 31 ФЗ-102 «Об ипотеке». Но если, например, при ипотеке, помимо страхования квартиры, заемщик оформил страховой полис на случай утраты им дееспособности, то последний договор он может расторгнуть на законных основаниях.

Есть еще одна причина, когда страховая компания может на законном основании отказать в расторжении договора: когда на момент обращения наступили события, имеющие признаки страхового случая, или наступил страховой случай.

Оказаться от страховки по кредиту и потребовать возврата части или полной суммы страховой премии заемщик может в следующих случаях:

- В период действия «периода охлаждения», установленный Центробанком. Смысл данного указания состоит в том, что заемщики могут отказаться от страховки в течение определенного времени в упрощенном порядке без уточнения причины такого отказа.

- При досрочном погашении кредита с пересчетом страховой премии.

- В любое время, если заемщик сможет доказать, что страховка была ему навязана, а также если банковский сотрудник указал на обязательность ее оформления, хотя это не предусмотрено по закону.

Для защиты своих интересов заемщики могут опираться на ст. 16 Закона «О защите прав потребителей». Здесь сказано о том, что организации не вправе предлагать одни услуги при условии покупки другой (иными словами – навязывать страховку).

«Период охлаждения» по страховым продуктам установлен указанием Банка России от 2017 года №4500-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования». Первоначально этот период составлял 7 дней, но последние указания Центробанка расширили его до 14 дней (речь идет о рабочих днях).

Надо отметить, что это минимальный срок для беспрепятственного возврата страховки, который гарантируется государством. Банки и страховые компании могут устанавливать расширенные страховые рамки.

Когда 14 дней с момента подписания договора истекли, заемщик имеет право вернуть страховку только при условии, что он сможет доказать тот факт, что она была ему навязана.

Данное указание Центробанка не распространяется на ряд специфичных страховых продуктов (например, на добровольное медицинское страхования иностранных граждан и лиц без гражданства), а также на страховку КАСКО в рамках автокредита и на программы имущественного страхования по ипотеке.

Обычно причина для расторжения страхового договора заключается в желании заемщика получить назад свои деньги. В этом случае будут действовать такие правила:

- Если страховой договор еще не начал действовать (заявление подано в «период охлаждения») или был признан ничтожным, то вернуть должны 100% страховой премии.

- При досрочном погашении кредита страховая компания удерживает часть страховых взносов пропорционально тому сроку, который прошел с даты начала до даты окончания действия договора страхования.

Действующие программы страхования можно разделить на индивидуальные и коллективные. Страховку можно вернуть в том и другом случае, но при коллективном страховании у заемщиков могут возникнуть объективные сложности с возвратом уплаченной страховой премии.

При коллективном страховании договор подписывается не между страховой и клиентом, а между банком и заемщиком. В этом и состоит основная проблема для клиента. Дело в том, что большая часть суммы, которая уплачивается по договорам коллективного страхования, представляет собой комиссию банку за подключение к страховой программе. Такая комиссия порой достигает 90% от страховой суммы, уплаченной заемщиком.

Отказ от страховки до получения кредита

Можно ли как-то заставить банк выдать кредит без обязательного приобретения страховки, либо не изменять процентную ставку по кредиту при отсутствии страховки?

Мы говорим: можно!

И вот почему:

Заключаемый с банком кредитный договор (в той форме, в которой он заключается в большинстве случаев) с юридической точки зрения является договором присоединения – это такой договор, заключить который одна из сторон (в данном случае — заемщик) может только лишь приняв все его условия, изложенные в нем другой стороной (банком).

В п.6 Информационного письма Президиума Высшего арбитражного суда от 13.09.2011 №146 «Обзор судебной практики по некоторым вопросам, связанным с применением к банкам административной ответственности за нарушение законодательства о защите прав потребителей при заключении кредитных договоров» указано на правильность сделанных судами первой и апелляционной инстанции выводов о том, что заключенный кредитный договор является договором присоединения.

Судом указано:

Заемщик был лишен возможности влиять на содержание кредитного договора, поскольку сотрудник банка отказался рассматривать изменения, предложенные гражданином.

428 ст. Гражданского кодекса РФ говорит:

Обременительные условия, которые сторона договора не приняла бы, будь у нее реальная возможность повлиять на условия договора, могут быть по требованию заемщика исключены из договора, либо договор может быть расторгнут.

Поэтому:

Если при заключении кредитного договора банк навязывает заемщику приобретение страховки и требования заемщика об изменении условий договора будут оставлены банком без рассмотрения, то это будет являться основанием для обращения в суд после его заключения с заявлением об исключении из договора обременительного условия.

Ключевым моментом здесь является юридически значимый факт отсутствия возможности заемщика повлиять на условия договора. Для того, чтобы впоследствии доказать в суде отсутствие такой возможности, необходимо обеспечить себя соответствующими доказательствами.

Для этого нужно:

написать заявление с предложением об изменении соответствующего условия договора, предложив либо исключить его из текста договора, либо свою редакцию такого условия, не нарушающую права заемщика-потребителя и отправить такое заявление в банк.

Если не последовало положительной реакции от банка, то после заключения договора необходимо будет написать в банк аналогичное по содержанию заявление об изменении условия заключенного договора для соблюдения порядка, установленного ст.452 Гражданского кодекса РФ.

Если от банка последовал отказ, либо в течение 30 дней не последовало никакого ответа, можно подавать заявление в суд.

А теперь:

Пара слов про увеличение банками процентной ставки по кредиту в случае, когда заемщик отказывается от страховки.

Исходя из публичности кредитного договора, условия которого определены в стандартной форме и на которые заемщик не может повлиять, банк не может изменять процентную ставку в зависимости от того, заключен или нет заемщиком при этом договор страхования.

Есть судебная практика, когда суды признавали правомерность изменения банком процентной ставки по кредиту, однако, в этих делах не давалась правовая оценка кредитному договору как договору присоединения и наличию возможности заемщика повлиять на условия кредитного договора.

То есть при прочих одинаковых условиях двух таких кредитных договоров, процентная ставка по ним не может различаться и обуславливаться заключением заемщиком договора страхования.

Поэтому:

- если при заключении кредитного договора заемщику предлагается к заключению два договора с различной процентной ставкой, поставленной в зависимость от наличия или отсутствия заключенного договора страхования,

- при этом условия кредитного договора не могут быть изменены заемщиком,

то заемщик вправе:

потребовать заключения кредитного договора без приобретения страховки с процентной ставкой, предлагаемой банком для заемщиков, заключающих договор страхования.

Образец заявления о заключения кредитного договора без приобретения страховки с пониженой процентной ставкой здесь.

Если вы не хотели приобретать страховку, то лучше посоветуйтесь с нами

⇓ ⇓ ⇓

Затем нажмите «Бесплатная консультация»

Что такое страховка по кредиту?

Страховка при кредитовании обеспечивает защищенность средств и выплаты по полису при наступлении страхового случая. До подписания договора необходимо внимательно изучить положения соглашения

Обращать внимание необходимо на условия:

- возможность возврата части страховой премии при досрочном погашении кредита;

- присоединение заемщика к коллективной системе страхования, при которой нельзя расторгнуть соглашение без выхода из системы;

- сумму переплаты от повышения ставки при отсутствии добровольного страхования в сравнении с затратами на оплату полиса.

Возврат части уплаченной премии невозможен при отсутствии права у застрахованного лица. Суды при опротестовании отказа в выплате части премии занимают позицию страхователя. Право на возврат части суммы должно быть указано в договоре и Правилах страхования. Например, Банк Открытие не отражает в Правилах условие о включении премии в состав платежей, но фактически суммы не разделяются.

Страхование держателей кредитных карт

Большинство банков предоставляют клиентам программы финансовой защиты владельцев кредитных карт. Самостоятельно банки не имеют права заниматься страховой деятельностью, но активно взаимодействуют с компаниями-партнерами. Исключение составляют коллективные соглашения, при которых страховка предоставляется от банка.

В стандартном варианте соглашение заемщика заключается с отдельной страховой компанией, обеспечивающей программу для конкретного банка. Например, компания Альфастрахование предоставляет множество интересных программ, отличающихся универсальностью.

Заключить договор можно с любого периода кредитования. На принятие решения о выдаче карты участие в программе не влияет. В аналогичном порядке страхуются риски по потребительскому кредиту.

Условия отличаются в зависимости от предложений разных компаний, покрывают риски:

- Наступления временной нетрудоспособности в результате происшедшего несчастного случая. Отдельно определяются условия продолжительности нетрудоспособности, дня начала выплаты после открытия бюллетеня.

- Ухода из жизни. Причина ухода дополнительно не оговаривается и не влияет на выплату.

- Получения инвалидности. Учитывается инвалидность 1,2 или 3 групп, наступившие в период страхования по любому из оснований или с учетом оговорки. Отдельные компании, например, втб-страхование, выплачивают сумму при наступлении инвалидности от несчастного случая. Категория инвалидности определяет размер единовременной выплаты.

- Утраты работы. Выплата производится при сокращении штата или ликвидации предприятия. Средства предоставляются при перерыве в трудоустройстве. Увольнение по собственному желанию не является основанием для получения выплаты.

Средства, выплачиваемые при наступлении страховых случаев, рассчитываются по установленным ставкам от суммы задолженности. Программы имеют ограничения по максимальной величине выплат. Особенность реализации условий программы состоит в списании сумм взносов через автоплатежи. Действие договора зависит от платежей. Например, ОТП Банк, при отсутствии достаточных средств на карте клиента страхование в текущем месяце не производит.

Среди пользователей карт пользуется популярностью программа, обеспечивающая страховую защиту от Тинькофф Банка. Выплаты осуществляются при наступлении инвалидности, смерти клиента, потери работы. Подключится к программе можно при получении карты или в более позднее время. Отказ от участия производится на официальном портале банка Тинькофф (вкладка «Управление услугами») или по телефону горячей линии организации.

Какую сумму можно вернуть в случае отказа от полиса

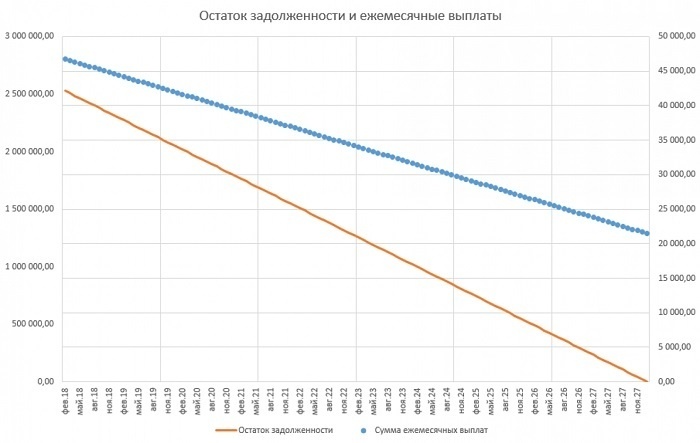

Для многих банковских клиентов навязанная страховка по кредиту ложится тяжким бременем на и без того непростую ситуацию, связанную с необходимостью ежемесячного внесения аннуитетных платежей по займу.

Но банковский отказ, если отказаться делать навязанную страховку по кредиту, крайне вероятен. Поэтому заемщику лучше поступить следующим образом:

- сначала согласиться оформить навязанную страховку по кредиту;

- а потом попросту аннулировать навязанную страховку, вернув себе всю сумму премии или большую ее часть.

Рассмотрим, сколько можно вернуть, на простом примере.

Пусть заемщик решил оформить страховку при оформлении кредита, чтобы не получить от банка отказ в выдаче денежных средств. Кредитное и страховое соглашение были заключены в один день. Страховой договор вступил в силу в день его подписания.

Страховщик, реализующий страховые полисы через кредитора и аффилированный с ним, в соответствии с п. 2 Указания, увеличил «период охлаждения» с 14-ти до 25-ти суток.

Заемщик расторгнул договор на следующий день после оформления кредита. А это значит, что страховщик, в соответствии с п. 6 Указания, вправе удержать часть страховой премии за «использованные» 2 дня – день, когда договор вступил в силу, и день, когда он был расторгнут.

Пусть страховая премия уплачивалась единовременно в размере 100000 рублей. А это значит, что вернут 100000 – (100000 / 30 * 2) = 93333,33 рублей.