Что такое принципы кредита?

Содержание:

- Достоинства и недостатки двух методов расчета

- Заявки

- Что такое дифференцированный платеж по кредиту

- Аннуитетный платеж: что это?

- Мой первый опыт с займами прошел на ура!

- Дифференцированный платеж

- Советы заемщикам

- Особенности аннуитетного и дифференцированного платежа

- Что такое дифференцированный платеж

- Преимущества и недостатки исследуемых вариантов

- Есть ли какие-то ограничения для досрочного возврата кредита

- Отличие дифференцированной и аннуитетной схем погашения ипотеки

- Подводные камни

- Подводим итоги

Достоинства и недостатки двух методов расчета

Что выгоднее заемщику, аннуитетная или дифференцированная плата за кредит? Ответ на этот вопрос неоднозначный. Он зависит от самого заемщика, его финансовых возможностей, суммы и срока займа. Посмотрим на этот вопрос с разных сторон и выявим плюсы и минусы обоих способов.

Достоинства АП:

- Одинаковая ежемесячная сумма более удобная для тех, кто не хочет каждый раз заглядывать в график погашения. Можно настроить автоплатеж и вообще не вспоминать о долге.

- При долгосрочном кредитовании, например ипотеке, вы на несколько лет вперед можете планировать семейный бюджет. Учитывая, что с годами доход семьи может вырасти, кредитное бремя будет уже не таким тяжелым.

- Вы можете рассчитывать на большую сумму займа, чем при дифференцированных взносах. Банк ориентируется на ваш доход и ежемесячную нагрузку по кредиту. При АП она одинаковая, а при ДП в первые годы выше, чем в последующие.

Недостатки АП:

- Значительная переплата по сравнению с ДП. Особенно это заметно при долгосрочном кредитовании.

- При досрочном погашении вы можете быть сильно удивлены, что сумма долга изменилась незначительно. Это связано с тем, что при АП основной долг уменьшается меньшими темпами, чем проценты.

Достоинства ДП:

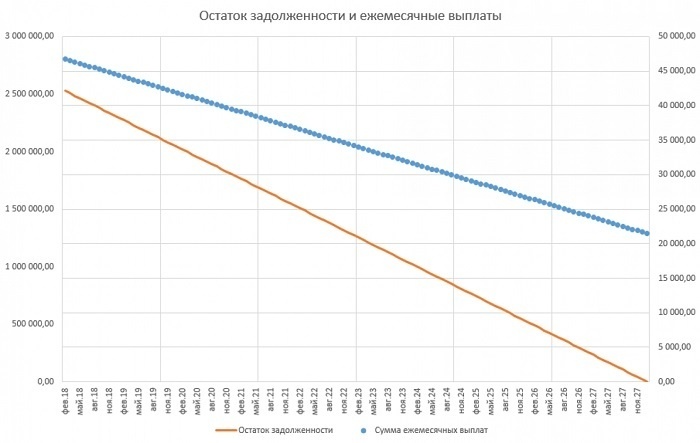

- Ежемесячная плата меньше с каждым месяцем. При долгосрочном кредитовании эта разница становится ощутима. Например, по нашему последнему примеру с ипотекой в первое время вы будете платить более 27 000 рублей, а в последние – только около 12 000 руб. Тогда как при АП ежемесячный взнос составит 21 492 руб. до конца срока.

- Переплата значительно ниже, чем при АП. Это существенный фактор. Ведь всем нам известна поговорка, что берем в долг чужие деньги, а возвращаем свои. А делать это очень не хочется.

- Экономия на ежегодной страховке, т. к. сумма основного долга уменьшается быстрее, чем при АП. А страховой взнос рассчитывается именно от остатка долга. Напоминаю, что страхование объекта залога при ипотеке обязательно.

- Остаток задолженности сокращается быстрее, чем при АП. Например, по нашему условному примеру через 24 месяца осталось погасить 166 666,67 руб. при ДП и 186 914,82 руб. при АП. Почти на 20 000 руб. меньше. Поэтому при досрочном погашении вы внесете меньшую сумму, чем при оплате по аннуитету.

Фрагмент графика при ДП.

Фрагмент графика при АП.

Недостатки ДП:

- Значительная финансовая нагрузка на заемщика в начале срока кредитования. Иногда случается переоценка своих возможностей и вытекающие отсюда проблемы. В этом случае полезно знать, что будет, если не платить кредит.

- Рассеянных или недисциплинированных заемщиков может не устроить разная сумма оплаты. Они рискуют ее пропустить или внести не совсем ту, что прописана в графике расчетов с банком.

- Из-за повышенной нагрузки на начальном периоде банк может одобрить заем в меньшем размере, чем вы рассчитывали.

Заявки

Что такое дифференцированный платеж по кредиту

Прежде чем приступить к изучению характерных особенностей дифференцированных платежей, разберемся, из чего состоит ежемесячный платеж, оформленный в банке. Первое – основной долг – сумма, которую клиент позаимствовал у банка. Второе – проценты, начисленные на основной долг. Без них банк не предоставляет денег взаймы.

При дифференцированном платеже тело долга уменьшается быстрее, потому что делится равными долями на весь срок, а значит, меньше переплата в итоге. В начале действия кредита с дифференцированным платежом ежемесячный платеж существенно больше из-за процентов на основной долг, а уже к концу срока он становится в разы меньше. В этом и заключается разница.

Чтобы понять, как банк распределяет тело долга при дифференцированном виде платежа, рассмотрим пример. Клиент получил кредит на сумму 100 000 рублей на срок 10 месяцев, ежемесячно тело его долга будет погашаться ровно на 10 000 рублей. Таким образом, банк взял сумму кредита и разделил на количество месяцев кредитования и распределил равномерно.

Разберем еще пример. Клиент оформил кредит на сумму 120 тыс. руб. на 1 год. Количество ежемесячных платежей – 12. Основной долг гасится ровно 12 месяцев в размере 10 тыс. руб. (120 тыс. руб./ 12 мес. = 10 тыс. руб.) Проценты по кредиту будут начисляться на остаток задолженности.

Итого, с первым ежемесячным платежом получаем:

- часть основного долга уменьшилась на сумму 10 тысяч рублей;

- оплачены проценты, начисленные на 120 тыс. руб.

Второй ежемесячный платеж уже будет состоять из тех же неизменных 10 тысяч рублей и процентов, рассчитанных от суммы 110 тысяч рублей (120 тыс. руб. – 10 тыс. руб. = 110 тыс. руб.). Отсюда вывод, что второй ежемесячный платеж, рассчитанный от тела кредита в 110 тыс. руб., будет ниже первого. По этой схеме строится график платежей в банке в случае использования дифференцированных взносов. С каждым последующим выплаченным платежом тело кредита снижается на 10 тыс. руб., уменьшая тем самых ежемесячные платежи.

Банки уже давно полностью перешли на аннуитетные схемы выплат, в очень редких случаях можно встретить дифференцированный платеж по ипотеке (и прочим займам). Рассчитать самостоятельно ежемесячный взнос по кредиту в этом случае почти невозможно. Это могут сделать только банковские работники или рьяные любители высшей математики. Простой человек имеет возможность воспользоваться калькулятором дифференцированных платежей на сайте любого банка.

Аннуитетный платеж: что это?

Аннуитетный платеж — это ежемесячный платеж, размер которого не меняется из месяца в месяц. Заемщик погашает долг равными частями, из-за чего не возникает путаницы в цифрах. Со временем меняется только состав платежа: первые месяцы или года большая часть платежа направляется на погашение процентов, а меньшая — на погашения основного «тела» кредита; ближе к окончанию сроков кредитования ситуация меняется полностью наоборот.

В случае с аннуитетным платежом в течение года вам нужно будет выплачивать примерно по 13 800 руб. ежемесячно. Из них в первые полгода большая часть будет идти в счет уплаты процентов, а затем, наоборот — в счет уплаты основного долга.

Как рассчитать аннуитетный платеж?

Если нужно рассчитать аннуитетный платеж, формула будет следующей: A = K * S, где A — аннуитетный платеж, K — коэффициент аннуитета, S — сумма кредита.

Точный размер аннуитетного платежа будет зависеть от коэффициента аннуитета, который, в свою очередь, рассчитывается по формуле:

Где i — процентная ставка по кредиту (в расчете на 1 месяц), n — срок погашения кредита (считается в месяцах).

В нашем случае K = 0,015*1,196/1,196-1=0,01794/0,196=0,092

Тогда A = 150 000 * 0,092 = 13 800 (руб.). То есть размер аннуитетного платежа — 13 800 рублей (в месяц).

Мой первый опыт с займами прошел на ура!

Дифференцированный платеж

Это схема расчета, когда размер

ежемесячного

платежа по

погашению кредита

постепенно уменьшается к концу периода

кредитования.

При дифференцированной схеме погашения

кредита, ежемесячный

платеж рассчитывается

как сумма основного

долга разбитая по месяцам

равными частями, плюс проценты,

начисляемые помесячно на оставшийся

долг. Естественно, что размер долга

уменьшается к концу срока кредитования,

отсюда и получается уменьшение размера

ежемесячной

выплаты. Таким образом первые взносы

будут большими чем последние.

Принцип дифференцированного способа погашению кредита проще всего представить в виде графика.

Формула расчета

Часть ежемесячного

платежа идущая

на погашение

основного долга

вычисляется следующим образом: нужно

размер основного

долга, разделить на срок кредита

в месяцах.

B – часть ежемесячного

платежа на

погашение основного

долга, S – размер основного

долга, N – срок кредита

в месяцах.

Остаток задолженности на текущий

месяц рассчитывается

следующим образом: часть ежемесячного

платежа идущую

на погашение

основного долга

нужно умножить на количество уже

оплаченных месяцев.

И вычесть полученное из первоначального

основного долга.

B – часть ежемесячного платежа на погашение основного долга, S – размер основного долга, Sn — остаток задолженности по основному долгу в месяце, n – количество прошедших месяцев.

Для расчета начисленных на остаток

долга процентов

нужно остаток основного

долга в текущем месяце

умножить на месячную процентную

ставку (годовую делённую на 12 мес.).

p – начисленные проценты

в месяц, Sn —

остаток задолженности по основному

долгу в месяце,

P – годовая процентная

ставка.

Таким образом, ежемесячный

платёж по

дифференцированной схеме

погашения

можно рассчитать по следующей формуле:

- Dn — дифференцированный

ежемесячный

платёж - p — начисленные

проценты в месяце - Sn — остаток задолженности

по основному

долгу в месяце - P — годовая процентная

ставка - B –

часть ежемесячного

платежа на погашение

основного

долга - S – первоначальный

размер основного

долга - N – срок

кредита

в месяцах - n – количество

прошедших месяцев

Таблица

В качестве примера дифференцированной схемы, приведём в таблице расчёт платежей по кредиту 500 тыс. рублей сроком на один год под 14% годовых.

| № | Ежем. платеж | Осн. долг | Проценты | Ост. долга |

| 1 | 47 500.00 | 41 666.67 | 5 833.33 | 458 333.33 |

| 2 | 47 013.89 | 41 666.67 | 5 347.22 | 416 666.67 |

| 3 | 46 527.78 | 41 666.67 | 4 861.11 | 375 000.00 |

| 4 | 46 041.67 | 41 666.67 | 4 375.00 | 333 333.33 |

| 5 | 45 555.56 | 41 666.67 | 3 888.89 | 291 666.67 |

| 6 | 45 069.44 | 41 666.67 | 3 402.78 | 250 000.00 |

| 7 | 44 583.33 | 41 666.67 | 2 916.67 | 208 333.33 |

| 8 | 44 097.22 | 41 666.67 | 2 430.56 | 166 666.67 |

| 9 | 43 611.11 | 41 666.67 | 1 944.44 | 125 000.00 |

| 10 | 43 125.00 | 41 666.67 | 1 458.33 | 83 333.33 |

| 11 | 42 638.89 | 41 666.67 | 972.22 | 41 666.67 |

| 12 | 42 152.78 | 41 666.67 | 486.11 | 0.00 |

| Переплата по процентам: 37 916.67 руб. | ||||

| Общая стоимость кредита: 537 916.67 руб. |

Плюсы

- Сумма

платёжа

уменьшается с каждым месяцем,

кредитная

нагрузка снижается - Существенная

экономия на оплате процентов

за пользование кредитом

Минусы

- Первые крупные платежи

могут быть довольно серьёзной нагрузкой

на бюджет заёмщика - Банки предъявляют более строгие

требования к заёмщику претендующему

на дифференцированную схему

расчета.

Советы заемщикам

Как показывает практика, примерно 99 учреждений из 100 работают исключительно с аннуитетными видами платежей. Но если все-таки заемщику повезло, и он нашел кредитора, который предлагает клиентам выбрать метод погашения займа самостоятельно, не стоит спешить отдавать свое предпочтение дифференциальным платежам.

Чтобы оформить ссуду на максимально выгодных условиях, мало знать, что такое дифференцированный и аннуитетный вид платежей по кредиту и в чем их различия. Если решение об оформлении займа уже принято, то не лишним будет прислушаться к следующим советам:

- Никогда нельзя спешить. Необходимо все взвесить, обдумать и только потом принимать решение. Для начала стоит изучить аналогичные предложения конкурирующих банков. Сравнить % ставки, наличие дополнительных комиссий и сборов, узнать стоимость обслуживания займа, страховки и т.д.

- Определившись с банком-кредитором, который дает возможность выбрать аннуитетный платеж или дифференцированный, необходимо произвести предварительный расчет и составить примерный график платежей по обеим системам расчетов. Можно упростить себе задачу, прибегнув к помощи онлайн-калькулятора. Это поможет сравнить два варианта и выбрать наиболее оптимальный. Можно экспериментировать, изменяя срок кредитования и сумму займа.

- Составив примерный график платежей, который максимально удобен и выгоден, необходимо объективно оценить свои финансовые возможности и перспективы на ближайшие несколько лет. Ведь может случиться так, что заемщик только оформит кредит, как его тут же уволят с работы. В результате у него не будет чем погасить займ.

- Если уровень доходов не слишком высок, банк может уменьшить размер ссуды или вовсе отказать по причине превышения допустимого лимита кредитной нагрузки (согласно российскому законодательству кредитная нагрузка на семейный бюджет заемщика не должна превышать 50% от его среднемесячных доходов). В данном случае целесообразнее будет выбрать метод погашения кредита аннуитетными платежами. Данная схема расчетов подразумевает гораздо меньшие суммы выплат, чем на первых порах при дифференцированном способе. Соответственно и кредитная нагрузка будет ниже, и банк будет не столь категоричен.

- Аннуитет позволяет получить ссуду на большую сумму. Этот момент тоже не стоит упускать из виду, поскольку он может стать решающим при рассмотрении заявки на получение ссуды. Это обусловлено тем, что уровень платежеспособности при оформлении кредита на одну и ту же сумму при аннуитетной схеме может быть существенно ниже минимально допустимой границы при дифференцированной системе.

Внимание! Не стоит забывать, что аннуитетный платеж и дифференцированный имеют свои плюсы и минусы. И что из них преобладает конкретно в вашем случае, станет понятно только после проведения примерных расчетов и составления предварительного графика погашения долга.. Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту

Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга

Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту. Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга.

Но и здесь все гораздо проще – банковские учреждения в своем большинстве избавили потенциальных заемщиков от такой дилеммы, как выбор способа погашения ссуды. Они сами определяют расчетный метод и указывают это в кредитном договоре. А это значит, что у заемщика просто не остается выбора, как согласиться с предложением кредитора и платить по удобной ему схеме, а не по той, которая могла бы быть выгодна именно клиенту.

Особенности аннуитетного и дифференцированного платежа

Существует два способа погашения задолженности банку по взятому кредиту — аннуитетный платеж и дифференцированный платеж. Давайте попробуем разобраться в их особенностях.

Аннуитетный платеж. Такой платеж представляет собой ежемесячно выплачиваемую сумму, которая включает полный платеж по процентам, начисляемым на остаток основного долга, а также часть самого кредита, рассчитываемую таким образом, чтобы все ежемесячные платежи при фиксированной процентной ставке были равными на весь кредитный период.

Если попытаться вникнуть в формулировку, то можно заметить, что именно срок кредитования является ключевым условием аннуитетных платежей. В зависимости от этого срока определяется размер равных аннуитетных платежей и, соответственно, размер процентов за пользование кредитом, входящих в состав каждого из таких платежей. Поэтому, чем более длительным является срок предоставления кредита, тем ниже размер каждого из аннуитетных платежей, но больше общая сумма процентов за весь период действия договора. И наоборот, при коротком сроке кредитования размер каждого из аннуитетных платежей устанавливается в предельном размере, но общая сумма процентов за весь период действия договора сокращается.

Что касается дифференцированного платежа, то он складывается из фиксированной суммы основного долга и процентов, начисленных на день внесения платежа по кредиту. В течение всего периода погашения кредита идет уменьшение суммы ежемесячного платежа от месяца к месяцу. В этом и состоит основное его отличие от аннуитетного платежа.

При аннуитетном платеже заемщик переплачивает банку по процентам, поскольку в составе каждого платежа сумма погашаемой кредитной задолженности составляет незначительную часть по сравнению с размером выплачиваемых процентов, в отличие от дифференцированного платежа, в котором сумма погашаемого основного долга больше.

Выше мы отметили основные особенности двух видов платежей.

Ниже мы поговорим об особенностях, связанных с досрочным погашением кредита.

Напомним, что досрочное погашение является законодательно установленным правом заемщика и оно никак не зависит от согласия или несогласия банка. Но оказывается, что досрочное погашение не очень радостно для банков. Особенно это касается аннуитетного способа погашения задолженности по кредиту.

И дело здесь в том, что при досрочном погашении кредита банки теряют часть денег, связанных с выплатой процентов. Причем при аннуитетных платежах потери банков больше, чем при дифференцированных.

Ранее банки отказывали заемщикам в пересчете суммы, возвращаемой по процентам. Но уже несколько лет после вмешательства Верховного Суда РФ, вставшего на сторону заемщиков, банки не могут отказать заемщикам в возврате переплаты по мотиву компенсации своих убытков, связанных с досрочным погашением кредита.

Что такое дифференцированный платеж

График платежа, сформированный по дифференцированной схеме платежей, подразумевает уменьшение суммы регулярного платежа каждый месяц. Это связано с тем, что при такой схеме погашения кредита проценты начисляются на остаток долга, который сокращается с каждым взносом. Вносимые платежи также состоят из двух частей:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Основного долга.

- Начисленных процентов.

Но в данном случае клиент в первую очередь погашает тело кредита и только небольшую часть начисленных процентов. Обычно банк при заключении кредитного договора выдает график платежей со всеми расчетами. Но если по каким-то причинам вам нужно самостоятельно рассчитать сумму следующего платежа, сделать это можно следующим способом по формуле: Сумма платежа = остаток основного долга/количество процентных периодов + остаток основного долга*% ставку/100*12.

Разъяснение формулы:

- Под остатком основного долга подразумевается сумма основного долга (тела кредита) к дате платежа.

- Процентные периоды – это количество оставшихся месяцев.

- 100*12 нужно для получения в результате суммы процентов, начисленных за 1 месяц.

Формула состоит из двух частей: первая рассчитывает сумму для погашения части основного долга, вторая – сумму начисленных процентов за 1 месяц.

В данном случае при погашении основная часть ежемесячных внесенных средств идет на покрытие тела кредита, а проценты рассчитываются каждый месяц и прибавляются.

Пример. При оформлении займа суммой в 50 000 рублей на 7 месяцев под 29%, график платежей будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 25 апреля | 8351,19 | 7142,86 | 1208,33 |

| 25 мая | 8178,57 | 7142,86 | 1035,71 |

| 25 июня | 8005,95 | 7142,86 | 863,10 |

| 25 июля | 7833,33 | 7142,86 | 690,48 |

| 25 августа | 7660,71 | 7142,86 | 517,86 |

| 25 сентября | 7488,10 | 7142,86 | 345,24 |

| 25 октября | 7315,48 | 7142,86 | 172,62 |

| Итого: | 54833,33 | 50 000 | 4833,33 |

Итоговая переплата по кредиту составит 4833,33 рубля. Как видно из таблицы, из суммы ежемесячного платежа большая часть покрывает сумму основного долга, который не меняется на протяжении всего периода. Сумма начисленных процентов заметно уменьшается к концу срока, но размер ежемесячного платежа не претерпевает больших изменений, хоть немного и уменьшается. Таким образом, такая схема позволяет очень хорошо сэкономить на переплате, так как при начислении процентов в расчет берется не весь долг, как при аннуитете, а оставшаяся сумма к погашению.

Положительные и отрицательные стороны дифференцированной схемы погашения кредита

Экономия на переплате не означает, что дифференцированные платежи – идеальный вариант для погашения кредита. Здесь также есть свои преимущества и недостатки.

Плюсы:

- Общая сумма переплаты по займу меньше, так как проценты начисляются только на фактический остаток задолженности.

- Сумма ежемесячных взносов постепенно уменьшается, поэтому ближе к окончанию срока снижается нагрузка на клиента.

- Сниженный риск невыплаты кредита. Если даже со временем возникнут финансовые проблемы и снизится доход, долг отдать будет несложно, так как размер платежей уменьшился.

- В случае нарушения договора со стороны заемщика, размер начисленной неустойки будет небольшим, так как в течение периода исправного погашения основной долг равномерно уменьшался.

- Есть определенная выгода при досрочной выплате долга.

Минусы:

- Большая сумма платежей в первые месяцы погашения кредита. Не каждый заемщик может позволить себе.

- Ежемесячное изменение суммы к внесению, что неудобно для забывчивых клиентов. Постоянно нужно обращаться к графику, чтобы уточнить сумму к оплате в конкретном периоде.

- Нужно показывать высокие доходы, чтобы банк одобрил такой кредит, так как в расчет принимаются суммы увеличенных первых ежемесячных платежей.

Преимущества и недостатки исследуемых вариантов

Преимущества аннуитетного платёжа:

- Простота, ввиду которой отсутствует риск случайной недоплаты; легче избежать штрафов, так как сумма фиксированная.

- Равномерная финансовая нагрузка, нет неподъёмных начальных платежей, возможность планирования бюджета в течение срока кредитования.

- Более щадящие требования к гражданину, желающему взять ипотечный кредит: нет необходимости досконально проверять финансовое положение, как при другой схеме выплат. Следовательно, процент одобрения кредита намного выше.

- В соответствии с российским законодательством проценты по ипотеке возвращаются через НДФЛ (вид прямых налогов, исчисляемый от дохода физических лиц за вычетом расходов), таким образом, аннуитетные платежи выгоднее при предоставлении налоговых вычетов: при выплатах по аннуитету в несколько первых лет такие платежи превышают сумму основного долга.

- Широкое распространение в банках РФ, возможность выбора из множества предложений.

Недостатки аннуитета:

- Превышение тела долга процентной ставкой в течение половины срока, именно поэтому финансовым организациям выгоднее такой вид выплат: банком прибыль будет получена быстро.

- Сложная формула расчёта долга по такой схеме вызовет затруднения у человека без соответствующего образования, появится необходимость пользоваться онлайн-калькуляторами.

- Переплата больше, чем при дифференцированных выплатах, нецелесообразность погашения кредита заранее: средства, ушедшие в погашение процентов, не возвращаются.

Преимущества дифференцированного платёжа:

- Минимизирована переплата по кредиту: данная схема намного выгоднее заёмщику, чем иной вид выплат.

- Равномерное уменьшение финансовой нагрузки позволяет плательщику чувствовать себя спокойнее.

- Несложный расчёт ежемесячных выплат под силу большинству заёмщиков, не приходится прибегать к помощи сторонних сервисов.

Недостатки дифференцированного вида:

- Риск допустить ошибку, вызванный разницей между платежами, который может привести к выплате штрафов.

- Скудный список банков, предлагающих данную схему погашения кредита: клиенты вынуждены выбирать только из 2 организаций.

- Сравнительно высокие начальные выплаты, что приводит к строгому отбору желающих получить ипотеку: досконально проверяется кредитная история и доход.

- Максимальная сумма кредита меньше, чем при аннуитетных платежах. Это вызвано внушительным размером первого платежа, который необходимо согласовать с доходом заёмщика.

Есть ли какие-то ограничения для досрочного возврата кредита

В настоящее время единственным ограничением является возможность установления банком минимального размера платежа в счет досрочного погашения. Это означает, что клиент не сможет внести меньше установленной суммы в счет досрочного погашения

Поэтому при получении кредита так важно именно читать сам кредитный договор, не полагаясь на добросовестность банковского менеджера

Однако, условия о минимальном платеже для гражданина-заемщика встречается все реже. Обычно, такое ограничение устанавливается при оплате через банковские онлайн-сервисы. Внести досрочный платеж в меньшей сумме можно непосредственно в отделении банка без каких-либо ограничений.

До сих пор многие уверены, что банки могут устанавливать так называемый мораторий на возврат кредита раньше срока. Это период, в течение которого заемщик не может досрочно погасить долг. Однако условия, запрещающие досрочный возврат кредита в течение какого-то времени, были признаны незаконными и нарушающими права простых граждан. Поэтому сейчас исполнить обязательство можно хоть на следующий день после оформления ипотеки.

Стоит ли досрочно погашать ипотеку каждый решает сам для себя. Ведь кто-то не хочет ущемляться, отдавая последние деньги в счет оплаты долгового обязательства, а кто-то, наоборот, стремится скорее сбросить с себя кредитное бремя. Но думается, что смысл в досрочном погашении ипотеки все же имеется, поскольку это позволяет сэкономить семейный бюджет от переплат по процентам.

Отличие дифференцированной и аннуитетной схем погашения ипотеки

Ипотека — это разновидность кредита, который открывает доступ к большому финансовому ресурсу. К его плюсам относят долгий срок погашения и сравнительно низкую процентную ставку. Чтобы не рисковать потерей вложенных средств, банки оформляют ипотеку под залог недвижимости. Это означает, что при невыплатах они могут конфисковать жилье и продать на рынке, чтобы компенсировать ущерб. А кредитополучатель остается ограниченным в правах: до момента погашения он лишь проживет на квадратных метрах, взятых в ипотеку. Ни обменять, ни продать жилплощадь под залогом нельзя.

Как и любая ссуда, ипотека стоит из нескольких частей:

- «Тело» кредита — это основной долг заемщика перед банком;

- Процентная ставка — плата банку за пользование заемными средствами;

- Дополнительные платежи — комиссии, страховка и штрафы.

То, каким будет минимальный платеж, зависит не только от ставки. Важна и схема начисления процентов. При аннуитетной формуле вся ипотека поделена на равные части. В итоге плательщик каждый месяц вносит в банк фиксированный платеж. При дифференцированном кредите взнос рассчитывается на остаток долга, то есть уменьшается в каждом платежном периоде.

Изнанка расчетных формул — в том, какую часть ссуды клиент гасит в первую очередь. При аннуитете весомая часть платежа в первые месяцы (годы) приходится на проценты и минимум средств — на «тело» ипотеки. К финалу кредитования баланс меняется: за счет взноса гасится долг перед банком, а на ставку идет меньшая часть транша.

Иначе обстоит дело с дифференцированным платежом. С каждой выплатой клиент пропорционально уменьшает задолженность перед банком, а не подходит к ней лишь на финальном этапе кредитования. Особенность данной схемы — самые крупные транши приходятся на первую четверть ипотеки.

Подводные камни

- Инфляционный риск: среднегодовой рост этого явления составляет 6%, а поскольку ипотеку оформляют на длительный срок, ценность денежных средств может уменьшиться в разы. Следовательно, по прошествии десяти лет заёмщик может столкнуться с неподъёмной кредитной нагрузкой из-за инфляции.

- Финансовые организации, предоставляющие ипотечный кредит, могут устанавливать минимальную сумму для досрочного погашения кредита. При аннуитетной схеме эта сумма будет состоять из процентов на кредит, что является невыгодным для плательщика.

- При желании клиента погасить долг досрочно банк может потребовать отчислять деньги по графику или единовременно выплатить всю сумму кредита с процентами.

Итак, наглядно сравнив ипотеки двух разных типов выплат, можно сделать следующий вывод: самый выгодный потребителю способ платежа по ипотечному кредиту – дифференцированный с минимальной ставкой. Подобное решение позволит сократить переплату и сохранить начальные взносы на приемлемом уровне, а организации, предлагающие два варианта выплат – это Россельхозбанк и Газпромбанк.

Необходимо быть осторожным с подводными камнями ипотеки различных видов, внимательно изучая условия кредита.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Подводим итоги

Аннуитетные платежи подразумевают одинаковые выплаты по телу кредита в каждом отчётном периоде. Сумма регулярных отчислений на счёт кредитора зависит только от двух факторов: основного долга и процентной ставки. Общая переплата по кредиту с использованием дифференцированных расчётов меньше.

Для плательщика этот вариант выгоднее, чем аннуитетный, поскольку упрощает досрочное погашение задолженности. Однако необходимо учитывать, что при использовании дифференцированного метода расчёта размеры первых платежей существенно превышают аналогичные анннуитетные показатели

При этом важно принимать во внимание и мнение кредитора: не все банки готовы предоставить клиенту кредит с минимальной переплатой по процентам