Калькулятор рефинансирования кредитов в втб

Содержание:

- Банки, выдающие кредит на погашение других кредитов

- Как происходит процесс рефинансирования

- Рефинансирование кредита для физических лиц: условия

- Преимущества рефинансирования

- Какие банки готовы рефинансировать ваши кредиты

- Как рефинансировать в другом банковском учреждении?

- Что делать, если вам отказывают в рефинансировании

- МОСКОВСКИЙ ФИЛИАЛ ПАО «Запсибкомбанк»

- Виды программы рефинансирования кредитов

- Стоит ли брать кредит, чтобы погасить другой кредит?

- В каких банках можно оформить перекредитование?

- Условия для рефинансирования кредита

- Как происходит рефинансирование кредита?

- Как сделать рефинансирование кредита в другом банке?

- Необходимые документы

- Плюсы и минусы

- Процедура перекредитования

- Что такое перекредитование потребительского кредита: порядок проведения процедуры

Банки, выдающие кредит на погашение других кредитов

На Bankiros.ru есть полный каталог программ по рефинансированию от российских банков. Для пользователей работает фильтр: можно указать сумму к перекредитованию и срок, отметить галочкой дополнительные условия («без справок», «без поручителей», «наличными» и т.д.). После того, как фильтр заполнится, сайт подберет для вас подходящие варианты рефинансирования.

А пока для примера рассмотрим несколько кредитов на погашение кредитов других банков:

|

Банк |

Ставка |

Сумма |

Особенности |

|

от 6.5% |

50 000 — 3 000 000 |

— мин. доход от 15 000 рублей в месяц; — без справки о доходах, если сумма кредита меньше 500 000 рублей; — от наличия/отсутствия страховки зависит процентная ставка; — особые условия для зарплатных клиентов |

|

|

от 6.9% |

50 000 — 5 000 000 |

— ставка 8,5% действует в первые 12 месяцев, с 13 месяца — от 7.4%; — от наличия/отсутствия страховки зависит процентная ставка; — бесплатное оформление банковской карты |

|

|

от 8.8% |

50 000 — 1 000 000 |

— вместе с рефинансированием можно взять дополнительную сумму; — рефинансируются только потребительские кредиты (до 7 шт) |

|

|

от 7.99% |

90 000 — 2 000 000 |

— от наличия/отсутствия страховки зависит процентная ставка; — можно рефинансировать кредитные карты |

|

|

от 11.4% |

30 000 — 3 000 000 |

— ставка ниже, если рефинансировать кредиты Сбербанка; — вместе с рефинансированием можно взять дополнительную сумму |

Рефинансирование в Альфа-Банке

В Альфа-Банке рефинансируют кредиты суммой от 50 тыс. до 5 млн рублей. Но клиент получает средства не только на погашение кредитов других банков — одобренная сумма может быть больше. Вместе с рефинансированием клиентам выдают дополнительные средства на любые цели. И все это — без увеличения ежемесячного платежа.

Процентная ставка начинается от 9,9% годовых, но в конкретном случае зависят от:

- Статуса клиента – новый он или получает зп в банке.

- Суммы к рефинансированию — чем она больше, тем ниже ставка.

Сильная сторона банка — быстрое обслуживание. Можно подать заявку на объединение до пяти кредитов в один, а положительное решение узнать за две минуты. Оформление рефинансирования происходит в день обращения.

Рефинансирование в банке ВТБ

ВТБ рефинансирует кредиты на сумму от 50 000 до 5 000 000 рублей. Вместе с перекредитованием можно получить на руки дополнительные деньги, а для удобного погашения банк бесплатно выпустит карту. Есть интересные опции — льготный платеж на 3 месяца и кредитные каникулы.

Процентная ставка начинается от 7,5% годовых, но в конкретном случае зависит от:

- Суммы рефинансируемого кредита;

- Наличия/отсутствия страховки;

- Статуса клиента – новый он или уже обслуживается в банке.

Соответственно, самый выгодный процент получат зарплатные клиенты, которые оформили страховку при рефинансировании крупного кредита – от 1 000 000 рублей. Кстати, если вы уже обслуживаетесь в ВТБ, не нужно собирать пакет документов. Остальным заявителям придется подтвердить занятость и доход.

Как происходит процесс рефинансирования

Рефинансирование кредита предназначено, чтобы снизить финансовую нагрузку на бюджет семьи. Имея большой займ под высокий процент, есть возможность его закрыть, получив новый в другом банке на лучших условиях. Рефинансирование является целевым кредитом, то есть предназначен он для погашения действующего.

Зачастую банки сами перечисляют деньги на счет другой финансовой организации, в которой заемщик погашает ссуду. Иногда банк может выдать деньги наличными. В таком случае клиент может выплатить старый займ и потратить оставшуюся полученную сумму на личные нужды.

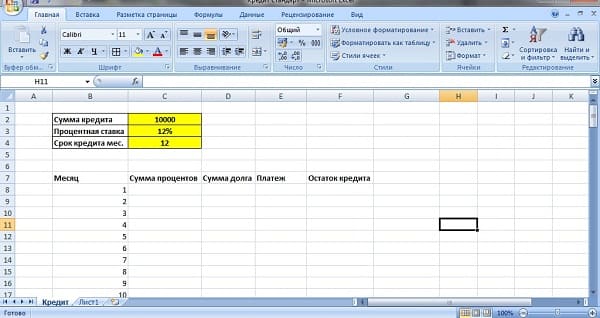

Прежде чем обращаться за услугой перекредитования, специалисты советуют посчитать, будет ли выгодно брать новый займ. Многие банки не оказывают такую услугу на небольшие суммы, например, до 100 тысяч. Стоит просчитать возможные дополнительные издержки: наличие штрафных санкций при погашении старого долга, траты на страхование при заключении нового. Нужно высчитать разницу между процентной ставкой по старому займу и новому. Не советуют прибегать к перекредитованию, если разница меньше 2%.

Выгодно реструктуризировать долг, если есть несколько займов. Удобнее их погасить, выплачивая долг в один банк. Процедуру заказа реструктуризации можно свести к нескольким шагам:

- Изучите условия старого договора. Посмотрите, есть ли штрафные санкции за досрочное погашение. Просчитайте, какую сумму еще должны внести.

- Изучите предложения банков, где предлагают самые выгодные условия.

- Обратитесь в новый банк для просчета условий нового кредита: ежемесячный платеж, страхование, дополнительные услуги.

- Сравните, как изменятся ежемесячные платежи и сумма переплаты по двум займам.

- Если новые условия устраивают, подайте заявление и пакет документов в новый банк.

Рефинансирование кредита для физических лиц: условия

Рефинансирование кредита для физических лиц осуществляется на определенных условиях, притом, что к заемщикам еще и выдвигаются отдельные требования. Рассчитывать на перекредитование можно, если:

- регулярно поступали платежи в счет уплаты задолженности, то есть физических лиц не было просрочек по действующей задолженности хотя бы на протяжении последних 12 месяцев;

- ссуда оформлена не менее 60 дней назад (некоторые требуют, чтобы она была выдана как минимум 5-6 мес. назад);

- отсутствует факт реструктуризации, кредитных каникул;

- остаток срока погашения рефинансируемого кредита составляет не менее 3-х месяцев.

Требования к заемщикам необходимо уточнять, поскольку в каждом банке они индивидуальны. В основном это:

- российское гражданство с наличием постоянной прописки в регионе присутствия банковского подразделения;

- возраст старше 21-23 лет;

- наличие официальной работы со стабильным доходом, достаточным для исполнения обязательств по кредитному договору;

- наличие общего стажа сроком от 1 года и текущего – не менее 3-4 мес.

Преимущества рефинансирования

Давайте разберемся, в чем же плюсы услуги рефинансирования.

Уменьшается сумма ежемесячного платежа. Ситуация с изменением финансового положения заемщиков в худшую сторону сейчас совершенно не редкость. Это не лучшим образом сказывается на возможности исполнять свои кредитные обязательства. Чтобы не допустить просрочек, можно воспользоваться перекредитованием. В новом займе срок увеличивается, а платеж становится меньше. Но в этом случае стоит помнить о переплате.

Перевод нескольких кредитов в один. Если у вас есть несколько действующих кредитов в разных финансовых учреждениях, платежи вносить приходится 2 — 3 раза в месяц. Как минимум это отнимает массу свободного времени. Именно поэтому можно объединить их и выплачивать только один кредит.

Снижение процентной ставки. Это действительно можно сделать с помощью рефинансирования. Но есть одна тонкость: если вы платите кредит по дифференцированной схеме, получается, что первые полгода вы вносите только проценты. Поэтому, если выплачивать заем вам осталось меньше половины срока, особого смысла в перекредитовании нет.

Освобождение залога. Например, ранее вы оформили кредит под залог транспортного средства. Рефинансировать его можно беззалоговым займом, освободив залог от кредитных обязательств

Это особенно важно, если вы планируете продать имущество.

Какие банки готовы рефинансировать ваши кредиты

Далеко не каждая кредитная организация предоставляет своим или чужим клиентам возможность рефинансирования долгов по кредитам. Тем не менее этим занимается достаточно банков, чтобы заёмщики смогли подобрать для себя наиболее приемлемое предложение. Среди банков, рефинансирующих займы, активностью отличаются Росбанк, УБРиР, Уралсиб и МТС Банк. Постараемся разобраться в сути предлагаемых ими вариантов.

Росбанк

В данной кредитной организации предлагаются займы рефинансирования по нескольким направлениям: перекредитование потребительских кредитов, ипотеки, автомобильных займов (только для легковушек), банковских кредитных карточек. При этом рефинансировать можно и займы, оформленные в других банках. Реструктуризированные таким образом кредиты обслуживаются уже в Росбанке.

Для определения условий перекредитования в Росбанке практикуется индивидуальный подход к клиентам. Кроме того, условия зависят от цели рефинансирования (ипотека, потребительские и т.п.). Займ может быть оформлен на срок от 13 месяцев до 7 лет, а процентная ставка колеблется от 8,75 до 18%. Взаймы можно взять от пятидесяти тысяч до трёх миллионов рублей.

У заёмщика должно быть российское гражданство, регистрация в любом регионе присутствия Росбанка, подтверждённый ежемесячный доход в объёме 15 тысяч рублей. Задолженность по займу не допускается.

УБРиР

В банке УБРиР также существует программа перекредитования. Упор делается на рефинансирование потребительских кредитов, взятых в других банках, а также кредитных карточек. Условия кредитования зависят от уровня доходов заёмщика, а также источника этих доходов (зарплата, предпринимательская деятельность или другой источник). Заёмщик может рассчитывать на сумму от тридцати тысяч до одного миллиона рублей на срок от двух до семи лет. При этом годовая процентная ставка варьируется от 15 до 19%.

На кредитные ресурсы может рассчитывать физическое лицо с постоянной регистрацией в регионе присутствия УБРиР, которое работает на последнем рабочем месте не менее трёх месяцев (для ИП – 12 месяцев). Кроме того, требуется чтобы со дня оформления кредитного соглашения, которое необходимо переоформить, прошло не менее 60 дней.

УРАЛСИБ

Программа рефинансирования долга от банка УРАЛСИБ распространяется на потребительские займы, ипотечные, автомобильные, а также кредитные карточки. Они могут быть с обеспечением и без него, под залог автомобиля или недвижимости. Рефинансируются преимущественно кредиты в других банках.

Займ можно взять на срок от 13 месяцев до 7 лет. Заёмщику реально доступна сумма от 35 тысяч до 2 миллионов рублей. Процент по занятой сумме определяется индивидуально, он колеблется от 12,9 до 18,9% годовых. Клиенты УРАЛСИБа, получающие зарплату на уралсибовскую карточку, могут рассчитывать на 9,9%.

Заёмщику потребуется постоянная российская регистрация, российский паспорт, а в определённых случаях ещё один документ, удостоверяющий личность. Стаж работы – не менее трёх месяцев.

МТС Банк

В МТС Банке могут быть рефинансированы потребительские займы, автокредиты, а также кредитные карты. Допускается перекредитование только тех займов, что были взяты в других кредитных учреждениях. Срок кредитования – от одного года до пяти лет. Сумма займы – от 50 тысяч до 5 миллионов рублей. Значение процентной ставки отличается в зависимости от суммы займа и доходов клиента и колеблется в диапазоне от 9,9 до 20,9%.

От заёмщика требуется постоянная регистрация на территории России, паспорт, а в некоторых случаях и дополнительные документы, например, справка о доходах. Необходимо также отсутствие долга по кредиту.

Сравнение условий перекредитования

Для наглядности все вышеперечисленные предложения банков по рефинансированию сведём в общую таблицу.

| Название банка | Максимальная сумма, рубли | Максимальный срок, лет | Процентная ставка | Особенности предложения |

| Росбанк |

3 млн |

7 |

8,75–18% |

Оформляется при отсутствии задолженности по займам |

| УБРиР |

1 млн |

7 |

15–19% |

Должно пройти не менее 60 дней со дня оформления рефинансируемого кредитного договора |

| УРАЛСИБ |

2 млн |

7 |

9,9–18,9% |

На минимальный процент могут рассчитывать лишь клиенты, которым перечисляется зарплата на карточку УРАЛСИБа |

| МТС Банк |

5 млн |

5 |

9,9–20,9% |

Рефинансируются только займы, взятые в других банках |

Как рефинансировать в другом банковском учреждении?

Для рефинансирования кредита стороннего банка нужно пройти более сложную процедуру. Вот как в этом случае можно перекредитовать ипотечный кредит под меньший процент:

- Во-первых, необходимо, чтобы другой банк одобрил анкету-заявку на рефинансирование. Добиться этого не так уж и просто, ведь новый кредитор будет оценивать заемщика со всей строгостью.

- Во-вторых, чтобы перекредитоваться в другом банке, придется собрать внушительный пакет документов, без которых сделка с банком может просто не состояться.

Пошаговая инструкция, как провести перекредитование, следующая. Необходимо:

- Выбрать банк для рефинансирования и получить его одобрение на поданную заявку.

- Подписать договор рефинансирования с банком.

- Дождаться погашения ипотечного кредита и снять обременение с недвижимости.

- Подписать договор ипотеки и зарегистрировать его в Росреестре.

- Оплачивать новый кредит по новой ставке.

Заемщики других банков подают расширенный пакет документов, который кардинально отличается от комплекта для клиентов этого же кредитора.

Нужно будет предоставить не только справку о доходах, выписку из трудовой книжки, но и копию паспорта, справку о задолженности по рефинансируемому кредиту, копию кредитного договора. Обязательна и анкета, которая заполняется с указанием размера расходов и доходов будущего заемщика.

Как подать документы на залог после получения одобрения?

После предварительного одобрения заявки внешнего заемщика нужно потребуются документы по залоговой недвижимости. Это необходимо, чтобы новый кредитор смог оценить залог и убедиться в том, что рыночная стоимость недвижимости не превышает размера задолженности.

От заемщика потребуется:

- выписка из ЕГРН;

- правоустанавливающие документы на недвижимость (договор купли-продажи, дарения и пр.);

- ДДУ или договор о переуступке прав требований (если покупается жилье на первичном рынке);

- выписка из домовой книги;

- согласие супруга (и) на ипотеку;

- акт оценки недвижимости.

Банки выдвигают определенные требования к залоговому имуществу. Например, квартира или дом должны обязательно иметь отдельную кухню и санузел. Недвижимость должна находиться в здании с процентом износа не более 50-70%, не относящемся к аварийному фонду

Важно и месторасположение объекта – не более 50 км от города и в районе работы отделения банка

О том, как проходит рефинансирование ипотеки по двум документам, читайте здесь.

Порядок действий по перерегистрации залога

Договор ипотеки заключается в письменной форме без нотариального заверения. После того как будет осуществлена его государственная регистрация, у нового кредитора возникает право требования обращения взыскания на заложенную квартиру, если заемщик вдруг не справится с оплатой кредита.

Вот как это происходит:

- Заемщик подписывает договор ипотеки с новым кредитором.

- Снимается обременение и одновременно накладывается новое – в пользу нового банка.

- Заемщик приносит в банк договор ипотеки с отметкой регистратора.

Регистрация ипотеки, или залога, осуществляется Росреестром путем внесения соответствующей записи об обременении объекта недвижимости в ЕГРН.

Для регистрации требуется только паспорт, заявление банка и заемщика, договор ипотеки, нотариально удостоверенное согласие другого супруга на заключение договора, а также квитанция об оплате госпошлины.

Что делать, если вам отказывают в рефинансировании

Банки согласны кредитовать заемщиков с хорошей кредитной историей. Новые просрочки им не нужны. Часто в рефинансировании отказывает обслуживающий кредит банк, так как и он заинтересован в том, чтобы дисциплинированный клиент не ушел. Если вам отказали в рефинансировании, то минимизировать свои долги можно другими способами:

1. Попробовать обратиться в другой банк, так как требования к клиентам сильно отличаются, некоторые банки готовы рефинансировать даже просроченные кредиты.

2. Оформить потребительский кредит или микрозайм, а потом использовать его для гашения существующего кредита. Этот вариант подойдет при наличии небольшой задолженности. Оформить кредит на большую сумму при наличии долга будет проблематично.

3. Взять платежеспособного клиента в созаемщики или в качестве поручителя. Дополнительные гарантии повышают доверие к клиенту.

4. Оформить ссуду под залог имущества. Такие кредиты дешевле обычных, благодаря обеспечению. Потратить его можно на что угодно, и банки не требуют по ним отчетов.

5. Попросить о реструктуризации кредита. Если долговая нагрузка стала высокой, то можно обратиться в обслуживающий банк с заявлением о реструктуризации. В этом случае составляется новый график погашения.

Пользоваться таким кредитом имеет смысл тогда, когда это принесет заемщику реальную выгоду в виде уменьшения долговой нагрузки и общей переплаты или улучшения условий обслуживания. Бездумно заменять один кредит другим нельзя. Новые кредиты лягут еще большим грузом и в итоге заведут такого заемщика в долговую яму.

Если до полного гашения вашего кредита осталось менее 6 месяцев, то смысла в рефинансировании просто нет. Большую часть процентов вы уже выплатили к этому времени (ознакомьтесь подробнее с аннуитетным платежом, когда размер платежа все время гашения остаётся постоянным – вы наверняка гасите кредит именно им). Не стоит использовать для перекредитования кредитные карты. Этот продукт всегда дороже (и сложнее в понимании), так как далеко не все умеют пользоваться им правильно.

Анализ имеющейся задолженности и подсчет всех расходов на переоформление кредита помогут сделать правильный выбор, сэкономить на переплате и не плодить свои долги.

МОСКОВСКИЙ ФИЛИАЛ ПАО «Запсибкомбанк»

Виды программы рефинансирования кредитов

В последние годы российские банки предлагают потребителям следующие виды рефинансирования кредитов:

- Рефинансирование кредита с изменением срока займа. Если у клиента финансовая ситуация ухудшилась, и он не в состоянии платить ежемесячный взнос по кредиту в установленном объеме, то ему рекомендуется прибегнуть к рефинансированию с целью увеличения срок кредитования и соответствующего уменьшения суммы обязательного ежемесячного платежа. Таким образом заемщику будет легче выплачивать свои долги. Данный вид перекредитования выгоден как банку, так и заемщику, так как если держатель кредита отказывается от рефинансирования, у него возникнут проблемы, связанные с тем, что клиент не сможет регулярно выплачивать взятый заем по условиям договора, допуская регулярные просрочки. Вдобавок, в случае удачных условий рефинансирования, банк в итоге заработает больше денег в виде процентов по кредиту за счет увеличения срока кредитования, а сам клиент сможет спокойно погашать долг и далее, не переживая за штрафные санкции и пени, связанные с просрочкой ежемесячных платежей.

- Рефинансирование кредита с изменением процентной ставки по кредиту. Если потребитель кредитных продуктов нашел более выгодную процентную ставку и условия в текущем банке кредитования, либо в конкурирующем банке, он может начать процедуру рефинансирования для снижения размера процентов по займу. Если при этом более выгодными оказались условия в другом банке, то заемщик берет новый кредит на оптимальных для себя условиях и закрывает долг в банке, где был оформлен первый кредит с большей процентной ставкой. Таким образом, клиент существенно сэкономит.

- Рефинансирование кредита с изменением валюты договора. Если клиент посчитал, что ему будет выгодно платить кредит в другой валюте, ему необходимо прибегнуть к перекредитованию. К примеру, кредит был оформлен в долларах, и заемщик решает, что в ближайшее время курс валюты будет расти. Для него самым выгодным решением будет перевести валюту кредита в рубли. Особенно это критично, когда курс доллара или евро вырастает на десятки процентов в течении года, а доход заемщика номинирован в рублях. В какой-то момент времени человек просто физически не сможет обслуживать валютный кредит, и иного выхода, как рефинансирование с изменением валюты договора с долларов/евро на рубли у него просто не будет. Однако, не все банки пойдут на такое рефинансирование, поскольку они также несут риски, связанные с падением курса рубля.

Все эти виды рефинансирования одинаково востребованы, так как сегодня у многих российских граждан финансовое состояние ухудшается из-за роста валютных курсов и экономического кризиса не только в России, но и в мире. Банкам выгодно пойти на уступки и осуществить процедуру перекредитования, ибо в противном случае, они рискуют вообще не получить своих денег без суда.

Стоит ли брать кредит, чтобы погасить другой кредит?

Россияне предельно закредитованы: с периодичностью в несколько лет уровень их долговой нагрузки бьет рекорды. Спешно брать кредиты в такой ситуации кажется безумным, ведь это путь к очередному тупику. Но есть вариант выгодного перекредитования — это когда взамен прежней ссуды оформляется новая, но на более интересных для заемщика условиях. Что может изменить перекредитование:

- Главное — снизится процентная ставка;

- Удлинится срок погашения долга;

- Увеличится сумма кредита;

- Будет пересмотрена валюта.

Перед тем, как взять на себя новое долговое обязательство, нужно подготовиться: проанализировать условия кредитора и убедиться, что новое соглашение принесет больше выгоды, чем убытков.

В каких банках можно оформить перекредитование?

Условия для рефинансирования кредита

Нужно понимать, что рефинансирование – это не какая-то фиксированная услуга, а предложение банка. А предложения бывают разными, поэтому вывести какие-то общие условия крайне сложно. Попытаемся описать самые частые вариации:

- По типу займа: можно рефинансировать потребительские нецелевые, целевые, автомобильные, ипотечные займы, кредитки.

- По сумме задолженности: минимальные пределы варьируются от 10 до 100 тысяч рублей, максимальные – 5000000? и выше.

- По срокам: бывают ограничения вида «до конца займа должно оставаться не меньше Х месяцев» и «с начала займа должно пройти Х месяцев», для каждого банка величина Х своя.

- По количеству: некоторые банки позволяют перекредитовать 1 займ, некоторые – 5-7 сразу.

- По выплатам: одни банки не дадут новый кредит, если старый погашался с просрочками, другие позволяют иметь в КИ пару коротких просрочек.

- По дополнительным деньгам: чаще всего можно взять не только деньги на погашение старого займа, но и некоторую сумму «сверху», чтобы распорядиться ей по своему усмотрению.

- По предоставляемым документам: одним банкам будет достаточно общей информации и графика выплат по рефинансируемому кредиту, другие потребуют кучу дополнительных документов. Тинькофф, к слову, вообще никаких документов, кроме паспорта, не требует.

- По условиям до погашения: банк может поставить повышенную процентную ставку, которая будет действовать до того момента, пока вы не предоставите документы, подтверждающие погашение старого займа. Так, к примеру, делает Сбербанк при рефинансировании ипотеки. А вот Тинькофф делает иначе – повышенная ставка активируется в том случае, если вы не предоставите подтверждение погашения до 2-го платежа.

- По банкам. Одни банки позволяют рефинансировать свои же кредиты, другие – нет.

На этом список не заканчивается, но основные условия мы охватили.

Как происходит рефинансирование кредита?

Очень частый вопрос: «Рефинансирование кредита – как это происходит?». На самом деле, крайне просто: перекредитование – это обычный целевой займ, цель – погашение другого займа. Происходит оно, соответственно, как и получение целевого займа.

Как сделать рефинансирование кредита в другом банке?

Как делается рефинансирование того или иного кредита частному лицу? Сначала вы выбираете предложение, которое вам подходит. Затем вы обращаетесь в финансовую организацию, которую выбрали, с вопросом о перекредитовании. Вам говорят, какие документы нужно предоставить для получения. Собираете, подаете, ждете ответа. Если решение – положительное, узнаете условия для получения (как получить, какие документы предоставить в подтверждение погашения). Получаете, погашаете.

Необходимые документы

Зависит от банка, уточняйте на месте. В общем случае вам потребуются те же документы, что и для обычного займа, плюс документы по рефинансируемому кредиту.

Плюсы и минусы

Плюсы:

- Появляется возможность изменить условия текущего кредитования.

- Можно объединить несколько займов в один – удобнее платить.

Минусы:

- Найти выгодное перекредитование не так-то и просто.

- Большинство банков откажет, если были просрочки.

- Если недостаточно тщательно подойти к расчетам выгоды, можно навредить своему кошельку.

Процедура перекредитования

Основные этапы:

- Узнаете, разрешает ли банк досрочно погашать долг и нюансы этой процедуры.

- Выбираете конкретную организацию для перекредитования. Приносите и сдаете в отделение для подачи заявки пакет необходимых документов. Ожидаете решения (как правило, от 1 до 5 дней).

- Пишете заявление о досрочном погашении долга в старом банке.

- Возвращаетесь в новый банк, чтобы закончить процедуру. Подписываете кредитный договор, который заменяет один или несколько старых.

- В большинстве случаев банк самостоятельно переводит необходимую сумму для погашения задолженности.

Некоторые банки разрешают рефинансировать только кредиты других организаций. А, Сбербанк, например, перекредитовывает и свои займы при условии наличия еще и чужих. Количество кредитов колеблется от 1 до 6 штук. Далее более подробно рассмотрим условия в различных кредитных организациях.

Сколько раз можно делать перекредитование? Ответа на этот вопрос в нормативных документах нет. Следовательно, делаем вывод: столько, сколько необходимо. Но чаще, чем 1 – 2 раза, вы вряд ли сами согласитесь. Процедура занимает определенное время, связана с дополнительными расходами и далеко не во всех случаях имеет очевидную экономию.

Что такое перекредитование потребительского кредита: порядок проведения процедуры

Порядок рефинансирования схож с оформлением обычного кредитования. Поэтому многие не видят разницы между особенностями услуг, недоумевая, чем отличается рефинансирование от кредита. Отличие кроется в пакете документов, нужных в банках. В последнем случае он будет больше. При перекредитовании, кроме стандартных бумаг, придется еще собрать справки относительно первого займа.

Программа по погашению потребительского кредита дает возможность «перекрыть» такие разновидности банковских продуктов:

- целевые/нецелевые;

- кредитные карты;

- кредиты, выданные на покупку автомобиля;

- овердрафты.

Итак, заемщик определяется с банком, где намеревается оформить рефинансирование, анализирует его условия. Затем он документально доказывает свою личность и платежеспособность, предоставляет договор, подписанный ранее с первой организацией, выписку о том, сколько раз и в каком размере производились платежи, какая сумма осталась к выплате.

Процедура перекредитования заканчивается заключением сделки с рефинансирующим банком. Деньги перечисляются первичной структуре-кредитору

Обратите внимание, что наличными заемщику средства никто не выдаст, если программа не предусматривает этого. Но в последнее время все большее число кредиторов дает дополнительные деньги на личные нужды