Что такое венчурные инвестиции: принципы работы, виды и фонды россии

Содержание:

- Немного об успешных венчурных инвесторах

- Где инвестору искать проекты для венчурных инвестиций — 3 полезных совета для новичков

- 6 основных этапов венчурного финансирования

- Механизм венчурного инвестирования

- Где найти проект для венчурного инвестирования

- Плюсы и минусы венчурного инвестирования

- Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

- Венчурные фонды нашей страны

- Участники

- Пошаговое руководство как заработать на венчурных инвестициях

- Tesla — ожидания и прогнозы. Чего ждать от Маска и его конкурентов до конца 2020 года?

- Роль личности

- В заключение

Немного об успешных венчурных инвесторах

Реальные истории успехов являются очень сильным мотиватором. В рейтинг самых успешных инвесторов, по мнению всемирно известного издания Forbes, входят:

- Джим Гетц. Инвестировал в Nimble Storage и Palo Alto Networks, а также в сервис WhatsApp, от продажи которого фонд, чьим партнёром был Джим Гетц, заработал около трёх миллиардов долларов. И это при начальных вложениях в шестьдесят миллионов.

- Крис Сакка. За его плечами инвестиции в Twitter, Instagram, Uber и Stripe.

- Майк Маркула. Знаменит тем, что вложил 250 тыс. долларов в Apple, когда Стив Джобс и Стив Возняк занимались паянием плат в гараже. Всего за ¼ млн. долларов он получил 1/3 компании Apple. Майк инвестировал лишь 10% своего портфеля, т. к. на тот момент его капитал составлял примерно 2,5 млн. долларов. В итоге он продал свою долю в Apple за 154 миллиона.

- Брайан Сингерман. Бывший работник компании Google, инвестировавший в Oculus VR, Misfit, Lyft, Airbnb.

- Стив Андерсон. Один из первых, кто вложился в Instagram, увидев потенциал сервиса. Помимо этого знаменит инвестированием в Twitter и финансовый сервис Social Finance.

- Томас Алберг. Инвестировал 100 тыс. долларов в онлайн-магазин Amazon. В итоге его доход составил 26 млн. долларов.

- Ян Макглинн. Продавец автомобилей, вложивший 4 тыс. фунтов (в обмен на акции) в бизнес своей знакомой, открывшей магазин натуральной косметики Body Shop. Когда всю сеть магазинов Body Shop (на тот момент их было около 2 000) купила крупная косметическая компания L′Oreal, Ян Макглинн получил чистую прибыль в размере 180 млн. евро, при первоначальных инвестициях в 5 400 евро.

Где инвестору искать проекты для венчурных инвестиций — 3 полезных совета для новичков

Конечно, миллионеру проще найти объект для инвестирования, но миллионерами являются далеко не все. Однако чтобы найти подходящий для ваших возможностей проект, существуют некоторые способы.

Совет 1. Обратитесь к своим знакомым

У многих начинающих стартаперов нет первоначального капитала. Но главная трудность не в этом, а в том, что они не имеют круга общения, где есть выход на инвесторов.

В таком случае начинающий бизнесмен начинает привлекать родственников, друзей, знакомых и т. д. То есть, нужно просто побольше общаться с людьми и делиться информацией.

Наверняка через каких-то друзей или знакомых вам встретится человек, у которого есть готовая бизнес-идея, но нет денег для её реализации.

Совет 2. Ищите проекты на биржах

Интернет в помощь! Инвестиционные площадки – не редкость, и в любой поисковой системе можно найти множество вариантов.

Например, портал «Биржа инвестиционных проектов» (inproex.ru) предлагает помощь в поиске как инвесторов, так и стартапов. В их компетенции даже разработка бизнес-планов, обмен инвестиционных проектов и другие виды сотрудничества.

Еще одна известная инвестиционная платформа – startup.ua – предоставляет обширную базу проектов и формирует инвестиционный портфель. Профессиональное консультирование по любым вопросам, обмен опытом и знаниями также в перечне их услуг.

Совет 3. Посещайте платформы коллективных инвестиций

Другая категория бирж инвестиционных проектов – это платформы коллективных инвестиций.

Преимущество онлайн-бирж долевого участия в том, что акции проекта покупаются тут же на площадке. Таким образом, площадка выступает гарантом и регулирует отношения между инвестором и стартапом.

Какие-то из таких площадок производят экспертизу проектов, другие не считают нужным это делать. Но в любом случае, на биржах долевых инвестиций могут найти стартапы как новички, так и опытные инвесторы.

Подробнее об инвестициях в бизнес — в отдельном материале сайта.

6 основных этапов венчурного финансирования

Стоит ли игра свеч? Принесет ли компания прибыль венчурному инвестору? Ответы на эти вопросы зависят от множества факторов, точно оценить которые изначально практически невозможно. Но самый важный из факторов – ваши действия. Причем вне зависимости венчурный инвестор вы или владелец молодой компании. Действия в любом случае должны идти в строгом порядке, который мы описали ниже.

1 этап. Сбор капитала

Любая бизнес-идея требует вложений, пусть даже минимальных. Когда человек приступает к реализации проекта, у него должна быть достаточно большая финансовая подушка, чтобы в первое время он мог заниматься исключительно развитием своего дела. Разработка может инвестироваться частично или полностью, но капитал должен быть собран. Иначе идея обречена на провал еще до начала реализации. Венчурный кредит – это одна из возможностей получения финансовой поддержки, и на первом этапе на него стоит сделать упор.

2 этап. Определение направления развития компании

Важный этап, на котором происходит тщательное изучение фондового рынка. Именно здесь можно выяснить: обладает ли товар признаками уникального торгового предложения, есть ли у него потенциал? Вполне возможно, что такой товар поступает на рынок впервые, и владелец компании, как и венчурный инвестор, вместе станут основоположниками нового направления развития экономики.

3 этап. Поиск перспективных направлений развития бизнеса и составление плана по его развитию

Идея есть, продукт есть – проект готов. Теперь стоит подумать о его развитии и разработать план реализации. Нужно проанализировать все подводные камни, которые могут подстерегать компанию, хотя бы примерно просчитать вероятность успеха. Затем можно приступать к планированию.

4 этап. Заключение договора

Финансовые вопросы обсуждены, план составлен. Настало время обдумать юридическую сторону вопроса. На этом этапе предпочтение отдается не предпринимателям, а работе профессиональных юристов, чтобы в дальнейшем не было разногласий по совместным действиям для развития компании.

5 этап. Надзор за деятельностью организации

Напомним, что каждый инвестор в венчурном фонде заинтересован в успехе бизнес-идеи. Поэтому инвестированием дело не ограничивается. От каждого требуется посильная помощь в реализации проекта и дальнейшем его развитии.

Контроль деятельности включает в себя сопровождение работы: разработку концепции новых продуктов, планирование, определение новых векторов развития. На протяжении всего сотрудничества венчурных инвесторов и владельцев осуществляется консультирование по любым вопросам работы организации.

6 этап. Продажа ценных бумаг

По достижению компанией существенных масштабов, осуществляется продажа акций. Инвесторы получили из проекта все, что только возможно. Дальнейшее получение прибыли становится уже не столь выгодным, как вложение в новые проекты, поэтому каждый владелец доли предприятия продает акции другим инвесторам или владельцу организации. Покупателями акция становятся вкладчики, предпочитающие работать с безрисковыми вложениями.

Механизм венчурного инвестирования

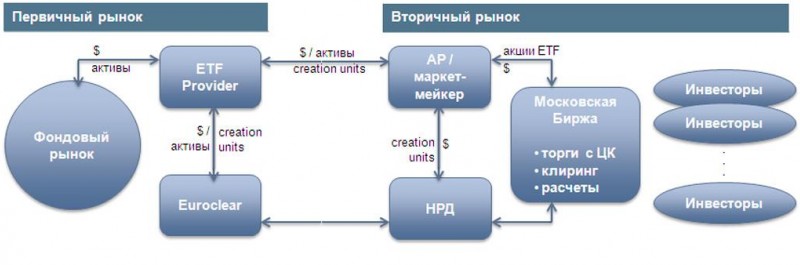

Самым популярным механизмом инвестирования на сегодняшний день является распространенная методика объединения инвестиций в одном венчурном фонде, который и осуществляется контроль за средствами. Это диверсифицирует возможные риски и, несмотря на неудачи вложений в проекты, которые не дали нужного развития, фонд способен показывать наилучшие результаты.

Преимущества этого механизма венчурных инвестиций является более профессиональный отбор стартапов, что снижет риски в будущем. Фонд берет на себя обязательства по выполнению маркетинговых исследований, оценке рисков и распределении вкладов. Ограничением может послужить критерии поставленные фондом, где сумма вклада не должна быть ниже 500 тысяч долларов. Так же многие фонды работают исключительно с проверенными людьми, такие фонды больше напоминают закрытый клуб любителей-авантюристов.

Можно проводить венчурное инвестирование и через специально созданные клубы инвесторов. Тогда инвестор перекладывает бремя поиска проекта и организацию сделки по всем правилам клубу и выплачивает соответственно комиссионный взнос. Преимущество для вкладчика заключается в экономии собственного времени на этапе организации сделки. Более того, клубы дают возможность делать инвестиции в интернете и становиться соинвестором, что существенно облегчает задачи на начальном уровне, ведь суммы можно вкладывать минимальные, но при этом поддержать действительно стоящий проект. Еще одним из возможных вариантов сможет быть создание собственного венчурного фонда.

Но он отличается наличием самого большого процента риска и в случае проигрыша можно потерять все. А можно приобрести хорошую прибыль. В данном случае инвестор просто обязан изучить все риски досконально, ему просто необходимо знать, как работает фонд в малейших деталях и конечно ему следует иметь приличную сумму денег, потому что юридически грамотно оформить фонд — дорогое удовольствие. В среднем, если подсчитать рекламную компанию, аренда помещений, подключение третьих лиц к организации процесса стоит около 10 млн. долларов.

Для менее состоятельных венчурных инвесторов подойдет практика так называемого бизнес-ангела, когда инвестор самостоятельно ищет молодой перспективный бизнес, и вкладывает в него свои средства. Размер таких инвестиций начинается от нескольких тысяч в долларовом исчислении.

Направление инвестиций

По направлению вложенных средств фонды венчурных проектах имеют несколько направлений: корпоративное, государственное и частное. Корпоративные вклады проводят только по согласованию корпораций учредителей. Ярким примером данного направления инвестиций является компания Cisco Capital или Intel Capital. Наиболее же востребованными отраслями для таких вложений являются – IT-сфера, банковские услуги, здравоохранение, производство.

Стратегия развития

Каждая инвестиция требует определенной стратегии, это формирует целевые запросы, согласовывает действия участников инвесторов и соискателей. Кроме того, стратегия также решает вопросы дисбаланса в том или ином направлении. Целью и задачей инвестирования, в первую очередь, является мобилизация предпринимательской среды, поддержание качества производимых продуктов на должном уровне для достижения высокой конкурентноспособности.

Заключение договора

Заключение венчурной сделки закрепляется подписанием целого пакета документов, регулирующих правовую деятельность, как со стороны инвестора, так и со стороны соискателя инвестиций. В пакет документов обязательно входят:

- Протокол разногласий по контракту;

- Акт приема передачи результатов;

- Договор инвестирования средств;

- Дополнительный договор об инвестировании;

- Протокол разногласий по договору.

Договор должен соответствовать образцу формы принятой законодательством. Не являясь специалистом в юриспруденции, рекомендуется нанять со стороны профессионального юриста.

Контроль своих средств

Часто успешные венчурные инвесторы интересуются именно венчурными инвестициями, а не портфельными и осуществляют контроль со своей стороны. Более того венчурный инвестор может принимать непосредственное участие в развитии бизнеса, помогая советами, опытом и действиями, которые влекут за собой больше, нежели просто привлечение денежных средств. Такой подход позволяет участвовать, планировать действия и развивать компанию.

Где найти проект для венчурного инвестирования

Не каждый человек может заняться венчурным инвестированием, так как входной порог очень высок. Однако, есть несколько способов поиска интересных инвестиционных проектов, для которых не потребуются сотни тысяч долларов. Для того, чтобы найти подходящий по финансовым возможностям проект, нужно:

- Обратиться к знакомым. Многие стартаперы и начинающие бизнесмены не располагают первоначальным капиталом для развития проекта. Но самая главная трудность состоит в том, что у них нет такого круга общения, где есть выход на инвесторов. И поэтому в такой ситуации стартапер привлекает родных, друзей и пр. У кого-то из знакомых может быть интересная бизнес-идея, для реализации которой нет средств. В отличие от обычного человека, инвестор заинтересуется такой информацией.

- Искать проекты на различных биржах. В наше время инвестиционные площадки не являются редкостью и в интернете можно с лёгкостью найти подходящий вариант. Одной из известных инвестиционных платформ считается биржевая площадка inproex.ru, занимающаяся не только поиском инвесторов, но и стартапов. Также данная платформа занимается обменом инвестиционных проектов и разработкой бизнес-плана. Не менее популярна платформа startup.ua, которая обладает обширной базой проектов и поможет в формировании инвестиционного портфеля. В перечень услуг этой площадки входит профессиональная консультация по любым финансовым вопросам, обмен опытом и знаниями.

- Посещать биржи долей и платформы коллективных инвестиций. Онлайн-биржи долевого участия отличаются покупкой долей инвестиционного проекта исключительно на торговой площадке. Иными словами, площадка – это регулятор отношений между инвестором и проектом. На таких биржах может найти подходящий стартап и новичок, и опытный вкладчик.

- Следить за отечественными и международными конкурсами вплоть до их окончания. Несколько популярных конкурсов:

- GoTech – международный конкурс, также являющийся инвестиционным форумом для IT-сферы;

- GenerationS. Ещё один ежегодный конкурс, где на федеральном уровне отбирают самые перспективные стартапы;

- Russian Startup Tour. Представляет самые передовые проекты фонда с именитым названием «Сколково».

Видео по теме:

Плюсы и минусы венчурного инвестирования

Ознакомившись с особенностями венчурного инвестирования и его отличиями от классических прямых инвестиций, рассмотрим все «за» и «против» такого способа капиталовложения. За очевидными выгодами такого решения скрыто немало подводных камней.

Достоинства

Кратко резюмируя сказанное, можно выделить следующие преимущества:

- очень высокая прибыль;

- быстрые сроки получения дохода;

- легальный заработок;

- возможность постоянно получать дивиденды;

- простое оформление юридических отношений.

Последний пункт очень важен, поскольку в случае правонарушений со стороны компании, инвестор не будет нести ответственность, поскольку он не является ни учредителем, ни акционером, ни должностным лицом.

Недостатки

Проблем венчурные инвесторы могут получить значительно больше, чем преимуществ. И это надо четко понимать, перед тем, как вкладывать деньги.

О многих из них создатели стартапа даже не предупредят, поскольку либо сами не знают об их существовании, либо делают это осознанно. И речь идет не о том, что идея может не пойти, а о вопросах правового характера.

Первая проблема – договор. С одной стороны, простота соглашения подкупает инвесторов, но документ может быть составлен так, что вкладчик в итоге получит значительно меньше, чем планировал. К работе над документом нужно привлекать опытного юриста.

Второй момент касается законодательства. В разных странах вопросы налогообложения регулируются неодинаково. Если не разобраться в нюансах заранее, можно столкнуться с двойным налогообложением или, что еще хуже, стать злостным уклонистом от уплаты налогов.

Еще один весомый недостаток – венчурное инвестирование предполагает наличие солидного капитала. Для развития среднедоходного стартапа нужно 10-20 тыс. долларов, более перспективные проекты могут стоить сотни тысяч долларов.

Принимая решение о том, чтобы выделить средства для венчурного инвестирования, нужно взвесить все обстоятельства, проанализировать риски, подготовить юридическую базу и самое главное – смирится с мыслью, что деньги могут быть потрачены впустую.

Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

Если вас заинтересовали перспективы венчурного финансирования, однозначно необходимо ознакомиться с базовыми определениями из этой сферы. Начнем с венчурного фонда, как с одной из основных организаций в этой сфере инвестирования.

Что такое венчурные фонды? Современные организации, которые занимаются рискованными финансовыми операциями. Венчурный фонд – это компания, которая ведет деятельность по финансированию стартапов или действующих организаций, запрашивающих подобную помощь. Деятельность венчурных фондов связана с серьезными рисками, но и его участники ожидают от сопровождаемых проектов сверхприбыли.

Венчурные фонды подразделяются на несколько видов:

- специализированные (вложения осуществляются в определенный регион или сегмент экономики);

- универсальные (их работа не зависит от географического фактора или от сферы деятельности).

Для уменьшения рисков, венчурные фонды всегда прибегают к диверсификации капитала. Они распределяют финансовые средства между несколькими организациями. Венчурные инвестиции в стартапы осуществляются частично. Ни один инвестор не вложит все свои деньги в одно дело. А дальше работает простой и действенный принцип: если одна компания сливает вложения, остальные прибылью перекрывают убытки.

Статистика показывает, что даже при хорошем анализе ситуации, лишь 30% проектов приносят в итоге прибыль, а остальные быстро уходят с рынка, потратив деньги впустую. Но эта малая доля способна многократно перекрыть убытки.

Куда может инвестировать венчурный фонд?

- В бизнес-идеи, которые имеют хороший потенциал, но финансирования у них не хватает даже для создания первых образцов продукта, чтобы их смогли оценить потребители.

- В недавно возникшие компании, которым не хватает исследовательской работы для улучшения своих предложений.

- В компании, конкурирующие продолжительное время и имеющие готовый продукт для дальнейших продаж. Здесь организации не хватает средств для вывода новых или улучшенных версий продукта.

- В опытные компании, нуждающиеся в дополнительном расширении. Таким организациям зачастую не хватает средств, чтобы расширить географию продаж своего продукта и нарастить товарооборот. Дополнительные вливания из венчурного капитала становятся настоящей «инъекцией жизни». Компания получает второе дыхание и быстро растет, основываясь на уже имеющемся опыте работы.

Создание венчурных фондов осуществляется с легкой руки опытных предпринимателей, которые больше не хотят самостоятельно заниматься бизнесом, но имеют достаточно знаний о рынке, чтобы распознать удачный проект или идею.

Их работа осуществляется в несколько этапов:

- Предприниматели ищут на рынке новые идеи, которые в перспективе способны принести прибыль.

- Выполняется всесторонний анализ выбранных организаций с точки зрения экономической мощи, капитализации, рентабельности, кинетической и потенциальной энергии главы.

- Профессионалы избирают компании, а затем продумывают пути их развития, занимаются поиском новых ниш и рынков, где компания может стать конкурентоспособной.

- Эмиссия ценных бумаг компании. Владельцу достается контрольный пакет, а венчурный фонд забирает меньшую часть, а затем делит его между участниками.

- Поддержка развития компании для ее роста и дальнейшего получения прибыли.

- Доход от дивидендов и/или продажи ценных бумаг компании.

Только на последнем этапе венчурным инвесторам становится известно, были ли их усилия целесообразными. Вполне возможно банкротство, и это даже наиболее частый исход для молодых развивающихся организаций.

Но почему такие компании выбирают венчурное инвестирование, а не кредит в банке? Причин на это достаточно много. Просто сравним эти два понятия в удобной таблице.

|

Венчурное финансирование |

Кредит |

|

Возвратность |

|

|

Нет |

Существует |

|

Залог |

|

|

В этом случае доля (акция) и является залогом |

В качестве залога выступает имущество компании или поручительство |

|

Условия выплат |

|

|

Продажа акций (компания ничего не теряет) и выплата дивидендов |

Аннуитентные или дифференцированные выплаты |

|

Принимает ли финансирующая сторона участие в развитии организации |

|

|

Да, инвестор в этом заинтересован. К тому же, помощь осуществляется на профессиональном уровне от опытных предпринимателей |

Банк интересуется лишь возвратом денег |

|

Вероятность получения финансирования стартапом |

|

|

Высокая |

Низкая |

|

Сроки выплаты |

|

|

Сроки размыты |

Определяются договором |

Венчурное финансирование способно принести развивающейся компании не только дополнительные вливания, но и профессиональную помощь, а это очень важно на начальном этапе развития. В особенности для тех предпринимателей, которые не имеют достаточного опыта работы в своей сфере

Венчурные фонды нашей страны

Фото с сайта therunet.com

В список наиболее крупных венчурных фондов России входят следующие организации:

Runa Capital

Благодаря этой компании мы узнали о такой фирме электроники как Rolsen, облачного сервиса Parallels, а также таких нашумевших старт-апов как Nginx, Jelastic, LinguaLeo.

IMI.VC

Специализируется на направлении вложений в медиа, игры, социальные приложения и потребительские сервисы. Примеры венчурных фирм этой компании – Narr8, Game Insight.

Ru-Net Ventures

Данный фонд отдал свое предпочтение таким компаниям как Яндекс, Ozon, Delivery Hero, Made, Tradeshift и прочим.

Kite Ventures

Сотрудничают с такими областями как B2B, e-commerce. Особенность фонда – низкие процентные ставки 3-30%.

e.ventures

Фонд немецкого происхождения, но активно сотрудничает с нашей страной. Довольно долгое время выбирает инвестируемые проекты, но вкладывает немалые средства.

ABRT

Открыт уже более 10 лет. Сотрудничает в большинстве в B2B-связях, инвестируя в соотношении 1 к 3.

Это наиболее крупные венчурные фонды, помимо них в нашей стране представлено множество малых частных объединений, которые готовы финансировать перспективные инновационные проекты.

Участники

Участниками развития стартапа могут быть как частные, так и юридические лица. В некоторых случаях цепочка включает только инвестора и компанию. В финансировании крупных проектов участвуют венчурные фонды.

Инвестор

Частных инвесторов, которые действуют от своего имени, называют бизнес-ангелами. Они оказывают не только финансовую, но и экспертную поддержку стартапу, потому что имеют опыт управленческой и предпринимательской деятельности.

Как правило, они вступают в игру на начальном этапе. В это время проект еще не может заинтересовать крупных игроков, а за счет частных инвестиций получает старт в развитии. Главная характерная черта бизнес-ангелов – личная заинтересованность в предложенной идее.

Такие известные сегодня во всем мире корпорации, как Apple, Amazon, Microsoft, Intel, Dell, Google и др., начинали свое восхождение на Олимп именно с инвестиций бизнес-ангелов.

Кроме частных инвесторов, участие в финансировании венчурных проектов могут принимать:

- банки;

- государственные структуры;

- научные институты и пр.

Венчурный фонд

Венчурный фонд специально создается с целью поиска новых идей на рынке и инвестирования в высокорискованные проекты. В отличие от частных инвесторов, может привлечь более крупные суммы для финансирования.

Значение таких фондов для развития экономики любой страны огромно. Они участвуют в развитии инновационных проектов, которые не могут получить финансирования в банках или других источниках. А успешная реализация идеи выводит экономику конкретной отрасли на совершенно новый уровень.

Фонд – это команда профессионалов, которая оценивает перспективность проекта. При этом она прекрасно осознает риск потери капитала. Фонд выступает не кредитором, а партнером, который заинтересован в развитии нового бизнеса не меньше инициатора проекта.

Венчурная компания

Венчурные компании – это компании, которые выводят на рынок новые технологии или продукты, которых раньше никогда не было, и нуждаются в капитале. Они не могут предоставить потенциальным инвесторам (банкам, инвестиционным фондам и пр.) подробный бизнес-план с детально проработанными денежными потоками и расчетами показателей эффективности. Состоят из команды энтузиастов, которые носят в голове гениальные идеи, но зачастую не имеют опыта предпринимательской деятельности.

Именно такие компании ищут бизнес-ангелы и фонды, чтобы предложить им финансовую, юридическую и другую экспертную помощь. Вместе они начинают работать над достижением общих целей – вывести инновационный продукт/технологию на рынок, завоевать его и заработать деньги.

Статистика показывает, что наибольшей популярностью пользуются компании из сфер IT-технологий, здравоохранения, торговли и транспорта.

Пошаговое руководство как заработать на венчурных инвестициях

Получаем знания

Залог успешного инвестирования – это знания. Конечно, каждую науку лучше познавать на практике. Но не будет лишним получить хотя бы какую-то основу, чтобы вы могли лучше анализировать ход работы проекта. Если вы до этого ни разу не руководили компанией, лучше отказаться от таких инвестиций.

Собираем необходимую сумму

Для начала нужно собрать капитал, который вы будете вкладывать в проекты. Если вы решили вмешиваться в управление, то придется приобрести крупный пакет активов. Для этого потребуется большая сумма – от нескольких сотен тысяч до пары миллионов рублей. Чтобы иметь вес среди акционеров, понадобится крупный пакет, в идеале блокирующий.

Определяем направление для инвестирования

Лучше всего инвестировать в то, в чем вы разбираетесь и что вам интересно. Знания в определенной области позволят определить востребованность проекта. Популярные и самые высокодоходные сферы для инвестирования: медицина, высокие технологии, интернет.

Находим перспективный бизнес и определяем стратегию его развития

Поиски ведутся любыми доступными способами. В интернете можно найти сайты, на которых молодые предприниматели ищут деньги для стартапов. Найдите подходящий и свяжитесь с автором. С ним вы сможете обсудить все интересующие вас вопросы.

Какой-то китайский мудрец, не помню его имени, написал: движение без цели никогда не приведет к желаемому результату. Это касается и бизнеса. Необходимо понимать, к каким целям стремится компания, чтобы их достичь. Главные качества бизнес-стратегии:

- Миссия. Совокупность всех устремлений и желаний, которые ставят люди, организовавшие дело.

- Структура управления.Позволяет четко разграничивать обязанности.

- Отличия от конкурента. Вы должны иметь преимущества, чтобы потребители выбрали именно вас.

- Востребованный продукт. Именно от его качества и пользы зависит весь успех.

- Выбор рыночной ниши. Позволяет приспособить товар и маркетинговую стратегию под конкретную аудиторию.

- Объем ресурсов. От него отталкивается управление, когда воплощает стратегию в жизнь.

- Тактика. Позволяет быстрее добиваться краткосрочных целей.

- Корпоративный кодекс. Определение основных ценностей и норм в коллективе.

Подписываем контракт

Обязательно документально подтверждайте все, что касается инвестирования. Вы должны быть полноправным совладельцем, чтобы получать равную долю от прибыли. Убедитесь, что у компании есть официальное юрлицо и что все интересующие вас вопросы прописаны и урегулированы. Так вы обезопасите свои вложения.

Контролируем деятельность компании

Контролировать компанию, чьими акциями вы владеете, нужно, чтобы отслеживать выполнение намеченных целей, и вносить поправки в ее работу. Для этого можно прибегнуть к ревизии и аудиту. Если ваш коллектив небольшой, то обязательно выберите ответственного за принятие решений.

Продаем акции на открытом рынке

Пока компания не вышла на официальную биржу, вам, чтобы продать свои активы, нужно найти покупателя. Это могут быть совладельцы, желающие увеличить свою долю в бизнесе, либо сторонние люди, заинтересованные в приобретении.

Tesla — ожидания и прогнозы. Чего ждать от Маска и его конкурентов до конца 2020 года?

Из песочницы

Цена акций Tesla на момент создания этого материала превышала 1500 долларов США (после коррекции с уровня 1700). Будет ли она дальше расти? Это финансовый пузырь или компания будущего? Давайте разбираться.

Американская компания Tesla Motors (Пало-Альто, Калифорния) основана как стартап в июле 2003 г. М. Эберхардом и М. Тарпеннингом, позже покинувшим организацию. Названа в честь физика Николы Теслы. Продукция: электромобили, автономные (беспилотные) средства передвижения, решения для хранения электроэнергии. Тикер на бирже NASDAQ: TSLA.

Структура выручки:

- Автомобили — 94%

- Оборудование для солнечной энергетики — 4%

- Продажа квот на выбросы парниковых газов — 2%

На текущий момент компания является самым большим автопроизводителем в мире по капитализации: после того, как 2020 году стоимость акции превысила 1400 долл., она обогнала своего последнего соперника по данному параметру — концерн Toyota.

Роль личности

Генеральным директором, идейным вдохновителем и «лицом» компании является Илон Рив Маск (род. 28.06.1971). В отличие от большинства руководителей других автомобильных компаний, Маск является медийной персоной, открытой для общения с публикой и способной на экстравагантные поступки и высказывания, которые сразу же становятся поводом для публикаций в СМИ. Следствием такого имиджа явилась впечатляющая известность Маска. А известность, является одним из стимулов доверия инвесторов.

В заключение

Венчурное инвестирование позволяет в ускоренном темпе реализовать инновационный проект. Для его успеха обе стороны прикладывают максимум усилий, еще бы, ведь это выгодно для каждого. Инновационное предприятие получает желаемый капитал, запуск продукта, известность и прибыль. Венчурная компания, в свою очередь, вкладывает средства и максимально старается их увеличить – помогает старт-апу деловыми связями и накопленным опытом.

Благодаря венчурному бизнесу увидели свет такие компании как Microsoft, Intel, Apple Computer и многие другие успешные компании. Но не стоит забывать, что венчур – это в первую очередь рискованное дело, которое может быть успешным и принести миллионы или просто прогореть. Поэтому, если вы решились на венчурное инвестирование, то особенно тщательно продумайте стратегию финансирования и развития. Если вам интересно узнать о других формах предпринимательства, почитайте о франчайзинге тут.