Что такое инвестиции простыми словами: наглядные примеры

Содержание:

- Восстановление личного кабинета Московского Индустриального Банка

- Чек-лист что это и как создать его в формате pdf

- Как написать жалобу или отзыв?

- Основные команды

- Вам также может понравиться

- Что такое инвестиции простыми словами: примеры из жизни

- Новые вычеты и льготы

- Для успешного инвестирования необходимо финансовое образование

- Eve Online

- В чём разница между пассивными и активными инвестициями

- Достоинства и недостатки инвестирования

- Классификация и виды инвестиций

- «Оптимальный»

- Как инвестировать деньги: пошаговое руководство для начинающих

- Оценка имеющейся финансовой ситуации и приведение в порядок личных финансов

- Создание финансового резерва

- Разработка целей и задач инвестирования

- Определение приемлемого риска

- Разработка инвестиционной стратегии

- Стресс-тестирование разработанной стратегии

- Выбор способа вложений

- Формирование инвестиционного портфеля

- Удаление пустой страницы в Word

Восстановление личного кабинета Московского Индустриального Банка

Чек-лист что это и как создать его в формате pdf

Для этого воспользуемся всем известной программой Microsoft Word, потому как она наиболее проста для создания чек-листов. Для примера я воспользуюсь версией Microsoft Word 2007.

Следуйте перечисленным далее шагам:

Шаг 1: Запускаем программу

Я уверен, что каждый из вас знает, как открыть программу Microsoft Word. После того, как программа запущена, переходим к следующему шагу.

Шаг 2: Включаем вкладку «разработчик»

Прежде всего, вам потребуется включить вкладку «разработчик» на ленте.

Чтобы это сделать просто откройте главное меню и внизу в правом углу нажмите по вкладке «Параметры word». Откроется окно настроек как на картинке ниже:

Шаг 3: Выбираем вкладку «Разработчик»

После того, как открылось окно, в разделе «Основные» активируем чекбокс напротив «Показывать вкладку Разработчик на ленте».

Когда вкладка активирована, на ленте появится вкладка «Разработчик», как показано на рисунке:

Шаг 4: Добавляем чекбокс

Далее для создания чек-листа нам потребуется создать чекбоксы.

Для этого, просто во вкладке «Разработчик» в колонке «Элементы управления» нажимаем по соответствующему элементу. Затем выбираем «Инструменты из предыдущей версии»

При нажатии на «Инструменты из предыдущей версии» появляется окошко выпадающего меню с большим количеством панелей. На данной панели выбираем элемент «Флажок»:

При нажатии на кнопку, появится чекбокс в том месте, где находился курсор.

Вот пример чек-листа при ведении блога:

Как можете видеть, мы уже создали примерный образец чек-листа.

И наконец, вы можете также защитить созданный чек-лист, так чтобы ни один не мог преобразовать его (кроме того, чтобы заполнить форму).

Чтобы это осуществить, вам нужно нажать на «Защитить документ» в окошке «Защитить» панели «Разработчик»:

Появится окошко «Ограничить форматирование» с правой стороны. Здесь нужно проставить галочки в пунктах «Ограничения на форматирование», «Ограничение на редактирование», а также выбрать в выпадающем меню пункт «Ввод данных в поля форм»:

После проделанных операций, остается нажать на кнопку «Да, включить защиту», и ваш чек-лист будет полностью защищен от сторонних действий.

Как написать жалобу или отзыв?

Основные команды

Вам также может понравиться

Что такое инвестиции простыми словами: примеры из жизни

Инвестиции — это своего рода и затраты, так как деньги необходимо вложить, а, значит, и распрощаться с ними на некоторое время. В повседневной жизни есть множество примеров инвестиций. Следует их отличать от обычных повседневных трат.

Пример 1. Можно потратить деньги на покупку модного не ювелирного украшения. В момент покупки оно имеет наибольшую цену и пользуется высоким спросом. Через год это украшение будет иметь уже более низкую стоимость, так как мода не него уже прошла, а само оно не относится к ювелирным изделиям. Через пару лет оно и вовсе не будет пользоваться спросом и максимально обесценится. В него были инвестированы деньги, но они попросту «улетучились». Такие затраты были лишними и даже не относятся к инвестициям. Последние должны в будущем приносить прибыль.

Что такое инвестиции простыми словами: покупка украшений

Интересно знать! А что если просто хранить свои сбережения дома им никуда их не инвестировать? Если их откладывать «про запас», в банку, то на них будут действовать инфляционные процессы. Инфляция каждый год попросту обесценивает все деньги, но больше всего те, которые просто отложены, а не задействованы. Поэтому деньги нужно инвестировать в перспективные направления, проекты.

Пример 2. Инвестиция в просто модное не драгоценное украшение изначально является провальной. Оно уже через год будет иметь в разы меньшую стоимость. Гораздо лучше было бы вкладывать деньги в покупку антикварных украшений, цена на которые только увеличивается. Через десяток лет такие изделия можно будет продать за гораздо большие деньги, которые смогут окупить и уровень инфляции. Поэтому инвестирование можно назвать и стратегическим ходом, благодаря которому можно хотя бы сохранить или в разы приумножить свои деньги.

Что такое инвестиции простыми словами: покупка антиквариата

Но с выбором антикварного ювелирного украшения не все так просто. Нужно тщательно выбирать то изделие, в которое будут инвестированы деньги. Нужно подобрать эффективный объект — ювелирное украшение, которое является драгоценным и настоящим антиквариатом. Только тогда стоимость на него будет ежегодно расти, в отличие от просто модного современного украшения. После покупки следует контролировать свои вложения. Если за старинным ювелирным изделием не следить, то оно может со временем испортиться. Возможно, потребуется его реставрация или другие работы по восстановлению прежнего вида.

Интересно знать! Еще один важный момент — это ограничение всех возможных рисков. Антикварное украшение требует правильного ухода, содержания. Иногда на состояние таких изделия влияет даже температура, влажность воздуха. Если все это не предусмотреть, то оно может испортиться, потерять свой прежний вид и высокую стоимость. Чтобы предусмотреть все эти риски и защитить свои инвестиции, следует правильно хранить украшение.

Из всего этого следует, что процесс инвестирования требует таких действий:

- Выбор правильно объекта для вложений.

- Контроль инвестиций.

- Ограничение рисков.

Есть долгосрочные инвестиции, сроки вложения в которых превышают три года. Если этот период составляет от года до трех лет, то речь идет о среднесрочных инвестициях. Также выделяют и краткосрочные вложения со сроками до одного года. Целью инвестирования является получение прибыли. Иногда она вовсе не интересует вкладчиков, так как они заинтересованы во владении долей предприятия, контроле части пакета акций и т.д. Если речь идет об антикварном ювелирном украшении, то оно приобретается с целью продажи или же просто пополнения своей коллекции. Что такое инвестиции простыми словами — можно объяснить и на повседневных примерах, ведь средства вкладываются во многие вещи и направления:

- Образование. Со временем приобретенные знания пригодятся в работе, собственном деле и будут тем самым приносить деньги.

- Покупка рассады. После посадки она превратится в урожай, который можно использовать для себя или продажи.

- Приобретение драгоценностей, стоимость которых только возрастает.

Это повседневные примеры, но есть и капиталовложения, качающиеся бизнеса, отдельных фондов.

Новые вычеты и льготы

Город постоянно разрабатывает и запускает новые меры поддержки, учитывая пожелания бизнеса и анализируя экономическую ситуацию. Например, с этого года столичным промышленным компаниям доступен инвестиционный налоговый вычет по налогу на прибыль. Право на инвествычет предоставляется компаниям, которые находятся на территории Москвы и получили статус московского инвестора первой или второй категории.

Налоговый вычет вводится как альтернатива региональным льготным ставкам налога на прибыль, которые закончат свое действие в 2023 году в связи с изменениями федерального законодательства. До 1 января 2023 года компании смогут выбрать текущую льготу по налогу на прибыль в размере 12,5 процента или инвестиционный налоговый вычет. Льготы на имущество и землю у них останутся.

Также в этом году в Москве запустили программу по стимулированию создания рабочих мест. Застройщик получает существенную льготу от города в обмен на обязательство создать за пределами ТТК или МКАД места приложения труда — промышленные или офисные здания.

Механизм программы предполагает, что застройщик при возведении многоквартирного дома получает особую льготу: частично или полностью освобождается от платы за изменение вида разрешенного использования участка, на котором строит жилье. Обычно эта плата очень высокая, она зависит от ряда факторов, таких как расположение участка, его площадь и так далее.

Инвестор в свою очередь обязан вложить сэкономленные благодаря льготе средства в строительство промышленного или офисного объекта за пределами Третьего транспортного кольца или МКАД. В результате инвестор экономит на плате за изменение вида разрешенного использования, строит жилой объект и здание промышленного назначения, а в будущем получает прибыль от реализации этого объекта. Например, он может сдать его в аренду частично или целиком.

Эта программа позволит создавать новые рабочие места для жителей отдаленных районов и, следовательно, постепенно снижать маятниковую миграцию. А для города это новые источники пополнения бюджета за счет налогов на имущество и прибыль. Все проекты по этой программе получают статус инвестиционного проекта по созданию объектов административно-делового назначения.

В Москве заключены уже два соглашения по этой программе. В рамках первого инвестор до конца 2023 года построит комплекс офисных зданий в Бутырском районе площадью 46 тысяч квадратных метров. Это в перспективе может дать городу более 400 новых рабочих мест. Инвестор второго соглашения вложит в строительство офисного центра в ТПУ «Ботанический сад» более двух миллиардов рублей и создаст около 360 рабочих мест.

Благодаря разнообразным программам поддержки инвесторы хотят вести бизнес в Москве. Город, в свою очередь, получает новые рабочие места, качественную продукцию, пополнение налогооблагаемой базы. Кроме того, высокая оценка созданных в Москве условий со стороны бизнеса повышает инвестиционную привлекательность российской столицы на международной арене.

Для успешного инвестирования необходимо финансовое образование

Такое часто можно услышать от людей, которые слабо представляют работу фондового рынка, считают, что это удел банкиров и профессиональных управляющих. На самом деле, в этой сфере зарабатывают обычные люди. Инвестирование не требует знания многоэтажных формул и обладания суперпроизводительным компьютером.

Решение

Существуют долгосрочные стратегии, не требующие академических знаний и обработки большого объема информации. К примеру, индексное инвестирование дает хорошие результаты без особых усилий со стороны инвестора. Каждый может разобраться в этой теме и приумножить капитал, было бы желание. На Западе на фондовом рынке представлены средства широких слоев населения.

Важно понимать четыре вещи:

- во что вы вкладываете и почему;

- как работает выбранный инвестиционный инструмент;

- какова стратегия его использования;

- насколько выбранная стратегия подходит вашим целями и чертам характера.

Желательно тщательно разобраться с этими вопросами. Спешка тут не уместна, однако эта задача по силам любому грамотному человеку, наличие диплома в сфере финансов не обязательно.

Eve Online

В чём разница между пассивными и активными инвестициями

Если мы употребляем термин «пассивные», то стоит ещё рассказать про «активное инвестирование».

Активное инвестирование предполагает регулярные совершения сделок на фондовом рынке с целью обогнать фондовый индекс, который является «зеркалом» рынка. Например, большинство ПИФов работает по этому принципу.

При этом комиссия ежегодная и не зависит от результата работы фонда. Он может заработать 0% или даже потерять 20%, а с клиента всё равно будет удержано взять 2% комиссии.

При активном инвестировании выбираются отдельные акции. Если взять промежуток в 5 лет, то история показывает: 95% всех фондов проигрывают простому копированию индекса. То есть мало того, что инвесторы платят ежегодную комиссию, так фонд ещё и уступает в доходности рынку. Получается двойной удар по росту капитала.

А что если отобрать только фонды, показавшие лучшие результата за последний год? Как показывает история результаты победителей не повторяются, поэтому в будущем их доходность вернется либо к рыночным, либо опустится ниже за счёт комиссий.

Давайте рассчитаем сколько инвестор теряет из-за комиссии управляющим. Возьмём среднегодовой прирост 12% рынка, что вполне укладывается в рамки развивающихся рынков.

| Без комиссии | Комиссия 1%Прибыль Наша часть / Часть фонда | Комиссия 2%Прибыль Наша часть / Часть фонда | Комиссия 3%Прибыль Наша часть / Часть фонда | |

|---|---|---|---|---|

| За 5 лет | +76% 100%/0% | +68% 89,5%/10,5% | +61% 80,3%/19,7% | +53% 69,7%/30,3% |

| За 10 лет | +210% 100%/0% | +183% 87%/13% | +159% 68%/32% | +136% 65%/35% |

| За 20 лет | +864% 100%/0% | +706% 82%/18% | +572% 66%/34% | +460% 53%/47% |

| За 30 лет | +2895% 100%/0% | +2189% 75%/25% | +1644% 57%/43% | +1226% 42%/58% |

Чем длительнее рассматриваемый промежуток времени, тем большую часть нашей прибыли уходит на комиссию. Даже при 1% комиссии мы не дополучим 25% своего дохода за 30 лет, а это минимальная комиссия у активных фондов. При этом стоит помнить, что 12% годовых у них вряд ли получится зарабатывать ежегодно.

Издержки имеют значения.

Достоинства и недостатки инвестирования

У инвестирования есть свои достоинства и недостатки:

| Достоинства | Недостатки |

|---|---|

| Можно стать независимым и начать работать на себя | Инвестирование подразумевает риск потери всего капитала |

| Если правильно выбран объект, в который инвестировали средства, он будет приносить регулярный пассивный доход | Для инвестиций требуется наличие начального капитала |

| Можно получить большую прибыль, однако это будет зависеть от суммы вложенных денежных средств | |

| Имеется большое разнообразие объектов для инвестиций, можно выбрать для вложения капитала любой инвестиционный проект | Для того, чтобы грамотно заниматься инвестированием , нужно постоянно учиться, а за это надо платить |

| Инвестирование – это способ борьбы с инфляцией. Если по официальным источникам годовая инфляция составляет 15%, скрытая доходит до 25%. Вкладывая деньги в инвестиции, можно вернуть часть средств, а ещё и заработать |

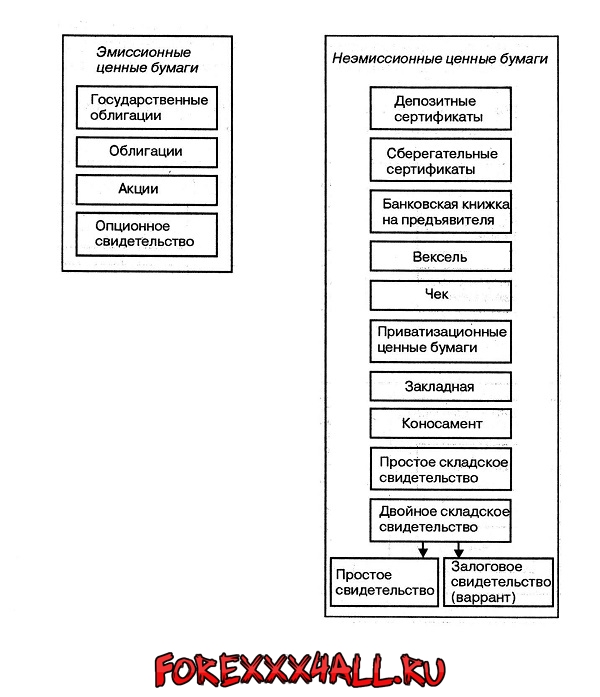

Классификация и виды инвестиций

Сколько есть активов, что способны принести доход, столько есть разновидностей инвестиций, которые можно определять очень долго. Ниже указаны основные варианты. Для дотошного детализирования углубляться в дебри классификаций можно бесконечно. Воспользуюсь таблицей, приведенной на ресурсе investorig.ru.

В зависимости от объекта инвестирования

- Финансовое инвестирование — фондовый активы (акции, облигации), лизинг, кредитование.

- Реальные — вложения в коммерческую и жилую недвижимость, реальный товар — драгоценные металлы, изделия из них, вино, живопись, средства производства.

- Спекулятивные. Спекуляции с целью получения быстрой прибыли на фондовом и товарном рынках, парах валют, производных инструментах (фьючерсы, опционы).

По сроку инвестирования

Варианты:

- Краткосрочные — дни, несколько недель, до 1 года.

- Среднесрочные — 3–5 лет.

- Долгосрочные — >5лет.

Стандартный срок инвестиций в различные активы — от 3-х лет.

В зависимости от формы собственности

Государственные, частные, партнерство на смешанной основе.

По такой схеме работает Сбербанк РФ. 50%+1 акция за государством в лице ЦБ, остальное за институциональными инвесторами и миноритарными акционерами, акции обращаются на Московской бирже.

По уровню риска

Во-первых, консервативная стратегия инвестирования. Цель — сохранение имеющихся средств в составе инвестиционного портфеля с получением минимального дохода на уровне банковской ставки по депозиту или выше.

Инструменты вложений:

ОФЗ (облигации федерального займа). Удобны по срокам инвестирования. Возврат средств инвестора с купонным доходом гарантируется государством. ОФЗ-ИН индексируется на величину инфляции. Значение купонного дохода постоянное 2,5%, доходность пропорционально меняется от инфляции. В обращении 2 выпуска.

Еврооблигации Минфина РФ. Номинированы в долларах США. Для частного инвестора плюсом инвестирования в такие бумаги является отсутствие НДФЛ при получении прибыли от курсовой разницы

Обратите внимание на выпуск RUS-28 c высокой ликвидностью торгов на Московской бирже. Погашение в 2028 году.

Акции голубых фишек

В индекс голубых фишек Московской биржи входят акции 15 компаний.

График изменения индекса за 10 лет (2009—2019 гг.).

- Структурные продукты с полной или частичной защитой от потерь. Предлагаются брокерами для клиентов. Программы работают у Открытия, БКС, IT Invest и др.

Витрина структурных продуктов БКС.

- Инвестиции в валютную корзину. Защита от резкого ослабления национальной валюты. Можно использовать как инструмент хеджирования параллельно другим вложениям.

Во-вторых, агрессивные инвестиции. С целью получения более высокого дохода на меньшем промежутке времени в сравнении с консервативными инвестициями. Основной объект вложений — фондовый рынок, товарные активы, валюта. Пример — Фонд Акций ВТБ Управление активами. Активы — голубые фишки + второй эшелон.

График изменения пая за 3 года.

По цели инвестирования

- Инвестиции в основные фонды коммерческой компании с целью повышения производительности, выпуска нового вида продукции, расширения продуктовой линейки. Могут осуществляться как самой компанией за счет внутренних резервов, так и внешними инвесторами на коммерческой основе. Это может быть предложение ценных бумаг организации (облигации, акции) на открытом рынке или внебиржевой сделкой, кредитование, лизинг. Организация — предмет инвестиций — получает необходимые средства с конечной целью увеличения прибыли.

- Создание интеллектуального продукта в сфере IT-разработок. Инвестирование может быть получено как от венчурного фонда, так и путем IPO на бирже для сформировавшихся компаний с продуктом, востребованным рынком.

- Привлечение государством инвестиций на госпроекты — строительство инфраструктуры, финансирование различного рода проектов. Самая популярная форма — выпуск федеральных и муниципальных облигаций.

- Инвестирование в социальные проекты без отдачи в виде дохода. Пример — инвестирование личных средств бывшего владельца сети «Магнит» Сергея Галицкого в ряд социально значимых проектов в Краснодаре — от финансирования технической базы Кубанского университета до строительства парка отдыха, который в настоящее время расширяется в 1,5 раза, инвестирует тот же Галицкий.

«Оптимальный»

Минимальная сумма:

25 000 руб.

Возможность расторжения:

через каждые 6 месяцев без потери причисленных процентов

Максимальный срок:

3 года

Выплата процентов:

ежемесячно

| Минимальная сумма | Процентная ставка1 / Фактическая доходность2(% годовых) | МГС3 | |||

|---|---|---|---|---|---|

| 1-е 6 мес. | 2-е 6 мес. | 2-й год | 3-й год | ||

| 25 000 руб. | 3.75 / 3.77 | 3.9 / 3.88 | 3 / 3.52 | 2 / 3.06 | 3.063 |

| 350 000 руб. | 3.85 / 3.88 | 4 / 4.00 | 3 / 3.54 | 2 / 3.11 | 3.108 |

| 700 000 руб. | 3.95 / 3.98 | 4.1 / 4.10 | 3 / 3.59 | 2 / 3.14 | 3.144 |

| 1 000 000 руб. | 4.05 / 4.06 | 4.2 / 4.19 | 3 / 3.64 | 2 / 3.18 | 3.180 |

1 Годовая процентная ставка, которая указывается в договоре вклада. 2Фактическая доходность — ставка с учетом капитализации, рассчитывается от начала срока действия договора вклада до конца периода.3 МГС — Минимальная гарантированная ставка, рассчитывается за весь период действия договора вклада.

Как инвестировать деньги: пошаговое руководство для начинающих

Примерная очередность шагов частного инвестора, который вкладывает собственные средства в краткосрочные или долгосрочные активы.

Оценка имеющейся финансовой ситуации и приведение в порядок личных финансов

Деньги для будущих инвестиций должны быть свободны от обязательств и не являться средствами первой необходимости. Это не должны быть кредиты от банков или других кредиторов. При негативном развитии событий потери усилятся не только на инвестированную сумму, но и на привлеченный кредит с процентами. Начинающий инвестор должен просчитывать все варианты, включая негативные.

После вложения денег в инвестиционные активы должен располагать финансовой подушкой в случае потери основного источника дохода или работы. Рекомендуемый срок, на который должен прожить инвестор и его семья, — минимум 6 месяцев. В периоды кризисов и падения национальной экономики рекомендую увеличивать этот период 1 года.

Создание финансового резерва

Об этом я писал выше — семейный бюджет должен строиться из расчета запаса денег на все затраты как минимум полгода. Это срок для преодоления проблем (поиск новой работы, болезни).

Разработка целей и задач инвестирования

Определитесь с целями инвестиций — количественные показатели по прибыли или другие. Промежуток времени от и до, за который планируется это достичь. Поставьте перед собой конкретные задачи, которые вы хотели бы достичь — накопить на жилье, передать детям.

Определение приемлемого риска

Приемлемый риск — готовность к размеру временной просадки инвестиционного портфеля или убыткам после их фиксации. Расчет риска должен быть заложен на стадии планирования и выбора стратегии инвестирования.

Чем более рискованную стратегию выбирает инвестор, тем более четко он должен представлять уровень потерь, которые он может допустить в качестве временной просадки по всем активам в портфеле, так и в целом по портфелю — общий баланс.

Разработка инвестиционной стратегии

Это вопрос творческий. Приведу несколько стандартных подходов для формирования и разработки инвестиционной стратегии:

- Стоимостная. Исходит из предположения роста стоимости актива в будущем. Покупаем дешевле, продаем позднее дороже.

- Дивидендная. Для рынка акций. Подбираем надежные акции с дивидендными выплатами. Для подбора акций рекомендую воспользоваться аналитической таблицей ИК Доход.

- Asset Allocation. Разделение инвестиций по различным классам активов с минимальным уровнем корреляции между ними. В идеальном случае коэффициент корреляции может иметь отрицательное значение. Пример — золото и американский доллар. Нет отдельных требований к активам. Это могут быть ценные бумаги (облигации, акции), паи фондов, недвижимость, драгоценные металлы или изделия из них, предметы живописи.

Стресс-тестирование разработанной стратегии

Такой тест для частного инвестора доступен и несложен. Необходимо взять уже подобранные инструменты в будущий инвестиционный портфель и посмотреть его поведение на историческом промежутке времени — как менялась доходность по отдельным инструментам и в целом.

Свести это в таблицу, разбить на результаты по месяцам. Если предполагаемый срок будущих инвестиций не менее 3-х лет — сделать анализ на превышающий срок — 5–7 лет.

Выбор способа вложений

Вопросы, куда и как вкладывать, определяются суммой инвестирования и доступностью инвестиционных инструментов. Если на инвестиции выделяется 50 000 рублей — целые классы активов отпадают автоматически. Недвижимость, дорогие изделия из драгметаллов и т. п.

Возможность управлять инвестициями самому или доверить это профессионалам. Для старта рекомендую выбрать простую стратегию покупки недооцененных акций с высокими дивидендами на Московской бирже. Через пару лет инвестор получит необходимые навыки управления портфелем и сможет делать выбор из более сложных стратегий.

Формирование инвестиционного портфеля

Первый сформированный портфель должен быть прост по своему составу. Включать ликвидные инструменты с давней историей и оценками экспертов. При этом минимальные риски. Это облигации государственных и муниципальных займов, акции голубых фишек, в первую очередь Сбербанк, Лукойл, Газпром. Как дополнительный инструмент хеджирования — золото.

Удаление пустой страницы в Word

Для удаления пустой страницы есть несколько способов. Самый простой из них, использование клавиш «Backspace» или «Delete». Для удаления пустой страницы, следующей вслед за страницей с текстом, нужно поставить курсор в конец предшествующей странички и нажать на клавиатуре «Delete». А если нужно удалить наоборот предшествующую пустую страничку, то необходимо поставить курсор на начало следующей и нажать кнопку «Backspace».

Существует еще один метод, удаления пустой страницы, ее можно удалить, используя иконку непечатных символов

Вначале найдите на панельке управления в разделе «Главная» иконку, которая означает непечатные символы, данная иконка располагается в подразделе «Абзац» и выделяете ее, кликнув по ней мышкой. В документе отобразятся множество значков и точек, которые раньше были не видны. Таким образом, перед вами предстанут лишние пробелы, символы, которые по желанию также можно будет удалить.

Далее в самом документе отыщите надпись «Разрыв страницы» на той странице, которую необходимо удалить. Кликните по ней мышкой, она должна выделиться определенным цветом (который вы используете), по умолчанию – черный. Далее просто нажмите клавишу «Backspace» или «Delete» и все. Поздравляем, пустая страничка из вашего документа удалена.