Актуальные условия и проценты по ипотеке в сбербанке

Содержание:

- Ипотечные каникулы

- Этап третий: собираем документы

- Дополнительные возможности для ипотечных заемщиков

- Как оформить ипотеку в Сбербанке?

- Оформление ипотеки в Сбербанке

- Необходимые документы

- Ипотека для покупки вторичного жилья в Сбербанке

- Какая ставка будет после 2 лет

- Ипотечное кредитование в Сбербанке

- Ипотека на новостройки

- Изучение ситуации на рынке недвижимости

- Ипотека Сбербанк 2018

- Документы для оформления ипотеки

- Проблемы с погашением ипотеки

- Суть понятия «ипотечное кредитование»

- Условия Сбербанка по ипотеке

- Офисы Сбербанка на карте Тамбова

- Первый взнос

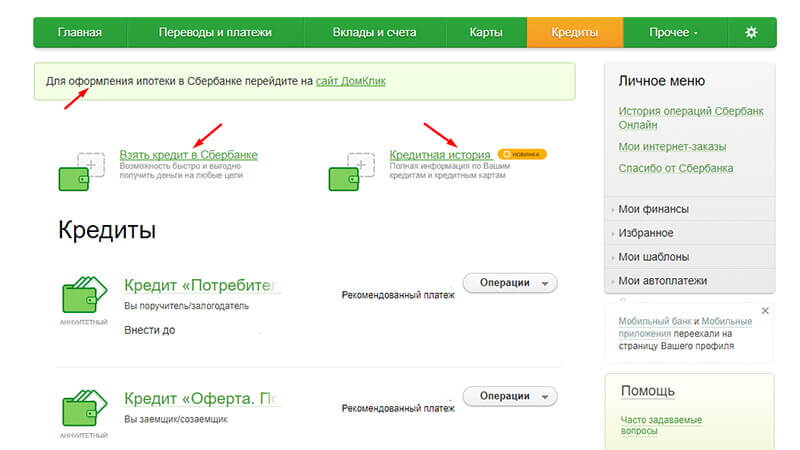

- Навигация по кредитам

- Процентные ставки по ипотеке на Вторичное жилье 2020

- Условия кредитования

- Требования к заёмщику

- Ставки в Сбербанке

- Процентные ставки по ипотечному кредиту в Сбербанке

- Страховка

- Пресс-релизы и новости Абсолют Банка

- Ипотека Сбербанка: официальный сайт

- Ответы на частые вопросы

Ипотечные каникулы

Ипотечные каникулы — это специальный период предоставляемый заемщику, в который он может уменьшить или вовсе приостановить платежи по кредиту на шесть месяцев. Данная банковская услуга строго контролируется и регулируется статьей 6.1-1 ФЗ от 21 декабря 2013 года No353-ФЗ «О потребительском кредите (займе)».

Условия, которые должны соблюдаться при оформлении ипотечных каникул:

- Если у вас трудная жизненная ситуация;

- Сумма кредита не превышает отметки в 15 млн. рублей на момент его предоставления;

- Ипотечное жилье — единственное жилье;

- До этого у вас не было оформленных ипотечных каникул;

Трудные жизненные ситуации:

- увольнение с работы и обязательно регистрация в органах занятости населения;

- инвалидность I или II группы;

- уменьшение среднемесячного дохода на 30% и более;

- возрастание количества иждивенцев;

Документы, которые заемщик должен предоставить в банк, в течении 60 дней, для оформления ипотечных каникул:

- Требование заемщика.

- Выписка из Единого гос. реестра недвижимости.

- Согласие залогодателя, оформленное в письменном виде.

- Документы, которые подтверждают трудную жизненную ситуацию на данный момент.

- Паспорт.

Этап третий: собираем документы

Теперь наступила определённость с тем, какую именно квартиру будем приобретать, а значит, настало время собирать документы на неё. Понадобятся следующие документы:

- правоустанавливающие – то есть договор купли-продажи, подтверждение получения по наследству и тому подобные;

- копия паспорта лица, которое будет продавать недвижимость;

- справки об отсутствии задолженностей по коммунальным платежам;

- выписка из Единого Реестра.

Помимо перечисленных, могут потребоваться и иные документы – их полный список оговорят заранее в отделении банка, а также снабдят вас памяткой на случай, если забудете.

Когда документы будут собраны, можно отправляться в банк и предоставить их для проверки. Если проверка будет ими успешно пройдена, то настанет время для следующего этапа.

Дополнительные возможности для ипотечных заемщиков

Ипотечный кредит — это долговременные обязательства. Поэтому даже если в текущем времени у заемщика устойчивая финансовая позиция, то в будущем ситуация может измениться. Если пользователь понимает, что финансовая нагрузка становится обременительной, то необходимо незамедлительно уведомить об этом кредитную организацию.

Если причина финансовой нестабильности существенна, то в такой ситуации Сбербанк предлагает своим клиентам программу рефинансирования. Это поможет не только снизить долговую нагрузку, но и сохранить положительную кредитную историю, избежав нарушений кредитного договора.

На сегодняшний день оформление ипотеки именно в Сбербанке может стать для заемщика очень выгодным решением

Однако, тут крайне важно обдумать и просчитать все возможные варианты, которые позволят получить кредит на выгодных для клиента условиях. Если грамотно использовать все доступные инструменты, то можно значительно снизить расходы по ипотечному кредиту

Как оформить ипотеку в Сбербанке?

Что потребуется?

Как правило, для взятия любого ипотечного кредита требуется первоначальный взнос. Его размер варьируется в пределах 15-25%, в зависимости от пакета кредитования.

Необходимые документы для ипотеки в Сбербанке

Опять же конкретный пакет бумаг зависит от типа кредитного продукта. Классический список документов включает сразу несколько документов.

Если вы оформляете кредит без подтверждения трудовой занятости и доходов, то вам понадобятся:

- заявление в виде анкеты от заемщика;

- паспорт, в котором имеется отметка о регистрации, так как по большинству ипотечных программ клиент должен быть гражданином РФ;

- еще один документ, который подтвердит личность клиента – например, СНИЛС, заграничный паспорт, военный билет, удостоверение личности военнослужащего, если речь идет об ипотеке для военных, водительское удостоверение.

Да, без подтверждения дохода документов понадобится меньше, но и процентная ставка будет больше.

Если же клиент может подтвердить свою трудовую занятость и доход, то нужно предоставить следующие документы:

- от заемщика и созаемщика, если таковой имеется, требуется заявление в банк в виде анкеты;

- так же как от заемщика, так и от созаемщика потребуется паспорт с отметкой о регистрации;

- дополнительно нужна будет бумага, подтверждающая регистрацию по месту пребывания (если регистрация у заемщика не постоянная, а временная);

- в банке нужно будет подтвердить свою финансовую независимость и трудовую занятость с помощью специальных справок

В том случае, если в качестве обеспечения по ипотеке оформляется залог иного объекта недвижимости, а не того, который приобретается за счет ипотеки, нужно дополнительно предоставить документы, относящиеся к предоставляемому залогу.

Уже после одобрения заявки банк может запросить следующий пакет документов:

- бумаги по кредитуемому жилью., которые нужно предоставить в течения 90 дней после одобрения вашей заявки по ипотеке;

- документ, который подтвердит, что у вас действительно есть первоначальный взнос.

Важен тот факт, что перечень запрашиваемых документов может быть и изменен по усмотрение Сбербанка.

По кредитной программе «Молодая семья» нужны дополнительные документы, поэтому в банк вам нужно будет предоставить следующий пакет бумаг:

- свидетельство о браке, которое не потребуется, если заявку в банк подает неполная семья;

- свидетельство о рождении на всех имеющихся в семье детей;

- если в качестве созаемщика идет родственник, то так же понадобится документ, подтверждающий родство – например, свидетельство о браке, свидетельство о рождении и так далее;

Если оформляется программа «Ипотека плюс материнский капитал», то понадобится следующий дополнительный список документов:

- сертификат на материнский капитал;

- справка из ПФР об остатке материнского капитала, которая действительна в течение 30 дней.

При оформлении заявки на ипотеку с господдержкой для семей с детьми вам понадобится дополнительно предоставить свидетельство о рождении всех детей заемщика и титульного созаемщика.

Пошаговые действия

Для того, чтобы оформить ипотечный кредит в Сбербанке, нужно выполнить следующие действия:

Ну вот и все, осталось донести необходимые документы в банк, и вы уже полноправный владелец своего имущества!

Оформление ипотеки в Сбербанке

Заявку на получение ипотечного кредита можно подать как в отделении банка, так и с помощью электронных сервисов. Банк создал специальный проект Дом Клик для поиска, покупки и продажи недвижимости. Помимо этого, при помощи данного сервиса можно не только оформить кредитный продукт, но и провести сделку в онлайн-формате.

Для предварительного расчета ипотечного кредита на сайте Сбербанка можно воспользоваться онлайн-калькулятором. Пользователь вносит в поля инструмента информацию, необходимую для расчета. В результате он получит предварительные индивидуальные условия возможного кредитования.

Если данные условия устраивают заемщика, он может подать заявку на кредит. Статус оформленной заявки можно отслеживать онлайн. После получения предварительного одобрения, следующим шагом будет выбор объекта недвижимости и предоставление всей необходимой документации по нему. Когда все формальности улажены, клиент при помощи менеджера банка может провести электронную регистрацию сделки.

В процессе электронной регистрации обеим сторонам сделки предоставляется возможность воспользоваться дополнительным сервисом безопасных платежей. Это позволит осуществить быстрые расчеты, гарантом которых выступает Сбербанк.

Заключительным этапом по ипотечной сделке будет посещение офиса банка для подписания полного пакета документов по кредиту.

Необходимые документы

Для грамотного и официального составления заявки в Сбербанк на оформление ипотеки, необходимо подготовить следующую документацию:

- Паспорт гражданина РФ, предоставляемый заемщиком и созаемщиком. В нем должен обязательно присутствовать штамп, подтверждающий регистрацию. Кроме паспорта можно представить иной документ, который подтверждает личность человека: водительские права, военный билет или заграничный паспорт.

- Анкета , которая заполняется заемщиком и созаемщиком.

- Документацию , служащую подтверждением официального трудоустройства и финансового положения созаемщика и заемщика.

- При необходимости бланк закладной .

Ипотека для покупки вторичного жилья в Сбербанке

В Сбербанке действуют наиболее лояльные условия для получения ипотечного кредита на покупку готовой недвижимости. Выделяемые банком деньги можно использовать только на покупку жилья. Это может быть квартира в многоэтажке, частный дом или любое жилое помещение.

Ниже представлен ипотечный калькулятор от Сбербанка, он поможет рассчитать ипотеку на вторичное жилье и получить ориентировочную информацию о процентных ставках, ежемесячных платежах, сумме переплаты.

Развитие финансовых инструментов привело к тому, что сейчас не обязательно иметь собственные средства для оплаты нужного товара. Практически каждый банк имеет в своем арсенале несколько выгодных кредитных продуктов, одним из которых является ипотека.

Какая ставка будет после 2 лет

По программе ипотеки под 1,2–1,7 % льготная ставка в Сбербанке будет действовать только 2 года. После этого начисление процентов будет осуществляться уже по базовой ставке — 4,7 %. При этом клиент будет по-прежнему обязан продлевать ежегодно страховку имущества, жизни и здоровья, что также отразится на общей переплате.

Ставка по ипотеке Сбербанка на новостройки

| Проценты | Ставка, % | Надбавки |

|---|---|---|

| Базовые ставки | 8,1 | + 0,4% если ПВ от 15-20%; +1% при отказе от страховки; + 0,5% если у вас нет зарплатной карты Сбербанка; + 0,3% если ипотека по двум документам. +0,3% при отказе от электронной регистрации |

| Субсидированные ставки на срок до 7 лет | 5,9 | + 0,4% если ПВ от 15-20%; +1% при отказе от страховки; + 0,5% если у вас нет зарплатной карты Сбербанка; + 0,3% если ипотека по двум документам. +0,3% при отказе от электронной регистрации |

| Субсидированные ставки на срок от 7 лет 1 мес. до 12 лет. | 6,6 | + 0,4% если ПВ от 15-20%; +1% при отказе от страховки; + 0,5% если у вас нет зарплатной карты Сбербанка; + 0,3% если ипотека по двум документам. +0,3% при отказе от электронной регистрации |

| Субсидированные ставки на срок от 12 лет 1 мес. до 30 лет. | 7,1 | + 0,4% если ПВ от 15-20%; +1% при отказе от страховки; + 0,5% если у вас нет зарплатной карты Сбербанка; + 0,3% если ипотека по двум документам. +0,3% при отказе от электронной регистрации |

Новостройки можно приобрести в Сбербанке в кредит по различным программам. Если покупать жилье у застройщиков – партнеров банка, то на 2 года по многим из них можно также получить субсидированную ставку от 2,6 %. Далее будет применяться базовая ставка соответствующей программы. Информация по ней для наглядности приведена в таблице ниже.

Ставка Сбербанка по ипотеке на 2021 год

| Программы | Максимальная сумма, тыс. руб. | Ставка, % | Срок, лет | Первый взнос | Примечание |

|---|---|---|---|---|---|

| Готовое жилье | 15 000 | 8,2 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,8% по ипотеке по двум документам: + 0,3% при отказе от покупки квартиры через сайт domclick; + 0,3% при отказе от электронной регистрации; Акция молодая семья — базовая ставка 7,8 % |

| Стройка | до 85% от стоимости недвижимости | 8,1 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,3% по ипотеке по двум документам: + 0,3% при отказе от электронной регистрации. |

| Строительство жилого дома | до 75% от стоимости залога | 9,3 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Загородная недвижимость | до 75% от стоимости залога | 8,5 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Военная ипотека | 2 788 | 8,4 | 20 | 20 | |

| Нецелевой кредит под залог недвижимости | до 60% от стоимости | 11,3 | 20 | + 0,5% — если не зарплатник; + 1% — при отказе от страхования жизни. |

|

| Ипотека на гараж и машино-место | 9 | 30 | 25 | + 0,5% если не зарплатный проект, +1% при отказе от страховки. | |

| Семейная ипотека | до 6 млн. в регионах и до 12 млн. в Москве, МО, Санкт-Петербурге и ЛО. | 4,7 | 30 | 20 | + 0,3 при отказе от электронной регистрации; + 1% при отказе от страхования жизни. |

| Рефинансирование ипотеки | 8,5 | 30 | |||

| Акция «Свой дом под ключ» | до 8 000 000 ₽ для объектов в Москве и Московской области до 5 000 000 ₽ для объектов в Липецкой области |

10,9 | 30 | 20 | До регистрации ипотеки ставка 12,9% |

| Ипотека с господдержкой 2020 | Москва, МО и Санкт-Петербурга и ЛО до 8 млн. руб, регионы до 3 млн. | 6,1 | 20 | 20 | + 0,3% при отказе от электронной регистрации сделки, + 1% при отказе от страхования жизни |

| Сельская ипотека | Регионы до 3 млн. ЛО и Дальний восток до 5 млн. Москва, МО и Санкт Петербург не работают | 2,7 | 25 | 15 | Временно приостановлена |

В Сбербанке действуют также стандартные программы ипотеки. По ним можно приобрести жилье не только в новостройках, но и на вторичном рынке. Ставки при этом будут различаться в зависимости от категории недвижимости и заемщика, согласия на страхование и других условий. Подробная информация о ставках по ипотечным программам в Сбербанке приведена в таблице ниже.

Ипотечное кредитование в Сбербанке

Приобретение собственного жилья, является одной из важнейших целей в жизни людей, особенно для молодых семей, строящие долгосрочные планы на жизнь. Не все молодые семьи могут позволить себе купить квартиру или дом на начальном этапе семейной жизни. Ипотека, это отличный способ решения жилищных проблем, как для молодых семей, так и для желающих улучшить условия проживания. Ипотечный кредит, является достаточно долгосрочной формой кредитования, поэтому нужно принимать взвешенное решение при выборе ипотечной программы банка, чтобы купить квартиру в ипотеку, дом или земельный участок на выгодных и совершенно прозрачных условиях ипотеки. Сбербанк предлагает большой выбор ипотечного кредитования для физических лиц, а так же рефинансирование ипотечных кредитов.

Ипотека на новостройки

Данная ипотека предполагает собой покупку жилья, которое еще строится или уже готового жилья в новостройке. Срок строительства не ограничивается. Сумма такого кредита разделяется на две равные части. Первая будет перечислена после регистрации договора долевого участия, а вторая через определенный срок, указанный в Договоре Долевого Участия.

Кредит предоставляется только в национальной валюте России. Вы можете взять у банка от 300 тысяч рублей до 85%, от договорной стоимости жилой недвижимости. Срок ипотеки ограничивается до 30 лет. Первоначально необходимо внести от 10%, для клиентов с заработной картой Сбербанка, и от 15% для иных клиентов. В качестве обеспечения ипотеки предоставляется залоговое кредитуемое имущество. По данной ипотеки обязательно осуществляется ее страхование. Требования банка к заемщикам те же, что и к другим видам ипотек Сбербанка.

Изучение ситуации на рынке недвижимости

При оформлении в Сбербанке ипотеки на вторичку, пошаговая инструкция предполагает предварительное изучение предложений на недвижимость – это то, с чего следует начать, чтобы выгодно купить квартиру в ипотеку. Этап необходим, иначе сложно будет определиться с суммой займа.

Взять ипотеку в Сбербанке на новостройку можно как у застройщиков-партнеров банка, так и у других компаний. В первом случае ставка может быть ниже.

При заключении договора долевого участия с неаккредитованным девелопером дополнительно предоставляются:

- выписка из ЕГРЮЛ;

- документ, удостоверяющий права уполномоченного лица, подписавшего ДДУ со стороны застройщика;

- разрешение на строительство;

- документы, подтверждающие статус земельного участка, – договор аренды или свидетельство о праве собственности;

- разрешение на ввод в эксплуатацию;

- акт приема-передачи.

Методы сбора информации могут быть различные: можно обратиться в профильное агентство, изучить публикации и инструкции по выбору в специализированных газетах, на интернет-порталах. Фирменный сервис по подбору жилья и на вторичном рынке, и на рынке новостроек есть и у Сбербанка. На ресурсе «ДомКлик» также размещают заявки на ипотеку, консультируются со специалистами банка.

Узнав стоимость квартир в выбранной категории, нужно оценить возможность оплаты первичного взноса собственными средствами. По программам жилищного кредитования, согласно инструкциям Сбербанка, требуется первоначальный взнос от 15% цены.

На этом этапе идет пошаговое подписание заемщиком ряда договоров: об аренде банковской ячейки (при необходимости), купли-продажи объекта недвижимости с продавцом, ипотеки с банком.

Ипотека Сбербанк 2018

Каждый человек рано или поздно задается мыслью о том, что пора бы уже улучшить свои жилищные условия. Кто-то хочет жить в просторной и светлой квартире, а кто-то наоборот мечтает о своем уютном домике. Но на исполнение ваших желаний не всегда может хватить денежных средств, ведь жилье стоит очень больших денег. Как же быть в таких ситуациях и к кому обратится за помощью?

Мы ответим на ваш вопрос и подробно расскажем, как быть в этой ситуации. Первое, что вы можете это копить и копить, но на это уйдут года. Но есть еще и второй вариант решения вопроса, это взять ипотеку в Сбербанке.

Давайте подробнее рассмотрим второе решение.

Ипотечный кредит – это линейка кредитов предназначенных на осуществление покупки жилья. Отличительная особенность этих кредитов – это более долгий срок кредитования (до 30 лет) и меньшие процентные ставки (от 11,4% годовых).

Документы для оформления ипотеки

Важно! Перечень нижеперечисленных документов может быть изменен. Для уточнения информации можно обратиться по телефону Контактного центра 8 800 555 55 50.

Список основные документов без подтверждения трудовой занятости и доходов:

- Заявление на ипотеку от заемщика;

- Паспорт РФ с информацией о регистрации;

- Документ, подтверждающий личность (военный билет, водительские права, загранпаспорт).

При подтверждении трудовой занятости:

- Заявление на ипотеку от заемщика/созаемщика;

- Паспорт РФ заемщика/созаемщика с информацией о регистрации;

- Документы, подтверждающие трудовую занятость заемщика/созаемщика.

- Документ, подтверждающий регистрацию по месту пребывания;

- Документы по предоставляемому залогу.

Проблемы с погашением ипотеки

Если у заемщика возникают проблемы с гашением задолженности, имеет смысл не затягивать, а обратиться в Сбербанк за помощью. В данный момент действуют, как минимум, два варианта: реструктуризация по правилам банка и кредитные каникулы по закону.

Реструктуризация кредита

Реструктуризация позволяет:

- отсрочить погашение кредита;

- увеличить срок ипотеки, чтобы уменьшить сумму ежемесячного платежа;

- если ипотека валютная, ее можно перевести в рубли.

Реструктуризация предоставляется по заявлению заемщика, если он может подтвердить свое тяжелое финансовое положение. Например, если он потерял работу или серьезно заболел.

Ипотечные каникулы

Трудная жизненная ситуация – повод просить об ипотечных каникулах. Сейчас для этого есть два основания:

- по ст. 6.1-1 ФЗ «О потребительском кредите»;

- по закону о кредитных каникулах в связи с пандемией.

Заявление можно подать в электронном виде через своего ипотечного менеджера.

Суть понятия «ипотечное кредитование»

Если говорить в общем, ипотечный кредит представляет собой разновидность долгосрочного денежного займа, целью которого выступает приобретение готового либо строящегося жилья. Таковым может быть не только квартира, но и дом, участок земли, нежилое помещение либо строение для ведения коммерческой деятельности. При этом средства передаются физическому лицу под залог, роль которого играет купленная либо уже имеющаяся в собственности недвижимость. Возможность оформления ипотеки предоставляется финансовыми учреждениями, в просторечии, банками.

Особенностью целевого займа считается публичность заключенного соглашения, а точнее, того факта, что имущество выступает залогом. Это означает, что при фиксации сделки в регистрационном органе (Росреестре), в документах и в базе об этом будет проставлена отметка. Любой гражданин, пожелавший взять выписку об объекте недвижимости, получит справку с соответствующими сведениями, в частности, что на квартире имеется обременение — залог.

Необходимо помнить и о том, что приобретая жилище по ипотечной программе, человек хоть и становится собственником, но не имеет возможности распоряжаться квадратными метрами в полном объеме. Право абсолютного владения наступает только после погашения займа, предоставленного ему банком, с учетом сумм, начисленных в соответствии с процентной ставкой.

Условия Сбербанка по ипотеке

По разным кредитным программа действуют разные условия кредитования. Большинство ипотечных программ выдается в рублях, а сумма кредита не должна превышать 85% оценочной стоимости кредитуемого жилого помещения, указанной в экспертном заключении, а так же 85% договорной стоимости кредитуемого жилого помещения. При этом срок кредитования варьируется в пределах 20-30 лет – в зависимости от типа кредитного пакета.

Согласно условиям банка комиссия за выдачу кредита отсутствует, а в качестве обеспечения идет залог кредитуемого помещения.

Отдельные условия всегда предъявляются к страхованию. Так, приобретаемое в залог имущество обязательно должно быть застраховано от рисков гибели или утраты. Исключением является земельный участок.

Офисы Сбербанка на карте Тамбова

Первый взнос

При выборе ипотечной программы следует обратить внимание на начальную сумму выплат. Обычно она вносится из собственных денег клиента и рассчитывается с учётом стоимости жилья

Первый взнос позволяет покрыть такие расходы, как аванс и залог, которые перечисляются собственнику жилья сразу после получения согласия собственника на заключение договора и непосредственно перед осуществлением сделки купли-продажи.

Делается это 1 из способов:

- перечисление на счёт продавца;

- передача средств наличными с условием получения расписки;

- расчёт посредством банковской ячейки.

С недавнего времени Сбербанк отказался от выдачи кредитов без первоначального взноса.

Но иногда возможны исключения:

- Маткапитал. Затраты на начальные выплаты покрываются из бюджетных средств.

- Потребительский кредит. В этом случае клиент дополнительно оформляет мини-займ для погашения первого взноса.

- Госсубсидии и сертификаты. Доступно инвалидам, неполным семьям, сотрудникам бюджетных организаций. После подачи заявления они получают госпомощь, которая позволяет покрыть первоначальные расходы.

На сегодняшний день на рынке недвижимости стала популярна услуга, при которой собственник завышает стоимость жилья в документах, которые подаются банку, чтобы сумма первого взноса была покрыта в счёт кредита. Но такая операция является незаконной, и в случае разоблачения клиент может попасть в чёрный список организации или быть привлечён к уголовной ответственности.

Навигация по кредитам

Процентные ставки по ипотеке на Вторичное жилье 2020

Максимальная процентная ставка по ипотеке «Приобретение готового жилья» на 2020 год составит 10,1% годовых. В 2020 году в Сбербанке предусмотрена система снижения процентов по ипотеке на вторичное жильё (вторичку), в рамках данной программы.

| Условия снижения процентов по ипотеке | |

|---|---|

| Скидка при покупке квартиры сайте «ДомКлик» от Сбербанка: | — 0,3 % |

| Получение зарплаты или пенсии на карту Сбербанка: | — 0,5 % |

| Подтверждение доходов справкой «2-НДФЛ» или по форме банка: | — 0,3 % |

| При страховании жизни в ООО СК “Сбербанк страхование жизни”: | — 1,0 % |

| Электронная регистрация регистрация прав собственности : | — 0,1 % |

| Один из супругов младше 35 лет, Госпрограмма «Молодая семья»: | — 0,4 % |

| При первоначальном взносе от 20% (не включая верхнюю границу) : | — 0,4 % |

| Требования к заемщикам | |

|---|---|

| Возраст на момент предоставления займа: | не менее 21 года |

| Возраст на момент полного погашения: | не более 75 лет* |

| Рабочий стаж на текущем месте работы: | не менее 6 месяцев** |

* Если ипотечный кредит предоставляется без подтверждения доходов (справка по форме «2-НДФЛ» или по форме банка) и трудовой занятости (копия трудовой книжки или трудовой договор), возраст заёмщика, на момент полного погашения ипотечного кредита, должен быть не более 65 лет. ** Клиентам, не получающих зарплату на счёт в Сбербанке, рабочий стаж не менее 6 месяцев на текущем месте работы, при общем трудовом стаже не менее 1 года за последние 5 лет. *** Работающим пенсионерам, получающих пенсию на счет в Сбербанке, стаж работы не менее 3 мес., на текущем месте работы, при общем трудовом стаже не менее 6 месяцев за последние 5 лет.

| Основные документы для подачи заявки | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние** | |

| Документ, подтверждающий трудовую занятость** |

Условия кредитования

Условия ипотечного кредита в Сбербанке гораздо более лояльные, чем в любом другом финансовом учреждении. Вот почему именно услуги Сбербанка и стали столь популярными среди жителей не только России, но и других стран мира.

Кроме того, ипотеки Сбербанк выдает с условиями любых государственных программ, что делает их более привлекательными. Ведь не все банки участвуют в этих программах и поэтому вполне могут отказать в выдаче кредита на таких условиях, ссылаясь на свое неучастие в данном проекте. Ипотека в Сбербанке условия может иметь самые разные, и зависят они напрямую исключительно от того, по какой именно программе заемщик оформил договор займа. К этому вопросу следует подходить особо внимательно, ведь в дальнейшем изменение условий будет невозможно. А вот полноценная перекредитация по договору вряд ли будет предоставлена банком.

Возможные кредитные программы

Условия кредитования достаточно выгодные, Сбербанк предусматривает участие во всех возможных государственных программах, которые действуют на этот момент. К наиболее популярным в последнее время эксперты относили получение ипотечного кредита молодыми семьями на льготных условиях, ипотеки для военнослужащих.

Зачастую, помимо основного перечня документов, нужно представить дополнительно выписки из домовых книжек, которые подтверждают необходимость улучшения жилищных условий.

Также при ипотеке в Сбербанке предусматривается возможность частичного погашения задолженности при помощи сертификата на материнский капитал. В таком случае он может быть использован не только при изначальном оформлении ипотечного кредита, но также и в дальнейшем для частичного погашения уже имеющейся суммы задолженности.

Процентные ставки

Все проценты для ипотечного кредитования определяются в индивидуальном порядке. По ипотекам они колеблются от 12,5 до 16,5%, в зависимости от того, по какой кредитной программе будет подписан договор. Минимальная процентная ставка предусматривается по кредитам для молодых семей. При этом надо понимать, что на процентную ставку по кредитному договору напрямую влияет целый ряд факторов. В частности, оформить ипотечный кредит со значительно меньшей процентной ставкой можно, если:

- предварительно оформить договор страхования своей жизни, а также имущества (которое планируется брать в ипотеку);

- внести первоначальный взнос (минимум 15%);

- оформить кредит на срок до 15 лет;

- предоставить полный перечень документов, подтверждающих уровень дохода и трудоустройство;

- дополнительно указать по договору залоговое имущество (не то, которое берется в ипотеку, а дополнительное).

Каждый из этих факторов в среднем способен снизить процентную ставку на 0,5-1%

Именно поэтому предварительно важно проанализировать все эти параметры и, возможно, более тщательно подготовиться к требованиям банка. Ведь взять справку о доходах на предприятии проще, чем в дальнейшем переплачивать дополнительные проценты на протяжении всего срока кредитования

Кроме того, дополнительным положительным фактором будет являться то, что клиент получает доход на карту Сбербанка. В данном случае это является большим преимуществом в пользу надежности заемщика. В этой ситуации подобное может выступать и полноценной альтернативой копии трудовой книжки, а также справки об уровне доходов потенциального заемщика, так как все эти цифры банк и так видит в момент подачи заявки на ипотечный кредит.

Требования к жилью

На самом деле ипотечный кредит в Сбербанке может быть оформлен вовсе не на любое жилье, какое пожелает приобрести заемщик.

Предварительно перед подписанием ипотечного договора потенциальный заёмщик должен предоставить выбранные варианты в офис банка и уже после утверждения составлять документальное соглашение. Именно по этой причине менеджер банка при проведении консультации рекомендует сразу выбрать несколько вариантов, чтобы было из чего выбрать. По общему правилу жилье может быть выбрано в соответствии с таким основными параметрами:

- срок эксплуатации дома не более 3 лет, износ не больше 20%;

- вторичное жилье кредитуется в редких случаях;

- охотно выдаются займы на покупку жилья в новостройках либо при вложении средств в недостроенные объекты.

Часто могут просто порекомендовать проверенного застройщика, с которым банк уже давно сотрудничает.

Требования к заёмщику

Критерии, по которым принимается решение по предоставлению ипотечного кредита:

- Возрастной. Нужно быть не моложе 21 года и не старше 65 лет. Если выдача средств происходит по программе для молодых семей, возрастные рамки сужаются, и заёмщик должен быть младше 35 лет. Для военных нижняя граница – 45 лет.

- Трудовой. Кредит выдаётся только людям, которые числятся на нынешнем месте работы хотя бы полгода. При этом общий стаж труда за минувшие 5 лет составляет от 1 года.

- Платёжеспособность. Ежемесячный доход клиента должен покрывать прожиточный минимум. По другим требованием он оценивается в более, чем половину суммы, которая вносится каждый месяц.

- Репутация. Дополнительные баллы заёмщик получает, если у него есть постоянное место работы и нет неоплаченных кредитов.

https://youtube.com/watch?v=ZJMdlsAVcZM

Ставки в Сбербанке

Доля ежемесячных выплат может быть рассчитана для следующих категорий:

- Участники программ. Ставка составляет от 7 до 15%.

- Льготники. Размер взносов – от 6 до 10%.

- Юридические лица. Можно оформить займ с процентной долей 11-16%.

Снижение ставки

Сбербанк предлагает 2 способа снизить ставку по ипотеке.

Кроме того, сумма ежемесячных взносов сокращается при условии участия в ипотечных программах.

Реструктуризация

Позволяет уменьшить размеры выплат без изменения процентной доли.

Существует в 3 вариантах:

- Смена валюты. Кредит, оформленный в долларах, можно перевести в рубли по более выгодному курсу.

- Расширение срока. От времени, на которое будет взята ипотека, зависит ежемесячная сумма.

- Отсрочка. Предоставляется льготникам для временного снижения регулярных платежей.

Среди причин стать участником программы:

- уменьшение суммы доходов;

- военный призыв;

- декретный отпуск;

- утрата трудоспособности.

Подать заявление можно в офисе или на сайте Сбербанка.

Рефинансирование

Даёт возможность более выгодно погасить займ, выданный другим банком.

Перед участием нужно убедиться, что организация входит в список программы рефинансирования Сбербанка.

После оформления необходимых документов клиент сможет отдать долг другой финансовой структуре, но взамен будет обязан вносить выплаты на счёт Сбербанка. В процессе перехода можно снизить ежемесячную ставку на сумму от 1 до 3%.

Процентные ставки по ипотечному кредиту в Сбербанке

Страховка

Является обязательным пунктом при получении ипотеки в Сбербанке. Оформляется в пользу кредитора и позволяет ему быть уверенным в сохранности имущества до полной выплаты долга.

Какие требования предъявляются:

- Сумма. Не ниже, чем размер займа после внесения начального взноса.

- Объект. Страхованию подлежит только сама квартира. Расходы по восстановлению ремонта, утраченной мебели и техники накладываются на клиента.

- Срок. Первоначальный – не менее года. Затем договор следует постоянно продлевать до полного погашения задолженности по кредиту.

- Риски. Компенсируется ущерб от пожаров, стихийных бедствий, взрывов газа, воздействия воды, деятельности лиц, не заинтересованных в получении страховки.

- Компании. Можно оформить только у организаций, сотрудничающих со Сбербанком.

Пресс-релизы и новости Абсолют Банка

Ипотека Сбербанка: официальный сайт

Сбербанк основан еще в первой половине XIX века и ведет историю от первых в России сберегательных касс. Кассы затем стали трудовыми и под влиянием времени в итоге превратились в Сбербанк СССР, включающий 15 республиканских банков. С развалом Союза банк перешел в частную собственность как акционерная компания. Ключевой акционер Сбербанка на текущий момент – Банк России, ему принадлежит половина уставного капитала + 1 голосующая акция, еще 45% капитала принадлежит зарубежным частным инвесторам.

Сбербанк располагает развитой филиальной сетью во всех регионах России, а почти половина розничных кредитов в нашей стране приходится именно на него. Сбербанк предлагает массу вариантов ипотеки, среди которых каждый клиент может найти подходящий для своей ситуации.

Ответы на частые вопросы

Низкие ставки по льготным ипотечным продуктам создают повышенный интерес к ним. У потенциальных заемщиков при этом возникает множество вопросов по их условиям и особенностям обслуживания. Ниже приведем ответы на самые частые из них.

Сколько продлится этот «аттракцион невиданной щедрости» от Сбербанка

Программа господдержки будет работать до 01.03.2023. При этом в период с 31.12.2022 по 01.03.2023 заявка может быть подана только при рождении второго или последующего ребенка в период с 01.07.2022 по 31.12.2022. Сколько продолжит действовать акционное предложение от банка — неизвестно.

Нужно ли будет потом платить налог за ставку ниже ключевой от ЦБ

К материальной выгоде не следует причислять экономию на процентах, если кредит выдан на новое строительство или на приобретение квартиры. Соответственно, клиенту не придется платить налог с экономии на процентах из-за разницы ставки по льготной ипотеке Сбербанка под 1,2 %.