Как открыть брокерский счет в сбербанке: пошаговая инструкция и условия пользования

Содержание:

- Progression / Интернет-реклама, Москва

- Внимание: брокерский счет или ИИС (индивидуальный инвестиционный счет)

- Брокерский счет в Сбербанке. Недостатки

- 1 Высокие комиссии за сделку и депозитарное обслуживание.

- 2 Нестабильная работа приложения «Сбербанк Инвестор».

- 3 Плохая работа службы поддержки.

- 4 Нет доступа на Санкт-Петербургскую Биржу.

- 5 Нет стакана котировок в приложении «Сбербанк Инвестор».

- 6 Нельзя купить еврооблигации через терминал.

- 7 Навязывание доверительного управления.

- Как заработать через сервис «Сбербанк Инвестор»

- Как пополнить брокерский счет

- Условия обслуживания и тарифы

- Нарушение и способы расторжения оферты

- Инструменты

- Как купить/продать ценные бумаги?

- Какие счета предлагает открыть Сбербанк?

- Полезные продукты

- Что лучше: ИИС или БС?

- Удобство работы

- Типы счетов

- Что такое «Сбербанк Инвестор»?

- Сбербанк инвестиции для физических лиц

- Итоги

Progression / Интернет-реклама, Москва

Внимание: брокерский счет или ИИС (индивидуальный инвестиционный счет)

Если кратко, то брокерский счет — это для покупки и продажи акции и других ценных бумаг в свободном порядке, а ИИС — снять деньги можно не ранее 3 лет. Т.е. это для долгосрочных вложений!!! Полное описание тонкостей возможно напишу попозже ( в том числе наличие налоговых вычетов и тд), но в данный момент я рассматриваю оперирование своими деньгами без дополнительных обязательств.

И так допустим вы открыли брокерский счет и пополнили его, далее Вам предложат использовать для купли-продажи мобильное приложение Сбербанк Инвестор.

картинка кликабельна для увеличения

По идее это очень удобно и я им пользовался достаточно долго, после перехода на более продвинутый инструмент для компьютера как Quik. И так самое главное!!!

Подводные камни при торговле — тарифы

картинка кликабельна для увеличения

Главным подвохом является тариф, изначально по умолчанию вам поставят тариф инвестиционный, а не самостоятельный. В чем разница спросите вы? А вот…

- Инвестиционный тариф — 0.3% комиссия

- Самостоятельный тариф — 0,06% и ниже, в зависимости от объёма операций

картинка кликабельна для увеличения

Брокерский счет в Сбербанке. Недостатки

1 Высокие комиссии за сделку и депозитарное обслуживание.

Комиссия Сбербанка за сделки при небольших оборотах высоковата, собственно, именно из-за нее у всех и возникают основные претензии к брокеру. Например, у «ВТБ» комиссия за сделку на фондовом рынке составляет 0,0413% (+105 руб./мес. за депозитарий при наличии сделок и 1 лота акций «ВТБ», если акций «ВТБ» нет, то будет 150 руб./мес.) против 0,165-0,125% у Сбера (+149 руб. в месяц, в котором были сделки на фондовом рынке, за депо), у «ПСБ» – 0,05% (+ с осени 2018 появилась небольшая комиссия за компенсацию услуг вышестоящих депозитариев, в среднем составляет несколько рублей в месяц), у «Альфы» – 0,06% (+0,04% в год за депозитарий), у «Открытия» 0,057% (+ 10 руб./мес. за депозитарий, + есть ещё комиссия при активах менее 50 000 руб.). У «Тинькофф Брокер» на тарифе «Инвестор» комиссия 0,3% + 99 руб./мес., в котором были сделки.

За покупку валюты у Сбера надо заплатить 0,3%, у «ПСБ» за покупку валюты на сумму более эквивалента в 100 000 руб. установлена комиссия в 0,1%, у «Открытия» на «Конверсионном» тарифе комиссия составляет 0,03875% + 0,02% за вывод валюты на банковский счет.

UPD: 16.04.2019

С апреля 2019 в Сбербанке действуют вполне конкурентные тарифы на брокерское обслуживание, хотелось бы, конечно, еще чуть пониже.

Теперь при дневном обороте до 1 млн руб. комиссия за сделку на Фондовой секции составит 0,06%, при обороте от 1 млн руб. до 50 млн руб. — 0,035%. На Валютной секции комиссия была снижена с 0,3% до 0,2%.

UPD: 06.09.2019

С сентября 2019 депозитарная комиссия в 149 руб./мес. была отменена.

2 Нестабильная работа приложения «Сбербанк Инвестор».

Аналогично приложению «Тинькофф Инвестиции», стабильность работы приложения «Сбербанк Инвестор» тоже оставляет желать лучшего, хотя подобных отзывов про Сбер все-таки на порядок меньше, чем про «Тинькофф». В основном, проблемы наблюдаются при серьезных движениях на рынке.

Стационарный QUIK в Сбербанке тоже вполне может тормозить:

3 Плохая работа службы поддержки.

Я решил написать простенький вопрос в чат поддержки в приложении «Сбербанк Инвестор», но ответа до конца дня так и не получил. Звонок в службу поддержки тоже оказался неудачным, мне просто надоело 20 минут слушать музыку и ждать ответа оператора. Судя по отзывам, с подобными проблемами сталкивался не я один:

4 Нет доступа на Санкт-Петербургскую Биржу.

Купить иностранные акции на Санкт-Петербургской Бирже через «Сбербанк Брокер» не получится, Сбер не дает доступа к этой площадке.

5 Нет стакана котировок в приложении «Сбербанк Инвестор».

Приложение «Сбербанк Инвестор», конечно, рассчитано на новичков, но кто сказал, что новичкам не нужно видеть стакан котировок при совершении сделок? Если для покупки высоколиквидных акций это не так актуально, то вот для облигаций просто необходимо оценить объем спроса и предложения. Иначе, если потребуется купить большой объем, сделка может пройти по очень неприятным ценам, поскольку по адекватным ценам просто не будет необходимого количества бумаг и сработают заявки, выставленные «на дурака».

Однако в Сбербанке всегда можно посмотреть стакан в другом терминале, например webQUIK. «Тинькофф» так своих клиентов не балует, там кроме приложения “Тинькофф Инвестиции” пока ничего нет.

6 Нельзя купить еврооблигации через терминал.

В торговом терминале Сбербанка нельзя купить еврооблигации на Московской Бирже, у которых 1 лот равен 1000$ (например Рус-28, еврооблигации ВЭБа, подробно о них можно почитать в статье “Еврооблигации как альтернатива валютному вкладу: плюсы и минусы”). Сбер предлагает купить еврооблигации только на внебиржевом рынке.

7 Навязывание доверительного управления.

Брокерский счет с самостоятельным управлением открывается через «Сбербанк Онлайн» или в специальных офисах Сбербанка, в обычных отделениях вам оформят доверительное управление от «Сбербанк Управление активами», даже если вы будете говорить, что вам нужен брокерский счет именно с самостоятельным управлением.

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

Как пополнить брокерский счет

Проблем с пополнением счета у Сбербанка нет вообще. При заключении брокерского договора, банк предоставит Вам реквизиты.

Они выглядят достаточно банально, все примерно также, как мы оплачиваем в повседневной жизни счета.

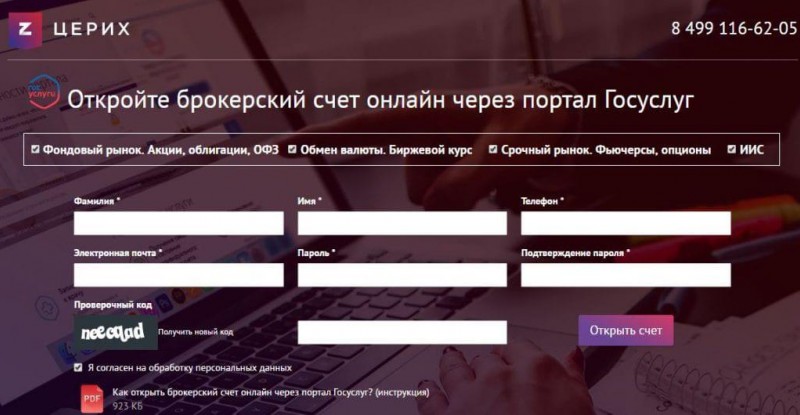

Пополняем брокерский счет в интернет-банке Сбербанк

- Заходим через компьютер в Сбербанк-онлайн

- В Меню выбираем-Брокерское обслуживание

- Выбираем пункт-Пополнить счет

- Выбираем торговую площадку

- Указываем счет, откуда списать сумму денег

- Указываем сумму списания

Пополнение брокерского счета в Сбербанке

Если подзабыли информацию про торговые площадки, вот вам напоминалочка:

- На срочном рынке проходят операции с фьючерсами и опционами

- На фондовом рынке проходят операции с акциями и облигациями

- На валютном рынке проходят операции с долларами США и евро

- На внебиржевом рынке проходят операции с акциями иностранных компаний и еврооблигаций.

Пополняем брокерский счет в мобильном приложении Сбербанка

Здесь пополнение брокерского счета даже удобней и можно сделать в любой момент.

1. Заходим со своего телефона по паролю в Сбербанк и выбираем пункт «Платежи»-«Остальные»

Пополнение брокерского счета через мобильный Сбербанк

2.В поисковой строке вручную с помощью виртуальной клавиатуры набираем фразу-Пополнение брокерского счета.

3.Появится окно для заполнения нужных анкетных данных: наименование рынка ( где вы собираетесь проводить торговые операции), код брокерского договора.

В мобильном Сбербанке выбираем рынок для пополнения брокерского счета

Всю финансовую операцию подтверждаем через sms.

Пополнение брокерского счета через офис Сбербанка

- Приходите в любой офис Сбербанка

- Сообщаете специалисту на какую площадку хотите завести деньги и номер брокерского договора.

Пополнение брокерского счета с карт других банков

Если вы хотите пополнить брокерский счет не со своих счетов, открытых в Сбербанке, а других банков, то нужно прийти в офис банка с этими данными:

ИНН: xxxxxxxxxx

БИК: xxxxxxxxx

Корреспондентский счет: xxxxx xxx x xxxx xxxxxxx

Банк получателя: ПАО Сбербанк

Счет получателя: xxxxx xxx x xxxx xxxxxxx

Получатель: УСОФР

Код участника: xxxxxxxxxx (указывается при платежах со счета, открытого в Сбербанке)

Точное наименование торговой системы в которой собираетесь совершать операции (например, ТС ФБ ММВБ или ТС FORTS)

Код договора xxxxx

Условия обслуживания и тарифы

С июля 2019 года в компании действуют всего два базовых тарифных плана: «Самостоятельный» и «Инвестиционный».

В таблице представлены только часть информации о тарифах. Более полные и актуальные данные можно посмотреть, скачав регламент с официального сайта «Сбербанк» брокера: https://www.sberbank.ru/ru/person/investments/broker_service/tarifs

| Типы счетов | «Самостоятельный» «Инвестиционный» | |

| Комиссия брокера | Самостоятельный | Фондовый рынок: от 0,018 до 0,060 % в зависимости от объема торговых операций

Валюта: от 0,02 до 0,2%, в зависимости от объема торговых операций Фьючерсы и опционы: 0,5 рубля за контракт Аналитическое сопровождение и торговые идеи: нет |

| Инвестиционный | Фондовый рынок: 0,3% от суммы торговых операций

Валюта: 0,2 % от суммы торговых операций Фьючерсы и опционы: 0,5 рубля за контракт Аналитическое сопровождение и торговые идеи: есть |

|

| Биржевые сборы | От 0,00154 до 0,01 % | |

| Плата за депозитарий | 149 руб. в месяц | |

| Комиссия по сделкам внебиржевого рынка | От 0,1 % от оборота до 1,5 % от суммы сделки | |

| Плата за пользование терминалом | КВИК, КВИК Андроид X, вебКВИК, приложение «Сбербанк инвестор» предоставляется бесплатно | |

| Плата за вывод денежных средств | Вывод с брокерского на расчетный счет в Сбербанке, в т.ч. через «Сбербанк онлайн» – бесплатно. | |

| Способы пополнения и вывода | Интернет-банк

Пополнение через кассу в офисе Банковский перевод Через мобильное приложение Через терминал Квик Голосовым поручением |

Нарушение и способы расторжения оферты

Прекратить оферту можно двумя способами:

- Добровольно – продавец отозвал предложение до его акцепта покупателем либо срок оферты закончился, а покупатель ее не подтвердил.

- В результате нарушения оформления оферты или ее условий. Предложение не считается офертой, если продавец не указал все существенные условия, – в таком случае сделка может быть расторгнута судом. Также нарушением оферты становится несоблюдение указанных в ней условий: вы покупаете товар в супермаркете по акционному ценнику, а оказывается, что его просто «забыли убрать». В такой ситуации продавец обязан вернуть деньги либо продать товар на условиях, указанных в оферте.

Инструменты

С помощью брокера Сбербанк можно купить любые инструменты, обращающиеся на Московской бирже:

- российские акции и депозитарные расписки;

- ОФЗ, муниципальные и корпоративные облигации;

- ETF и БПИФы;

- фьючерсы и опционы;

- инструменты денежного рынка.

Однако Сбербанк не предоставляет доступа к Санкт-Петербургской бирже, следовательно, иностранные акции, обращающиеся там, купить не представляется возможным.

Но некоторые американские акции из индекса S&P 500 можно будет купить после того, как они начнут обращаться на Московской бирже (после 17 августа 2020 года), правда, только в рублях.

Как купить/продать ценные бумаги?

Зайдите в окно заявки через используемый сервис. В соответствующих полях выберите направление операции (для покупки или продажи ценных бумаг), а также номер вашего счёта, сумму сделки либо количество приобретаемых/продаваемых лотов.

В графе «Цена» следует указать:

- «По рынку» (для продажи/покупки по рыночной цене);

- желаемую сумму, убрав признак «По рынку» (для реализации ценных бумаг или их приобретения по собственным расценкам).

Если у вас не получается купить ценные бумаги или инвестировать в другие финансовые инструменты, проверьте остаток счёта. Как правило, сделка не совершается из-за отсутствия необходимой суммы на балансе.

Вы можете самостоятельно отменить нереализованную операцию, зайдя в раздел «Заявки и сделки», выбрав нужную заявку и переместив её в корзину.

Какие счета предлагает открыть Сбербанк?

Отзывы о брокере Сбербанка существуют как положительные, так и отрицательные. Данная финансовая организация предоставляет своим клиентам открытие на выбор следующих счетов:

- основной (брокерский);

- особый (индивидуальный и инвестиционный).

Один инвестор при желании может одновременно открыть оба счёта. Брокерский (обычный) счёт открывается в Сбербанке для непосредственной работы с торговыми площадками. При этом клиент может просмотреть все доступные операции с ценными бумагами, передвижения средств в текущем времени и результаты проводимых операций.

Индивидуальный счёт отличается от обычного тем, что обладает определенными налоговыми льготами, а также ограничивает сумму, доступную для доступа – максимум 400 тыс. рублей.

Полезные продукты

Что лучше: ИИС или БС?

ИИС – это разновидность брокерского счёта, позволяющая рассчитывать на льготы от государства.

Имея такой счёт, вам доступно оформление налогового вычета на сумму до 52 000 рублей в год или в размере 13% от всей прибыли, заработанной за три года инвестирования.

Брокерский счёт удобен тем, что вы можете без ограничений перевести заработанный доход на личную карту в любой момент.

БК не закроется без соответствующего заявления от его владельца. Кроме этого, на него можно зачислить любую сумму денег, а на ИИС – не более 1 000 000 рублей за год.

Другие недостатки индивидуального инвестиционного счёта:

- использование только российских рублей;

- возможность открытия одного ИИС;

- ограниченный доступ к финансовым инструментам.

Если вы планируете инвестировать на продолжительной основе, вам стоит открыть ИИС, чтобы получить дополнительный доход от государства. Если вас интересует мгновенный вывод заработанных денег, отдайте предпочтение БС.

Удобство работы

Удобно ли сотрудничать с таким брокером как Сбербанк? Этот параметр можно оценить по наличию следующих признаком:

- торговые терминалы;

- подача заявок и скорость их обработки;

- грамотная техническая поддержка;

- информационная поддержка для начинающих инвесторов;

- возможность профессионально анализировать операции;

- возможность работы с помощью личного инвестора или в режиме онлайн;

- механизмы отслеживания состояния текущих сделок;

- инструменты, позволяющие проводить документооборот удалённо;

- сервисы брокера Сбербанка для вывода денежных средств, и, конечно, для ввода.

В каждом пункте у Сбербанка достаточное количество торговых терминалов. Подача и обработка заявки представляют собой простую и быструю процедуру. Кроме постоянно действующей техподдержки, брокер Сбербанк предоставляет отличную информационную помощь для начинающих инвесторов.

А система QUIK позволяет каждому инвестору работать через личный кабинет, прослеживать передвижения по счетам, наблюдать изменения котировок и пользоваться другими вспомогательными инструментами в режиме онлайн. Для работы с системой Сбербанк существует отдельная огромная инструкция, в которой рассказывают, как правильно установить программный продукт и дальше работать с ним.

Типы счетов

Ниже описание двух типов счетов на ИИС Сбербанка.

Вычет на взносы

Или Тип А. Вычет в размере 13% от внесенной инвестором суммы на ИИС в течение календарного года. База для расчета ограничивается 400 000 руб. То есть максимальная сумма вычета не более 52 тыс. руб. При этом никто не запрещает вносить инвестору в течение года до 1 миллиона рублей на ИИС.

Это вычет именно на взносы, которые вносит инвестор на ИИС. Доходы, полученные от торговли, дивиденды, купоны в расчетную базу не входят. Тип А предоставляется ежегодно. Только для резидентов РФ с подтвержденным источником дохода (кроме биржи).

Вычет на инвестиционный доход

Один раз за весь срок существования ИИС инвестора при его закрытии. Другое название — тип Б. Вычет на размер положенного к уплате НДФЛ. Проще — при закрытии ИИС НДФЛ не взимается. Исключение — налог с дивидендов и по операциям с валютой. Их придется оплатить.

Что такое «Сбербанк Инвестор»?

«Сбербанк Инвестор» — это мобильное приложение, предоставляющее пользователю системы QUIK доступ к проведению операций со своим брокерским счётом, ко всей рыночной и аналитической информации, к возможности использовать полномасштабный демонстрационный доступ для новых пользователей.

Приложение доступно для пользователей операционных систем Android и iOS. Если устройство будет перепрошито, то антивирусное приложение не даст запустить «Сбербанк Инвестор», поскольку оно будет не распознано.

- Скачать приложение «Сбербанк Инвестор» для Android;

- Скачать приложение «Сбербанк Инвестор» для iOS.

Приложение состоит из пяти страниц:

- Профиль: здесь пользователь может найти тест на определение риск-профиля и пройти его. В зависимости от результатов пользователю будет предложены индивидуальные инвестиционные идеи. Риск-профиль может быть:- «Консервативным» — доступны инвестиционные идеи, предполагающие совершение инструментальных операций со 100% защитой капитала;- «Умеренный» — доступны инвестиционные идеи, предполагающие совершение операций с инструментами с частичной защитой капитала;- «Агрессивный» — доступны инвестиционные идеи, предполагающие совершение операций с инструментами со значительным риском потери средств.

- Портфель: стоимость всех портфелей, остаток свободных денег на счету, динамика изменения стоимости портфеля, история всех операций, статистика по приобретённым эмитентам — всё это клиент может найти в данной вкладке.

- Рынок: страница поделена на три раздела: акции, облигации, фонды, — на них Вы можете найти обзор всех актуальных эмитентов, список избранных инструментов.

- Новости: здесь доступны все сообщения от крупнейших финансовых порталов и издательств.

- Инвестиционные идеи: здесь Вы можете получить советы и индивидуальные инвестиционные идеи, представленные экспертами Сбербанка. Покупка акций или бумаг доступна сразу из представленного обзора.

«Сбербанк Инвестор» QUIK скачать

Приложение «Сбербанк Инвестор» открывает доступ к системе QUIK, является посредником для работы в ней, но это не одно и то же — это две разные программы.

https://youtube.com/watch?v=F49uLm3-bN4

Сбербанк инвестиции для физических лиц

Фактически, это каталог предложений с вариантами пассивного дохода, которые можно использовать самостоятельно или привлекая специалистов. Незаменимое решение, особенно во время пандемии коронавируса, ведь вам не надо даже выходить из дома, чтобы вложить средства и получать прибыль. На официальном сайте банка достаточно кликнуть на «Инвестиции» и оценить, какие продукты предложены. По каждому из них есть дополнительное описание. Часто начинающие инвесторы задаются вопросом: стоит ли открывать ИИС в Сбербанке? Да, это довольно удобно и быстро. Такой счет имеет специальные льготы, и позволяет получить 13% налогового вычета от государства: на взнос или на доход. Без такого счета или классического брокерского нельзя совершать операции на биржах. Ближе знакомимся с предложениями от банка для получения пассивного дохода.

Облигации

Номинал облигаций составляет 1000 рублей. Согласитесь, сумма вполне посильная. В сравнении с другими продуктами, в случае с этими ценными бумагами предлагается более высокая доходность. Гарантированно выплачивается купон – регулярная процентная ставка. Чтобы работать с такими ценными бумагами, надо:

- Открыть брокерский счет.

- Перевести деньги без комиссии на счет.

- Установить приложение «Сбербанк. Инвестор» и управлять вкладом.

Фонды

Эти предложения находятся в списке «Готовые инвестиционные решения». Работать можно с такими фондами:

- ETF торгуются на Московской бирже за рубли;

- ПИФы с минимальным стартом от 1000 руб.

Если ETF формируется, например, по определенному сектору экономики, то ПИФы, которые находятся в управлении тех или иных компаний, позволяют купить определенную долю с возможностью пополнения счета в любой день

Для удобства работы важно посмотреть топ индексных etf, изучив показатели роста или падения по каждому

Инвестиции в акции

Покупая акции в Сбербанк, можно рассчитывать на доход с 2-х источников по этим инвестициям: рост цен на ценные бумаги и дивиденды, которые будет выплачивать акционерное общество по результатам определенных периодов. Цена на акцию начинается от 10 рублей за штуку, и как правило, они представлены лотами. Условия по каждому предложению доступны, если кликнуть на название из списка, например, выберите Роснефть или Аэрофлот.

Для того чтобы сделать выбор, посмотрите список предложенных ценных бумаг, и проанализируйте, как изменялась их стоимость и доходность.

Инвестиции в драгоценные металлы

Эти инвестиции онлайн относятся к долгосрочным. Можно купить памятные или инвестиционные монеты для себя или на подарок, слитки серебра, палладия, платины, золота. В дальнейшем, чтобы получить с их помощью прибыль, необходимо:

- продать в коллекции;

- продать как слиток металла;

- положить на депозитный счет.

Предусмотрено открытие обезличенных металлических счетов. В этом случае покупка доступна, начиная с веса — 0,1 грамм.

Инвестиции с защитой

Практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагают такие варианты:

- облигации Сбербанка;

- страхование жизни, что доступно в личном кабинете;

- накопительное страхование;

- индивидуальный пенсионный план;

- простые векселя банка.

Стратегическое решение для постепенного безопасного накопления.

Потенциальная доходность таких инструментов выше прибыли по депозитам даже с учетом инфляции.