Оформление вкладов с ежемесячной выплатой процентов в 2020 году

Содержание:

- Куда лучше вкладывать деньги в 2019 году: основные правила и советы экспертов

- Открытие депозитного счета

- Как принять верное решение при выборе вклада

- Адреса банкоматов

- Не включается компьютер с кнопки включения

- Инвестировать деньги под проценты ежедневно в ПИФы

- Банковские депозиты

- Окно поиска

- Инвестиции в ценные бумаги

- Краснодар

- Рисковая часть структурных продуктов

- Уровень рисков

- Куда можно вкладывать деньги небольшими суммами: мнение экспертов

- Инвестировать деньги под проценты ежедневно в криптовалюту

- Вклад в банк

- Тинькофф Мобайл: на базе какого оператора работает?

- Какие вклады с пополнением самые выгодные в 2020 году

- Условия ипотечного кредитования

- Заключение + Видео по теме

Куда лучше вкладывать деньги в 2019 году: основные правила и советы экспертов

Куда вложить деньги под высокий процент с гарантией? Этим вопросом задаются множество людей из года в год. К сожалению, ситуация с современной экономикой сейчас такова, что привычного заработка подчас не хватает даже на самое необходимое для жизни, а где взять денег если срочно надо? Все это заставляет людей искать новые способы заработка, которых, к счастью, не так уж и мало.

Как было 5 лет назад, как есть сейчас и как, скорее всего, будет в будущем: есть несколько отраслей, которые предлагают вкладчикам надежный источник дополнительного дохода. Прежде всего, это банковские вклады, инвестирование в недвижимость и работа с ценными бумагами. Безусловно, все эти способы требуют глубоких знаний, умений и навыков, и для того, чтобы они приносили прибыль, нужен серьезный и ответственный подход. Но зато, при более тщательном анализе, позволяют принести приличный дополнительный доход.

Открытие депозитного счета

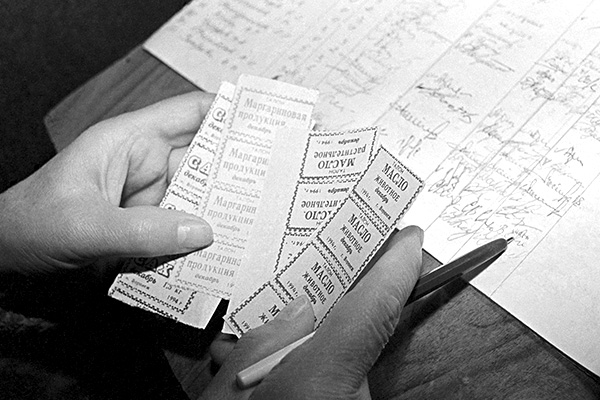

Депозитные счета в кредитных учреждениях – один из самых распространенных видов инвестиционной деятельности, доступный физическим лицам. Большинство людей думают о том, что вложение своих средств в депозитные счета позволяет получить высокую прибыль. Данный стереотип является наглядным примером, демонстрирующим экономическую неграмотность многих людей. Вложение денег в депозитные счета является одним из способов сохранения финансовых средств от инфляции. Для того чтобы понять все вышесказанное, следует рассмотреть простой практический пример. Банковские организации предлагают своим клиентам проценты по вкладу в размере 13–14 процентов годовых. Согласно статистическим данным, уровень инфляции составляет около десяти процентов за это же время.

Это означает, что вложение в финансовые учреждения позволяет получить не более четырех процентов чистой прибыли. Такой уровень годового дохода нельзя назвать высокой прибылью. Также следует предварительно ознакомиться с рекомендациями экспертов в области экономики. По их мнению, при наличии крупной суммы, превышающей полтора миллиона рублей, вкладывать деньги следует в несколько разных банков. Страховая программа защиты финансовых средств, позволяет застраховать инвестиции в размере один миллион четыреста тысяч рублей. В случае банкротства кредитной организации, инвестор может потерять все свои накопления из-за неправильного распределения капитала.

Перед тем как оформить вклад, следует детально проанализировать финансовое состояние выбранного банка. Для этого следует детально изучить банковский рейтинг. При создании этого рейтинга, специалисты учитывают такие критерии, как общий уровень инвестиции в конкретную организацию, размер оборотного фонда и величину инвестиционного портфеля. Также следует определить наиболее выгодную процентную ставку.

Давайте рассмотрим еще один практический пример. Допустим, в городе действует шесть кредитных организаций, пять из которых предлагают своим вкладчикам пятнадцать процентов годовых. Шестой банк предлагает своим клиентам открыть депозитную ячейку под двадцать процентов годовых. Это предложение может показаться весьма заманчивым. Но существует высокий риск того, что банк, предлагающий столь высокую процентную ставку, находится на пороге закрытия.

Сегодня доступно много различных способов использования финансовых средств

Как принять верное решение при выборе вклада

Перед тем как передать банку деньги под процент, нужно определиться с величиной дохода, она зависит от ставки. После этого следует перейти к выбору финансового учреждения, оценить удобство сотрудничества с ним.

В текущий момент вложенные в банки средства застрахованы, государственная защита установлена на сумму до 1,4 млн руб. Даже если ЦБ отзовет у финансовых учреждений лицензии, вкладчик получит назад свои деньги. Поэтому перед тем как подписывать договор, нужно уточнить, участвует ли банк в программе страхования средств вкладчиков.

Людей интересует, стоит ли открывать процентов. Считается, что при ежемесячном или ежеквартальном начислении прибыль будет выше, но это не всегда так.

Большая часть банков снижает процентные ставки у вкладов с капитализацией, разница со срочными депозитами может составлять 1-1,5%. Так финансовые учреждения уравнивают доходность депозитов.

Чтобы определить, какой вариант вложений более выгоден, нужно сравнивать эффективные ставки. Они отражают прибыльность депозита, тогда как рекламируемую ставку можно назвать номинальной.

При выборе вкладов с капитализацией нужно учитывать, что банки редко допускают, чтобы вкладчик частично снимал деньги. Нужно уточнить, есть ли пролонгация договора.

Такие депозиты стоит выбирать тем людям, которые обладают большой суммой и могут передать ее в финансовое учреждение на несколько лет. При длительном сроке хранения вклад с капитализацией может быть выгоднее срочного депозита.

Важен этап выбора банка. Перейдя на сайт ЦБ РФ, можно узнать список финансовых организаций, которые испытывают трудности. С ними не нужно работать.

Лучше всего сотрудничать с крупным финансовым учреждением, которое обладает разветвленной сетью филиалов, предоставляет клиентам доступ в интернет-банк.

Если гражданин желает разместить в банке сумму меньше 1,4 млн руб., то при выборе депозита он может обращать внимание только на доходность. Риски не стоит учитывать, государство гарантирует сохранность их и начисленных процентов

Но в случаях, когда сумма превышает 1,4 млн руб., лучше раздробить ее на несколько частей или положить деньги на счет в одном надежном финансовом учреждении.

Адреса банкоматов

Не включается компьютер с кнопки включения

Инвестировать деньги под проценты ежедневно в ПИФы

Интернет пестрит предложения вложить деньги в ПИФы — паевые инвестиционные фонды. Многие воспринимают их никак иначе, как финансовые пирамиды. Доля правды в этом есть, так как многие пирамиды называют себя ПИФами, хотя это далеко не так. Получать постоянный и даже ежедневный доход можно только в настоящих паевых инвестиционных фондах.

Что же такое ПИФы? Это фонды, которые покупают и инвестируют в активы за счет средств пайщиков (дольщиков). Какое-то количество людей вкладывают свои деньги в фонд, который должен им со временем не просто вернуть эти средства, но и приумножить их. Это могут быть и некоторый проценты от суммы вложений, или конкретная сумма — размер прибыль от инвестиций. Но, в любом случае, пайщик (вкладчик) получит свою долю от прибыли фонда.

Инвестировать деньги под проценты ежедневно в ПИФы

Деньги дольщиков могут быть вложены в:

- Валютные спекулятивные операции.

- Ценные бумаги, акции.

- Покупку основных фондов.

- Приобретение других активов.

Как же ежедневно получать деньги от инвестиций в паевые фонды? Разумеется никто не будет перечислять вкладчику каждый день часть его прибыли. Он может ее получить через время или, по желанию, забрать сразу и свой пай, и сумму накопившейся прибыли. Но как только будут получены деньги от инвестиций в ПИФ, можно самостоятельно подсчитать рентабельность вложений и другие показатели.

Рассчитать процент прибыли, начисляемый каждый день, также не составит труда. Самое большое преимущество в этом способе заработка — это то, что не нужно самому заниматься инвестированием и другими важными вопросами. Нужно просто внести деньги и стать пайщиком. В определенный момент или в оговоренные сроки дольщик получит свою прибыль.

Банковские депозиты

Это бесспорно самый простой и надёжный способ инвестирования собственных денег. Их вкладывают под определённый процент, установленный банком. Банк же в свою очередь использует их в других финансовых продуктах, выплачивая вкладчику заранее установленный процент.

Преимущество такого способа заключается в том, что вкладчик будет знать точную сумму, которую получит через определённое время, а это всё-таки весомые гарантии. Несмотря на такое преимущество, депозиты в банках являются не самым выгодным вложением средств, поскольку человек получает невысокий доход.

Этот вариант больше подходит для тех, кто желает накапливать первоначальный капитал для дальнейшего его вложения в иные финансовые инструменты.

Окно поиска

Инвестиции в ценные бумаги

Инвестирование в рынок ценных бумаг требует от инвестора базовых знаний поведения на фондовом рынке. Для того чтобы приумножить имеющийся капитал, можно воспользоваться помощью опытного брокера. Нужно отметить, что данный вид инвестиционной деятельности доступен далеко не каждому, поскольку уровень стартовых инвестиций, необходимых для найма брокера, может составлять более пятидесяти тысяч рублей. Заключение контракта с опытным брокером подразумевает передачу прав использования ваших денежных средств с целью приобретения ценных бумаг. Как правило, брокеры получают часть прибыли от заключенных сделок. Нужно отметить, что даже этот шаг не гарантирует полную защищенность вашего капитала.

Также инвестор может самостоятельно принимать участие в торговле ценными бумагами. Как правило, подобная деятельность ведется на специализированных интернет-площадках. При выборе этого метода, инвестору необходимо самостоятельно решать, какой из проектов сможет принести максимальную прибыль. Для того чтобы получить минимальный набор знаний о правилах поведения на фондовом рынке, потребуется потратить немало времени на обучение. Помимо этого, нужно постоянно отслеживать изменения в мировой экономике для своевременной коррекции своей деятельности.

Учитывая все вышесказанное можно сделать вывод, что торговля ценными бумагами является одним из самых сложных направлений. Для получения стабильной прибыли потребуется потратить немало времени на изучение всех аспектов выбранной сферы. Как правило, новички в торговле совершают множество различных ошибок, которые приводят к потере капитала. Чтобы застраховать себя от подобной ситуации, следует использовать минимальный уровень финансовых средств при вхождении на рынок.

Существуют простые способы инвестирования, не требующие специальных знаний, поэтому они доступные для большинства

Краснодар

Рисковая часть структурных продуктов

Размер дохода от вложения во многом зависит именно от меньшей, более рисковой части структурника. Поэтому,

инвестируя, нужно подробно выяснить, какие ценные бумаги будут на вас работать весь срок действия инвестиции.

Структурный продукт может быть привязан к одному активу, российскому или зарубежному, а может

включать несколько инструментов, например, опционов. Такая дифференциация в рисковой части многими инвесторами

приветствуется, так как обеспечивает дополнительную защиту.

Существуют структурные инвестиционные решения, которые содержат в себе риски потерять небольшой процент от первоначальной

суммы (до 5-6%), но при этом потенциальная доходность у них выше. Их можно рекомендовать

держателям хорошо диверсифицированного инвестиционного портфеля, так как потеря 5% капитала без проблем

компенсируется доходами по другим активам.

Досрочное расторжение

Вложения в структурники имеют определенный срок: обычно от 3 месяцев до 3 лет. Досрочное

изъятие денег обычно не предусматривается. Однако расторжение договора до истечения его сроков иногда

включают в условия продукта. Например, держатель индексного депозита, волен в любое время расторгнуть

договор. Или если была сделана инвестиция в структурную ноту, которую можно в любой момент продать по рыночной

стоимости, зафиксировав свой доход. Если же нота приобреталась как вексель или заключался договор

доверительного управления, то компания-продавец откажет, справедливо сославшись на условия продукта.

Вывод

Сложившаяся на российском рынке ситуация, при которой высокодоходные депозиты стали историей, а заработать

на фондовом рынке 50% годовых с выжидательной тактикой уже не получится, подталкивает многих

инвесторов именно в сторону структурных продуктов и нот. Отсутствие рисков или их заранее ограниченный уровень наряду

с высокой потенциальной доходностью — явные преимущества, против которых другим инвестиционным продуктам

сложно что-либо противопоставить. Кроме того, со структурником инвестору не страшны колебания цен на фондовом

рынке и ошибки в прогнозах. Нет необходимости регулярно отслеживать рынок и углубляться в финансовую

аналитику. Структурные продукты имеют преимущества доверительного управления, но с существенно меньшим

входным порогом, и могут быть интересны как консервативному, так и умеренно-агрессивному инвестору.

Уровень рисков

Шанс потерять средства есть всегда, но в случае с краткосрочными инвестициями он крайне высок. Не стоит доверять обещаниям, поскольку слишком высокие проценты свидетельствуют либо о мошенничестве, либо о непродуманности схемы использования средств.

Наибольшие риски имеют:

- ПАММ счета;

- инвестирование в МФО;

- Форекс;

- краудинвестинг;

- хайп проекты.

Перечисленные методы предполагают передачу денег в управление третьим лицам или наличие у инвестора знаний в финансовой сфере. Без этого получить прибыль не получится и вложения ожидает крах. Наименьшие риски предполагаются при вложении денег в:

- быстрые депозиты;

- акции компаний;

- криптовалюту.

Первые два способа защищаются как государством, так и имуществом компании-эмитента акций.

Куда можно вкладывать деньги небольшими суммами: мнение экспертов

Среди инвесторов в обиходе есть выражение — «деньги делают деньги». Это не просто слова, а образ мышления и жизни. По мнению финансовых экспертов, каждый может превратить пассивный заработок в основной источник дохода. Главное — не бояться вкладывать средства и заставлять их зарабатывать, даже незначительные накопления. Чтобы получать постоянный доход, можно начинать с инвестиции до 3 тыс. руб.

Облигации

Небольшие суммы инвестируют в ценные бумаги. Но из-за высокой вероятности дефолта при вложении в высокодоходные облигации предпочтение стоит отдавать крупным игрокам на рынке, у которых стабильное материальное положение. В последнем можно убедиться, изучив основные финансовые показатели.

Корпоративные долговые бумаги, в отличие от государственных, менее надёжны. Однако они — демонстрация сбалансированности, если оценивать прибыльность и риски. За 350 руб. инвестор может приобрести одну долговую бумагу предприятия «Мечел», которое предлагает держателям купон с 10,38%, выплачиваемый раз в полгода. Рыночная стоимость на облигации практически соответствует номинальной величине. Это даёт возможность вкладываться начиная с суммы менее 500 руб. Ещё одно весомое достоинство — это достаточно надёжное решение для вложения незначительных средств, которое впоследствии принесёт доход.

Покупка валюты

В этом случае можно провести аналогию с классической торговлей на Forex. Приобретают иностранные денежные знаки и в обычных кредитных организациях, и в терминалах специализированных брокеров. Если выбор падёт на второй вариант, лучше выбирать из проверенных. Более двух десятилетий на рынке работают:

- FinmaxFX;

- Альпари;

- FxPro.

Из-за колебаний курсов на иностранных денежных знаках можно получить первую прибыль при незначительном стартовом капитале. Достаточно вспомнить ситуацию с валютной парой USD/RUB, когда курс доллара возрос с 30 до 65 руб. И произошло это постепенно, следовательно, у инвесторов было время сделать правильное вложение, проанализировав рыночную обстановку.

Сначала целесообразно вкладываться в так называемые активы-убежища — это японская иена и швейцарский франк. Последний называют самым стабильным. Аналитики приравнивают его к золоту по надёжности. Многие управляющие трейдеры не открывают сделки ежедневно. Их стратегия — выжидание. Они открывают позиции на месяц или более. В этом случае прибыль значительно выше.

Депозит

Вклады в банке — проверенный и надёжный способ, позволяющий заставить деньги работать, принося пассивный доход. Суть — договорные отношения между инвестором и кредитной организацией. В рамках договора банк не только гарантирует сохранность изначально положенной суммы, но и начисляет проценты по истечении срока действия соглашения за использование денежных средств вкладчика. Для банка это дополнительные деньги, которые выступают инструментом для получения большей прибыли на торгах после проведения успешных финансовых операций. Гарантией возврата средств инвестору является обязательное страхование вкладов величиной до 1,4 млн руб. В случае объявления банка банкротом все вложенные суммы менее указанной цифры выплатит государство как поручитель.

Хотя утверждение, что больший размер вклада принесёт большую прибыль, верно, оно не является бесспорным. Финансовые эксперты советуют придерживаться диверсификации

Это важное правило успешного вложения. Целесообразно поделить сбережения на несколько частей для вклада в разные кредитные организации

Для большинства срочных депозитов в качестве минимального порога выступает сумма в 5-20 тыс. руб. Однако существуют предложения от сравнительно небольших банков, допускающие открытие полноценного депозитного счёта даже с 1000 руб.:

- «МТС Банк» со своим предложением «МТС Доходный»;

- «Текстбанк» — «Доходный+».

Среди продуктов кредитных учреждений есть возможность открыть накопительный счёт. Для этого стоит положить на него всего 1 рубль. Воспользоваться подобным предложением можно даже в таком гиганте, как «Сбербанк». По счёту клиентам, как правило, начисляется 6,17% годовых.

Инвестировать деньги под проценты ежедневно в криптовалюту

Криптовалюта — это электронные деньги, которые не контролируются ни одной банковской системой или правительство миром. Они существуют сами по себе, хоть у них и есть компаниях-разработчик. Операции с ними очень хорошо закодированы и защищены высоким уровнем безопасности. К самым популярными видам криптовалют относятся:

- Биткоин.

- Эфириум.

Так как стоимость криптовалюты изменяется ежедневно, то на ней можно хорошо заработать и получить свой процент прибыли. Есть постоянная тенденция роста курса биткоина и эфириума. Но самой дорогостоящей криптовалютой все же считается биткоин. Если на заре своего возникновения за миллион биткоинов можно было купить разве что пиццу, то теперь:

Конечно же, с электронными монетами случаются и падения, но все же наблюдается постоянная тенденция роста. Если вложить в криптовалюту сейчас, то с высокой вероятностью эти деньги принесут немалую прибыль в будущем.

Инвестировать деньги под проценты ежедневно в криптовалюту

Есть два способа ежедневного заработка с полученных процентов от инвестиций в криптовалюту:

- Ее покупка для получения прибыли в перспективе. К примеру, сейчас можно купить 1 биткоин и подождать, когда его курс возрастет в разы, или на какое-то количество процентов. Потом эти деньги можно снова обменять и получить назад свои вложения вместе с процентами — прибылью от изменения курса.

- Валютные спекуляции, то есть трейдинг. Есть отдельные биржи криптовалют, где биткоины, эфириум и другие электронные деньги можно сразу и купить, и продать. Котировки постоянно меняются, на чем можно хорошо заработать. К примеру, можно приобрести эфириум за рубли по одному курсу, а через время или в тот же день продать его по более выгодному курсу. Разумеется, для заработка каждый день нужно вкладывать немалую сумму.

Трейдинг криптовалют набирает обороты по своей популярности. Все стремятся инвестировать в это направление, чтобы ежедневно получать деньги и свой процент прибыли.

Вклад в банк

Есть два варианта вклада:

Традиционный способ сохранения денег и их приумножение – это открытие вклада в банковском учреждении. Например, у человека есть 100000 рублей. Прежде чем открывать вклад в каком-либо банковском учреждении, нужно рассмотреть их предлагаемые программы и условия.

Например, в Сбербанке процент по вкладу – 6-7%, в банке «Открытие» — 10%, а в «Русском Стандарте» — 11-12%. Конечно, хочется получить как можно больше прибыли. Но самый выгодный и оптимальный вариант – это 10% процентов вклада. Годовой доход составит – 10000 рублей. Можно открыть вклад на более долгий срок, тогда прибыль будет в 3 раза больше. Но есть один минус такого варианта – деньги нельзя будет снять без потери процентов в течение трех лет. Не стоит забывать и о растущей каждый год уровня инфляции. Чем больше времени пройдет, тем меньше дохода человек получит.

Есть другой вид вклада, который кажется с первого взгляда выгодным – это валютный тип. Например, возьмем того же человека со 100000 рублями. Если перевести эту сумму в доллары, то получится около 1500$. Прежде чем открывать валютный вклад, необходимо, как и в первом варианте, рассмотреть несколько предложений банковских учреждений. Самый большой процент, которые они предлагают — 2%, у Сбербанка – 0,91%. Особо много не заработаешь. Если произвести расчет, то получится прибыль в 1000 руб. В валюте лучше сохранять деньги, но не получать с них прибыль.

Тинькофф Мобайл: на базе какого оператора работает?

Вопрос, на базе какого оператора работает Тинькофф Мобайл, волновал многих россиян, поскольку от этого во многом зависело качество связи, покрытие и другие нюансы. Базовым оператором, на платформе которого функционирует Tinkoff Mobile, является «Теле 2», знакомый российским абонентам еще с 2003 года.

С выходом на рынок Тинькофф Мобайл сразу заявил о себе, как об уникальном для России операторе. Подобно Тинькофф Банку, Тинькофф Мобайл не является мобильным оператором в его традиционном представлении. Это виртуальный оператор мобильной связи, который предлагает:

Управлять своим счетом можно через мобильное приложение, где также можно в любом момент сменить тарифный план, докупить интересующие услуги не только. Достаточно просто войти в личный кабинет Тинькофф Мобайл.

Какие вклады с пополнением самые выгодные в 2020 году

В этой сравнительной таблице мы собрали действующие сегодня условия и процентные ставки пополняемых вкладов в крупнейших банках страны, которые имеют множество отделений в Москве и других городах России.

Пополняемые вклады с высоким процентом в крупных банках

Для чистоты эксперимента мы сравнили ставки по вкладам суммой от 1 млн рублей и сроком 12 месяцев, поскольку именно такой период вложений является самым популярным. В итоге получился следующий список (точные условия и процентные ставки по вкладам уточняйте в банках).

Рейтинг построен от меньшего к большему.

Райффайзенбанк

Вклад «Личный выбор»

|

Процентная ставка |

Сумма |

Срок |

|

2,80% |

от 50 000 |

366 дн. |

С пополнением / Без частичного снятия / Капитализация / Проценты ежемесячно.

Сбербанк

Вклад «Пополняй»

|

Процентная ставка |

Сумма |

Срок |

|

3,09% |

от 400 000 |

365 дн. |

С пополнением / Без частичного снятия / С капитализацией / Проценты ежемесячно.

Банк ВТБ

Вклад «Большие возможности Привилегия»

|

Процентная ставка |

Сумма |

Срок |

|

3,30% |

от 700 000 |

от 366 дн. |

С пополнением / С частичным снятием / С капитализацией / Проценты ежемесячно.

Почта Банк

Вклад «Накопительный»

|

Процентная ставка |

Сумма |

Срок |

|

3,65% |

от 5 000 руб. |

367 дней |

С пополнением / Без частичного снятия / С капитализацией / Проценты ежеквартально.

Альфа-Банк

Вклад «Альфа-Вклад»

|

Процентная ставка |

Сумма |

Срок |

|

3,72% |

от 1 млн |

365 дн |

С пополнением / С частичным снятием / С капитализацией / Проценты в конце срока.

Россельхозбанк

Вклад «Пополняемый»

|

Процентная ставка |

Сумма |

Срок |

|

3,77% |

от 3 000 |

395 дн |

С пополнением / Без частичного снятия / С капитализацией / Проценты ежемесячно.

Банк ФК Открытие

Вклад «Активное пополнение»

|

Процентная ставка |

Сумма |

Срок |

|

3,95% |

от 50 000 |

367 дн |

С пополнением / Без частичного снятия / Без капитализации / Проценты в конце срока.

Газпромбанк

Вклад «На жизнь»

|

Процентная ставка |

Сумма |

Срок |

|

3,97% |

от 5 000 руб. |

от 1 дн |

С пополнением / Без частичного снятия / С капитализацией / Проценты ежемесячно.

Московский Кредитный Банк

Вклад «МЕГА Онлайн»

|

Процентная ставка |

Сумма |

Срок |

|

4,50% |

от 1 000 |

1 год |

С пополнением / Без частичного снятия / Без капитализации / Проценты ежемесячно

Совкомбанк

Вклад «Щедрая осень с Халвой»

|

Процентная ставка |

Сумма |

Срок |

|

4,80% |

от 50 000 |

365 дн. |

С пополнением / Без частичного снятия / Без капитализации / Проценты в конце срока.

Сравните

Промсвязьбанк

Вклад «Онлайн»

|

Процентная ставка |

Сумма |

Срок |

|

4,15% |

от 100 000 |

от 397 дн |

С пополнением / Без частичного снятия / Без капитализации / Проценты в конце срока.

Калькулятор вкладов

Высчитать доходность, которую дают вклады с пополнением поможет депозитный калькулятор. Расчеты можно производятся в зависимости от суммы, срока и процентной ставки депозита.

Смотрите максимальные процентные ставки по вкладам в самых надежных банках Москвы >>

Условия ипотечного кредитования

Заключение + Видео по теме

В заключении хотелось бы сказать, что вне зависимости от того, какая идея будет выбрана или какой проект запущен, главное – это запастись терпением. Не стоит ждать, что все придет буквально на следующий день, всегда следует помнить о том, что терпение – это ключ от многих дверей.

Смотрим видео с примером инвестирования:

https://youtube.com/watch?v=iso3ZmaGNpU

Ведь только через собственный опыт, свои собственные достижения и промахи, можно достичь чего-то. А для того, чтобы работа приносила удовольствие, лучше все-таки вкладывать деньги в те сферы, которые вызывают хоть какой-то интерес, личное участие. А там, со временем, придет и успех, и удача, ну и экономическая эффективность, естественно!