10 лучших дебетовых карт в 2020 году

Содержание:

- Вид пластиковых карт

- Облигации по форме выплаты процентного дохода

- Как будут выглядеть продовольственные карточки

- Когда запустят?

- Что можно будет приобрести по карточкам?

- Кто будет контролировать, что покупать на деньги с карточки?

- Альтернативные способы связи

- Восточный банк / №1 Ultra

- Пластиковые карты Сбербанка

- Классификация по функционалу карты

- Информация в карточке ТС

- Виды защиты банковских карт: чип и магнитная полоса

- Сделать карточку Сбербанка онлайн

- Реквизиты Генбанка

- Нюансы оформления карточки учета

- Реквизиты Альфа банка Москва

- Отделение на пр. Багратионовский, 3

- Где можно будет приобрести продукты?

- Отзывы о Joymoney

- Ваша страна Россия

- Севастопольский Морской банк отделение № 3 г. Симферополь

- Где оформить кредит Газпромбанка в Красногорске

- Доверие под контролем. Аспекты корпоративной безопасности.

- Условия пользования

- Деньги под залог недвижимости

- Образец кредитного отчета БКИ «Эквифакс»

- Инвестиции – что это такое, и какие виды инвестиций бывают

- Как получить справку из ЦККИ без кода субъекта?

- Чем отличается инвестиционный пай от других ценных бумаг?

- Next steps

- Росбанк / МожноВСЕ

- Символический знак

- Feedback

- Суть понятия и принцип работы

- Что такое эмиссия банковских карт?

- Оформление заявки

- ДелоПро

Вид пластиковых карт

Все существующие сегодня банковские пластиковые карты можно разделить на два типа. Такой вид пластиковых карт, как кредитная карта, позволяет своему владельцу расплачиваться деньгами банка, то есть автоматически брать их в кредит при совершении платежа. Дебетовые банковские карты выпускаются для того, чтобы владелец карты могу расплачиваться собственными средствами. Также существуют следующие виды пластиковых карт (не банковских):

- Карты лояльности – бонусные карты, сертификаты, накопительные карты;

- Карты идентификации – водительские права, удостоверения, паспорта, полисы, социальные карты;

- Предоплатные карты – телефонные карты, топливные, карты оплаты парковки или проезда.

Облигации по форме выплаты процентного дохода

Виды облигаций по форме выплаты процентного дохода делятся на купонные (процентные) облигации и дисконтные облигации.

Купонная (процентная) облигация

По купонным (процентным) облигациям выплачивается доход в виде определенного процента к ее номиналу.

Купонная облигация (процентная) – это облигация, по которой в течение срока обращения облигации выплачиваются проценты.

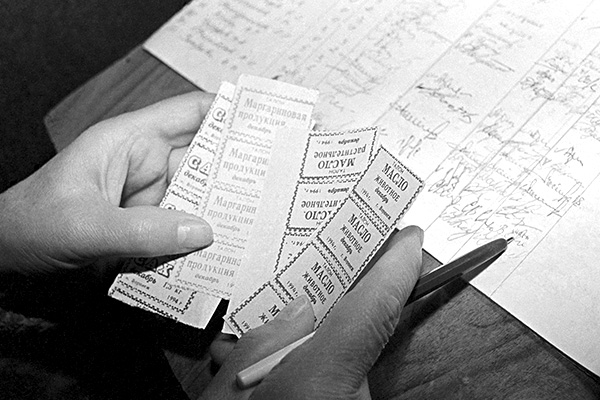

Процент называется «купонным» так как, в случае когда проценты по облигациям выплачивались несколько раз, облигации снабжались специальными купонами. И при выплате процентов кредитору такой купон отрезался ножницами и оставался у должника как свидетельство о выполнении им в полном объеме своих обязательств.

У процентных облигаций величина выплат по купону может быть постоянной и переменной.

Как будут выглядеть продовольственные карточки

Создать в России систему дополнительного питания для малоимущих Минпромторг предложил еще несколько лет назад. Тогда авторы инициативы подсчитали, что она позволит увеличить ВВП страны на 0,8 процента. Программа подразумевает, что на банковские карты граждан, которые нуждаются в улучшении питания, будут поступать средства, которые можно тратить на продукты.

Таким образом, фактических карточек, как в СССР, не будет. Будет одна карточка, деньги с которой человек сможет тратить на нужные ему продукты.

Когда запустят?

Сейчас проект находится на стадии обсуждения. В прошлом году Мантуров говорил, что программа продовольственной помощи малоимущему населению будет запущена не раньше второй половины 2018 года. Скорее всего, запустят программу только в 2019 году.

Что можно будет приобрести по карточкам?

Предполагается, что по электронным сертификатам малоимущие граждане смогут приобрести определенные категории произведенных в России продуктов питания.

Очень важно отметить, что продукты можно будет купить только отечественного производства. При этом основной фокус, по мнению Минпромторга, должен быть на скоропортящейся продукции: молоко и молочная продукция, овощи, зелень, ягоды и фрукты, курица, мясо и мясные продукты российского производства

В список не вошла рыба (так как она продается в России в основном замороженная, поэтому относится к продуктам длительного хранения), а также «вредные» продукты (алкоголь, сладости и пр).

Продукты длительного хранения (крупы, масло, мука) в карточки не входят. Почему? Цель программы — не накормить голодающих, а дать возможность малоимущим приобрести свежие, качественные продукты по доступной цене. Улучшить свой рацион.

— В результате реализации программы должна появиться возможность приобрести вместо импортного глубокозамороженного мяса свежее охлажденное мясо, вместо восстановленного стерилизованного молока — пастеризованное, вместо консервов — свежий салат и овощи. Ключевым базисным принципом программы наряду с конкуренцией розничных операторов и торговых форматов является принцип свободного выбора потребителем, — заявил «Известиям» замминистра промышленности и торговли Виктор Евтухов.

Кто будет контролировать, что покупать на деньги с карточки?

Интересно, что перечень продуктов существенно расходится с продуктовой частью потребительской корзины, по которой, собственно, и рассчитывается уровень прожиточного минимума населения в каждом регионе. В большей части страны продуктовая часть потребительской корзины включает в себя хлебопродукты (хлеб, мука, крупы, макароны, бобовые), картофель, бахчевые и овощи, свежие фрукты, сахар и кондитерские изделия, масло растительное маргарин и жиры, прочие продукты (соль, чай, специи), мясопродукты, рыбопродукты, молоко и молокопродукты, яйца — то есть далеко не те продукты, которые предполагается продавать «по карточкам».

Другой вопрос — кто будет контролировать покупки граждан по этой карточке. Продавец? Сам сознательный гражданин? Пока что это находится под покровом тайны.

Альтернативные способы связи

Восточный банк / №1 Ultra

Посмотрим, насколько хорошие условия для рядового пользователя предлагает банк “Восточный” и его дебетовая карта №1 Ultra.

Условия обслуживания

За оформление придется заплатить 500 ₽. Восточный не возьмет плату за обслуживание, если соблюдено хотя бы одно из условий:

- в первый месяц открытия карты;

- на счете 0 ₽ в течение расчетного периода;

- неснижаемый остаток на счете – от 50 000 ₽;

- поступление на счет заработной платы, пенсионных выплат.

Во всех остальных случаях плата ежемесячно составит 150 ₽.

На остаток по карточному счету от 10 000 до 1 млн ₽ начисляют проценты. Для получения максимального дохода в 7 % надо купить и оплатить товары на сумму не менее 10 000 ₽ за расчетный период.

За снятие наличных от 3 000 ₽ в банкоматах любых банков платить не придется, за меньшую сумму клиент отдаст 90 ₽. Установлен лимит в 300 000 ₽ в день. Переводы денег бесплатные.

Бонусная программа

Условия бонусной программы:

Пластиковые карты Сбербанка

Сбербанк России предлагает своим клиентам как дебетовые, так и кредитные пластиковые карты. Пластиковые дебетовые карты Сбербанка обслуживаются системами Visa и MasterCard и имеют различные уровни – от Classic и Standard до Gold и Platinum. Также Сбербанк выпускает электронные карты для виртуальных платежей и социальные карты, обслуживаемые системой Maestro. К картам подключены различные опции и дополнительные программы лояльности, повышающие комфорт и привлекательность использования. Кредитные карты Сбербанка также различаются по своим уровням и имеют разные кредитные лимиты.

https://youtube.com/watch?v=udhpKu88gbg

Классификация по функционалу карты

И, конечно же, функции карты. Этот признак будет сборным из тех, о которых в данной статье уже говорилось, и некоторые новые виды. Так, согласно этой классификации выделяют:

Кредитная карта

По сути, это автоматическое взятие кредита, под который, по запросу, сразу же открывается кредитная линия согласно установленному лимиту. Лимит соответствует доходам человека, кому принадлежит банковский счет. При выдаче карт такого рода сотрудник банка обязательно информирует держателя, в какой срок и под какие проценты этот кредит гасится. Кредит может быть погашен как списанием средств со счета, который указывается клиентом банка при оформлении карты, наличностью или через перевод.

Кредитные карты могут быть выпущены для частного и для корпоративного использования. Последние могут быть иметь лимит, а могут быть без него. И в случае непогашения кредита ответственность лежит на предприятии, где сотрудник трудоустроен. Карточки, которые принадлежать частному лицу, могут быть обычными или золотыми. Последние выдают ся состоятельным гражданам и предусматривают льготы.

| Банк | Название карты | Процентная ставка | Кредитный лимит, руб |

|---|---|---|---|

| Банк Москвы | Дар святыне | от 29,9% | до 350 000 |

| Тинькофф Платинум | Тинькофф Кредитные Системы | от 24,9% | до 300 000 |

| Банк Москвы | Золотая карта «Низкий процент» | от 29,9% | до 350 000 |

| Банк Москвы | «Классическая карта «Низкий процент»» | от 29,9% | до 350 000 |

| Сбербанк | Кредитные золотые карты Visa / MasterCard | от 25,9% | до 600 тыс. руб. |

| Сбербанк | Кредитные карты мгновенной выдачи Visa / MasterCard «Momentum» | 25,9% | до 150 тыс. руб. |

| Сбербанк | Кредитные классические карты Visa Classic / MasterCard Standard | от 25,9% | до 600 тыс. руб. |

| Сбербанк | Кредитные карты «Подари жизнь» Visa Classic | 25,9%* — 33,9% | до 600 тыс. руб. |

Расчетная карта

По-другому ее называют дебетовая. Такие карты соотносятся только со счетом держателя. Владелец может распоряжаться только теми средствами, которые размещены на счету карты. Остаток средств облагается процентной ставкой, как любой ординарный вклад.

Сетевые карты

Это подтип расчетной карты. Она действительно только в виртуальной реальности, может быть использована для оплаты чего-либо посредством сети Интернет.

Международная карта

Дают возможность пользования международными системами платежей. Самый известные и пользующиеся популярностью – Виза (Електрон, Классик, Голд, Платинум) и Мастеркард (Сирес, Маэстро, Мастеркард Масс, Голд, Платинум).

Платежные системы

Туристические карты, карты для отпуска

Такие карточки выпускают компании, которые работают в сфере туризма и развлечений. Ими можно воспользоваться в различных мировых туристических центрах, более того, держатель может получить скидку на покупку авиабилета, на бронь гостиницы, и иметь определенный, указанный дисконт при покупке товаров из данной категории. К сожалению, таких центров не так много по всему миру, а значит, радиус использования довольно ограничен.

Карта туристического оператора Натали турс

Подарочный сертификат (предоплаченная карта)

Очень популярна в последнее время. Не имеет привязки к конкретному человеку или расчетному счету. Имеет строго отмеченный номинал, который и можно израсходовать. Распространена в сетевых учреждениях торговли.

подарочная карта

Карта для банкоматов

Дают возможность собственнику получить наличность посредством банкоматов, размещенных повсеместно, в настоящее время, в рамках собственных средств на счету. Использовать такую карту можно в местах, оборудованных банковским устройством – терминалом. Практически все карты имеют такой функционал.

Карта для внутрибанковского пользования

Такие карты могут быть полезны только в случае наличия банкомата или терминала конкретного банка, который является собственником карты. Как правило, у таких банков существует сайт, посредством которого можно управлять своими средствами. Например, карта банка ВТБ может быть использована в банкоматах банка Москвы, а Сбербанк нет, что как раз является ярким примером внутрибанковской карты.

Информация в карточке ТС

Бланк документа оформляется в соответствии с Приказом МВД № 125 от 31.03.1995. В карточку вносится следующая информация:

- код и дата операции;

- госномер ТС;

- VIN – идентификационный номер;

- предыдущие номера государственной регистрации;

- модель авто;

- год выпуска;

- номера и мощность двигателя;

- наличие прицепа;

- масса;

- номера шасси;

- код ПТС и документа на право собственности.

В документ прописываются сведения о владельце автомобиля и реквизиты документа, удостоверяющего личность, информация об учетных операциях с машиной, технических осмотрах (место проведения, дата, результат ТО).

При снятии машины с учета, карточка переводится в отдельную картотеку, где хранится в течение 3 лет, после чего утилизируется.

Итак, карточка учета ТС – это важный документ, который необходим для учета и контроля над транспортными средствами и операциями с ними со стороны владельцев, третьих лиц и сотрудников ГИБДД. Они хранятся в Госавтоинспекции, специальных реестрах и администрации по месту жительства владельца.

Документ оформляется при постановке транспорта на учет, содержит сведения о технических характеристиках автомобиля и операциях, проводимых с ним. Для совершения действий с автомобилей (купли-продажи, обмена, дарения, наследования, передачи по доверенности), карта не нужна, но может быть затребована владельцем машины в случае утери ПТС.

Виды защиты банковских карт: чип и магнитная полоса

Современный банковский продукт, не важно, будет ли это «Виза» или «МастерКард», должны быть с магнитной полосой, где содержится информация о держателе карты, а также закодированные данные о карт-счете. Однако по той причине, что данные на карточке защищены недостаточно, есть вероятность того, что злоумышленники прочитают информацию или скопируют карту, подделав настоящую

Бывают случаи, когда карточка выходит из строя из-за пагубного воздействия электромагнитного излучения.

Настоящим рывком в защите данных стало то, что в карточку добавили микропроцессорный чип. Это усовершенствование также позволило улучшить проведение онлайн-платежей.

Выглядит карта с чипом точно так же, как и стандартная: у нее есть магнитная полоса, но, кроме этого, еще и дополнительный чип. Карта проста в использовании, ведь работает она, как и обычная.

Кредитные организации по всему миру выпускают карты, оснащенные как магнитной полосой, так и чипом. Объясняется это тем, что сегодня создать инфраструктуру, в которой можно будет использовать только чиповые карты, практически невозможно. Предугадать, произойдет ли полный переход на карты с чипом, на сегодняшний день сложно.

Какими достоинствами обладает чиповая карта

Чиповые карты не бывают поддельными, поскольку они превосходно защищены. Чип гарантирует полную защиту данных от взлома. Кроме того, электромагнитное излучение практически не воздействует на такие карты. Снять наличку, как и провести платеж, вы сможете привычным для вас способом, процедура займет пару секунд. Чтобы идентифицировать держателя карты, традиционно используется PIN-код. Благодаря этому работникам магазинов больше не потребуется подпись для совершения платежей по карте.

У карты с чипом есть стандарт EMV, расплачиваться ей можно в любой точке мира, а это особенно удобно для тех, кто много путешествует.

Специфика использования карты с чипом

Когда вы используете карточку, не важно, есть у нее микропроцессор или нет, данные поступают в банковскую организацию. В случае, когда банк ограничивает возможное количество операций в 24 часа (либо устанавливается лимит на сумму), то это ограничение сохранится не зависимо от того, какой тип у банковской карты

Исключения составляют те случаи, в которых кредитная организация допускает специальные условия для карточки с чипом. Иные характеристики чиповой карты, к примеру снятие комиссии и тому подобное, не отличаются.

Держатель карточки с чипом может быть спокоен: любая торговая точка примет его карточку. Ведь чиповая карта имеет кроме чипа еще и магнитную полоску. А значит, продавец (банкомат) сами выберут, как лучше провести расчет.

Отличительная особенность чип-карты — необходимо при расчете вбивать PIN-код, чтобы повысить уровень безопасности во время использования карты. Другие принципы использования карточки точно такие же, как и у стандартной карты с магнитной полоской.

Сделать карточку Сбербанка онлайн

Оформление карточки Сбербанка России в режиме онлайн является одной из самых удобных и комфортных для клиента услуг, предоставляемых ведущим банком страны. Для начала процедуры достаточно зайти на официальную интернет страницу организации, перейти к разделу «банковские карты», после чего заполнить анкету. Конечно же, при этом придется выбрать подходящий вид карты из множества предлагаемых потенциальному клиенту вариантов. К ним относятся как традиционные дебетовые и кредитные пластики, так и недавно появившаяся виртуальная карта Сбербанка, которая может быть использована для расчетов по интернету.

Реквизиты Генбанка

Нюансы оформления карточки учета

Как получить карточку и что для этого необходимо? Для оформления такого документа необходимо будет предъявить паспорт или любой другой документ, который будет удостоверять личность. Кроме того, нужно будет предоставить и документацию по тому транспортному средству, в отношении которого оформляется карточка учета – свидетельство о регистрации и паспорт авто.

Также при оформлении документа потребуется учитывать следующие нюансы:

- При условии, что собственник транспортного средства лично не имеет возможности обратиться за получением документа, законодательно допускается выполнить такое действие его доверенному лицу. В этом случае необходимо оформить нотариальную доверенность, где будет определена возможность предоставления интересов владельца в органах ГИБДД;

- Если осуществляется постановка на временный учет, в случае снятия с него карточка подлежит автоматическому уничтожению;

- При условии снятия машины с постоянного учета (при ее отчуждении, оформлении дарственной, продаже методом trade-in) карточка или информация о транспортном средстве переносится в отдельную базу. Продолжительность хранения такой информации составляет 3 года, после чего данные также могут быть уничтожены.

Реквизиты Альфа банка Москва

Отделение на пр. Багратионовский, 3

Где можно будет приобрести продукты?

По словам авторов инициативы, принимать карты будут не только торговые сети, но и рынки, ярмарки, объекты нестационарной уличной торговли, частные магазины — при условии, что у них есть система эквайринга (прием карточных платежей).

— Соответственно, любой торговый оператор, имеющий техническую возможность обеспечить подключение и работу по правилам процессинга системы, должен иметь право присоединяться к программе на общих основаниях. Никаких специальных ограничений, отборов, аккредитаций операторов розничной торговли не предусматривается и категорически не должно допускаться. Потребитель сможет купить по карте всё, что лежит на полке и соответствует продуктовому перечню программы, — пояснил замминистра.

Отзывы о Joymoney

Ваша страна Россия

Севастопольский Морской банк отделение № 3 г. Симферополь

Где оформить кредит Газпромбанка в Красногорске

Доверие под контролем. Аспекты корпоративной безопасности.

Условия пользования

Кредитная карта предназначена для оплаты товаров и услуг, а также получения наличных средств. Условия пользования кредитками Сбербанка не запрещают использовать их для проведения операций за счет собственных средств. Это может быть полезно, если на крупную покупку недостаточно лимита, а клиент хочет получить кэшбэк по бонусной программе. Обычно держателю карточки не приходится сталкиваться ни с какими ограничениями. Но некоторые нюансы условий пользования этого продукта надо знать и учитывать.

На что можно тратить кредитные средства

При оплате покупок или получении наличных за пределами РФ операции проходят в других валютах. Изначально банк блокирует сумму в соответствии с текущим курсом валют. Списание средств фактически происходит через 3-5 дней. Но при проведении операции происходит пересчет и используется курс валюты на текущий момент. Изначально заблокированная и списанная сумма могут не совпадать.

Перечень запрещенных операций

Сбербанк запрещает держателям кредиток пользоваться ими для пополнения счетов в различных онлайн-казино, работающих с нарушением российского законодательства. А также он устанавливает запрет на проведение переводов с кредитной карты на другие через Сбербанк Онлайн и банкоматы.

Льготный период не распространяется на следующие виды операций:

- снятие наличных;

- оплату услуг финансовых учреждений, ценных бумаг;

- переводы, совершенные в сторонних сервисах.

Снятие наличных

Кредитные карты Сбербанка предназначены прежде всего для оплаты покупок. Банк зарабатывает на комиссии с торговой точки, что покрывает расходы на предоставление грейс-периода и т. д. Но при необходимости владелец кредитки может снять с нее наличку. Условия при этом будут не самыми привлекательными. При получении наличных в кассе или банкомате Сбербанка комиссия составит 3%, а в сторонних банках – 4%. Минимальный размер платы за 1 операцию – 390 р.

Правила погашения кредита

Ежемесячно клиенту надо внимательно изучать отчет Сбербанка по займу. В нем есть информация о размере минимального платежа, сумме задолженности (в т. ч. в льготном периоде), а также дате, до которой должен быть осуществлен обязательный взнос по кредиту.

Для внесения платежа достаточно просто пополнить карту одним из следующих способов:

- наличными через кассу, терминалы, банкоматы;

- безналичным переводом из Сбербанка или любого другого банка;

- переводом с карты любого банка по номеру пластика;

- наличными в салонах Связной/Евросеть.

Если дата платежа уже подошла, то лучше вносить платеж наличными в устройствах самообслуживания или кассах. Остальными способами деньги могут зачисляться до 3-5 дней.

Что будет, если просрочил платеж

Любая просрочка платежа приводит к увеличению ставки по пользованию кредитом до 36%. Условия по кредиткам Сбербанка при этом не предусматривают начисления дополнительно неустойки или единовременных штрафов. Обязательно банк сообщит о просрочке также в БКИ, что может в дальнейшем затруднить получение новых кредитов.

Рекомендуется максимально быстро закрыть просрочку и вернуться в график платежей. Если это сделать невозможно из-за финансового состояния, то стоит попробовать договориться с банком о реструктуризации долга или найти вариант перекредитования с приемлемыми условиями.

Длительная просрочка может привести к расторжению договора банком с требованием погасить долг незамедлительно, продаже задолженности третьим лицам, если условия договора не содержат запрета на такие действия, а также кредитор может обратиться в суд и взыскать долг принудительно.

Деньги под залог недвижимости

Образец кредитного отчета БКИ «Эквифакс»

Инвестиции – что это такое, и какие виды инвестиций бывают

Как получить справку из ЦККИ без кода субъекта?

Чем отличается инвестиционный пай от других ценных бумаг?

Next steps

Explore Visual Studio further by following along with one of these introductory articles:

-

Get acquainted with the code editor in Learn to use the code editor

-

Learn how Visual Studio organizes code in Learn about projects and solutions

If you’re ready to dive into more coding, one of the following language-specific quickstarts is a good next step:

Росбанк / МожноВСЕ

Для анализа я возьму карту “МожноВСЕ”. Но она выпускается трех видов: классический, золотой и премиальный. В мой обзор попадет только классический, его условия больше подходят рядовому пользователю.

Условия обслуживания

Ежемесячное обслуживание – 99 ₽. Бесплатно при соблюдении следующих условий:

- поступления денег ежемесячно – не менее 20 000 ₽;

- траты за расчетный период – от 15 000 ₽;

- остатки на вкладах и счетах – от 100 000 ₽.

К платежному средству можно открыть сберегательный счет от 1 ₽ без ограничений по пополнению, снятию и сроку накопления. Процент на остаток зависит от суммы на счете. Минимальный – 3 % (0–99 999 ₽, свыше 700 001 ₽), максимальный – 8 % (500 000–700 000 ₽).

Наличные снимаются без комиссии в банкоматах Росбанка, партнеров и банков группы Societe Generale. В других – 1 % от суммы (минимум 299 ₽). Переводы на карты стороннего банка стоят 1,5 % (минимум 49 ₽).

Бонусная программа

Один раз в месяц клиент может выбирать вид бонусов: Cashback или Travel-бонусы. По кэшбэку возвращается:

- 1 % на любые покупки;

- до 10 % на покупки по одной из выбранных категорий.

Процент зависит от суммы трат. Максимальные 10 % клиент получит, если оплатит товары или услуги от 100 000 до 300 000 ₽. Лимит бонусов – 5 000 ₽ за расчетный период.

Travel-бонусы выплачивают за каждые потраченные 100 ₽, их количество тем выше, чем больше сумма оплаты. На них можно приобрести билеты, забронировать отели на портале Росбанк OneTwoTrip.

Символический знак

Президент итальянской серии В Андреа Абоди прямо сказал о том, что зеленую карточку не нужно путать с «настоящей» — желтой или красной. На самом деле она представляет собой всего лишь символ, предусмотренный не для рядовых, а для особых случаев. К примеру, выбивание мяча за пределы поля при получении травмы игроком противоположной команды не является той ситуацией, когда игрок может рассчитывать на зеленую карточку. К счастью, эта традиция соблюдается и без дополнительного поощрения. Давать зеленую карточку будут за то, что действительно редко происходит в футболе.

Комитет по этике серии В предложил ввести новую карточку для того, чтобы в основы игры вернулось взаимное уважение, справедливость и мораль. По словам Абоди, в противном случае ситуацию потребуется исправлять изменением футбольных правил. Описанные критерии получения зеленых карточек позволяют предположить, что выдаваться их будет значительно меньше, чем остальных.

Появление карточки за честность именно в Италии наверняка не случайно. Репутация футбола в этой стране изрядно подпорчена различными скандалами, поэтому акцент на fair play сделан еще и для исправления негативного имиджа. Итальянскому чемпионату нужно восстанавливать положительный образ, а игрокам и болельщикам не помешает лишняя демонстрация честной игры.

Feedback

Суть понятия и принцип работы

Банковская карта является удобным и незаменимым платёжным инструментом для совершения безналичных расчётов между физическими и юридическими лицами. По сути, это всего лишь кусок пластика, и лишь возможность привязки к уже существующему банковскому счёту клиента позволяет при помощи карточки распоряжаться денежными средствами. Любую карточку можно привязать к одному или нескольким банковским счетам, оплачивать товары или услуги или использовать для снятия наличных. Банк, который выпустил пластиковую карту, называют эмитентом. Он же является её собственником, а клиент, открывший счёт в банке и оформивший по нему карточку – её держателем.

Держатель карты имеет круглосуточный доступ к своему банковскому счёту, и поэтому в любой момент может использовать находящиеся на нём денежные средства, тратить их на что угодно и где угодно. Расчёты банковскими пластиковыми картами осуществляются во многих торговых точках, оборудованных торговыми терминалами соответствующей платёжной системы. На первый взгляд может показаться, что тут всё просто – терминал считывает карточку, а затем деньги списываются со счёта. Но, на самом деле это очень сложный процесс.

Принцип работы системы безналичных расчётов заключается в следующем:

- Продавец принимает пластиковую карточку от покупателя и вставляет её в терминал. Во время оплаты терминал проверяет её подлинность и наличие денег на счёте.

- Банк-эквайер – банковская организация, осуществляющая все безналичные расчёты по данному терминалу, производит сверку информации на карте с базой данных. Если несоответствия не обнаружены, то подаётся запрос в платёжную систему.

- Платёжная система связывается с банковской организацией, выпустившей карточку (банком-эмитентом), чтобы получить сведения об остатке на счёте и о возможности покупки. Если на счету покупателя есть деньги, их перечисляют на счёт продавца.

- Деньги списываются со счёта банковской карточки, после чего терминал распечатывает два чека. Один экземпляр остаётся у кассира, второй – получает покупатель.

- В конце дня торговая точка отправляет всю информацию по безналичным переводам в банк-эквайер, который перечисляет общую сумму по всем чекам на счёт организации.

Что такое эмиссия банковских карт?

Под эмиссией банковских карт понимается деятельность, направленная на изготовление и выпуск банковских карточек, а также по оформлению и последующему обслуживанию карточных счетов. На территории России более 65% банковских организаций занимаются эмиссией банковских карт, выпуская кредитные, дебетовые и другие варианты карточек. По состоянию на первое полугодие 2018 года кредитными организациями эмитировано 268 556 000 карт. Из них 33 000 — кредитные карты.

В рамках эмиссии платежных карт больше изделий выпускается такими международными системами, как Visa и MasterCard. На них приходится свыше 80% от всех производимых карт. Российские системы не могут похвастаться такими объемами — на них приходится не более 12% от всего рынка банковских карт в России. Среди российских банков наибольшую долю в плане эмиссии занимает Сбербанк — более 45% от всех карт.

Оформление заявки

Наиболее простой процедура оформления онлайн заявки на карту Сбербанка будет в том случае, если заявитель уже является клиентом кредитной организации и использует личный кабинет на сайте. В этом случае в банке имеются основные сведения о нем, поэтому заполнять анкету не потребуется, достаточно зайти в личный кабинет и выбрать нужную карту, отправив соответствующую заявку.

В случае, если заявитель не является клиентом Сбербанка, необходимо воспользоваться сервисом сайта, предварительно зайдя в раздел «банковские карты». Затем необходимо заполнить анкету, указав данные о выбранном виде пластика, ФИО и место проживания заявителя, а также его паспортные данные и контактный телефон для связи. После этого онлайн заявка отправляется в банк нажатием кнопки «Заказать карту».