Страхование жизни для ипотеки россия

Содержание:

- Обязательно ли страхование жизни при взятии ипотеки?

- 6 факторов, которые влияют на стоимость страховки

- Как выбрать лучший вариант страхования ипотеки?

- Документы для открытия расчетного счета ООО

- ТОП-9 компаний, которые страхуют ипотеку

- Стоимость и расчет страховки

- Что делать при страховом случае

- Как оформляется страховка недвижимости в ипотеке

- Условия страхования и что оно дает

- 3 вида ипотечного страхования

- Обзор бизнес-идеи, как открыть страховую компанию

- Оформление документов

Обязательно ли страхование жизни при взятии ипотеки?

Вопрос о том, обязательно ли оформлять страхование жизни при ипотеке, весьма актуален, особенно если платежи за страховку высокие. Согласно ФЗ №102 «Об ипотеке» оно является добровольным. Следовательно, банк не может обязать клиента оформить страховой полис.

Однако по причине увеличения своих рисков, банк может предложить заемщику иные, более жесткие условия кредитования. В частности, увеличить процентную ставку, уменьшить срок, затребовать поручительство и др.

Вообще, при ипотеке возможны три вида страховки:

- Страхование залоговой недвижимости. По закону оно обязательно. Имущество страхуется от разрушения и внешнего повреждения (например, землетрясение, обрушение дома) на весь срок кредитования. Для страхования внутренней отделки и предметов интерьера, необходимо включать это в договор отдельным пунктом.

- Страхование здоровья и жизни. При наступлении страхового события на любом сроке кредитного договора, весь остаток задолженности или его часть берет на себя страховая компания.

- Страхование титула. Если в прошлом по ипотечной недвижимости были спорные вопросы о собственности, то уже после заключения кредитного договора возможны «нежданные гости» в виде претендентов на имущество заемщика. Титульное страхование как раз защищает интересы банка в случае утраты права собственности за клиентом. Вдобавок заемщик может заключить и отдельное страхование титула на себя, чтобы иметь «подушку безопасности» в виде выплат от страховой компании, если недвижимость юридически окажется нечистой. Срок действия таких договоров всегда не больше 3 лет, так как после этого по закону все имущественные споры судами не принимаются. Эта страховка при ипотеке не обязательна, но банк может потребовать ее, если покупаемая недвижимость вызывает сомнения.

3 довода в пользу страховки

Для заемщика страховка жизни и здоровья облегчит его положение при возможных форс-мажорах. Иначе при частичной или полной потере трудоспособности решать вопрос с кредитом придется только своими силами. Оформленный страховой полис позволяет рассчитывать на ряд преференций от банков.

Из них можно выделить 3 главных выгоды для заемщика :

- Сниженный процент.

- Отсутствие требования об обязательном поручительстве.

- Меньший размер первоначального взноса.

Конечно, есть банки, которые предлагают ипотеку вообще не упоминая о страховании жизни. Но решение в любом случае остается за заемщиком. Под заманчивыми предложениями часто скрываются более высокие комиссии и проценты, ведь при отсутствии страховки банку приходится уменьшать свои риски другими способами. Мы советуем оформлять ипотечный кредит именно со страхованием жизни и здоровья, особенно при длительном сроке погашения.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Отказ от страхования жизни влечет за собой повышение процентной ставки по ипотеке на 0,5-3,5% в разных банках. К заемщику выдвигают более жесткие требования, иногда уменьшая максимально возможную сумму кредита, что устраивает не всех клиентов.

При выборе страховой компании менеджеры банка могут настойчиво предлагать какого-то конкретного страховщика. Это происходит из-за некомпетенции отдельных сотрудников или по причине необходимости выполнения плана по дополнительным услугам. Между тем, заемщик может застраховаться в любой страховой компании, отвечающей требованиям банка, то есть аккедитованной в нем.

Рекомендуем сравнить условия и стоимость страхования в нескольких фирмах – разница иногда может быть ощутимой. Страховаться в банке чаще всего дороже, но бывает и наоборот, когда клиенту предлагают подходящие условия в рамках специальных акций или по причине длительного сотрудничества с ним.

6 факторов, которые влияют на стоимость страховки

На величину страхового тарифа влияют многие факторы. Для разных заемщиков стоимость страхования может различаться в 5-10 раз. На цене отражается вид страховки, возраст, пол, состояние здоровья заемщика, вредные привычки, профессия. Рассмотрим подробнее эти факторы.

Пол и возраст

Для молодых клиентов тариф будет ниже, чем для людей старшего возраста. Это связано с состоянием здоровья, вероятностью более долгой жизни. Приобретение страховки обходится дешевле женщинам, чем мужчинам. Однако в этом случае разница не настолько велика, как при учете возрастного фактора.

Состояние здоровья

Для договора страхования жизни это самый важный фактор. Даже здоровым людям могут назначить высокий тариф. Поэтому перед оформлением полиса клиенту лучше пройти полное медицинское обследование, доказать отсутствие предрасположенности и наследственности к тяжелым заболеваниям.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Если при оформлении страховки клиент скрыл наличие тяжелого заболевания, страхователь откажет в выплате при наступлении страхового случая.

Также при заполнении анкеты клиент заполняет сведения о наличии вредных привычек. На все вопросы необходимо отвечать честно, от этого зависит дальнейшее обслуживание и вероятность выплаты при страховой ситуации.

Лишний вес

Этот фактор напрямую связан с предыдущим. Люди с большим весом имеют высокую предрасположенность к ряду заболеваний. Поэтому и риск того, что страховой случай может наступить, выше. Следовательно, на низкие тарифы в этом случае рассчитывать не приходится.

Профессия

Страховые компании обращают внимание профессию потенциального клиента. Кто-то трудится в офисе, а кто-то монтажником-высотником или летчиком-испытателем

Два последних вида деятельности сопряжены с большим риском. Значит, возникает повышенный риск несчастного случая или гибели. Чем выше риск для жизни и здоровья в сфере деятельности клиента, тем выше будет страховой тариф.

Пример:

Алексей работает пожарником, а Мария трудится в офисе бухгалтером. Они приобрели страховку жизни и здоровья в одной и той же фирме. Мария заплатила на 30% меньше, чем Алексей. Различия в стоимости связаны с наибольшим риском для жизни и здоровья в случае Алексея.

Тип жилья

Цена полиса страхования квартиры зависит от года постройки, пожарной опасности, материала строительства. Состояние вторичного жилья и новостройки кардинально различается. Риск разрушения или повреждения вторичной недвижимости более высок. Это влечет за собой повышенный тариф при заключении договора. Некоторые виды жилья вообще невозможно застраховать. Так, страховые фирмы уже практически не берут на страхование квартиры старого фонда.

Сумма кредита

Сумма страховки напрямую зависит от суммы кредита, поскольку для расчета берется процент от общей суммы задолженности. Чем больше сумма ипотеки, тем выше страховые взносы. Однако по мере выплаты кредита страховая компания применяет все более низкий тариф, поскольку снижается общая сумма задолженности.

Вышеизложенные пункты более наглядно и понятно продемонстрирует таблица ниже:

| Фактор | Как влияет на стоимость страховки |

|---|---|

| Пол | Для женщин цена ниже |

| Возраст | Молодые люди платят меньше |

| Состояние здоровья | Для здоровых людей без вредных привычек действуют минимальные тарифы |

| Лишний вес | Люди с лишним весом платят больше |

| Профессия | Профессия с повышенным риском для здоровья и жизни является причиной повышения тарифов |

| Тип жилья | Застраховать квартиру дешевле, чем дом. Чем старше дом, тем дороже полис. Чем лучше состояние жилья, тем дешевле страховка |

| Размер кредита | Чем больше кредит, тем дороже страховка |

Как выбрать лучший вариант страхования ипотеки?

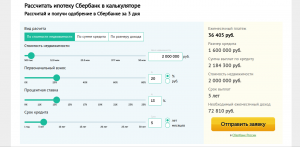

Стоимость разных видов страхования имеет существенные отличия. Зависит она и от выбора страховой компании. Прежде чем заключить договор, проведите мониторинг цен и обязательно изучите отзывы о компании. Выбрать лучшую цену вам поможет калькулятор ипотечных страховок Prosto.Insure. Для расчета стоимости введите необходимые параметры в калькулятор и нажмите кнопку «Найти».

Общие факторы, оказывающие влияние на стоимость страхового полиса, таковы:

- сумма и условия ипотечного кредита;

- вид страхования;

- количество включенных в договор страховых рисков;

- ветхость и оценка рыночной стоимости жилья.

Документы для открытия расчетного счета ООО

ТОП-9 компаний, которые страхуют ипотеку

Условия страхования везде разные. Ниже представлены 9 крупных страховых фирм, в которых можно застраховаться при получении ипотеки.

Ингосстрах

Компания предлагает клиентам на выбор заключить отдельные договора по нескольким видам страхования либо один комплексный. Жестких тарифов у Ингосстраха нет. Расчет производится в индивидуальном порядке. При досрочном расторжении договора остаток страховой премии здесь не вернут.

Если в компанию обращается клиент, который в течение действия ипотечного договора решит поменять свою компанию на Ингосстрах, ему дадут скидку в пределах от 5% до 15%. Если сумма кредита не превышает 3 миллиона рублей, то решение о размере бонуса принимает региональный офис. В противном случае придется ждать ответа из центрального офиса.

Росгосстрах

Имущество здесь страхуют по тарифу от 0,2%. Страхование жизни и здоровья для Сбербанка обойдется в среднем 0,3% от суммы задолженности для женщин, и 0,6% для мужчин. Для других кредитных организаций установлены расценки в 0,17%, 0,28% и 0,56% соответственно. По согласованию с головным офисом может быть предоставлена скидка.

По мере погашения задолженности страховые взносы будут снижаться. Расторгнуть договор раньше установленного срока можно только при досрочном погашении кредита. Иначе можно претендовать только на 35% от неиспользованной суммы.

РЕСО-Гарантия

Данный страховщик устанавливает разные тарифы в зависимости от банка, в котором кредитуется клиент. Для Сбербанка действуют тарифы в среднем 0,18% для страхования имущества и 0,26% для жизни и здоровья. Для прочих банков есть возможность заключения договора с тарифами 0,1% в случае страхования недвижимости.

При смене компании неиспользованный остаток премии вернут за вычетом расходов, понесенных на обслуживание полиса. Компания периодически проводит акции, когда при заключении договора ипотечного страхования в первый год предоставляется скидка.

Альфа-Страхование

В этой компании можно застраховать титул и имущество со ставкой 0,15%. Возможно оформление комплексного страхования. Организацию можно сменить на другую, Альфа-Страхование вернет остаток неиспользованной премии.

ВТБ Страхование

Компания ВТБ предлагает комплексное страхование при заключении ипотечного договора. Размер тарифа при комплексном страховании составляет 1% от остатка задолженности. Если заемщик решит сменить компанию, то на возврат остатка премии рассчитывать ему не стоит. При оплате страховых услуг за несколько лет вперед, компания предоставит скидку.

Сбербанк страхование

Максимальная стоимость страхуемого имущества в Сбербанке 15 миллионов рублей. Тариф устанавливается на уровне 0,25% от суммы задолженности.

Средний тариф страхования здоровья и жизни составляет 1%. Когда клиент отказывается от этого полиса, ставка по ипотеке повышается на 1%. Если заемщик заключает договор страхования жизни, ставка остается базовой. Перечень страховых случаев у «Сбербанк страхование» очень большой. Из него можно выбрать отдельные риски и застраховать только их.

Из Сбербанка сложно перейти в другую страховую фирму. По закону это можно сделать, но договор будет составлен таким образом, что остаток страхового взноса заемщику не вернут.

ВСК

ВСК предлагает застраховать квартиру, жизнь и здоровье. Первый вид страхования обойдется в 0,43%, второй – в 0,55%. В случае страхования жизни и при сумме кредита выше 4 миллионов рублей потребуется медицинская декларация.

В компании ВСК лояльно относятся к тем, кто в течение срока кредитования решит поменять страховщика. Возврат премии осуществляется из расчета фактического времени пользования полисом.

Альянс (РОСНО)

Страхование имущества в СК «Альянс» стоит 0,16% от стоимости жилья. Полис страхования здоровья и жизни обойдется в 0,66%. Компания не аккредитована в Сбербанке, поэтому не принимает на обслуживание клиентов банка. Компания сократила количество офисов, поэтому услуги могут быть недоступны в ряде регионов.

СОГАЗ

Страхование конструктива в СОГАЗе обойдется в 0,1%, жизни и здоровья – в 0,17%. Также можно оформить договор страхования от невозврата кредита. В этом случае действует тариф, равный 1,17% от остатка задолженности. Расторгнуть договор раньше срока можно только при досрочном погашении ипотеки. В этом случае клиент получит обратно неиспользованный остаток премии.

Стоимость и расчет страховки

Такой способ позволяет получить страховку гораздо дешевле, чем в случае с отдельным оформлением каждого договора.

Фиксированной стоимости страхового полиса не существует, поскольку она во многом зависит от условий конкретного банка и характеристик самого заемщика. В частности, факторами, которые оказывают на это влияние, являются:

- Особенности объекта ипотеки (то есть квартиры или дома). Например, стоимость полиса может значительно возрасти, если жилье расположено в опасной зоне. Страхование титула (то есть прав собственности) также будет стоить дороже, если недвижимость приобретается на вторичном рынке.

- Характеристики заемщика. В частности, учитывается его возраст и сфера деятельности. Например, для молодого офисного сотрудника стоимость может быть минимальной, а для пенсионера или работника строительной или производственной сферы — значительно выше. Это связано с тем, что страховая компания стремится компенсировать возможные риски.

Стоимость страховки привязывается к величине кредита и устанавливается в виде процентной ставки.

Чаще всего она составляет от 0,5 до 1,5% от всей суммы ипотеки ежегодно.

Что делать при страховом случае

Если заемщик умер или получил инвалидность, ему или его наследникам нужно обратиться к страховщику, подтвердив наступление страхового случая соответствующими медицинскими документами

Важно соблюсти сроки обращения, установленные Правилами или договором сторон

Пошаговая инструкция

Порядок действий заемщика при возникновении таких случаев, таких ситуаций:

- уведомить страховщика в срок, установленный в договоре (обычно – это 30-35 дней с даты страхового случая);

- предоставить заявление и документы, подтверждающие факт смерти или наступления инвалидности, способом, указанным в договоре – лично, через представителя, по почте;

- дождаться, пока страховщик вынесет решение о признании или непризнании случившегося страховым случаем (около 10 дней) и оформит страховой акт;

- получить выплату на расчетный счет (еще около 14 дней после истечения вышеуказанных 10).

Какие документы потребуются

Перечень документации зависит от вида страхового случая.

Например, при смерти застрахованного лица выгодоприобретатель предоставляет:

- заявление на выплату (скачать примерный бланк), с указанием банковских реквизитов для перечисления средств;

- копия страхового полиса и всех доп. соглашений к нему;

- копия кредитного договора;

- квитанция об уплате премии;

- свидетельство о смерти застрахованного;

- карта амбулаторного / стационарного больного;

- копия медзаключения о причинах смерти;

- протокол патологоанатомического вскрытия;

- прочие документы, предоставляемые по требованию страховщика.

Как оформляется страховка недвижимости в ипотеке

Крайне важный момент заключается в процедуре оформления страховки на недвижимость. Если клиент обращается в банк за получением средств на приобретение жилья, то до оформления страховки такое жилье необходимо сначала приобрести. То есть, клиенту сначала выдается сумма на приобретение объекта, а уже затем выдвигается требование о его страховании.

Чтобы снизить риски, кредитные организации заранее прописывают в кредитном договоре обязанность клиента застраховать приобретенный объект сразу после получения ключей и документов на него. И клиент подписывается под данным пунктом договора. Обязанность у него возникает теперь в силу кредитного договора. Важным моментом является то, что кредитное учреждение должно предоставить на выбор заемщику несколько страховых компаний. Последний, в свою очередь заключает соглашение, с одной из них, на более выгодных для него условиях.

Кредитные организации не имеют права указывать на какую-либо конкретную страховую компанию. Более того, некоторые банки имеют собственные страховые компании, в которые они предпочитают посылать своих клиентов. Примеры:

- Сбербанк страхование.

- Альфа-страхование.

- ВТБ страхование.

- Ренессанс страхование.

- Тинькофф страхование.

Клиенту выдается сумма на приобретение объекта, а уже затем выдвигается требование застраховать его Эти и другие банки практически в каждом случае настаивают на оформлении страховки именно в своих компаниях. Это требование так же считается прямым навязыванием услуг, что тоже является нарушением. Клиент, согласившись на оформление страхового полиса, вправе самостоятельно выбирать страховую компанию. Банки не могут ограничивать людей в таком выборе. Компания может быть любой. Главное, чтобы она оказывала соответствующие услуги.

Условия страхования и что оно дает

Полис страхования жизни при ипотеке обязывает страховую компанию выплатить задолженность по ипотечному кредиту в случае наступления страхового случая с заемщиком. Погашение может быть частичным или полным.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Одной из недорогих и надежных страховых компаний в 2020 году является Ингосстрах. В перечень оказываемых компанией услуг входит и страхование жизни при ипотеке. Ознакомиться с условиями и оформить страховку вы можете на официальном сайте Ингосстраха.

То есть, эта страховка покрывает определенные риски, а именно:

- Смерть заемщика. В этом случае необходимо обратиться в страховую компанию в течение срока действия договора, но не позже 1 года с даты происшествия или болезни, закончившихся летальным исходом.

- Получение инвалидности 1 или 2 группы. Обращаться к страховщику следует не позднее полугода после окончания договора страхования.

- Нахождение на больничном листе более 30 дней. В зависимости от страховой компании выплата производится либо сразу, либо после закрытия больничного.

В первых двух случаях страховая компания выплачивает всю сумму действующей задолженности. А при длительном больничном расчет производится ежедневно по 1/30 от платежа по кредиту. Страхование жизни дает заемщику гарантию, что при утрате работоспособности его долг продолжит выплачивать страховая компания, и задолженности не возникнет.

Чтобы застраховать созаемщика и иметь право на получение выплат, требуется оформить такой же полис страхования жизни и на него. В противном случае если с созаемщиком произойдет страховое событие, кредитный долг не уменьшится, и полностью ляжет на плечи заемщика.

Заемщику важно знать, что страховая компания может отказать в выплате в следующих случаях:

- Наличие у застрахованного СПИДа или ВИЧ и нахождение на учете в диспансере.

- При самоубийстве (кроме случая доведения до самоубийства, которое должно быть установлено судом).

- Если по анализу крови умершего определено, что он употреблял спиртные напитки, наркотические вещества.

- Застрахованный управлял транспортным средством, не имея прав на его управление.

- Страховой случай произошел в ходе преступления и это доказано судом.

- Наличие серьезного хронического заболевания на стадии заключения страхового договора, которое заемщик скрыл.

Любое из вышеперечисленных обстоятельств приведет к тому, что долг перед банком страховая компания не закроет. Как следствие, рассчитываться по ипотеке придется самому заемщику либо его наследникам (если они вступят в наследство).

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Такие события, как потеря работы, смерть близкого родственника (в том числе и созаемщика, если на него отдельный полис не оформлялся), задержка зарплаты не могут служить основанием для обращения в страховую компанию. В этих случаях заемщику следует обратиться непосредственно в банк для возможной реструктуризации кредита, если в этом есть необходимость.

Для банка этот вид страхования важен по причине большой кредитной задолженности, к тому же ипотечные кредиты отличаются продолжительным сроком. Никто не может с уверенностью сказать, что будет с клиентом через тот или иной промежуток времени и сможет ли он выплачивать ипотеку.

Отсутствие страховки может привести в дальнейшем к длительным судебным тяжбам и не всегда банку удается вернуть выданный кредит. В таких спорах есть множество нюансов, в частности нельзя отобрать у заемщика единственное жилье. Таким образом, для банка полис страхования жизни служит дополнительным гарантом, что деньги в любом случае будут возвращены.

3 вида ипотечного страхования

При ипотеке различают 3 вида страхования: недвижимости, титульное, жизни и здоровья. Объект залога подлежит обязательному страхованию на основании закона. Другие виды являются добровольными.

Страхование недвижимости

Приобретение полиса страхования недвижимости требует не только Федеральный закон № 102-ФЗ, но и Гражданский кодекс РФ. При подписании ипотечного договора приобретаемое жилье передается банку в залог. Перед этим его необходимо застраховать от частичного или полного уничтожения, повреждения.

К страховым ситуациям относятся:

- пожар, удар молнии;

- затопление;

- стихийные бедствия;

- взрыв газа;

- хулиганство, вандализм со стороны третьих лиц.

О наступлении страхового случая страхователь должен незамедлительно сообщить страховщику. При каждом происшествии проводится проверка для установления причины и оценки ущерба. Если страховщик докажет, что причиной происшествия стали умышленные действия заемщика или других заинтересованных лиц, то убытки банку будет возмещать клиент.

Консультация юриста:

На нашем сайте консультирует юрист по воросам ипотечного страхования. Специалист разбирает каждый случай в индивидуальном порядке. Просто оставьте свой вопрос в форме справа, или закажите звонок, и юрист позвонит вам в ближайшее время!

Страхование жизни и здоровья заемщика

Жизнь и здоровье при ипотеке страхуют добровольно. Однако банки буквально навязывают эту страховку при оформлении ипотеки, и при ее отсутствии поднимают процентную ставку на 1-4%.

Страховыми случаями в такой ситуации будут:

- Инвалидность 1 или 2 группы.

- Наступление смерти заемщика.

Большинство банков требуют включать в договор страхования риск утраты трудоспособности или смерти в результате:

- Заболевания — инфаркта, инсульта, воспаления легких, раковой опухоли и т. п.

- Несчастного случая — ДТП, удар молнии, падение самолета, пожар, нападение животных, и т. п.

В случае смерти заемщика страховая компания погасит за него остаток кредита или его часть. Однако страховку не выплатят, если смерть или инвалидность наступила в результате суицида или умышленного причинения вреда здоровью. Также не оплатят травмы, полученные при алкогольном опьянении или под действием других веществ.

Важно:

Будьте внимательны! Некоторые страховые компании для привлечения клиентов устанавливают низкие цены за страховой полис. При этом оставляют в тексте договора только страховку от несчастного случая, а болезни исключают

Название договора при этом остается таким же, чтобы клиент не разобрался. При наступлении инвалидности или смерти в результате болезни, заемщик или его созаемщики будут выплачивать ипотеку самостоятельно, если клиент был застрахован только от несчастного случая.

Страхование титула

Титульное страхование защищает право собственности заемщика на объект, и не является обязательным. В некоторых случаях юрист банка может настоять на оформлении этой страховки, когда увидит дополнительные риски при изучении документов на недвижимость. Статистика показывает, что 2% договоров купли-продажи недвижимости могут быть оспорены в суде.

Причины для этого могут быть следующие:

- Ущемление прав детей при продаже имущества.

- Недееспособность продавца при совершении сделки в результате алкогольной или наркотической зависимости, психического расстройства.

- Мошенничество.

Банк порекомендует застраховать титул, если в пакете документов нет расширенной выписки из домовой книги, или собственником приобретаемой квартиры является несовершеннолетнее лицо.

Пример:

Заемщик купил в ипотеку квартиру на вторичном рынке. Через 1,5 года выясняется, что правом на недвижимость обладает дочь продавца, которая не знала о продаже. Девушка через суд требует вернуть ей квартиру. При взятии ипотеки заемщик по предложению кредитора оформил титульное страхование. Все убытки, связанные с этим разбирательством и его последствиями, покроет страховщик.

Такие риски возникают только при покупке вторичной недвижимости. Обычно банк требует страхование титула на первые 3 года. В случае приобретения квартиры в новостройке от застройщика, кредитор не станет предлагать этот вид страховки.