Что такое эмиссия денег в простыми словами, влияет на развитие государства?

Содержание:

- Минусы эмиссии денег

- Денежная эмиссия

- Виды эмиссий

- Неэмиссионный тип

- Эмиссионные и неэмиссионные ценные бумаги – их отличия и сходство

- Особенности и порядок проведения эмиссии в РФ

- Эмиссия банковских карт

- Эмиссионная ЦБ

- Денежная эмиссия

- Как проходит

- Функция банка-эмитента

- Что такое эмиссия денег

- Функция банка-эмитента

- Как регулируется эмиссия в криптовалюте?

- Полезная информация:

Минусы эмиссии денег

- Эмиссия денежных средств может таить в себе опасность, в первую очередь безналичная. Когда экономика страны на подъеме, банки начинают снижать требования к заемщикам и выдавать больше займов. Граждане берут больше потребительских кредитов и тратят их на различные товары и услуги. В этом случае спрос начинает превышать предложение – экономика не может нарастить в таком темпе производство. Как следствие начинают расти цены.

- Для коммерческих банковских организаций выдача кредитов заемщикам с низкой платежеспособностью увеличивает риски невозврата займов.

- Еще слишком большое количество денег в обороте увеличивает темпы роста инфляции. В этом случае Центральный банк может повысить минимальную ставку, и поднимутся ставки по кредитам для физических и юридических лиц. Это повлечет за собой снижение спроса на кредиты и не даст инфляции расти.

- Чрезмерный выпуск денег и увеличение денежной массы может привести к увеличению задолженности физических и юридических лиц перед банками.

- Увеличение денежной массы в обращении опережает рост ВВП, что может привести к финансовому кризису.

- Еще один минус – нарушение платежного баланса в государстве. Когда растет инфляция, стоимость импортных товаров становится ниже, чем продукция собственного производства. В итоге страдают отечественные предприятия, которые не могут реализовать свою продукцию. В этом случае происходит отток денег из производства в торговлю.

- Экспорт товаров снижается, что приводит к уменьшению объемов производства и риску закрытия предприятий.

- Страдают также и потребители, так как происходит перераспределение доходов. Когда работник получает фиксированный оклад, при росте цен его реальный доход становится ниже. На полученную сумму человек сможет приобрести меньшее количество товаров и услуг. При этом доход работников торговой сферы сильно увеличивается.

- Возникает дефицит бюджета, так как затраты рассчитываются по текущим ценам, а налоговые отчисления производятся по ценам прошлых периодов.

- При безналичной эмиссии и выдаче кредитов банкам второго уровня существует риск, что банки могут употребить эти суммы для приобретения иностранной валюты и нецелевого использования.

- В настоящее время эмиссия денежных средств в России не обеспечивается золотом. Поэтому чрезмерный выпуск в обращение денежных средств может привести к обесцениванию национальной валюты.

Денежная эмиссия

Денежная или фидуциарная эмиссия — выпуск банкнот, ведущий к увеличению денежной массы в обороте. Ранее производство банкнот делалось строго в соответствии с золотым запасом страны, но сейчас денежная эмиссия не имеет обеспечения и рассчитывается, исходя из процессов и различных показателей в экономике государства. В частности, эмиссия доллара регулируется в соответствии с госдолгом США. Но учитываются также показатели ВВП и другие экономические характеристики.

Эмиссия наличных денег производится в соответствии с нормами законодательства и инициируется Центральными Банками государств. Например, проводить денежную эмиссию национальной валюты России имеет право только Центробанк, а украинской гривны – Нацбанк. Эмитент может выполнять следующие функции:

- осуществлять прогнозирование экономических потребностей и разработку правил эмиссии;

- инициировать принятие решения о выпуске новых банкнот;

- управлять изготовлением банкнот.

Правила и обязанности Центробанков в отношении эмиссии во всех странах похожи и базируются на следующих принципах:

- банкноты не обязательно должны быть обеспечены золотом или другими драгоценными металлами;

- эмиссия национальной валюты носит монопольный характер, то есть ни одна другая организация не имеет права выпускать банкноты;

- выпущенные банкноты имеют безусловную и неоспоримую ликвидность, принимаются к оплате по всей стране.

Чеканка монет и банкнот производится на специализированных предприятиях — монетных дворах. Государства, не имеющие технической возможности выпускать наличные, заказывают их изготовление в иных странах за отдельную плату. Кто бы ни занимался производством бумажных денег, все обязанности и ответственность по их введению в обращение ложатся на орган, принявший решение провести эмиссию.

Следует отметить, что эмиссией считается только выпуск денег, ведущий к увеличению денежной массы в обиходе. И данное понятие нужно отличать от выпуска банкнот и монет с целью замены имеющихся, но изношенных, либо при решении перейти на другой вид монеты/банкноты.

Виды эмиссий

Эмиссия подразделяется на 2 основных вида:

- Наличная — характеризуется поступлением бумажных денег разного номинала с целью стимулирования экономики государства. Новые деньги начинают печатать, когда увеличиваются зарплаты, растут расценки на товары личного потребления, растет товарооборот и т. д. Для оптимизации наличной эмиссии необходимо не только правильно определить прогнозируемое количество, но и грамотно распределить её по всей территории государства. Эмиссии рассматриваемого вида осуществляется децентрализовано. Поскольку потребность банковских учреждений в наличности зависит от того, какое её количество требуется юридическим и физическим лицам, она постоянно изменяется. Наличность переходит из безнала, находящегося на депозитах и являющегося общей составляющей денежного потока, организованного банками в ходе деятельности банковского мультипликатора.

- Безналичная — объем денег увеличивается, когда банковские учреждения проводят активные операции. Собственный объем безналичной эмиссии превышает наличную эмиссию. Безнал выпускается банками, обеспечивающими наличностью клиентов, имеющих средства на своих счетах. В свою очередь, происходит списание безнала на сумму выдачи с личных клиентских счетов. Безналичная эмиссия является первичной, поскольку её выполняют в первую очередь. И только после неё выпущенные деньги поступают в коммерческие банковские структуры как ассигнования из бюджета или заемные поступления от Национального банка. Эти средства используются для выдачи займов населению и предпринимателям.

Кроме перечисленных видов эмиссии различают и такие её виды, как кредитная и бюджетная. Первая осуществляется при поступлении в оборот денег, появившихся в результате кредитных операций. Бюджетная денежная эмиссия в РФ осуществляется, когда в оборот выпускаются особые казначейские билеты, а также государственные ценные бумаги. Данная процедура проводится с целью восполнения дефицита в госбюджете.

Некоторые монеты РФ

Неэмиссионный тип

Решение о выпуске ценных бумаг неэмиссионного типа принимается только в случае необходимости и должно быть принято специально. Такой тип ЦБ не потребует какой-либо регистрации и связанной с ней процедур, а так же не будет выпускаться массово. Каждый такой документ разрабатывается и выпускается для каждого отдельного держателя в индивидуальном порядке со всем перечнем предоставляемых прав. По причине того, что услуги посредников не потребуются при получении, бумаги этого типа обращаются на рынке гораздо свободнее других.

К неэмиссионным бумагам относятся векселя, чеки, коносаменты и разного рода сертификаты.

Вексель подразумевает финансовое обязательство указанного плательщика в установленном размере перед держателем в случае соблюдения установленных условий. Вексель должен обязательно содержать отметку, сумму, данные о плательщике и держателе, место и срок платежа, дату и подпись. Выделяется отдельный — переводной — вексель, подразумевающий третью сторону в данных финансовых отношениях.

Чек отличается от векселя тем, что финансовые обязательства перед держателем обязано удовлетворить не конкретное лицо, а непосредственно банк, произведя соответствующую выплату. Чеки классифицируются на расчётный и денежный. По расчётному необходимая сумма просто переводится с одного счёта на другой, а по денежному сумма выдаётся предъявителю на руки в виде наличных.

Коносамент получил обращение конкретно в сфере товарных международных отношений, и назначение его заключается в подтверждении прав предъявителя выбирать для исполнения операции с указанным грузом. Соответственно, оформление и оборот коносамента строго стандартизированы.

Сертификат представляет собой особый вид вклада с правом на выплату спустя определённое время. Подвидов сертификатов достаточно много, и среди них есть депозитные, именные, на предъявителя, процентные или дисконтные.

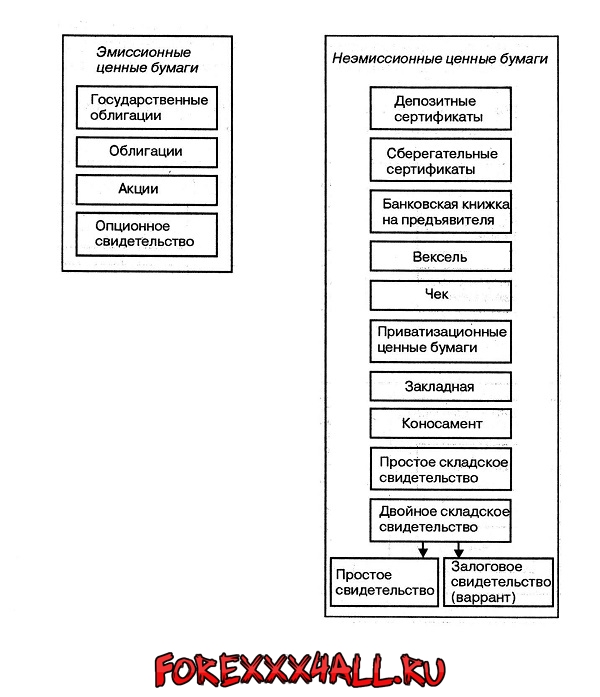

Эмиссионные и неэмиссионные ценные бумаги – их отличия и сходство

Сходными чертами являются доступность, оборот, стандартизация и серийность, признание, документирование, ликвидность и степень риска

Важно, что владельцы эмиссионных или неэмиссионных ценных бумаг одного типа и эмитента обладают равными правами, а эмиссию могут осуществлять как властные структуры, так и юридические лица

Рисунок 2. Вот такие отличия у эмиссионных и неэмиссионных ценных бумаг в компонентной структуре.

Но предоставляемые владельцам эмиссионными ценными бумагами права не зависят от даты покупки, в то время как права владельцев неэмиссионных ценных бумаг в зависимости от срока действия могут сильно разница.

Особенности и порядок проведения эмиссии в РФ

Как отмечалось выше, по закону монопольное право на выпуск новой наличности имеет ЦБ. Решение о выпуске, как и изъятии определенного количества денег из оборота принимается Советом Директоров. Разработкой новых банкнот, их дизайном, долговечностью и методами защиты от фальшивок занимается ЦБ.

Монеты чеканятся в Московских и Питерских монетных дворах. Для печати бумажных наличных средств используются специально предназначенные для этого типографии, оснащенные всем необходимым оборудованием, которое способно обеспечить высокий уровень защиты.

Механизм действия

Сам процесс печати и чеканки денег жестко контролирует НБ. Именно в его компетенцию входят такие вопросы, как определение требуемого объема эмиссии и равномерное распределение наличности между субъектами государства.

Для установления величины возможной эмиссии ЦБ изучает информацию о наличности, проходящей через банковские кассы и выявляет регионы, требующие добавочного вливания средств. Поскольку процесс доставки наличности из центральных областей в удаленные вызывает определенные сложности, регионы оснащают РКЦ для хранения резерва денежных знаков. С момента ввода их в обращение такие деньги из безнала превращаются в наличность.

Также РКЦ оборудованы оборотными кассами, предназначенными для сдачи кредитными учреждениями, осуществляющими банковские операции, всей наличности.

Когда наличные поступления, имеющиеся на банковских счетах, превышают по количеству лимит кассы, их изымают из оборота и переводят в запасной фонд. В случае возникновения необходимости производят обратный вывод таких денег из запасного фонда. При этом данную операцию обязательно согласовывают с НБ.

Заготовки для чеканки монет

Последствия чрезмерной эмиссии

Для банков самый простой и быстрый источник ресурсов — это дополнительный крупномасштабный выпуск новых денежных средств. Однако в результате недостаточно точно рассчитанной, чрезмерной эмиссии повышения ВВП не происходит, как и не стимулируется деловая активность.

Напротив — такой выпуск денег в обращение становится причиной обратного результата, когда начинают сокращаться реальные доходы из-за резко возросшей инфляции.

В процессе поиска дополнительных денежных ресурсов для кредитных учреждений следует учитывать, что одного только обеспечения прироста активов банковских учреждений недостаточно. Необходимо создавать такие условия, которые позволят направлять эти активы только в конкретные сектора, несмотря на наличие больших рисков кредитования и привлекательные сделки спекулятивного характера.

Для решения данной проблемы целесообразно на законодательном уровне ограничивать вывод за границу денег посредством закупки валюты. Необходимо также ограничивать возможности банков, которые используют ресурсы с целью проведения финансовых спекулятивных сделок на фондовых рынках.

Таким образом можно сделать вывод, что главные факторы, которые позволят оптимизировать денежную эмиссию, следующие:

- Организация такой денежно-кредитной политической системы, которая позволяет обеспечивать стабильную деятельность финансового сектора при непостоянном валютном курсе рубля.

- Обеспечение таких условий, которые позволят стабильно функционировать банковской системе.

- Обеспечение условий, позволяющих создать оптимальную структуру денежной массы.

Перечисленные факторы позволяют выполнять основной критерий оптимальной эмиссии, при котором потребности экономики будут соответствовать денежной массе.

Разобравшись, что такое эмиссия денег, какие её цели, особенности, и каким образом осуществляется в РФ, становится очевидным, что для грамотного распределения средств требуется эффективный способ организации системы их обращения.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Для работы анкеты необходимо включить JavaScript в настройках браузера

Эмиссия банковских карт

Эмиссия банковских карт – это деятельность банка по выпуску карточек в обращение. Эмиссия карточек является важным уровнем организации бизнеса пластиковых карт в коммерческом банке и требует профессионального подхода и высококвалифицированной работы специалистов.

Деятельность банка по выпуску карточек в обращение можно подразделить на несколько этапов:

- Оформление договорных отношений с клиентами, открытие карт-счетов;

- Изготовление пластиковых карточек, выдача клиенту, ведение пластиковых карточек;

- Ведение операций по карт-счету;

- Закрытие карт-счета, изъятие и уничтожение пластиковой карточки.

Первым этапом является проверка подаваемых заявлений на выпуск карточек и оформление договорных отношений с клиентами. Основанием, регламентирующим взаимоотношения учреждений банка и клиента, является договор карт-счета.

В договоре карт-счета должны найти отражение следующие условия:

- наименование учреждения банка и клиента

- наименование платежной системы

- вид карточки

- порядок использования карточки, в том числе порядок предоставления овердрафта (если предусматривается)

- срок действия карточки (если устанавливается)

- условия проведения валютно-обменной операции

- срок действия договора

- порядок замены и изъятия карточки

- права и обязанности сторон

- ответственность сторон

- порядок рассмотрения споров

- условия размещения и порядок списания сумм страхового депозита (если устанавливается)

- вознаграждения за операции с карточками

- размер и порядок внесения денежных средств физическими лицами

- условия расторжения договора

- основания расторжения договора ранее установленного срока

- порядок возврата физическим лицам денежных средств в случае неисполнения обязательства или расторжения договора ранее установленного срока

- другие условия в соответствии с законодательством

Эмиссионная ЦБ

К эмиссионным ценным бумагам относятся акции, облигации, опционы, депозитарные расписки. Все они служат инструментами для извлечения прибыли за счет вложения капитала.

Акция

Акция представляет собой документ, подтверждающий право своего владельца на долю в бизнесе.

Оно реализуется за счет 2 аспектов:

- получения части прибыли акционерного общества в виде дивидендов;

- участия в управлении предприятием путем голосования на собрании акционеров;

- получение части имущества, пропорциональной количеству удерживаемых бумаг в случае ликвидации компании.

По классификации этот инвестиционный актив относится к именным и бездокументарным. Он не предусматривает каких-либо ограничений по срокам владения. По решению эмитента в дополнение к стандартным акциям могут быть выпущены привилегированные.

Их отличия сводятся к тому, что они:

- обеспечивают получение дивидендов в увеличенном размере;

- не предусматривают возможности участвовать в голосовании акционеров.

Однако владельцам акций нужно учитывать, что несмотря на предполагаемые права, эмитент может отказать в выплате дивидендов на основании плохих результатов экономической деятельности. Размер вознаграждения держателя такого актива не регламентирован. Кроме того, в случае банкротства компании в разделе имущества приоритет получают лица, имевшие на руках ее облигации.

Облигация

Облигация — это долговая бумага, относящаяся к категории ценных.

Ее характеризуют такие параметры, как:

- номинал;

- срок до погашения;

- наличие или отсутствие оферты;

- доходность.

Исходя из них они классифицируются по длительности обращения на краткосрочные и долгосрочные. Выпуск облигации, действие которой не ограничено во времени, невозможен.

Кроме того, этот вид инвестиционных активов делят:

- на купонные, то есть приносящие своему владельцу прибыль в виде регулярных выплат;

- на облигации с дисконтом, по которому не производится перечисления купонов, а их доходность сводится к разнице между ценой приобретения ее инвестором и номиналом, по которому производится погашение.

Первый тип подобной бумаги в свою очередь подразделяется на виды, дающие фиксированный, переменный или постоянный доход. Выпускать такие инвестиционные активы могут как Министерство финансов РФ или ее субъектов, так и частные компании.

Статус эмитента влияет не только на надежность инструмента извлечения прибыли, но и на порядок налогообложения получаемых по нему купонов.

Опцион

Опцион представляет собой право купить или продать тот или иной товар по фиксированной цене. При торговле этим инвестиционным инструментом объектом передачи становится не материальный товар, а право на его преимущественную покупку или продажу.

называют право на покупку акций этого эмитента по фиксированной стоимости, закрепляемое за его владельцем. Т.е. это именной актив.

При этом принадлежность к ЦБ полностью установлена только для опциона эмитента. Вопрос об отношении к ним всех иных видов опционов, например валютных или сырьевых, остается открытым. Это обусловлено особенностями российского законодательства: ГК РФ не ограничивает их виды приведенным в нем перечнем.

Лицо, приобретающее опцион эмитента, рассчитывает на то, что стоимость его базисного актива со временем вырастет. Держатель этой ценной бумаги получит выгоду от сохранения права за заранее оговоренную сумму.

Российская депозитарная расписка

Российская депозитарная расписка (РДР) не имеет фиксированной стоимости и срока, ограничивающего период действия. Ее смысл — закрепление права держателя требовать установленное количество эмитента.

РДР выпускаются крупными инвестиционными компаниями, имеющими аккредитацию на мировых площадках. Будучи владельцами большого числа иностранных инвестиционных инструментов, они в свою очередь эмитируют активы, которые могут быть переданы во владение лицам, проживающим в РФ.

Использование этого инвестиционного инструмента позволяет гражданам РФ становиться владельцами иностранных активов без учета требований закона о вывозе капитала.

Денежная эмиссия

Денежная, или фидуциарная эмиссия, – это эмиссия денежных знаков (в России – рублей). На данный момент денежная эмиссия не имеет золотого обеспечения. Хотя ранее выпуск банкнот в обращение производился только при покрытии его золотым запасом. Эмиссия наличных денег в России подчиняется следующим принципам: Необязательность обеспечения (соотношение между золотом и рублем официально не установлено). Монополия и уникальность (только Центральный банк России может выпускать денежные средства в оборот). Безусловная обязательность (рубль – единственное платежное средство в России, установленное законом). Неограниченная обмениваемость (отсутствуют ограничения по суммам обмена). Правовое

регулирование, как выпуск, так и изъятие денег из обращения, находится в ведении Совета директоров Центрального банка.

Эмиссия безналичных денег

Депозитно-чековая эмиссия может производиться как Центральным банком, так и в частном порядке. Эта форма эмиссии является основой безналичных расчетов. Депозитно-чековая эмиссия превышает по объему эмиссию денежных средств. Обычно эмиссия безналичных денег происходит во время выдачи кредитов. За счет выданных кредитов увеличивается так называемый банковский мультипликатор, увеличивающий денежную массу.

Эмиссия безналичных денег происходит и в тот момент, когда вексель используется как средство расчета за товар или услугу. А в случае погашения векселя дополнительная эмиссия ликвидируется, то есть происходит кредитное сжатие.

В России действуют следующие принципы эмиссии наличных денег:

- принцип необязательности обеспечения золотом (не устанавливается официальное соотношение между рублём и золотом или другими драгоценными металлами);

- банкноты и монеты Банка России являются безусловными обязательствами Банка России и обеспечиваются всеми его активами;

- принцип монополии и уникальности (эмиссия наличных денег, организация их обращения и изъятия на территории России осуществляются исключительно Центральным банком России);

- принцип безусловной обязательности (рубль является единственным законным платежным средством на территории России);

- принцип неограниченной обмениваемости (не допускаются какие-либо ограничения по суммам или субъектам обмена; при обмене банкнот и монет на денежные знаки нового образца срок их изъятия из обращения не может быть менее одного года и более пяти лет);

- принцип правового регулирования (решение о выпуске денег в обращение и изъятии их из обращения принимает Совет директоров Банка России).

Современная ситуация

Согласно данным Банка Англии, в декабре 2013 года примерно 97 % денежной массы в экономике составляли банковские депозиты, большей частью, созданные самими частными банками как результат кредитования.

Также существенным является тот факт, что увеличение денежной массы в интересах развития экономики, как правило, возможно, лишь путём увеличения долгов экономических субъектов перед банками. При этом рост денежной массы (и долгов) в современной экономике опережает рост ВВП (см. Turner, 2014). В то же время опережающий по отношению к ВВП рост долгов толкает к финансовому кризису.

В связи с этим некоторые экономисты предлагают увеличить нормы резервирования по текущим счетам до 100 %. Впервые эта идея была высказана Фредериком Содди в 1920-х годах, позже с аналогичными предложениями выступали Ирвинг Фишер и Генри Саймонс. Различные варианты такого рода реформы предлагались также Милтоном Фридманом (1960), Джеймсом Тобином (1987), Джоном Кэем (2009) и Лоуренсом Котликофф (2010). По их мнению, это лишит банки возможности создавать новые деньги в форме займов, передаст денежную эмиссию исключительно государству. Экономисты МВФ в 2012 году моделировали предложения Фишера и пришли к выводу об «уверенном подтверждении» заявленных

преимуществ предлагаемой им системы. Дальнейшим развитием предложений Фишера (главным образом, связанным со спецификой денежного обращения в электронной форме) является работа Джозефа Хубера и Джеймса Робертса «Creating New Money» (2000). В Великобритании создана НГО Positive Money, она ведет кампанию за лишение банков права на эмиссию и создание «суверенных денег».

Как проходит

Производить эмиссию могут:

- Национальный Банк РФ — имеет монопольное право для денежной эмиссии. Он, и только он принимает и реализует решение о выпуске валюты в виде купюр и монет;

- Министерство финансов РФ — имеет право выпускать и размещать по решению Правительства и с согласия ЦБ РФ внутри страны и за ее пределами государственные облигации различных займов;

- коммерческие банки занимаются регулярной эмиссией социальной карты и других банковских карточек, а также выпуском ценных бумаг;

- юридические лица выпускают для привлечения инвестиций акции. Они могут делать это, если такая возможность имеется в таком документе, как Устав АО, в котором кратко и точно описан каждый этап действий. Если порядок выпуска акций в этом документе не оговорен, то или меняется Устав, или накладывается запрет на эмиссионную деятельность.

Все организации, занимающиеся эмиссией, называются эмитентами. Эмитенты в своей деятельности осуществляют: введение в оборот дополнительной денежной массы и расчет ее величины.

При допущенных ошибках на уровне государства можно получить или инфляцию — выгодно экспортерам и бюджету, или укрепление национальной валюты, что приветствуют импортеры, но страдают ориентированные на экспорт отрасли.

Для населения однозначной оценки нет. Для одних — инфляция благо, для других — трагедия, особенно если кредитный долг отдавать в долларах или Евро, а заработная плата выдается в рублях.

Эмиссия денег

Старшее поколение россиян, жившее во времена Советского Союза, постоянно видело на банкнотах надпись: банковские билеты обеспечиваются золотом, драгоценными металлами и прочими активами Государственного банка. Это означало, что между золотым запасом страны и количеством денег в обороте существовал паритет. Банк не мог просто взять и напечатать больше денег, т.к. был обязан по первому требованию обменять бумажные деньги на золото (правда, советские люди такого права были лишены).

И что делать, если бумажки предъявлены, а слитков драгоценного металла нет? Нарушили такое равновесие первыми США. Скопив у себя тысячи тонн собственного золота, и не меньшее количество взятого на хранение у других стран, они начали печатать доллары под все имеющееся в стране золотые запасы.

Такая ситуация продолжалась не долго — другие страны также отошли от привязки денежной массы к золоту, серебру, платине и др. драгметаллам. В результате, сегодня на эмиссию денег действуют совершенно другие факторы: состояние экономики (стагнация или рост), величина госдолга, уровень инфляции и т.д.

Эмиссия наличных денег во всех странах проводится Центральными Банками. Регулируется такая деятельность нормами национального права, в основном Законами о банках и банковской деятельности. На основании их на ЦБ возлагаются следующие функции:

- проводить анализ состояния экономики и на основании полученных расчетов прогнозировать потребность в денежной массе;

- инициировать дополнительный выпуск в обращение национальной валюты: монет, купюр;

- следить за процессом изготовления денежных средств.

Права и обязанности Центральных Банков различных стран при эмиссии наличных денег схожи. Базируются они на следующих нормах:

- правило привязки банкнот к золотому запасу больше не действует;

- эмиссия наличных денег — монополия государства в лице Нацбанка;

- выпущенные в оборот деньги должны иметь безусловную ликвидность: за них можно что-то купить или поменять в банке на драгметаллы или валюту других стран.

Чеканка монет и печатание купюр может проводиться внутри государства, если оно крупное, или на стороне — маленьким по размеру и экономике странам дешевле заказать за отдельную плату печать купюр на фабриках Госзнака в другой стране, чем содержать собственные мощности. Например, Беларусь печатает деньги в Лондоне.

Ввод в обращение напечатанных денег производит орган, принимавший решение об эмиссии.

Функция банка-эмитента

Но банк осуществляет еще выпуск денежной массы в обращение (банк первого уровня – центральный банк), а также банковских платежных карточек (банк второго уровня – сберегательный/коммерческий банк).

Банк-эмитент, если сказать простыми словами, – это финансовая компания, которая выпускает в обращение ценные бумаги, деньги и другие активы, используемые для расчетов и платежей.

При работе с банковскими платежными карточками банк выполняет следующие функции:

- эмиссию;

- выдачу клиентам;

- авторизацию (при совершении оплаты либо снятии наличности, после запроса о наличии средств – принятие либо отклонение запроса о возможности совершения операции);

- списание денежных средств со счета держателя карты;

- обеспечение безопасности карт;

- отчетность перед держателями (выписка о движении по счету, к которому выпущена карта, либо по самой карте);

- предоставление сведений о держателе иным кредитным учреждениям;

- постоянное взаимодействие и сотрудничество с клиентами, анализ их запросов либо жалоб.

Что такое эмиссия денег

Эмиссия денег — это процесс изготовления и выпуска в оборот наличных или безналичных денежных средств в разных формах.

В условиях современных экономических процессов оборот наличных денег понемногу сокращается, уступая место безналичным расчетам с помощью банковских транзакций, с использованием пластиковых карт или электронных платежных систем. Увеличивается объем кредитных денег, что делает эмиссионные процессы более интенсивными, требующими тщательного контроля и своевременного регулирования.

Необходимо знать, кто регулирует и осуществляет эмиссию денег в РФ. Увеличение объемов денежной массы, происходящее при кредитовании, может производиться частным порядком, с привлечением активов местных банков. Однако, если рассматривается налично денежная эмиссия, ее может производить только Центральный банк РФ. Это ключевой момент, поскольку вопрос касается производства денежных знаков. Это строго регламентированный процесс, требующий согласования на самых верхних эшелонах финансовых институтов.

В современной экономике обойтись без заемных средств невозможно. Подсчитано, что доля кредитных денег составляет около 97 % от общей денежной массы (данные на конец 2013 г.). Такая ситуация возникла из-за возможности банков кредитовать своих клиентов, не располагая для этого необходимыми средствами и, по сути, наращивая денежную массу в произвольных размерах.

Бесконтрольная эмиссия безналичных денег выгодна для каждого банка в отдельности, но для общей экономики страны он представляет большую опасность. Именно таким образом был спровоцирован экономический кризис 2007-2008 годов. В погоне за процентами банки выдают раскованные (а иногда — безнадежные) кредиты, в результате чего появляется заметный перекос между реальными и безналичными средствами. Поэтому, Центральный банк РФ проводит политику строгого контроля за деятельностью региональных банков, отзывая лицензии у нарушителей.

Увеличение денежной массы происходит по следующей схеме:

- фирма A имеет некоторые средства и помещает их на банковский депозит;

- фирма B оформляет кредит на эту сумму и оплачивает из нее товары или услуги фирме C;

- фирма C помещает эти деньги на свой депозит.

Результатом этих действий становится увеличение средств — они одновременно лежат на депозите первой и третьей компаний, а вторая, выплачивая кредит, понемногу восстанавливает объем реальных и безналичных денег. Рассмотрен самый простой случай, на практике возникают более сложные и разветвленные схемы. Если фирмы решат забрать или кому-либо перевести свои деньги, возникнет прирост общей денежной массы.

Для того, чтобы снизить отрицательные последствия от подобной эмиссии, Центральный банк использует специальные методы:

- каждый банк, разместив на депозите сумму денег, обязан зарезервировать 20 %. Это означает, что выдача кредита на всю имеющуюся сумму невозможна. На практике это выглядит следующим образом — фирма B из нашего примера может получить только 80 % от суммы, размещенной фирмой A;

- когда средства поступят к фирме C, выдача кредита с них также ограничивается на те же 20 %.

Такие действия понемногу уменьшают прирост денежной массы.

Функция банка-эмитента

Нужно отметить, что функции банка-эмитента в определенной мере отличаются от функций эмитентов других типов активов. Банк имеет все права и обязанности эмитента, как и остальные организации. Он выпускает активы точно так же, как и компании – это могут быть акции, сберегательные/депозитные сертификаты, облигации и т.д.

Но у банка есть еще и право выпускать в обращение денежную массу (только у банка первого уровня, коим является Центральный Банк) и банковские платежные карты (тут речь идет о банках второго уровня – всех коммерческих, сберегательных структурах).

Если простыми словами, то банк-эмитент представляет собой финансовую организацию, выпускающую в обращение не только ценные бумаги и денежные знаки, но и активы, которые используются для проведения платежей/расчетов.

Функции банка в работе с платежными картами:

- Выпуск карт – эмиссия.

- Выдача карт своим клиентам.

- Выполнение авторизации карт при оплате, снятии наличных денег, принятие/отклонение запросов про возможность совершить операцию.

- Обеспечение безопасности выданных карт.

- Списание денег со счета клиента по его указанию.

- Предоставление отчетов держателям карт – по требованию выписок про движение средств на счету, привязанном к карте.

- Выдача всех данных касательно держателя другим кредитным учреждениям – в соответствии с нормами законодательства.

- Сотрудничество, взаимодействие с клиентами, анализ жалоб/запросов.

Как регулируется эмиссия в криптовалюте?

- «Заморозка» части монет и их постепенный ввод в обращение. Данный метод подходит только валютам с разовой эмиссией. К примеру, создатели Ripple обязались «заморозить» примерно 53,6 млрд. коинов и ежемесячно пускать в оборот по миллиарду XRP. Такой подход позволяет создать искусственный дефицит валюты на рынке и спровоцировать её подорожание. Кроме того, наличие резерва даёт время на популяризацию системы и привлечение новых пользователей.

- Повышение сложности майнинга — один из ключевых инструментов контроля эмиссии. Как известно, новые монеты появляются вместе с новыми блоками, которые, в свою очередь, генерируются с определенным временным интервалом. Для каждой системы предусмотрен свой промежуток (к примеру, блок Биткоинов создается почти за 11 минут, в то время как на формирование нового элемента в сети Эфириум уходит порядка 14,2 сек.). Суть в том, что заданные временные отрезки должны соблюдаться вне зависимости от количества майнеров и задействованных мощностей. Здесь действует предельно простой принцип: чем выше суммарная мощность, тем выше сложность. В случае оттока майнеров оба показателя понижаются. Кстати, сложность тоже корректируется с определённым интервалом (например, в Биткоинах перерасчет идёт каждые 2016 блоков).

- Уменьшение вознаграждения за блок — не менее важный регулятор в криптовалютной эмиссии. С определенным временным интервалом награда майнерам понижается, а значит — замедляется выпуск новых монет. Алгоритм уменьшения выплаты позволяет контролировать общий объем монет на рынке и провоцирует умеренный дефицит актива, что в свою очередь приводит к её подорожанию. Интервалы понижения награды довольно солидные (в сети Биткоин это происходит каждые 4 года, причем выплата снижается ровно в 2 раза). С одной стороны, данный инструмент весьма полезен для поддержания ценности монеты. Но рано или поздно вознаграждение упадет настолько, что майнинг даже на самом мощном оборудовании станет невыгодным. Это может привести к серьёзным последствиям (вплоть до краха криптовалюты).

- общая эмиссия — 4 000 000 000 монет;

- время закрытия блока — 2 минуты;

- сложность майнинга корректируется в зависимости от общей мощности сети.

Полезная информация:

Реклама и объявления: