Банковская гарантия

Содержание:

- Что это такое, понятие и содержание гарантии

- Какое кредитное учреждение выбрать для получения банковских гарантий — 4 признака надежного банка

- Что делать если заказчик не принимает банковскую гарантию?

- Как оформить банковскую гарантию — 6 основных этапов

- Виды банковских гарантий

- Главные требования

- Отличия гарантии от других видов обеспечений

- Оформление гарантии

- Как правильно заполнить требование о банковской гарантии

- Бонусная программа Kari Club

- В чём привлекательность схем работы с банковскими гарантиями

- Схема и стадии оформления

- Условия, подлежащие включению в банковскую гарантию, используемую для целей Закона № 44-ФЗ

Что это такое, понятие и содержание гарантии

Говоря простым языком, банковская гарантия – это документ, который выдает и в одностороннем порядке подписывает банк. Этим документом банк обязуется в случае неисполнительности поставщика перечислить заказчику определенную сумму.

Для чего нужна такая гарантия? Она оформляется на обеспечение исполнения контракта, если у поставщика нет собственных «живых» денег, которые он может отправить заказчику на момент его исполнения. Если давать определение своими словами, то банковская гарантия – своеобразная страховка сделки.

Нормативное регулирование рынка банковских гарантий осуществляется Законом № 395-1 и гражданским законодательством (ст. 368-379 ГК РФ). В системе госзакупок существуют специальные правовые акты – законы 44-ФЗ и 223-ФЗ.

Банковская гарантия должна быть в обязательном порядке при участии в государственных конкурсах, аукционах и торгах. Это основное ее применение.

Гарант может отказать, если:

- Принципал не подходит по финансовым показателям.

- Компания существует короткий срок и не имеет опыта исполнения подобных контрактов.

- Кредитная история компании, включая собственников и директора, негативная.

- Идут судебные разбирательства или открыты исполнительные производства, должником в которых является принципал.

Банковская гарантия вступает в силу с момента выдачи. Действие документа нельзя просто прекратить, если он не понадобился. На какой срок выдается банковская гарантия – регламентирует закон.

Прекращение действия документа наступает в следующих случаях:

- бенефициару оплачена сумма, на которую выдан документ;

- срок гарантии, на который она выдавалась, закончился;

- бенефициар отказался от своих прав и вернул документ гаранту;

- бенефициар письменно освободил гаранта от обязательств.

При прекращении гарантии гарант должен сразу же сообщить об этом принципалу.

Может кредит лучше?

Финансовая нестабильность и бесконечные кризисы повлияли на систему кредитования не лучшим образом. В результате бизнесмены стали уходить от стандартных схем кредитования и чаще прибегать к специальным банковским продуктам, таким как банковская гарантия.

Суть этого кредитного инструмента в том, чтобы помочь предпринимателям решить текущие бизнес-задачи (чаще всего это касается участия в гос. аукционах), не изымая из оборота и не замораживая значительные суммы.

Кредит – денежный заем, который банк выдает под определенный процент. Гарантия – поручительство финансовой организации, подтверждающее благонадежность компании, за которое также уплачивается вознаграждение.

Выделить преимущества одного или другого финансового инструмента сложно. Все зависит от финансового состояния компании и ее конечных целей.

Договор банковской гарантии, в отличие от кредитного – гибкое соглашение. Он может содержать дополнительные пункты, например, отлагательные условия. Такую возможность предусматривает ст. 157 ГК РФ. Согласно требованиям этой статьи, стороны ставят возникновение предусмотренных договором обязанностей или прав в зависимость от определенных обстоятельств, которые также оговаривают заранее.

Если обстоятельство наступает, то сделка совершается – отлагательное условие приводится в действие. Например, принципал берет обязательства заключить с гарантом договор, если победит в тендере. Победа является отлагательным условием.

Довольно часто возникают ситуации, когда в банковскую гарантию необходимо внесение изменений – авизование. В таких случаях выдается документ, который подтверждает подлинность внесенных изменений и дополнений.

Также предусмотрена возможность продления гарантии, если исполнитель не уложился в сроки исполнения проекта.

Какое кредитное учреждение выбрать для получения банковских гарантий — 4 признака надежного банка

Мы разберём несколько отличий надёжного банка от ненадёжного.

Советуем обратить на эти признаки внимание, чтобы не попасть в неприятную ситуацию с обанкротившимся банком

Признак 1. Наличие лицензии на проведение банковских операций

Если банк предоставляет гарантии, у него должна быть лицензия Центрального Банка Российской Федерации. Если у банка (или другой кредитной организации) такой лицензии нет, то и гарантии он выдавать не может.

С перечнем лицензированных финансовых организаций ознакомьтесь на сайте Министерства Финансов.

Признак 2. Представительство на финансовом рынке не менее 5-ти лет

Банк должен быть представлен на рынке не меньше пяти лет. Срок представительства — важный показатель надёжности банка. Он увеличивает шансы на то, что учреждение всё ещё будет существовать, когда бенефициар потребует выплаты по гарантии.

Признак 3. Капитал не менее 1 млрд рублей

Если собственный капитал банк меньше одного миллиарда, то этот банк ненадёжен. Надёжный банк имеет достаточно средств для исполнения всех своих обязательств перед вкладчиками, заёмщиками, другими типами клиентов. Информация о собственных средствах банка находятся в открытом доступе.

Кроме того, советуем изучить рейтинг надёжности банка.

Признак 4. Отсутствие необходимости в финансовом оздоровлении по требованию ЦБ РФ

Если Центральный Банк РФ выдвинул требование в финансовом оздоровлении банка, то обращаться в него — плохая идея. В России финансовое оздоровление — одна из процедур процесса банкротства. А банк на грани банкротства — антоним надёжного банка.

Чтобы не попасться на удочку, посмотрите видеоролик об уловках мошенников:

https://youtube.com/watch?v=IsbQv0wEiwQ

Что делать если заказчик не принимает банковскую гарантию?

Заказчик может не принять гарантию в двух случаях:

- если гарантия не соответствует требованиям, указанным в документации;

- если гарантия не предоставлена в установленный срок.

Первый случай

Во-первых, необходимо предельно внимательно самостоятельно проверить сумму, срок и реквизиты сторон, а также соответствие текста гарантии требованиям документации.

При увеличении размера гарантии в связи с падением в аукционе (более 25%), сверяйте полученную сумму с той, что указана в документации заказчика и в проекте контракта. Иногда при неправильном округлении заказчик некорректно указывает размер гарантии.

Во-вторых, проверить срок действия гарантии.

В-третьих, проверить учтены ли все требования документации в макете банковской гарантии.

Также в документации может быть предусмотрена конкретная форма гарантии. В таком случае есть два варианта: либо искать банк, который согласует макет заказчика, либо проверять на отсутствие противоречий форму гарантии банка и согласовывать ее с заказчиком.

Чтобы избежать отклонения банковской гарантии по этим причинам, необходимо внимательно проверять макет гарантии и обязательно согласовывать текст гарантии с заказчиком до ее выпуска.

Второй случай

Вторая причина отклонения гарантии — предоставление гарантии позже установленного срока.

Что делать, если нет возможности оформить БГ в регламентированный срок

В соответствии с 44-ФЗ, заказчик в течение 5 дней после публикации итогового протокола на площадке должен направить макет контракта победителю аукциона на подпись, а победитель в течение 5 дней после его получения его подписать.

Рассмотрение заявок на БГ в банке сейчас занимает 1 рабочий день. Для крупных гарантий (от 10 млн. в данном случае) срок рассмотрения заявки на БГ может быть увеличен до 3-х дней.

Существует законный способ, позволяющий «отодвинуть» срок подписания контракта — можно подать протокол разногласий к контракту. Протокол разногласий можно подавать не позднее, чем на 13 день после публикации итогового протокола, т.о. с помощью протоколов разногласий можно значительно растянуть сроки подписания контракта.

Что делать, если банки отказывают в БГ

Основные причины отказа банков по заявкам на БГ:

- Компания не проходит по фин. показателям;

- У компании маленький срок существования или отсутствует опыт исполненных контрактов;

- Негативная кредитная история компании, в том числе ее руководителя и учредителя;

- Действующие судебные разбирательства или исполнительные производства.

- Если возникла ситуация, когда ни один банк не готов предоставить банковскую гарантию, а заключать контракт необходимо, можно внести ОИК собственными средствами. Затем (возможно по итогам следующего отчетного периода, когда показатели деятельности улучшатся) снова подать заявку в банк и при получении положительного решения, произвести замену внесенного обеспечения на банковскую гарантию.

Что делать, если не получается оплатить комиссию за БГ со своего счета

Бесплатные вебинары по 44-ФЗ, 223-ФЗ

Участие в закупках. Изменения. Эксперты-практики в Школе электронных торгов

Посмотреть расписание

Большинство банков принимает оплату за БГ исключительно с р/с компании, оформляющей гарантию. Если у компании на момент оформления гарантии заблокирован счет или по иной причине нет возможности произвести оплату со своего счета, нужно искать банк, который может принять оплату от третьих лиц или предлагает альтернативные варианты оплаты.

В соответствии с требованиями 44-ФЗ, предоставление оригинала БГ не является обязательным при заключении контракта по итогам электронного аукциона на ЭТП. Некоторые заказчики в документации прописывают требование о предоставлении БГ в течение нескольких дней со дня подписания победителем аукциона проекта контракта.

Как оформить банковскую гарантию — 6 основных этапов

Оформить её можно как обычным, так и электронным способом.

Для получения обычным способом подают печатные копии документов, а используют его для крупных сумм от 20 млн рублей. Ускоренным способом гарантию получают всего за пять рабочих дней.

Самый простой и быстрый способ — получить документ электронного формата. Для этого документы отправляют онлайн, подпись тоже ставят электронную. Личное присутствие не нужно ни на одном из этапов. Но оформить таким способом можно покрытие на сумму, не превышающую 3 млн рублей.

Этап 1. Возникновение потребности в получении гарантии

Банковская гарантия обязательна нужна компаниям, участвующим в госзакупкках.

Это своеобразная страховка заказчика, ведь банк обязан выплатить деньги, если вдруг исполнитель не справится с обязательствами.

Этап 2. Поиск банка-гаранта

Ознакомьтесь с перечнем банков, выдающих гарантии на сайте Минфина.

Проще получить гарантию в банке, в котором у компании уже открыт расчётный счёт. Если же ваш банк в списке Министерства Финансов отсутствует, то попросите рекомендовать учреждение других участников госзакупок.

Ещё есть варианты самостоятельного анализа в реестре госзакупок и обращение к брокеру.

Этап 3. Подготовка заявления на выдачу гарантий

Заявление подают в банк. Форму, по которой оно должно быть составлено, утверждает тоже банк. Поэтому пишут его уже на месте.

В заявлении указывают информацию обо всех субъектах сделки. Отмечают всю информации о гарантии — при каких условиях она действует, какого вида, можно ли её отозвать, какие обязательства сторон.

Если это необходимо, то в заявлении ставят пометку о том, что гарантия подчиняется Унифицированным правилам или Международной практике резервных обязательств.

Резервные обязательства — обязательства выплаты банком средств по требованию или при подаче документов, подтверждающих соблюдение условий для выплаты. Сюда входят такие обязательства, как резервные аккредитивы, гарантии банков-нерезидентов и другие.

Рекомендуем также прочитать материал об аккредитиве для покупки недвижимости.

Этап 4. Предоставление документов в банк

В банк подают заявление и проект. Проект составляют на русском, но если нужно, то дублируют заявление и на другом языке. К заявлению прилагают копию основного договора или другого документа об обязательствах, обеспечивающихся гарантией. Возможно, банк затребует и другие документы. Об этом надо узнать заранее.

Этап 5. Оформление гарантийного договора

Обязательства принципала и банка, обеспечивающего гарантию, закрепляют договором. В договоре указывают, какой порядок выплаты принципалом суммы гарантии банку и какова сама процедура предоставления гарантии. Это, собственно, и есть основные предметы договора.

Договор предусматривает списание определённой суммы со счёта принципала или предоставление банку денежных средств. В соглашении отражают условия, сроки, порядок выплат, их размеры.

Этап 6. Выплата банковских гарантий

Важно понимать, что гарант не несёт ответственности за выполнение принципалом обязательств. Обязательство банка — выплатить деньги по требованию бенефициара, если соблюдены необходимые для выплаты условия

Это в той же степени актуально и для выплат страховых компаний.

Подробнее о том, как получить банковскую гарантию читайте в нашем материале.

Виды банковских гарантий

Банковская гарантия, в соответствии с п. 3 ст. 368 Гражданского кодекса (далее — ГК РФ) является видом независимой гарантии, выдаваемой банковскими или кредитными организациями. Все положения о независимой гарантии, содержащиеся в пар. 6 ГК РФ, в равной степени применимы к банковской гарантии.

Банковские гарантии классифицируются по различным критериям, выделенным на основании норм законодательства, обычаев делового оборота, а также правил кредитных организаций.

Гарантии, выдаваемые банковскими организациями, можно классифицировать следующим образом:

- По возможности отзыва в соответствии со ст. 371 ГК РФ:

- с правом гаранта отозвать гарантию в период ее действия (что должно быть отдельно оговорено в документе);

- без права отзыва (устанавливается законом по умолчанию).

- По праву передачи прав требования согласно ст. 372 ГК РФ:

- без права передачи (по умолчанию);

- с правом передачи в случае, если такое право специально оговорено в гарантии.

- В зависимости от особенностей правоотношений, в которых применяется гарантия:

- вытекающие из гражданско-правовых сделок, заказчиком по которым выступает орган власти или государственное или муниципальное учреждение;

- при заключении концессионного соглашения, объектом по которому является коммунальная инфраструктура;

- связанные с обеспечением обязательств по сделке, участниками которой являются физические лица и коммерческие субъекты и др.

Главные требования

Основные требования к исполнителю, которые предъявляет банк:

компания осуществляет свою деятельность длительное время. Естественно, банк отдаст свои предпочтение той организации, которая уже зарекомендовала себя на рынке. Но в разных кредитных организациях различные требования к «возрасту» кандидатов – некоторым вполне достаточно 3 месяца, другие готовы дать БГ только тем организациям, которым больше года. Если ваша фирма только зарегистрирована, то получить БГ будет довольно сложно. Можно выждать несколько месяцев и затем принимать участие в тендерах или обратиться за помощью к брокерам, стабильное финансовое положение. Банки всегда проверяют финансовое состояние фирмы. И если у вас долги – налоговые или кредитные, с вами не захотят иметь дело. Еще желательно, чтобы оборотный капитал фирмы был больше гарантийной суммы, наличие возможности предоставления залога. Если компания обладает недвижимостью, техникой или другим имуществом, это будет дополнительным плюсом и уменьшит размер комиссии (вы получаете, таким образом, покрытую БГ, т.е. обеспеченную залогом)

Но здесь важно правильно оценить свои активы, чтобы при возникновении форс-мажора они не ушли за долги по низкой цене, опыт участия в торгах и выполнение контрактов. Если вы уже участвовали в тендерах и работали по таким контрактам – это прекрасно

Но если вы впервые принимаете участие в тендере, то вам надо будет предоставить банку доказательства своей компетенции, указать на признаки своей платежеспособности. В таких ситуациях полезна помощь брокеров (например, Федерального агентства брокеров).

Дополнительные условия получения БГ

Иногда при выдаче гарантии могут запросить залог. Это может быть при неудовлетворительном финансовом состоянии компании, или если обороты не соответствуют требованиям. Без предоставления залога (непокрытая гарантия) представителям малого (среднего) бизнеса могут предоставить 500-700 тыс. рублей. Но поручительство владельцев компании (корпоративное согласие) непременное условие для всех банков. Также для некоторых организаций обязательным является открытие в банке счета и проведение по нему оборотов. Если это условие не соблюдено, то клиент может получить не больше 10-15 млн. рублей.

Отличия гарантии от других видов обеспечений

Существует несколько способов обеспечения обязательств, которые отличаются от банковских обеспечений и имеют ряд особенностей.

Один из них – независимая гарантия. Такая правовая конструкция существует в гражданском законодательстве РФ с 2015 года. В отличие от банковского обеспечения, независимую гарантию может выдать любая коммерческая организация. Порядок ее выдачи регулирует ст. 368 ГК РФ. Разница еще и в том, что данную конструкцию можно применить в случае, когда обязательство гаранта заключается не в финансовом обеспечении, а в передаче ценных бумаг или вещей, наделенных родовыми признаками. Условия предоставления независимой гарантии более гибкие.

Поручительство также предполагает привлечение третьего лица, которое определенным способом влияет на взаимоотношения сторон. Однако в этом случае поручитель по обязательствам должника перед кредитором несет солидарную ответственность. Гарант такой ответственности не имеет.

Во многих отношениях банковская гарантия сходна с аккредитивом, однако суть этих документов различная. Чем отличается аккредитив? Это обязательство, которое принял на себя банк. Оно заключается в осуществлении платежа, после того, как выполнены определенные условия.

Зачастую размер обеспечения исполнения контракта – очень большая сумма, которую сложно «выдернуть» из оборота и перечислить на счет заказчика.

Оформление гарантии

Процедура оформления банковской гарантии осуществляется поэтапно, так поочерёдное выполнение каждого пункта приводит к правильному заключению соглашения о предоставлении услуги:

- необходимость в заключении такого договора;

- поиск соответствующего банка, который предоставит гарантийные обязательства;

- составление заявления на получение банковской гарантии;

- проверка все представленных документов и заявления банковским учреждением;

- удостоверение в финансовой состоятельности компании выполнить свои обязательства по заключению сделки;

- непосредственное подписание договора после согласия банка о предоставлении этой услуги;

- процедура оформления договора по гарантии и последующее получение документа в письменном виде.

При возникновении вопроса для чего нужны посредники следует сказать, что большинство банков предоставляют услугу только после тщательного ознакомления с заявителем и подтверждением наличия у него финансовых средств для выполнения поставленных условий.

Перечень необходимых документов

Выдача банковской гарантии имеет определённые риски для банка, поэтому предоставляемый пакет документов должен содержать подтверждающие бумаги о финансовой состоятельности исполнителя:

- правильно составленное заявление с анкетными данными;

- копия оригинала ИНН или же наличие выписки из ЕРГЮЛ со сроками действительности не более 1 месяца;

- протокол собрания учредителей и копия регистрационного свидетельства предпринимательской деятельности;

- перечисление всех участвующих физических лиц в оформлении процедуры с указанием паспортных данных;

- предоставление копий лицензионных соглашений и специальных сертификатов на проведение соответствующей деятельности;

- документы с правом на собственность или же договор об аренде занимаемого помещения;

- документы, подтверждающие должности директора и главного бухгалтера компании;

- предоставление проектной копии предполагаемой сделки между двумя компаниями, для которой необходима банковская гарантия;

- бухгалтерские отчёты о доходах и расходах за последний год;

- описание финансовой отчётности на протяжении последних 6 месяцев деятельности компании;

- налоговая декларация об общих расходах и доходах;

- документ, подтверждающий отсутствие задолженностей у компании;

- бумаги о проведении последних аудиторских проверок.

В качестве дополнительных документов могут потребоваться копии успешно проведённых сделок с предоставлением банковских гарантий. Лучше всего предъявить бумаги небольшой давности с указанием надёжных банков, работающих на территории государства.

Для оформления банковской гарантии, нужно собрать определенный пакет документов

Необходимые требования для получения банковской гарантии

Основным условием проверки документов при предоставлении банковской гарантии является соответствие финансовой состоятельности компании заявителя. При этом исполнитель должен соответствовать следующему ряду требований:

- существование компании в общих экономических просторах частного предпринимательства не менее 6 месяцев;

- наличие должного оборота денежных средств;

- отсутствие сильных убытков в бухгалтерской учётности (исключение составляют сезонные спады прибыли);

- не просроченные кредитные истории или же полное отсутствие каких-либо задолженностей.

В этом случае прослеживаются все операции заявителя, и исключается возможность его финансовой несостоятельности.

Заполнение соответствующих документов при оформлении банковской гарантии не обязует к строгому соблюдению определённого формата внесения реквизитов. При этом бумаги должны содержать необходимую информацию о компании, директоре, главном бухгалтере и финансовом состоянии заявителя.

Как правильно заполнить требование о банковской гарантии

Требование об осуществлении уплаты денежной суммы предъявляется по форме, которая утверждена Постановлением Правительства №1005 от 2013 года. Заполнить требование достаточно просто. В нем необходимо указать следующие сведения:

- Информация о заказчике.

- Сумма, которая подлежит выплате по гарантии.

- Реквизиты счета, на который будут произведены выплаты по гарантии.

- Сроки, в которые должны быть перечислены деньги (речь идет о количестве дней, а не о конкретной дате). Количество дней должно быть прописано цифрами и прописью.

- Нарушения договорных обязательств, которые были допущены поставщиком.

Также в Постановлении №1005 приведен перечень документов, которые заказчик предоставляет вместе с требованием:

- Платежное получение, подтверждающее факт перечисления аванса в пользу поставщика (если такой перевод имел место). На данном документе должна быть отметка банка или Федерального казначейства о том, что он был исполнен.

- Документы, которые подтверждают наступление гарантийного случая по условиям контракта. Они необходимы, если нарушение принципалом обязательств возникло в период действия гарантийных обязательств.

- Документы, подтверждающие полномочия лица, которое подписало требование (например, приказ руководства об избрании или о назначении, доверенность на представление интересов).

Стоит учитывать, что указанный здесь перечень документов является исчерпывающим и не может быть расширен. Это значит, что банк не вправе запрашивать дополнительные документы от госзаказчика.

После получения требования банк-гарант должен незамедлительно уведомить об этом факте принципала и передать ему копии всех документов.

Заказчик обязан подготовить все документы и передать их в банковскую организацию в сроки, в течение которых действует гарантия.

Они должны превышать сроки действия контракта не менее, чем на месяц (на основании п. 3 ст. 96 Закона о контрактной системе).

Заказчик, чьи права были нарушены в ходе действия контракта, должен незамедлительно обратиться в банк-гарант. Если же речь идет о недобросовестном исполнении подрядчиком своих обязательств при сдаче работ по контракту, то заказчику необходимо успеть обратиться в банк-гарант в течение месяца после истечения срока исполнения контракта.

Сведения, которые заказчик передал в банк, проверяются на предмет их соответствия условиям. При этом в задачи банка не входит установление факта неисполнения контрагентом своих обязательств (проверки поставщика по госконтракту). Например, банк не должен выезжать на объект и проверять, насколько некачественно исполнены строительные работы.

Банк может отказать заказчику в выплате по гарантии в таких случаях по п. 1 ст. 376 Гражданского кодекса:

- Если требование бенефициара или прилагаемые документы не соответствуют гарантии.

- Если заказчик обратился в банк после истечения срока ее действия.

О своем решении банк уведомляет заказчика в письменной форме и мотивирует свой отказ. Если причиной отказа стали неточности в документах, то у заказчика есть шанс их исправить (в случае, когда это позволяет время).

Образец требования по банковской гарантии можно скачать здесь.

Бонусная программа Kari Club

В чём привлекательность схем работы с банковскими гарантиями

Таким образом, можно заметить, что схема предоставления гарантий выгодна всем сторонам. Заказчик страхуют свои финансовые риски, его убытки значительно снижаются в любом случае. Банк-гарант зарабатывает свои комиссионные, а в случае срыва контракта, он будет требовать деньги с клиента-исполнителя, поэтому он обычно ничего не теряет. Исполнитель получает возможность заключать более крупные контракты и расширять свой бизнес. Ему выгодно выполнять взятые на себя обязательства, он сможет получить хорошую прибыль от большого контракта, но в случае неисполнения обязательств он понесёт серьёзные убытки.

Работа с банковскими гарантиями очень актуальна и важна для малого бизнеса, который являются достаточно рискованным и крупные организации не хотят связываться с ним из-за того, что считают менее надёжным партнером. Предоставив банковскую гарантию, малый бизнес получает доступ к более крупным контрактам, что позволяет ему значительно вырасти за короткий срок, выйти на новый уровень.

Поэтому несмотря на то, что оформление гарантии достаточно сложная процедура, которую мы рассмотрим ниже и требует предоставления целого списка документов, и даже оценки бизнеса или имущества принципала, все стороны таких сделок идут на неё достаточно охотно. Это происходит, потому, что заключение договоров страхования, зачастую может быть более дорогостоящим и не гарантировать стопроцентное покрытие убытков. Сотрудничество с банками считается более надежным, как с финансовой точки зрения, так и с точки зрения прозрачности всей схемы работы, обеспечивается надежность исполнения обязательств всех сторон при любых обстоятельствах.

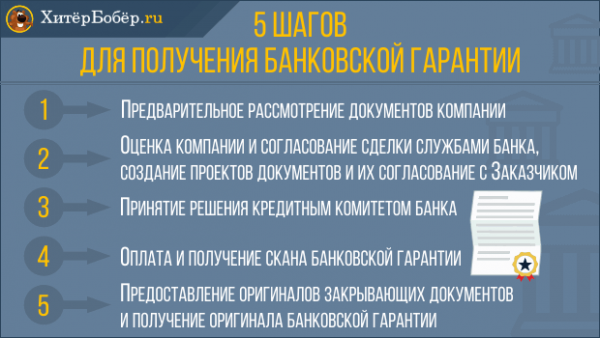

Схема и стадии оформления

Необходимо изучить в точности, как получить банковскую гарантию для обеспечения контракта и для других целей. Это поможет сделать все быстро и без проблем, в особенности, если у принципала не так много времени для решения вопросов с бенефициаром.

Схема торговой сделки с применением документа от гаранта

Последовательность применения договора банковской гарантии представляется следующим образом:

Компания А предлагает компании В заключить договор на поставку товара

В данном случае компания А выступает продавцом, а В – покупателем.

Покупатель – компания В – требует представить от А гарантии на то, что товар будет доставлен в срок и в надлежащем качестве.

А обращается к гаранту С – банку, у которого простит выступить третьим лицом сделки.

Гарант С изучает платежеспособность компании А и проверяет ее юридическую регистрацию деятельности – важно проверить законность осуществляемой сделки.

Если нареканий нет, банк С оформляет банковскую гарантию на имя компании В. В документе указывается процент от суммы заключенного договора, который гарант С обязуется выплатить заранее, но в момент наступления нарушений условий договора со стороны А.

Как только А нарушает условия контракта, В обращается к С с требованием выплатить ему неустойку в соответствии с ранее представленным гарантийным соглашением

В должны представить доказательства нарушений.

С выплачивает В рассчитанную сумму в соответствии с документом.

Далее С взыскивает с А потраченные денежные средства.

Компания А может заключить с гарантом С кредитный договор, если он не может погасить всю сумму разом. Подобное решается в индивидуальном порядке.

Формы предоставления гарантийного соглашения

Получить банковскую гарантию срочно или в стандартном режиме можно в следующих формах:

- Классическая – стандартные предложения от гаранта, которые соблюдает принципал. Бенефициар зачастую запрашивает именно эту форму при заключении договора на сумму более 20 млн. рублей.

- Ускоренная – гарантия оформляется в течение 5 дней, предназначена для некрупных сделок. Оформить могут микрофинансовые компании и компании-брокеры.

- Электронная – выдается только для сделок суммой от 1 до 5 млн. рублей. Оформляется через интернет по факту предоставленной электронной цифровой подписи.

Выбирают форму банковской гарантии в соответствии с ситуацией, а также требованиями бенефициара.

Этапы оформления банковской гарантии

Оформление любого вида банковской гарантии происходит в соответствии со следующей последовательностью:

- Оценить положение – принципалу при нестабильной ситуации лучше всегда прибегать к оформлению банковской гарантии, что привлечет для сотрудничества компании высокого уровня.

- Выбрать гаранта – гарантом могут стать далеко не все кредитные компании. При выборе руководствуются списком из Минфина.

- Собрать документы и подать их гаранту – к гаранту обращаются после предварительной договоренности между сторонами и с составленным контрактом.

- Анализ документов – гарант рассматривает заявку до 20 дней, что зависит от формы банковской гарантии.

- Принципал и гарант заключают договор – предварительно гарант перечисляет свои требования в отношении обратившегося к нему принципала. Если он согласен, подписывается договор для возможного последующего взыскания задолженности перед гарантом.

- Принципал оплачивает услуги гаранта в составлении соглашения. Только после оплаты услуг банковскую гарантию вносят в реестр.

- Выдача документа – принципал получает банковское обязательство и передает ее бенефициару. Здесь включается вопрос, как проверить банковскую гарантию – получатель может открыть сайт Центробанка и удостовериться в подлинности соглашения.

- Использование документа – наступает только при нарушении обязательств принципалом.

Срок действия банковской гарантии зависит только от периода действия подписанного между сторонами первоначального контракта.

Условия, подлежащие включению в банковскую гарантию, используемую для целей Закона № 44-ФЗ

Банковская гарантия должна содержать условия, перечисленные в ч. 2 ст. 45 Закона № 44-ФЗ, а также предусмотренные п. “а” Дополнительных требований.

В соответствии с названными нормами в банковскую гарантию обязательно включаются:– сумма банковской гарантии, подлежащая уплате гарантом заказчику в установленных ч. 13 ст. 44 Закона № 44-ФЗ случаях, или сумма банковской гарантии, подлежащая уплате гарантом заказчику в случае ненадлежащего исполнения обязательств принципалом в соответствии со ст. 96 Закона № 44-ФЗ (п. 1 ч. 2 ст. 45 Закона № 44-ФЗ);– обязательства принципала, надлежащее исполнение которых обеспечивается банковской гарантией (п. 2 ч. 2 ст. 45 Закона № 44-ФЗ);– обязанность гаранта уплатить заказчику неустойку в размере 0,1% денежной суммы, подлежащей уплате, за каждый день просрочки (п. 3 ч. 2 ст. 45 Закона № 44-ФЗ);– условие, согласно которому исполнением обязательств гаранта (банка) по банковской гарантии является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством РФ учитываются операции со средствами, поступающими заказчику (п. 4 ч. 2 ст. 45 Закона № 44-ФЗ);– срок действия банковской гарантии с учетом требований ст.ст. 44 и 96 Закона № 44-ФЗ (п. 5 ч. 2 ст. 45 Закона № 44-ФЗ);– отлагательное условие, предусматривающее заключение договора предоставления банковской гарантии по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления банковской гарантии в качестве обеспечения исполнения контракта (п. 6 ч. 2 ст. 45 Закона № 44-ФЗ);– право заказчика представлять письменное требование об уплате денежной суммы и (или) ее части по банковской гарантии в случае ненадлежащего выполнения или невыполнения поставщиком (подрядчиком, исполнителем) обязательств, обеспеченных банковской гарантией, а также в случаях, установленных ч. 13 ст. 44 Закона № 44-ФЗ (абзац второй п. “а” Дополнительных требований);– право заказчика по передаче права требования по банковской гарантии при перемене заказчика в случаях, предусмотренных законодательством РФ, с предварительным извещением об этом гаранта (банка) (абзац третий п. “а” Дополнительных требований);– условие о том, что расходы, возникающие в связи с перечислением денежных средств гарантом по банковской гарантии, несет гарант (банк) (абзац четвертый п. “а” Дополнительных требований);– установленный Постановлением № 1005 перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по банковской гарантии (п. 7 ч. 2 ст. 45 Закона № 44-ФЗ, абзац пятый п. “а” Дополнительных требований);– в случае, предусмотренном извещением об осуществлении закупки, документацией о закупке, проектом контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем), в банковскую гарантию включается условие о праве заказчика на бесспорное списание денежных средств со счета гаранта, если гарантом в срок не более чем пять рабочих дней не исполнено требование заказчика об уплате денежной суммы по банковской гарантии, направленное до окончания срока действия банковской гарантии (ч. 3 ст. 45 Закона № 44-ФЗ).

Соответственно, именно этот перечень документов включается в банковскую гарантию на основании п. 7 ч. 2 ст. 45 Закона № 44-ФЗ и абзаца пятого п. “а” Дополнительных требований.