Топ 10 самых прибыльных акций российских компаний для долгосрочного инвестирования

Содержание:

- Российские акции роста

- Что покупать

- Российские дивидендные акции список лучших

- Российские дивидендные акции список лучших

- Ответы на популярные вопросы

- Как купить акции официально

- Топ-20 лучших дивидендных акций российских компаний в 2020 г.

- Как подобрать акции?

- Компании, в которые неквалифицированные инвесторы не готовы инвестировать в 2021 году:

- Как искать самые дешевые акции

- Как заработать на росте стоимости?

Российские акции роста

Акции ПАО Сбербанк в этом году радуют как никогда. С января месяца наблюдается постепенный рост с небольшими откатами. Но цены уже выросли на 27% с начала года. Финансовые прогнозы компании положительные.

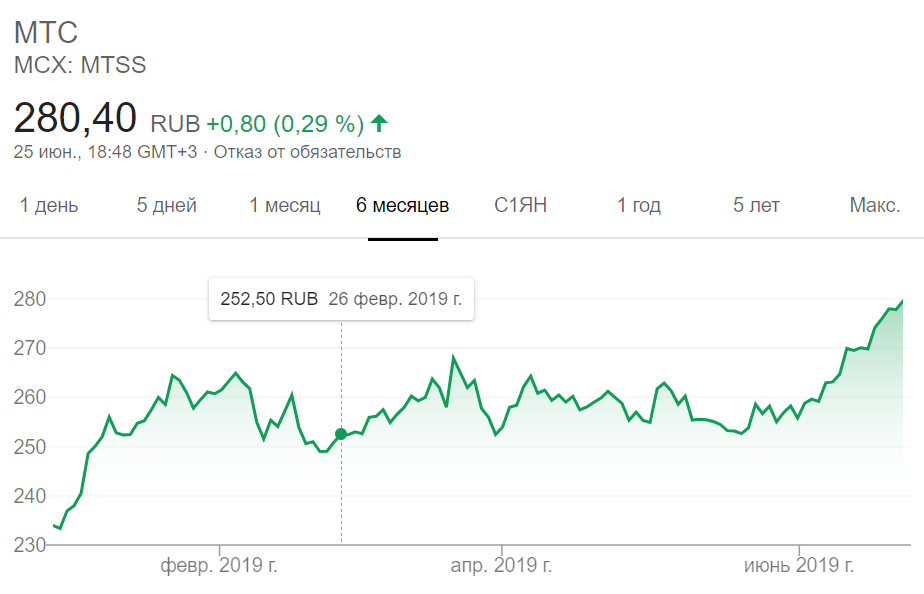

МТС (MTSS)

Акции компании МТС выглядят привлекательно и с точки зрения роста. Спрос отчасти стимулирован проводимым компанией обратным выкупом (Buyback). Единственные опасения вызывает заведенное дело об откате в Узбекистане. Но компания уверяет, что уже отложила и приготовила деньги на оплату штрафа.

РусГидро (HYDR)

ПАО РусГидро является лидером в энергетическом секторе. С начала года продолжается постепенный рост акции. Эксперты прогнозируют прирост до 50%, так что их еще можно успеть добавить в инвестиционный портфель по стоимости в 0,5-0,6 руб.

Интер РАО (IRAO)

ПАО Интер РАО – также в области энергетики, но больше ориентированная на сбыт энергии и проектирование новых энергокомплексов. Ожидаемый рост составит около 25%.

Перспективные акции российских компаний

Роснефть (ROSN)

АО НК Роснефть – компаний занимает значительное место в нефтяной и газовой сферах. Поэтому вслед за спросом ждем рост акций на 20%. Закупаться можно в районе 410-420 руб.

Татнефть (TATN)

ПАО Татнефть – аналогично ценным бумагам МТС, кроме хороших дивидендов способна показать хороший рост до 15-17%.

Яндекс (YNDX)

ПАО Яндекс – практически монополисты в России в своей сфере. Хотя рост с начала года уже состоялся, но на долгосрочной перспективе также еще прирост на 15-18%. Для покупки лучше дождаться дна по техническому анализу.

Лента (LNTA)

ООО Лента – успешно развивающая сеть магазинов по всей стране. Несмотря на постепенное снижение стоимости акций с начала года до 200 руб. за единицу дает специалистам основания надеяться на рост в 45%.

Наконец, самое простое: где купить акции? Вы можете купить вышеперечисленные компании не выходя из собственного дома. Выберите из широкого круга биржевых брокеров, откройте торговый счет и покупайте акции онлайн.

Найти подходящего биржевого брокера сегодня не особо сложно. Несмотря на это, стоит взглянуть на опыт и портфель предлагаемых брокером акций.

Я покупаю перспективные акции через проверенных брокеров:

Roboforex Stock — с минимальными комиссиями за покупку иностранных акций

- 15 лет на рынке акций,

- 100$ — минимальный депозит,

- 95% положительных отзывов,

- Доступ на американский и европейский рынки акций,

- Бесплатный обучающий курс по торговле акциями,

- Выплата дивидендов,

- Актуальные торговые идеи для инвестиций,

- Бесплатный демо-счет с возможностью тестирования роботов.

FxPro — лучший в торговле CFD-контрактами и по скорости исполнения

- Акции ведущих компаний США, Англии, Франции и Германии,

- 1:25 — кредитное плечо для покупки акций,

- Торговля в привычном MT4,

- 11 миллисекунд — средняя скорость исполнения,

- Выплата дивидендов,

- Вывод средств без комиссий

- Можно зарабатывать на падении акций.

Что покупать

1. Татнефть (привилегированные акции)

Ожидаемая доходность:12%

Сколько стоит 1 акция: 673,2 ₽

Почему покупать

По словам эксперта по фондовому рынку «БКС Брокер» Дмитрия Пучкарева, Татнефть последние годы стабильно платит дивиденды по привилегированным акциям. По его прогнозу, по итогам 2019 года выплаты могут остаться примерно на уровне 84,9 ₽ на акцию, а дивидендная доходность в таком случае способна превысить 12%.

2. Газпром

Ожидаемая доходность: 8,5–15%

Сколько стоит 1 акция: 262,42 ₽

Почему покупать

Есть три причины купить акции Газпрома, считает ведущий аналитик отдела анализа финансовых рынков «Кит Финанс» Дмитрий Баженов.

1. Главная причина: 28 ноября компания должна принять новую дивидендную политику. Согласно ей, Газпром перейдёт на выплату 50% от чистой прибыли по стандарту отчётности МСФО в течение 3 лет.

2. Уже к декабрю 2019 года компания должна запустить поставки топлива в Китай. Это произойдёт благодаря наполнению газом газопровода «Сила Сибири».

3. Дания выдала разрешение на строительство газопровода «Северный Поток-2» по территории своей страны. Это укоротит маршрут прокладки газопровода и снимает риск затягивания строительства.

Всё это приведёт к росту дивидендной доходности до 8,5%, считает Баженов. Ведущий аналитик «Открытие Брокер» Андрей Кочетков более оптимистичен в прогнозах. По его мнению, планы довести выплату дивидендов до 50% от прибыли способны в перспективе 1–3 лет увеличить дивиденды до 30–35 ₽ на акцию, чтопри текущей цене означает доходность около 12–15%.

3. Норильский никель

Ожидаемая доходность: 9–12%

Сколько стоит 1 акция: 17 760 ₽

Почему покупать

Продукты, которые производит «Норильский никель», в этим году растут в цене. С начала года платина подорожала более чем на 17,1%, палладий — на 42%, а никель — на 52% из-за превышения спроса над предложением. Ещё больше никель может подорожать из-за возможного запрета Индонезией на экспорт никелевой руды. Там производится около 10% от всего никеля в мире. Благодаря этому дивидендная доходность составит 10,2%, прогнозирует Дмитрий Баженов.

Дмитрий Пучкарев считает, что бумаги Норникеля по итогам всего 2019 года могут обеспечить инвесторам 1700–2100 ₽ на акцию или от 9% до 12% дивидендной доходности.

4. ЛСР

Ожидаемая доходность: 10,5%

Сколько стоит 1 акция: 762,4 ₽

Почему покупать

Строительная компания ЛСР стабильно платит каждый год ровно по 78 ₽ на каждую акцию. Это почти как облигация, считает эксперт-аналитик «Финам» Алексей Калачев. По его подсчётам, основанным на отчётности компаний за первое полугодие и 9 месяцев 2019 года, дивидендная доходность акций ЛСР составит 10,5%.

5. Детский мир

Ожидаемая доходность: 9,1–10,1%

Сколько стоит 1 акция: 99,9 ₽

Почему покупать

6. МТС

Ожидаемая доходность: 9,6%

Сколько стоит 1 акция: 302,5 ₽

Почему покупать

Во-вторых, 21 марта 2019 года компания приняла новую дивидендную политику на 2019–2021 годы и планирует выплачивать не менее 28 ₽ на акцию в год. Таким образом, можно получить текущую дивидендную доходность, равную 9,6%.

7. Сбербанк (привилегированные акции)

Ожидаемая доходность: 8,5%

Сколько стоит 1 акция: 219,75 ₽

Почему покупать

Сбербанк также успешно развивает новые направления бизнеса. За последний месяц группа:

- зарегистрировала Сбер.Авто — сервис по продаже автомобилей;

- запустила краудлендинговую площадку;

- объявила о планах с 2020 года продавать в своих отделениях кофе.

По прогнозам Дмитрия Баженова, в итоге доходность по привилегированным акциям составит 8,5%.

Российские дивидендные акции список лучших

Татнефть (TATN_P)

Компания платит одни из самых высоких дивидендов на российском рынке, но размер и даты выплаты пока не заявлены. Кроме дивидендной доходности в 18,99% Татнефть может похвастаться низким уровнем долговых обязательств, что в условиях кризиса и нефтяного конфликта добавляет компании финансовой устойчивости. В связи с этим ценные бумаги компании пользуются повышенным спросом инвесторов даже в текущих условиях рынка, что привело к их стремительному восстановлению после падения.

Рекомендуемая цена для приобретения привилегированных акций Татнефти 400-477 руб. И 440-530 руб. для обычных.

Эти критерии в среднесрочной и долгосрочной перспективе приятно повысят доходность вашего инвестиционного портфеля.

Детский мир (DSKY)

Компания отчиталась о взрыве онлайн-продаж по причине коронавирусной инфекции, выручка выросла более чем в 3 раза по сравнению с аналогичным периодом 2019г. Поэтому акции DSKY начали стремительно расти после падения 18 марта 2020г. Что касается дивидендов, то выручка компании по итогам работы за 2019г. увеличилась на 16,1%, а прибыль на 11%. По прогнозам экспертов компания выплатит в среднем 5,55 руб. на акцию, а годовая дивидендная доходность может составить 10,1%.

Рекомендованная цена для приобретения – до 90 руб.

МТС (MTSS)

Последние годы невозможно представить себе лучшие российские дивидендные акции без ценных бумаг компании МТС. Акционерное общество предпочитает выплачивать дивиденды 2 раза в год в виде фиксированных выплат на акцию. В начале января 2020г. компания уже выплатила по 13,25руб. дивидендов на 1 акцию. Но эта выплата была связана с заключением сделки по реализации филиалов на Украине. Дата и размер выплаты дивидендов по результатам работы за 2019г. пока компанией не разглашались. Но руководство заявило, что готовит Buyback на 15 млр. рублей, что также добавляет привлекательности ценным бумагам в глазах инвестора.Прогнозируемая экспертами дивидендная доходность может составить 12,2%.

Покупать акции лучше у отметки до 280 руб.

3 лучших стратегии инвестирования в дивидендные акции

- Покупка акции в надежде на регулярные дивидендные выплаты в течение следующих нескольких лет.

Для этого выбираются не очень динамичные компании, но со стабильной, устоявшейся позицией на рынке. Однако это не обязательно должен быть гигант рынка или компания из сектора коммунальных услуг. Подойдут и более мелкие предприятия, которые при отсутствии значительного спроса на капитал регулярно делится своей прибылью с акционерами. Правда в этом случае инвестор несет больший риск, но выгоды также удваиваются. Как увеличение стоимости акций, так и выплаченных дивидендов может принести значительную норму прибыли. Здесь дивиденды не являются основной целью инвестиций, как в случае с компаниями с большой капитализацией, а представляют собой дополнительную прибыль и некоторую гарантию для акционеров.

Помимо выбора компании, существует также проблема самих дивидендов. Выберите компанию, которая выплачивала регулярные, растущие (или, по крайней мере, уменьшающиеся) дивиденды в течение многих лет или где дивиденды невелики, но потенциал их увеличения и, следовательно, наша ставка дивидендов для частных лиц, намного выше.

- Приобретение акций заранее с ориентиром, что информация о дивидендах увеличит их стоимость.

Данная стратегия основывается на использовании информации о размере дивиденда, его изменении или обновлении политики в сторону увеличения размера дивидендов.

- Покупка ценных бумаг после отсечки дивидендов, надеясь, что со временем ставка вернется на прежний уровень.

Некоторые компании характеризуются не только повторением крайних сроков рекомендаций советов директоров, но и тем, как их ставки ведут себя одинаково до и после дня дивидендов. Одним из популярных методов может быть использование механизма отсечки дивидендов. В день отсечки происходит коррекция курса на размер дивидендов (дивидендный гэп). Совершая сделку в этом момент инвестор не получит дивиденды, но вступит во владение акциями по более низкой стоимости. Такой маневр может окупиться, учитывая, что многие компании быстро возвращаются к ценам, действовавшим перед дивидендной выплатой.

Для максимизации прибыли рекомендую комбинировать разные методы и создавать инвестиционный портфель акций на основе нескольких стратегий.

Как я уже говорил, российские дивидендные акции в кризис обладают большим потенциалом роста, поэтому их грамотное приобретение в период кризиса по низким ценам может принести доход, которые превысят размер дивидендов в несколько раз. Главное не увлекаться одним сектором, а грамотно распределить риски.

Российские дивидендные акции список лучших

Татнефть (TATN_P)

Компания платит одни из самых высоких дивидендов на российском рынке, но размер и даты выплаты пока не заявлены. Кроме дивидендной доходности в 18,99% Татнефть может похвастаться низким уровнем долговых обязательств, что в условиях кризиса и нефтяного конфликта добавляет компании финансовой устойчивости. В связи с этим ценные бумаги компании пользуются повышенным спросом инвесторов даже в текущих условиях рынка, что привело к их стремительному восстановлению после падения.

Рекомендуемая цена для приобретения привилегированных акций Татнефти 400-477 руб. И 440-530 руб. для обычных.

Эти критерии в среднесрочной и долгосрочной перспективе приятно повысят доходность вашего инвестиционного портфеля.

Детский мир (DSKY)

Компания отчиталась о взрыве онлайн-продаж по причине коронавирусной инфекции, выручка выросла более чем в 3 раза по сравнению с аналогичным периодом 2019г. Поэтому акции DSKY начали стремительно расти после падения 18 марта 2020г. Что касается дивидендов, то выручка компании по итогам работы за 2019г. увеличилась на 16,1%, а прибыль на 11%. По прогнозам экспертов компания выплатит в среднем 5,55 руб. на акцию, а годовая дивидендная доходность может составить 10,1%.

Рекомендованная цена для приобретения – до 90 руб.

МТС (MTSS)

Последние годы невозможно представить себе лучшие российские дивидендные акции без ценных бумаг компании МТС. Акционерное общество предпочитает выплачивать дивиденды 2 раза в год в виде фиксированных выплат на акцию. В начале января 2020г. компания уже выплатила по 13,25руб. дивидендов на 1 акцию. Но эта выплата была связана с заключением сделки по реализации филиалов на Украине. Дата и размер выплаты дивидендов по результатам работы за 2019г. пока компанией не разглашались. Но руководство заявило, что готовит Buyback на 15 млр. рублей, что также добавляет привлекательности ценным бумагам в глазах инвестора.Прогнозируемая экспертами дивидендная доходность может составить 12,2%.

Покупать акции лучше у отметки до 280 руб.

3 лучших стратегии инвестирования в дивидендные акции

- Покупка акции в надежде на регулярные дивидендные выплаты в течение следующих нескольких лет.

Для этого выбираются не очень динамичные компании, но со стабильной, устоявшейся позицией на рынке. Однако это не обязательно должен быть гигант рынка или компания из сектора коммунальных услуг. Подойдут и более мелкие предприятия, которые при отсутствии значительного спроса на капитал регулярно делится своей прибылью с акционерами. Правда в этом случае инвестор несет больший риск, но выгоды также удваиваются. Как увеличение стоимости акций, так и выплаченных дивидендов может принести значительную норму прибыли. Здесь дивиденды не являются основной целью инвестиций, как в случае с компаниями с большой капитализацией, а представляют собой дополнительную прибыль и некоторую гарантию для акционеров.

Помимо выбора компании, существует также проблема самих дивидендов. Выберите компанию, которая выплачивала регулярные, растущие (или, по крайней мере, уменьшающиеся) дивиденды в течение многих лет или где дивиденды невелики, но потенциал их увеличения и, следовательно, наша ставка дивидендов для частных лиц, намного выше.

- Приобретение акций заранее с ориентиром, что информация о дивидендах увеличит их стоимость.

Данная стратегия основывается на использовании информации о размере дивиденда, его изменении или обновлении политики в сторону увеличения размера дивидендов.

- Покупка ценных бумаг после отсечки дивидендов, надеясь, что со временем ставка вернется на прежний уровень.

Некоторые компании характеризуются не только повторением крайних сроков рекомендаций советов директоров, но и тем, как их ставки ведут себя одинаково до и после дня дивидендов. Одним из популярных методов может быть использование механизма отсечки дивидендов. В день отсечки происходит коррекция курса на размер дивидендов (дивидендный гэп). Совершая сделку в этом момент инвестор не получит дивиденды, но вступит во владение акциями по более низкой стоимости. Такой маневр может окупиться, учитывая, что многие компании быстро возвращаются к ценам, действовавшим перед дивидендной выплатой.

Для максимизации прибыли рекомендую комбинировать разные методы и создавать инвестиционный портфель акций на основе нескольких стратегий.

Как я уже говорил, российские дивидендные акции в кризис обладают большим потенциалом роста, поэтому их грамотное приобретение в период кризиса по низким ценам может принести доход, которые превысят размер дивидендов в несколько раз. Главное не увлекаться одним сектором, а грамотно распределить риски.

Ответы на популярные вопросы

Сколько нужно купить акций, чтобы получать дивиденды?

Инвестор, владеющий даже одной акцией уже может рассчитывать на получение вознаграждения. Дивиденды выплачиваются пропорционально количеству акции на руках от всего общего их числа.

На практике, купить одну акцию по некоторым компаниям не получится. Их продают лотами. В лот может входить как одна, так несколько. Обычно кратно десяти — 10, 100, 1000 шт.

Например, 1 лот акций Сбербанка и Газпрома — 10 шт. Магнит — 1 лот = 1 шт., Сургутнефтегаз продается по 100 штук.

Когда нужно приобрести акции, чтобы получать дивиденды?

Чтобы иметь право на получение дивидендных выплат, нужно владеть бумагой за 2 дня до дивидендной отсечки. Но как правило, это не принесет ощутимых финансовых выгод. Котировки резко возрастают перед указанной датой, а после падают.

Логичнее приобретать интересные бумаги за несколько недель, пока не наблюдается спроса среди «охотников за дивидендами».

Какие акции покупать, для получения дивидендов?

Не все компании выплачивают дивиденды. Список «нужных» акций можно посмотреть в календаре дивидендов, куда входят интересующие нас активы. Здесь можно сразу узнать дату выплаты и предполагаемый (или уже утвержденный) размер выплат на акцию.

Сколько дивидендов приносит одна акция Газпрома и Сбербанка?

За 2017 год акционеры получили 6 рублей в виде дивидендов на 1 акцию Сбербанка. Годом ранее — чуть менее 2 рублей. А в 2015 — всего 45 копеек.

Сбербанк является одним из самых скупых на выплаты акционерам.

Дивидендная доходность на одну акцию составляет от 0,5 до 4%.

Газпром последние 3 года «радовал» своих акционеров 7-8 рублями на акцию. Учитывая среднюю цену котировок в 150 рублей — получаем доходность 4-6% на одну акцию.

Как купить акции официально

Также помимо недооцененных акций можно покупать ETF фонды с ежемесячной выплатой дивидендов. Это очень интересный инструмент, когда необходимо временно припарковать деньги. При этом получать пассивно по 0,5% в долларах в месяц очень даже хорошее предложение на рынке финансовых услуг. Одним из таких фондов является YieldShares High Income (тикер YYY) — ISIN US0321088470. Под управлением этого ETF фонда находится около 300 млн $, поэтому доверие со стороны инвесторов высокое. Интересен этот инструмент тем, что повторяет ISE High Income, который инвестирует в несколько десятков закрытых фондов. Если купить эту бумагу, то можно получать ежемесячный дивидендный доход из расчета 6,9% годовых. Кстати, очень приемлемая плата на управление, всего 0,5% в год.

График ETF фонда с тикером YYY

Поэтому, если цель стоит получать пассивны доход, который будет прогнозируем, то ETF YYY довольно неплохой вариант. Есть еще несколько интересных высокодоходных бумаг. Например, Capital Finance платит своим инвесторам ежемесячные дивиденды. Годовая доходность составляет 11.75% в долларах. Данная финансовая организация занимается предоставлением частных займов небольшим компаниям на развитие. Так что здесь есть определенный риск, но сверхдоходность всегда имеет риски.

Купить акции интернет магазин

Ниже отображается сравнительная доходность между разными инструментами. Депозиты приносят наименьший доход среди прочих инструментов. Акции на длительном сроке всегда приносят хороший доход. Поэтому, если купить акции официально, то можно приумножить свой капитал за несколько лет. Справа на виджете на этой странице можно смотреть наибольшие падения и рост за день. Кстати, это неплохая стратегия покупать акции после больших коррекций в ожидании восстановления роста.

Вот вам и магазин акций ,чтобы купить очевидную стратегию. Конечно. этот сценарий может и не сработать. Но ведь вы же на фондовый рынок пришли не за 5% годовых доходности. Да, иногда требуется идти на осознанный риск. Тоже самое и с лидерами роста. Вот к примеру слева в колонке акции SNCA выросли на 70%. Когда то настанет момент перекупленности и количество продавцов станет больше. После снижения спроса котировки остановятся, а затем начнут снижаться. Поэтому такие акции можно рассматривать для открытия шорта.

Какие акции можно сейчас купить

В первую очередь необходимо определить цель. Если стоит задача заработать за коротки промежуток времени, то стоит присматриваться к различным торговым стратегиям. Подход купить и держать не принесет быстрых денег, но зато хорошо себя зарекомендовала на длительных сроках. Поэтому необходимо искать недооцененные компании, рассматривать высокодоходные истории. Классический подход Баффета способен принести 10-12% годовых, но необходим запас терпения на 10-20 лет вперед.

А ведь большинство новичков на фондовом рынке хотят прямо здесь и сейчас заработать. Так что в свой инвестиционный портфель можно добавлять ETF с ежемесячными дивидендами или качественные хай йелд бонды. Также после большой коррекции можно скупать акции на отскок. Разумеется все эти операции необходимо делать не на последние деньги. Для рискованных инвестиций необход разумный подход. Так что вместо магазина акций с идеями на 5% лучше самостоятельно искать с потенциалом 20-30%. Но не у всех есть необходимое время и время. Только время поможет сформировать грамотный подход в трейдинге, чтобы он приносил вам прибыль. Или же просто собрать пассивный портфель для накоплений на пенсию.

Поделиться материалом

Топ-20 лучших дивидендных акций российских компаний в 2020 г.

С учетом перечисленных выше критериев мой рейтинг из 20 дивидендных акций российских компаний, которые можно приобрести в 2020 г., выглядит так (данные для анализа по итогам 2019 г.):

| Название компании | Отрасль | Див.

доходность, % |

DSI | EV/ EBITDA | ND/ EBITDA |

| НМТП | Логистика | 12,68 | 0,57 | 4,38 | 0,58 |

| Газпром нефть | Нефть/Газ | 12,01 | 0,5 | 3,33 | 0,65 |

| ВТБ | Банки | 11,87 | 0,5 | – | – |

| Северсталь | Металлы и добыча | 11,49 | 0,5 | 4,87 | 0,54 |

| НКНХ-п | Химия | 11,26 | 0,07 | 5,26 | 0,44 |

| Лукойл | Нефть/Газ | 11,17 | 0,93 | 2,8 | 0,03 |

| Норильский никель | Металлы и добыча | 11,14 | 0,64 | 6,49 | 0,83 |

| ЛСР | Строительство | 11,01 | 1 | 4,59 | 1,09 |

| ФСК ЕЭС | Энергетика | 9,9 | 0,5 | 3,44 | 1,49 |

| Сбербанк-п | Банки | 9,68 | 0,79 | – | – |

| Татнефть-п | Нефть/Газ | 9,12 | 0,57 | 3,71 | 0,05 |

| Россети-п | Энергетика | 9,07 | 0,36 | 2,37 | 1,6 |

| НЛМК | Металлы и добыча | 8,99 | 1 | 5,68 | 0,67 |

| Ленэнерго-п | Энергетика | 8,81 | 0,21 | 2,72 | 0,74 |

| МТС | Телекомы | 8,76 | 1 | 3,89 | 1,45 |

| ТГК-1 | Энергетика | 8,39 | 1 | 2,54 | 0,73 |

| Газпром | Нефть/Газ | 8,36 | 0,93 | 4,11 | 1,7 |

| МРСК Центра и Приволжья | Энергетика | 8,19 | 0,79 | 2,37 | 1,42 |

| Башнефть-п | Нефть/Газ | 8,11 | 0,64 | 2,76 | 0,58 |

| Детский Мир | Прочее | 7,9 | 0,36 | 7,01 | 1,19 |

Список неидеальный. Несколько комментариев:

- Есть компании, которые включила только из-за перспективы. Например, все знают ситуацию с выплатой многомиллиардного штрафа “Норникелем” в связи с аварией. Неизвестно, как это скажется на дивидендах в 2020 г. Но я покупаю не на 1 год, а минимум на 10–15 лет.

- Хотела бы снизить количество энергетических и нефтегазовых предприятий, но пока не вижу достойных кандидатов на замену.

- По некоторым компаниям размеры дивидендов не объявлены. Например, ВТБ и Сбербанк. Даже если выплат в этом году не будет или они снизятся, не включать в список активно развивающиеся банки с госучастием я точно не планирую.

- Далеко не все эмитенты имеют отличные мультипликаторы и коэффициент стабильности выплат выше 0,5. Например, у “Детского Мира” DSI равен всего 0,36. Но сеть расширяется, открывает новые магазины не только в России, но и других странах, поэтому я в нее верю и в достойные дивиденды в будущем тоже.

Как подобрать акции?

Представление о том, акции каких компаний выгодно покупать сейчас, в значительной степени зависит от их финансовых показателей:

- EV/EBIDTA. Является отношением стоимости предприятия к прибыли до налогообложения. Демонстрирует эффективность использования активов;

- ROE. Индекс рентабельности собственного капитала. Показывает успешность управления средствами компании;

- Рентабельность продаж. Позволяет определить эффективность комплексного использования ресурсов предприятия.

P/E. Отношение стоимости ценной бумаги к прибыли, которую она приносит. Определяет срок возврата инвестиций:

- Предприятие должно двигаться вперед. Стабильный прирост объемов производства и прибыли косвенно указывает на то, какие акции стоит покупать в 2021 году;

- Инвестор должен разбираться в данной сфере. Невозможно оценить перспективы компании и достоинства ее продуктов, не понимая, чем именно она занимается;

- Ценные бумаги должны быть ликвидными. Некоторые акции пользуются небольшим спросом или плохо представлены на рынке, вследствие чего их сложно продать;

- Структура капитала эмитента также определяет, акции каких компаний выгодно покупать. Долг предприятия должен соответствовать его возможностям;

- Слишком большой размер дивидендов должен настораживать. Часто это указывает на интенсивный вывод средств и закрытие бизнеса в самом ближайшем будущем;

- Наконец, нужно оценить общую ситуацию в отрасли. Некоторые сферы деятельности переживают сегодня не лучшие времена.

Компании, в которые неквалифицированные инвесторы не готовы инвестировать в 2021 году:

-

«Аэрофлот». Понятно: пандемия — надолго, и неясно, когда оживёт рынок авиаперевозок. Но для долгосрочных инвесторов я бы как раз 2021 год рассмотрела как время для покупки акций «Аэрофлота», так как именно в следующем году все ожидают завершения пандемии, и с 2022 года авиация вполне может начать нормальное восстановление. В пользу «Аэрофлота» играет и то, что он too big to fail (слишком большой, чтобы рухнуть. — Прим. «Секрета»).

-

ВТБ. Я сама вычеркнула эти акции из своего портфеля, так как группа сложная, постоянно проводит внутригрупповые слияния.

-

«Роснефть». Компания при осложнении отношений РФ и США явно может пострадать.

Как искать самые дешевые акции

Еще в 40-е годы прошлого столетия были сформулированы подходы к отбору дешевых акций для инвестирования. Книги Бенджамина Грэма «Анализ ценных бумаг» и «Разумный инвестор» стали настоящим открытием для многих выдающихся инвесторов.

Уоррен Баффетт признавался, что книга «Разумный инвестор» стала для него настоящим откровением. Многие поколения учились и использовали подходы к торговле акциями, описанные Грэхемом. Многое остается актуальным и сегодня.

Критерии поиска дешевых акций, в которые стоило инвестировать, сводились к исследованию четырех категорий:

- стабильность бизнеса;

- стабильность выплат дивидендов;

- дешевизна акций по показателю Р/Е;

- дешевизна акций по показателю P/BV.

При анализе стабильности бизнеса Грэхем рекомендовал обращать внимание на такие показатели, как выручка, доход на акцию, показатели ликвидности. Наиболее универсальным показателем для отбора акций и сегодня является коэффициент Р/Е (Price/Earning)

Рекомендованные для вас статьи:

Как заработать на Penny stocks (центовые акции) в подробностях

Обзор акций Citigroup (цена онлайн) и Пример покупки

Акции Pfizer – Стоимость на бирже (онлайн), Дивиденды и Покупка

Какие лучше акции покупать сегодня

Насколько важно время для покупки акций

Р/Е – это отношение текущей рыночной цены акции к величине чистой прибыли на одну акцию за период (год, квартал). Показатель отображает стоимость единицы чистой прибыли компании. Чем меньше величина коэффициента, тем более это акция недооценена. Имеет смысл сравнить значение данного коэффициента со средним показателем по отрасли. Грэхем рекомендовал рассматривать акции, Р/Е которых менее 40% средне-рыночного значения.

Например, сейчас можно считать акции Citigroup дешевыми, так как их P/E менее 15, взгляните на график этого коэффициента:

И посмотрите на динамику стоимости ценных бумаг Citigroup:

Если говорить о России, то большинство российских акций по-прежнему считаются недооцененными. Наиболее интересными для инвесторов представляются акции электроэнергетики, дешевые акции компании Аэрофлот, недооцененные акции «Газпрома».

Большинство российских компаний отличаются высокой дивидендной доходностью при низких ценах на акции, что делает их потенциально выгодными объектами для инвестирования. Посмотрите на низкие значения коэффициента P/E на 2014 и 2015 годы:

Сегодня мало что изменилось, но несмотря на универсальность данного показателя, он имеет некоторые недостатки. Во-первых, существуют факты некорректных данных финансовой отчетности, публикуемых некоторыми компаниями. Во-вторых, коэффициент невозможно применить, если по итогам отчетного периода компания показывает убытки.

Еще один показатель дешевых ценных бумаг – соотношение между капитализацией и балансовой стоимостью – P/BV. Значение коэффициента менее 1, свидетельствуют, что акции торгуются ниже их балансовой стоимости. Чем выше значение, тем более вероятна переоценка акций.

Ниже перед вами таблица дешевых российских акций по данному показателю:

При исследовании деятельности компании, немаловажное значение имеет коэффициент P/S – отношение капитализации к выручке (Price/Sales) или соотношение цены акции к продажам, приходящимся на одну акцию. Значение коэффициента рассматривают в динамике

Рекомендуется выбирать значение коэффициента меньше 2. Значение больше может свидетельствовать о переоценке акций.

Соотношение капитализации и денежного потока характеризуют обеспеченность компании денежными средствами (Price/Cash flow). Низкое значение показателя показывает, что компания достаточно обеспечена денежными ресурсами.

Значения фундаментальных показателей отражены в финансовой отчетности компаний – Балансе, Отчете о прибылях и убытках, Отчете о движении денежных средств. Их можно посмотреть на многих официальных ресурсах – Yahoo Finance, Finviz.com, Nasdaq.com, и другие.

Как заработать на росте стоимости?

- Во время сезонных колебаний котировок;

- Во время кризиса, когда дешевеют все ценные бумаги;

- После того как компания вложила деньги в бизнес и уменьшила свой капитал;

- Во время перемен, когда происходит назначение нового руководства или публикуется финансовый отчет с непредвиденными результатами;

- После начисления дивидендов или выплаты вознаграждения по облигациям;

- После слияния с другой компанией или разделения бизнеса.

С акциями роста работать несколько сложнее, чем с дивидендными, поскольку никто не может достоверно предсказать направление движения тренда. Для уменьшения рисков инвестору необходима разумная стратегия:

1. Купить и держать. Нужно тщательно выбирать, какие акции покупать в 2021 году — компания должна быть надежной и стабильной. В идеале активы держат годами и десятилетиями, продавая лишь в следующих ситуациях:

- При достижении запланированного результата инвестирования;

- При высвобождении средств для покупки новых перспективных активов;

- При необходимости получения средств на личные нужды;

2. Реинвестировать. Портфель постепенно наращивают, приобретая новые акции за счет прибыли от инвестирования или средств из стороннего источника дохода. Активы нужно покупать на локальных минимумах котировок;

3. Следовать индексу. В рамках стратегии необходимо работать с акциями, входящими в один из мировых индексов. В идеале нужно получить не только соответствующий набор активов, но и выдержать их пропорции. Однако это не всегда возможно:

- Какие-то из входящих в список ценных бумаг могут отсутствовать на бирже, с которой работает брокер инвестора;

- Вследствие высокой стоимости некоторых акций у инвестора может не хватить денег для соблюдения пропорций индекса.

4. Покупать активы второго эшелона. Такие ценные бумаги характеризуются не только повышенным риском, но и неплохой доходностью. Чтобы определить, какие акции выгодно купить сейчас, нужно следовать определенным критериям:

- Ликвидность активов должна быть приемлемой;

- Волатильность курса должна позволять заработать на изменении цены актива;

- Компания должна развиваться, занимать определенную нишу на рынке и иметь положительную репутацию;

- Эмитент должен получать стабильный доход.

5. Зарабатывать на новостях. Используя эту стратегию, можно получать прибыль как при росте, так и при снижении курса. Определить, какие акции выгодно покупать сегодня, помогут следующие новости:

- Публикация финансовой отчетности;

- Извещение о порядке выплаты и размерах дивидендов;

- Анонсирование нового товара или услуги;

- Запуск нового производства или модернизация существующего;

- Изменения в руководстве предприятия;

- Публикация данных о слиянии или разделении бизнеса.