Инструкция: что такое налоговый вычет и как его получить

Содержание:

- Необходимые документы

- Возврат подоходного налога — за что можно вернуть?

- Кто может получить возврат налога при покупке квартиры?

- Вид льготы: стандартный

- Стандартный налоговый вычет

- Законодательный вопрос

- Стандартный налоговый вычет на детей налогоплательщика

- Вид льготы: социальная

- За что возвращают 13 процентов

- Реквизиты компании Росденьги

- Способы пополнения карты Кукуруза

- Когда подаются документы?

- Вычеты социальные

Необходимые документы

Перечень документов, которые потребуются от сотрудника для возврата подоходного налога, зависит от вида вычета. Для получения права на стандартный вычет (например, за несовершеннолетних детей и ребенка-инвалида) сотруднику требуется написать заявление на имя работодателя с приложением к нему подтверждающих право на вычет документов (свидетельства о рождении детей, удостоверение чернобыльца, заключение об инвалидности от медицинской комиссии, справка от второго родителя о неполучении вычета и пр.).

Для получения имущественного или социального налогового вычета сотруднику требуется первоначально подать в ИФНС соответствующее заявление о предоставлении подтверждения его права на вычет, согласно пп. 3, 4 п. 1 ст. 220 Налогового кодекса.

Подавать документы в Налоговую инспекцию можно лично или путем их отправки по почте ценным письмом с описью вложения. При личной передаче документов заверять их не нужно – документы предоставляются в копиях с одновременным предъявлением оригиналов.

Для подтверждения права на вычет сотруднику следует предоставить в инспекцию документы, которые указывают на факт оплаты медицинских или образовательных услуг, приобретение недвижимости и пр. Это могут быть чеки, платежные поручения и пр.

Мнение эксперта

Алексеев Дмитрий Юрьевич

Юрист с 6-летним стажем. Специализация — гражданское право. Член ассоциации юристов.

Также потребуется официальный договор на оказание медицинских или образовательных услуг, на получение ипотечного кредита или покупку недвижимости.

При выполнении всех условий налоговая инспекция по результатам камеральной проверки выдает налогоплательщику подтверждающий право на вычет документ. Вместе с полученным уведомлением сотрудник обращается к работодателю и пишет здесь заявление о предоставлении права на вычет.

После подачи всех документов у налогоплательщика перестанут удерживать НДФЛ до момента исчерпания права на вычет.

В том случае, когда работодатель некорректно удержал часть заработной платы сотрудника и не учел его право на налоговый вычет, хотя сотрудник предварительно обратился к нему с заявлением на получение вычета, то для возврата налога работнику просто следует подать заявление на возврат излишне уплаченной зарплаты. Оно пишется в свободной форме и должно содержать:

- просьбу о возврате излишне удержанного налога со ссылкой на п. 1 ст. 231 Налогового кодекса;

- указание на период, за который необходимо вернуть подоходный налог;

- реквизиты счета, на который сотрудник хотел бы вернуть средства (это может быть его зарплатный счет, служащий для перечисления зарплаты).

При возврате подоходного налога работодатель возвращает сотруднику излишне удержанный НДФЛ из тех денег, которые предназначались для перечисления подоходного налога или для выплаты зарплаты. Но если возникла ситуация, когда у работодателя не оказалось достаточного объема средств для возврата НДФЛ сотруднику, то в 10-дневные сроки после поступления заявления от него работодателю следует обратиться в ИФНС с ходатайством на возврат излишне уплаченного налога в бюджет.

Ходатайство подается на бланке, который был утвержден письмом ФНС от 2015 года №ММВ-7-8/90@.

Таким образом, возврат НДФЛ, который излишне был удержан из заработной платы сотрудника, может произвести как налоговый агент в лице работодателя, так и налоговая инспекция. Для этого сотрудник подает соответствующее заявление и предоставляет комплект документов, подтверждающих право на вычет.

Возврат подоходного налога — за что можно вернуть?

Многие граждане РФ лишь поверхностно ознакомлены с налоговым законодательством нашей страны, и не знают, что возможен возврат подоходного налога, и за что его можно вернуть. Зачастую знания людей ограничиваются тем, что они осведомлены о необходимости уплаты некоторых сборов.

Придерживаться такой позиции, как минимум, не рационально, так как в Налоговом Кодексе РФ содержится информация о ряде привилегий, имеющихся у всех налогоплательщиков. И речь в данном случае идет не только о льготах, к привилегиям также относятся разные вычеты, позволяющие вернуть гражданам часть средств из уплаченного налога.

Законодательство о возврате подоходного налога

Вычетная база распространяется практически на все виды налогообложения, в том числе и на подоходное. В сегодняшнем материале более подробно рассмотрим вопрос именно о том, как вернуть часть подоходного налога согласно действующему законодательству РФ.

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Вид льготы: стандартный

Стандартные вычеты по налогам имеют одно большое отличие от трёх других типов – они не связаны с несением налогоплательщиком тех или иных расходов. Чтобы получить данную налоговую льготу, нужно лишь относиться к тем категориям граждан, которым она положена законом. Предоставляются вычеты одним из агентов-работодателей, выплачивающих гражданину доходы. Каждый налогоплательщик сам волен выбрать, откуда черпать возвраты по налогам. Отметим, что и прямой наниматель, и другой налоговый агент способны предоставлять гражданам стандартные льготы. Так, человек может сдавать в аренду автомобиль (деньги, полученные им, облагаются 13%-ной ставкой) и вправе требовать вычета у компании-арендатора.

Итак, рассмотрим, какие же категории граждан могут рассчитывать на стандартную льготу по налогам. В первую очередь, сумма налога уменьшится на пятьсот рублей ежемесячно для следующих плательщиков:

- Награждённых орденом Славы трёх степеней.

- Жителей блокадного Ленинграда.

- Узников концентрационных лагерей.

- Страдающих лучевой болезнью лиц (и иными недугами из-за облучения радиацией).

- Доноров костного мозга, благодаря которым выжили люди.

- Инвалидов с детства, а также инвалидов вторых и третьих групп.

- Героев СССР и России.

- Супругов и родителей военнослужащих, которые погибли при защите Родины.

- Эвакуированных из чернобыльской зоны отчуждения.

Уменьшение налоговой суммы на три тысячи рублей, распространяется на:

- Инвалидов Великой Отечественной войны.

- Инвалидов первой, второй и третьей группы, получивших серьёзный вред здоровью при защите (воинской службе) Родины.

- Получивших травмы или лучевую болезнь на производственном объединении «Маяк» и при сбросе радиационных отходов в Течу.

- Лиц, принимавших участие в учениях, сборке и испытании ядерного оружия.

- «Чернобыльцев», пострадавших при ликвидации трагедии.

- Военнообязанных — участников (включая уже уволенных со службы) работ на объекте «Укрытие».

Налогоплательщики, имеющие на попечении ребёнка и супруги кровных родителей, могут также получить стандартный вычет за детей

Эта льгота будет предоставлена «автоматически», неважно, получает ли гражданин другие налоговые вычеты. Такой вычет будет произведён либо до совершеннолетия, либо, до двадцати четырёх лет, если это студент-очник или курсант дневного отделения, учится в аспирантуре или ординатуре

Работодатель обычно автоматически оформляет такую налоговую льготу, но информацию об этом лучше уточнить при трудоустройстве. Также, если в семье появился новорождённый или приёмный ребёнок, нужно незамедлительно рассказать об этом на работе.

Родители имеют право на автоматические налоговые вычеты

Таблица 1. Стандартные налоговые льготы на детей

| Количество детей | Сумма |

|---|---|

| Один ребёнок | 1 400 рублей |

| Два ребёнка | 1 400 рублей |

| Трое и более | 3 000 рублей |

| Ребёнок-инвалид | 12 000 рублей для родителей и усыновителей, половина этой суммы – 6 000 рублей для попечителей, приёмных семей и в случае оформления опеки |

Количество детей учитывается, независимо от их возраста. Если плательщик имеет 30-летнюю дочь и двух сыновей 10 и 16 лет, то месячный вычет составит 3 400 рублей (1 400+3 000 рублей).

В 2016 году законодательно было установлено, что «детские» стандартные льготы можно получить каждый месяц, доход в котором с начала года по нарастающему итогу не превысил 350 тысяч рублей. Это значит, что нужно сложить доход за этот месяц и все предыдущие с января месяца.

Посмотрим на примере. Заработная плата гражданина, имеющего двух несовершеннолетних сыновей, составляет сто тысяч рублей до вычета НДФЛ. При подсчёте доходов нарастающим методом получается, что в январе человек получил сто тысяч, в феврале – двести тысяч, в марте – триста тысяч. В апреле эта сумма уже достигает четырёхсот тысяч рублей. Таким образом, за три месяца в году гражданин может получить данную льготу (2 800 рублей), за год сумма вычета составит 8 400 рублей. Чтобы получить эти деньги, нужно предоставить работодателю копию свидетельства о рождении детей или их паспортов, если дети старше 14 лет, а также заявление с просьбой сделать вычет. После этих процедур за январь, февраль и март заработная плата будет облагаться меньшим налогом.

Для справки:

- Граждане, которые подходят сразу под несколько категорий, не имеют право сразу на все вычеты. Им полагается только один — максимальный. При этом «детские» льготы предоставляются дополнительно.

- В случае, если по вине налогового агента льготы были предоставлены в неполном объёме или не в срок, гражданин должен подать соответствующее заявление, после чего налоговая (финансовая) база будет пересчитана по окончании налогового периода.

Стандартный налоговый вычет

Сокращение налоговой базы применяется к родителям или лицам, пострадавшим при определенных обстоятельствах. Чтобы ее получить, нужно быть резидентом РФ и иметь заработок, облагаемый 13% налога.

Размер выражен фиксированным показателем, подробно описанным в подпункте 1, 2 пункта 1 статьи 218 НК РФ.

Вычет в размере 3000 рублей получают:

- Инвалиды I, II и III группы, проходившие военную службу.

- Участники ВОВ.

- Лица, принимавшие участие в устранении последствий Чернобыльской катастрофы.

- Лица, получившие увечья при взрыве на предприятии «Маяк».

Вычет в размере 500 рублей получают:

- Супруги и ближайшие родственники военнослужащих, потерявших жизнь при исполнении своих обязанностей.

- Герои Советского Союза и Российской Федерации, а также лица, награжденные орденом Славы трех степеней.

- Инвалиды с рождения, I и II групп, а также доноры костного мозга.

- Граждане, уволенные с военной службы или призывавшиеся на военные сборы и другие.

Стандартный налоговый вычет на детей предполагает приведенное деление.

- На первых двух детей – фиксированная сумма 1400 рублей.

- На третьего и последующего – фиксированная сумма 3 тыс. рублей.

Объектом выделения привилегии выступают дети до 18 лет и студенты вузов очного отделения. Она доступна как для отца, так и для матери, а также любого из опекунов. От работника потребуется заполнить заявление. Обычно образец дают в отделе бухгалтерии, но при необходимости бланки есть в интернете.

При оформлении льготы сотрудник должен представить следующие документы. Во-первых, заявление, написанное от руки. Запрета на печатную форму заявления в Налоговом кодексе нет, но бухгалтеры перестраховываются и требуют письменный вариант. К этому нужно быть готовым. Во-вторых, в перечень требуемых документов входят копии свидетельств о рождении. Во избежание отказа, их целесообразно предъявить на всех детей, по кому планируют получить льготы. В-третьих, справка, подтверждающая реальность факта обучения ребенка на очном отделении университета. Свидетельство о рождении можно предъявить работодателю один раз, и льгота будет предоставляться автоматически до его совершеннолетия. Справку сотрудник будет обновлять ежегодно, подтверждая, что обучение не прервано.

Законодательный вопрос

Федеральные нормативно-правовые документы регламентируют все правила, когда налоги физическому лицу могут быть частично возвращены в виде вычета из различных сфер деятельности.

Основным законодательным документом, регулирующим условия и порядок, по которым предоставляется возврат налога, является Налоговый Кодекс РФ.

В НК РФ есть статья, содержащая информацию, связанную с вычетом налогов и правилами возмещения средств при операциях с недвижимым имуществом, которая определяет право налоговых вычетов для физических лиц при приобретении недвижимости, или участка земли полностью либо частично.

А в пункте 1 статьи 218 Налогового Кодекса РФ определяется информация о всех разновидностях вычетов, а также минимальные и максимальные размеры компенсации.

Законы регулируют вопрос получения налогового вычета

Стандартный налоговый вычет на детей налогоплательщика

Родители ребенка, на обеспечении которых он находится, имеют право ежемесячно получать стандартный налоговый вычет по НДФЛ (вычет на детей).

Налоговый вычет позволяет уменьшить доход, облагаемый НДФЛ по ставке 13% (за исключением доходов от долевого участия в организации), на определенную сумму.

То есть НДФЛ будет заплачен с меньшей суммы.

Чтобы воспользоваться вычетом, родители должны иметь статус налогового резидента и доходы, которые облагаются НДФЛ по ставке 13%, например, получать заработную плату (п. 3 ст. 210, пп. 4 п. 1 ст. 218 НК РФ).

На детей какого возраста предоставляется стандартный налоговый вычет

Стандартный вычет предоставляется на каждого ребенка (пп. 4 п. 1 ст. 218 НК РФ):

— до 18 лет;

— с 18 до 24 лет, учащегося очно в РФ либо за рубежом (школьника, студента, курсанта, интерна, аспиранта, ординатора), в т.ч. при платном обучении.

Кому предоставляется стандартный налоговый вычет

Вычет по НДФЛ на ребенка можно предоставить работнику (в т.ч. по ГПД и внешнему совместителю), который:

-

является налоговым резидентом РФ;

-

имеет на обеспечении ребенка;

-

подал вам заявление о предоставлении вычета.

Размер стандартных налоговых вычетов

Размер вычета зависит от того, на какого по счету ребенка он предоставляется (пп. 4 п. 1 ст. 218 НК РФ).

Очередность рождения детей определяется по датам рождения.

При этом учитываются и те дети, вычет на которых не предоставляется, например, потому, что ребенку исполнилось 18 лет и он не учится очно.

|

На кого предоставлен вычет |

Размер вычета (руб.) |

|

На первого или второго ребенка |

1 400 |

|

На третьего и каждого следующего ребенка |

3 000 |

Размер вычета на ребенка-инвалида зависит от того, кому предоставляется вычет, и суммируется с вычетом, зависящим от очередности рождения ребенка.

|

Кому предоставлен вычет |

Размер вычета (руб.) |

|

|

На первого или второго ребенка |

На третьего и каждого следующего ребенка |

|

|

Родителю, его супруге (супругу), усыновителю |

13 400 (12 000 + 1 400) |

15 000 (12 000 + 3 000) |

|

Опекуну, попечителю, приемному родителю, его супруге (супругу) |

7 400 (6 000 + 1 400) |

9 000 (6 000 + 3 000) |

Таким образом, налоговый вычет предоставляется на каждого ребенка в размере, который зависит от количества детей в семье, а именно:

1 400 руб. – на первого ребенка;

1 400 руб. – на второго ребенка;

3 000 руб. – на третьего и каждого последующего ребенка.

12 000 руб. – на ребенка-инвалида для родителя, супруга (супруги) родителя, усыновителя и 6 000 руб. для опекуна, попечителя, приемного родителя, супруга (супруги) приемного родителя, вне зависимости от очередности рождения такого ребенка.

Предоставление стандартного налогового вычета в двойном размере

Вычет на ребенка в двойном размере предоставляется (пп. 4 п. 1 ст. 218 НК РФ):

-

единственному родителю (в том числе приемному), усыновителю, опекуну, попечителю;

-

родителю (в том числе приемному), когда второй приемный родитель отказался от вычета.

Ограничения по предоставлению стандартного налогового вычета

При предоставлении вычета учитываются (абз. 11, 16, 17 пп. 4 п. 1 ст. 218 НК РФ):

1. Размер дохода родителя: вычет предоставляется ежемесячно до тех пор, пока доход (зарплата) родителя, исчисленный с начала года, не достигнет 350 000 руб. С месяца, в котором доход превысит эту сумму, вычет не предоставляется.

2. Возраст ребенка: по общему правилу можно получать вычет на детей в возрасте до 18 лет включительно. Однако срок получения вычета продлевается до достижения ребенком 24 лет, если он является учащимся очной формы обучения, студентом, аспирантом, ординатором или интерном.

Пример.

Организация-налоговый агент выплатила налогоплательщику, являющемуся налоговым резидентом РФ, следующие доходы:

-

заработную плату по 40 000 руб. в следующие месяцы январь — июль и октябрь — декабрь;

-

в августе: заработную плату — 25 000 руб. и пособие по временной нетрудоспособности – 5 000 руб.;

-

в сентябре: заработную плату – 5 000 руб., отпускные выплаты — 25 000 руб.

Работнику положены стандартные налоговые вычеты на двоих детей в размере 1400 руб. на первого ребенка и 1400 руб. – на второго ребенка.

Начиная с месяца, в котором указанный доход превысил 350 000 руб., налоговый вычет не применяется (в нашем примере стандартные налоговые вычеты применяются по сентябрь месяц включительно).

Таким образом, работник за 2017 г. получит стандартный вычет на первого ребенка в размере 12 600 руб. (1400 руб. x 9 мес.) и на второго – 12 600 руб. (1400 руб. x 8 мес.).

Общая сумма дохода за год составит 460 000 руб. (40 000 руб. x 10 мес. + 25 000 + 5 000 + 5 000 + 25 000).

Налоговая база равна 434 800 руб. (460 000 — 12 600 — 12 600).

Сумма налога исчисленная составит 56 524 руб. (434 800 руб. x 13%).

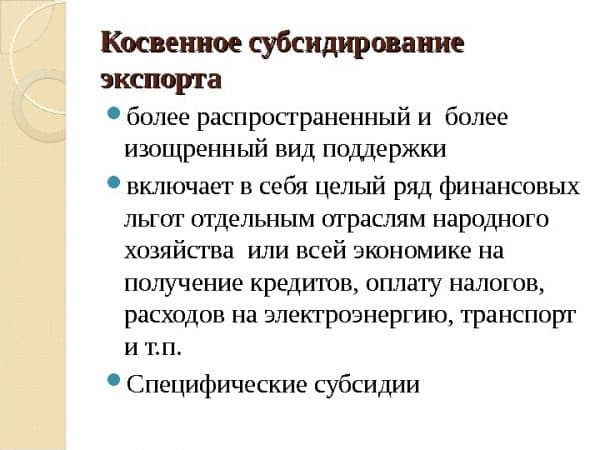

Вид льготы: социальная

Все налогоплательщики могут получить соцвычеты по налоговым платежам — об этом говорится в статье №219 Налогового кодекса РФ. Речь в ней идёт о тех доходах, которые облагаются по 13-процентной ставке. Важным моментом является и то, что данные вычеты могут быть получены исключительно в отделении налоговой службы по месту жительства налогоплательщика. Обязательным условием будет подача налоговой декларации по НДФЛ именно за год, в котором производились нижеперечисленные расходы. То есть, если вы проходили лечение в 2016 году, декларацию нужно подать строго в 2017 году.

Соответственно, плательщик должен предоставить в налоговую документы, подтверждающие его траты, например, договор на обучение. Заявление с прошением о налоговом возврате с 2010 года прикладывать не нужно. Теперь рассмотрим подробнее, в каких случаях можно рассчитывать на соцвычеты.

Получение образования

Если плательщик желает получить возврат за себя, то форма обучения (очная или заочная) роли не играет. Если выплата будет нацелена на детское образование – это возможно только для обучающихся на дневном отделении.

У вычета на обучение есть лимиты, установленные законодательно. Если вы оплачивали обучение сами на себя, ограничение будет «ждать» вас на отметке в 120 тысяч рублей, если на ребёнка — рубеж составит 50 тысяч рублей на каждого наследника. Если в качестве оплаты за учёбу был использован материнский капитал, право получения вычета теряется.

Оплата медицинских препаратов и лечения

В случаях, когда гражданин России получил платные услуги, связанные со здоровьем (не важно, в государственной или частной клинике) или покупал препараты, он может вернуть часть расходов. При этом вычет можно оформить за себя, несовершеннолетних детей, супруга или родителей

В перечень товаров и услуг, на которые распространяется соцльгота, входят диагностические и лечебные услуги «Скорой помощи», профилактика заболеваний и реабилитация, стационарное лечение и амбулаторные осмотры. Также вычеты оформляются на денежные взносы за полисы ДМС.

Финансирование пенсии в будущем

Возвраты, в первую очередь, направлены на тех, кто понёс траты, по собственному желанию (добровольно) оплачивая страхование своей жизни, или жизни близких родственников — мужа или жены, одного или обоих родителей, детей. Вычет имеют право получить люди, которые подготовили взносы для обеспечения себя пенсией (но не от государства) или страхования для пенсионеров. Во вторую очередь такой соцвозврат можно вернуть в счёт денег, выплаченных как дополнительные взносы, идущие в трудовую пенсию, а точнее, её накопительную часть.

Благотворительность

Государство даёт право на возврат части средств, которые пошли на добрые дела. Речь идёт о пожертвованиях религиозным организациям, а также образовательным, культурным и прочим учреждениям. Но стоит понимать, что речь идёт только о деньгах. Если гражданин самостоятельно приобрёл помощь в вещественной форме (мебель, техника, одежда и так далее), чтобы передать в качестве благотворительности, возврата ожидать не придётся.

За что возвращают 13 процентов

Список здесь очень большой.

Стандартные льготы положены:

- инвалидам (получивших инвалидность при ликвидации ЧП на ЧАЭС, в результате ядерных испытаний, во время Второй Мировой войны, защите страны в мирное время и др.);

- военнослужащим (участникам ВОВ, Афганского конфликта и др.);

- родителям и жене/мужу погибших защищая СССР и Россию;

- семьям с детьми.

- за лечение в частных клиниках или государственных медучреждениях, если оказывались медицинские услуги платно по утвержденному правительством России перечню, себя лично или близких родных;

- за покупку лекарственных препаратов в аптеке (перечень приведен в правительственном Постановлении №201);

- оформление полиса ДМС;

- собственную учебу или детей, проходящих обучение в:

- университете, колледже, школе или садике (форма занятий очная или заочная);

- автошколах на все типы машин и мотоцикл;

- платных курсах по изучению иностранных языков,

- за финансирование собственной пенсии в негосударственном ПФ;

- покупку полиса ДПС;

- оплату страхователям полиса, включающего страховые выплаты при лечении;

- за участие в программе «Софинансирование».

Возврат налоговых отчислений по сделкам имущественного характера положен налогоплательщикам:

- уплачивающим НДФЛ на прибыль, полученную от реализации частного дома, квартиры, автомашины, если они находилась в собственности до 3-х лет (обязательным условием является ставка в 13%);

- приобретающим недвижимое (жилье, участок земли под застройку и т.д.) и движимое, например, автомобиль, имущество;

- оформившим целевой потребительский кредит (ипотека).

Профвычеты применяются к:

- ИП, платящим 13% от суммы полученных доходов;

- адвокатам, нотариусам и другим лицам, оказывающим частные услуги;

- авторам, за использование их произведений (гонорары);

- работникам, заключившим гражданско-правовые договора.

Реквизиты компании Росденьги

Способы пополнения карты Кукуруза

Когда подаются документы?

У имущественного вычета нет срока давности. Реализовать свое право гражданин может в любое время после покупки недвижимости.

Для получения денег в наличной форме, обратиться в ИФНС можно на следующий год после оформления жилья в собственность.

Это связано с тем, что декларация 3-НДФЛ, которая подается для возврата средств, составляется только по истечению календарного года. Ограничений по максимальным срокам не существует, подать документы можно спустя несколько лет.

ИФНС единовременно возвращает НДФЛ не более чем за три последних года.То есть, если объект куплен, например, в 2012 г., а заявление подано в 2017г., единовременно получить вычет можно только за 2014, 2015 и 2016 годы, на оставшуюся часть нужно будет подавать бумаги в последующие годы.

Вычеты социальные

Вычеты на лечение, обучение, пенсионные взносы и благотворительность называются социальными вычетами. Максимальная сумма, с которой можно получить возврат налога на доходы по всем видам льготы социальной группы, — 120000 рублей.

Оплата лечения и прочих медуслуг

Вычет на лечение относится к группе социальных вычетов. Денежные средства можно забрать обратно не только за лечение налогоплательщика, но и за лечение его близких родственников первой линии:

- матери, отца;

- дочери, сына (как родных, так и приемных);

- жены или мужа.

Чтобы произвести вычет, необходимо соблюсти несколько условий. Во-первых, оказанная медуслуга должна входить в специальный реестр медуслуг, по которым разрешен возврат налога. Во-вторых, медучреждение, оказавшее услугу, должно иметь медлицензию, выданную российскими уполномоченными органами.

Вычет можно произвести не только в связи с затратами на лечение, но и после приобретения лекарств, которые выписал лечащий врач

Препараты, на покупку которых оформляется льгота, должны входить в специальный реестр лекарств. Медикаменты могут быть куплены не только для себя, но и для другого человека, который приходится налогоплательщику близким родственником (жена, муж, дочь, сын, отец, мать).

Если вы заключали договор добровольного медицинского страхования на себя или близких первой линии, за оплату взносов вы тоже можете получить вычет. Но государство предъявляет строгие требования в этом вопросе:

- Договор должен покрывать только расходы на лечение.

- Страховое агентство должно владеть российской лицензией на осуществление подобной деятельности.

Вычет на лечение оформляется в ближайшем отделении фискальной службы. С собой нужно принести пакет документов, в состав которых входят:

- подтверждение расходов;

- контракт с клиникой или другим медучреждением;

- доказательства уплаты НДФЛ;

- налоговая декларация, заполненная в стандартном бланке 3-НДФЛ;

- справка об уплате по счету, выставленном больницей, клиникой, аптекой и т.д.

Вернуть средства можно только за предшествующий год. Так, если медуслуга была оказана в 2017 году, вычет оформляется только в следующем, 2018 году.

Оплата услуг образовательного учреждения

Еще одна статья расходов, на который государство оформляет социальный вычет — плата за образование. Налогоплательщик может вернуть средства не только за свое обучение, но за обучение родного или приемного ребенка, брата или сестру.

Если учится налогоплательщик

Максимальный вычет на собственное обучение составляет сто двадцать тысяч (120 000) рублей. А за год можно вернуть не более пятнадцати тысяч шестисот рублей (15 600). Образовательное учреждение, предоставившее обучение, должно быть официально зарегистрировано и иметь соответствующее разрешение, выданное уполномоченными государственными органами РФ. Это может быть университет, автошкола, учебные курсы и пр.

Вычет на ребенка можно сделать, только если он учиться очно

Если учится ребенок

Чтобы вычет на обучение детей одобрили, они должны быть не старше двадцати четырех лет. Максимальная сумма, на которую можно уменьшить налоговую базу, — пятьдесят тысяч рублей. А забрать деньгами можно не более 6 500 рублей.

Ребенок может учится в любом частном или государственном учебном заведении — университете (только очная форма), детском саду, школе, образовательном центре и пр.

Договор с учреждением, в котором учиться ребенок, должен быть составлен либо на налогоплательщика, либо на его жену (ее мужа). Но документы, подтверждающие оплату, должны быть составлены только на гражданина, оформляющего льготу.

Если учится сестра или брат

Максимальная сумма, которую можно вернуть за обучение родных братьев и сестер — 15 600 рублей. Договор с образовательным учреждением должен быть заключен на имя налогоплательщика. Платежные документы (например, квитанции, чеки) тоже должны быть составлены на имя оформляющего вычет гражданина.

Чтобы льготу одобрили, сестры и братья должны учится на очном отделении любого официального образовательного учреждения — школы, ВУЗа, детского сада и пр. Вернуть деньги можно только за обучение сестер или братьев, которым не больше 24 лет.

Если оформлять льготу у работодателя, ждать не надо. В этом случае на льготу можно подавать в том же году, в котором были понесены расходы.