Кредиты в москве

Содержание:

- Как получить одобрение на кредит и чего не любят банки

- Лучшие предложения декабря:

- Взять кредит в Москве

- Порядок выдачи

- Преимущества и нюансы потребительского кредитования

- Кредиты по условиям в Москве:

- Оформить кредит

- Вопросы и ответы

- Выберите кредит

- Рейтинг банков по одобрению кредитов наличными в 2019 году

- Взять кредит онлайн в Москве

- Как взять потребительский кредит под низкий процент

- Топ 50 банков по кредитам в 2020 году

- Лидеры рейтинга:

- Альфа-Банк

- Шаг 2. Подключение модема к роутеру

Как получить одобрение на кредит и чего не любят банки

Далеко не все заявки в банк на кредит наличными получают одобрение. Во всех кредитных организациях существует собственный регламент проверки потенциальных заемщиков. Эти критерии варьируются в зависимости от конкретного банка, а информация по оценке клиентов не разглашается. Но в целом проверка заявителя обязательно будет касаться аспектов, приведенных ниже. Рассмотрим основные факторы, по которым велика вероятность получить отказ на кредитование.

Что мешает одобрению кредита

Самые распространенные причины, которые приводят к отклонению заявок на кредит:

- плохая кредитная история;

- низкая зарплата;

- просроченная задолженность перед другими банками;

- отсутствие российского гражданства/регистрации;

- нет ответа по контактным номерам телефонов, или заемщик/контактные лица общаются с сотрудниками банка некорректно, путаются в сведениях и т.п.

Также есть ряд косвенных факторов, которые при совпадении могут негативно сказаться на решении кредитной организации:

- ошибки при заполнении заявки, неполные или неточные сведения;

- отсутствие кредитной истории;

- наличие более двух открытых кредитных продуктов;

- возраст заемщика, граничащий с минимальным или максимальным по условиям банка;

- отсутствие имущества в собственности;

- судимость;

- предоставление заведомо ложных сведений, которые могут привести к занесению в «черный список» или даже к обращению банка в правоохранительные органы;

- частые смены рабочего места или маленький трудовой стаж на последнем месте работы.

Препятствовать положительному решению может также место работы. Плохо одобряются кредиты работникам или собственникам ИП, адвокатам, фрилансерам и самозанятым. Негативно повлиять на оценку заемщика может работа по трудовому договору или в компании, зарегистрированной менее 1-2 лет.

Не следует подавать много онлайн заявок на кредиты одновременно в разные банки. Возможно, такая тактика и сэкономит время. Но иногда это приводит к негативным последствиям. Банки легко отслеживают заявки клиентов в другие кредитные организации – это фиксируется в бюро кредитных историй. Множество одновременно поданных заявок могут создать впечатление острой нужды в заемных средствах, что настораживает службы безопасности. Уже после получения нескольких отказов остальные заявки банки начинают отклонять еще на этапе скоринга.

Что повышает шансы одобрения

Поспособствовать одобрению заявки на кредит могут следующие факторы:

Безупречная кредитная история

Причем важно именно её наличие. Если клиент ни разу не брал кредит, то это скорее негативный фактор, чем позитивный.

Официальное подтверждение дохода

Лучше всего, если это будет справка 2-НДФЛ или выписка из ПФР. Обязательно в заявке указать все каналы поступления денег и дополнительный доход (надбавки, премии) помимо официального.

Официальное трудоустройство, наличие семьи, недвижимости.

Возраст 30-45 лет. Статистически такие заемщики считаются самыми стабильными в плане поступления доходов и финансовой дисциплины.

Высшее образование.

Как поднять шансы на выдачу кредита

На принятие решения по кредитованию могут повлиять даже казалось бы незначительные факторы – одежда клиента, его манера общения. В ряде кредитных организаций есть графа о внешнем виде потенциального заемщика. Если вы планируете посещать отделение банка очно, следует заранее подготовиться, чтобы создать о себе положительное впечатление.

Существенно повысить шансы одобрения заявки на кредит может открытый счет в том же банке. Огромным плюсом будет являться хороший финансовый оборот по данному счету, в особенности поступление на него заработной платы.

Лучшие предложения декабря:

- Кредиты

- Займы

- Кредитные карты

- Ипотека

- Рефинансирование

- Автокредиты

- Все предложения

Ноль сомнений

от 7.9 до 24.9%

от 50000 до 1500000 ₽

от 12 до 60 мес.

Стандартный Плюс

от 9.9 до 29.9%

от 45000 до 280000 ₽

от 12 до 36 мес.

Кредит наличными

от 7.5 до 19.5%

от 100000 до 5000000 ₽

от 6 до 72 мес.

Быстрый кредит

от 7 до 25.5%

от 51000 до 1500000 ₽

от 12 до 60 мес.

Взять кредит в Москве

Потребительский кредит — самая распространённая форма займов для физических лиц. Это широкий спектр кредитных продуктов, предоставляемых банками. Оформить такой кредит можно в отделении банка, торговых точках или онлайн с помощью нашего сервиса.

Порядок выдачи

Потребительские займы можно условно разделить на две большие категории: целевые и нецелевые. Если деньги выдаются на покупку конкретного товара или услуги, это целевой кредит. Например, покупка бытовой техники или мебели в рассрочку, оплата учёбы, средства на приобретение автомобиля. А вот кредитки относятся к нецелевым кредитам, так как денежный лимит можно потратить на любые личные нужды.

Процедура оформления прямо зависит от суммы ссуды. Если ваша кредитная история чиста, можно подобрать выгодный продукт без обеспечения и предоставления справок. Чтобы взять займ в Москве, надо:

- быть дееспособным гражданином РФ;

- официально работать;

- иметь ежемесячный доход.

Из документов нужен действительный паспорт с пропиской, ИНН или справка, подтверждающая его отсутствие по религиозным убеждениям. Важен возраст заёмщика: в большинстве банков получить кредит наличными могут лица с 21 до 70 лет, но реально найти предложения людям с 18 до 75 лет.

Любой банк оставляет за собой право в ходе проверки данных клиента потребовать дополнительные документы или отказать без уточнения причины. Чтобы снизить риск отказа, предоставляйте точные данные и действующие номера телефонов. Первый взнос также создаёт благоприятное впечатление для банка.

Преимущества и нюансы потребительского кредитования

Потребительские займы отличаются простотой предоставления: после подачи заявки решение приходит в течение часа. На этом плюсы не заканчиваются:

- Большой выбор кредитных программ. При отказе в одном банке можно подобрать варианты со схожими условиями в другом учреждении.

- Много вариантов рассрочки, включая кредиты под 0%.

- Купить понравившуюся вещь в рассрочку можно в любом магазине, оформив займ прямо в торговом зале или воспользовавшись кредиткой.

Не будем углубляться, как происходит начисление процентов. Даже лучшие беспроцентные и акционные рассрочки выгодны кредитору. Самые распространённые способы увеличить реальную переплату — навязать страховку или включить в общий счёт дополнительный сервис. Чтобы не попасться на уловки банка, попросите озвучить вам полную сумму к выплате на конец кредитного периода.

Чтобы изучить процентные ставки и сравнить потребительские кредитные продукты, не обязательно бегать по всем банкам Москвы. На сайте cash-in-credit.ru перечислены актуальные варианты. Здесь же можно рассчитать ежемесячные взносы, воспользовавшись кредитным калькулятором. Рекомендуем подать заявки в несколько организаций, чтобы увеличить вероятность одобрения.

Кредиты по условиям в Москве:

Оформить кредит

- Памятка заемщика

- Интересное о кредитах

Вы можете выбрать наиболее выгодный кредит наличными в Домодедово и провести расчет условий его под вашу сумму и сроки погашения, используя форму калькулятора. В базе сервиса 206 кредитов в 47 банках Домодедово.

Вопросы и ответы

Как использовать кредитный калькулятор?

Введите сумму, срок погашения и ставку в кредитный калькулятор — сразу получите график платежей и общую стоимость кредитного продукта.

Какая самая низкая процентная ставка на сегодняшний день?

Минимальная ставка, которую предлагают в текущем году банки в Домодедово, составляет 5,55%. Чтобы увидеть, как этот показатель повлияет на сумму ежемесячной выплаты по кредиту, вы можете использовать онлайн-калькулятор Выберу.ру. Нажмите «Подробнее» в карточке интересующей вас программы. Задайте в меню на странице нужные параметры. Нажмите «Рассчитать кредит» — сервис произведет вычисления с учетом действующего процента переплаты. Если полученные расчеты вам не подходят, перейдите к другому продукту, всего их на данный момент 206.

Как подать заявку?

Если вы планируете взять кредит, который вас заинтересовал, узнайте решение банка онлайн. Для этого нажмите «Подать заявку» во вкладке нужного вам продукта.

В онлайн-форме анкеты потребуется указать следующие данные:

- ФИО заемщика;

- контактный телефон и имейл;

- наличие трудоустройства постоянного дохода;

- уровень ежемесячного заработка.

Также выберите, каким способом вы планируете получить деньги: на счет, карту или наличными. Ответ вам сообщит менеджер банка. Если решение будет положительным, согласуйте время визита в офис и перечень документов, которые потребуются, чтобы оформить и взять кредит.

Как получить выгодные условия кредитования?

Сопоставьте уровень процентной ставки и другие условия программ различных организаций, чтобы выбрать лучший вариант целевого или потребительского займа. С помощью сервиса нашего портала вы можете определить выгодную программу быстро и без усилий. Используйте систему фильтров и задайте нужные вам сумму, валюту и срок погашения займа. Нажмите «Подобрать кредит», чтобы на странице остались только те предложения, которые соответствуют вашему запросу.

Вы можете выбрать сортировку банковских продуктов по следующим критериям:

- сумме займа;

- процентной ставке;

- названию финансовой организации.

Используйте кнопки быстрого поиска, чтобы отсортировать кредиты по какому-то определенному признаку: необходимости обеспечения, возможность получить целевой или потребительский заем, наличными, программы для клиентов с плохой кредитной историей.

Кроме того, вы можете расположить банки по их надежности – выберите вкладку топ-10, 20, 50 или 100 финансовых организаций. Чтобы увидеть все фильтры, нажмите «Условия кредита».

Как я узнаю одобрили мне кредит или нет?

О результатах рассмотрения заявления на кредит онлайн сообщает сотрудник банка в телефонном звонке. Если вы не смогли ответить на звонок, вам позвонят еще раз в другое время, а также продублируют сообщение в СМС и в письме на электронную почту.

В какой банк я могу обратиться за кредитом?

Многие крупные банки России предоставляют услуги онлайн-заявки на кредит

Однако всем заемщикам важно найти выгодный заем. В этом поможет Выберу.ру

Чтобы найти все кредиты, которые можно оформить через интернет, в верхней части страницы нужно выбрать пункт «Возможность онлайн-заявки». Система автоматически выведет все соответствующие предложения.

Задайте свой вопрос

В каком банке взять кредит Как оформить заявку на кредит? Отказали в кредите — что делать Как рассчитать платежи по кредиту

Где вносить платежи по кредиту Досрочное погашение кредита Где получить потребительский кредит? Как оформить онлайн кредит?

Цель кредита Форма выдачи кредита Можно ли получить кредит наличными онлайн

Выберите кредит

Без отказа Неработающим Под залог участка земли С плохой КИ

С минимальной процентной ставкой Иностранным гражданам На карту без отказа

100 процентов одобрения На карту без визита в банк По 2 документам без справок

Рейтинг банков по одобрению кредитов наличными в 2019 году

| Наименование организации (характеристика кредита / название кредитной программы | Ставка в год | |

| 1 | Альфа-Банк (наличными) | 9,9–22,9 % |

| 2 | «Совкомбанк» («Крупная сумма») | 11,9–22,9 % |

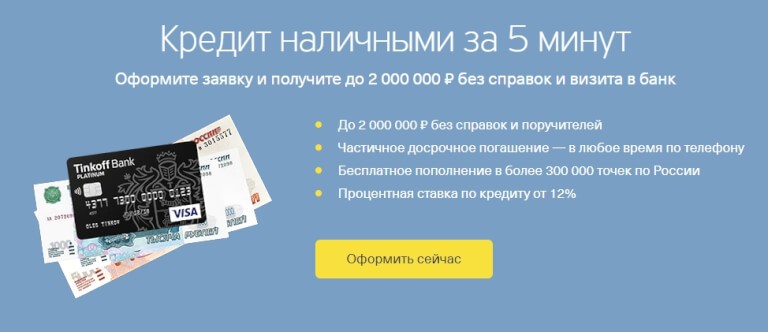

| 3 | «Тинькофф Банк» (наличными) | 12–24,9 % |

| 4 | Газпромбанк (наличными) | 9,8–16,8 % |

| 5 | «Ренессанс Кредит» (наличными) | 9,9–23,9 % |

| 6 | «ОТП Банк» (наличными) | 11,5–38,4 % |

| 7 | ВТБ (наличными) | 11,1–15 % |

| 8 | «Совкомбанк» (потребительский) | 0–22,4 % |

| 9 | «Райффайзенбанк» (наличными) | 10,99–19,99 % |

| 10 | «Хоум Кредит» (наличными) | 9,9–24,9 % |

| 11 | «Восточный» (наличными) | 9,9–29,9 % |

| 12 | УБРиР (пенсионный) | 17–34,9 % |

| 13 | «Почта Банк» (наличными) | 10,9–24,9 % |

| 14 | УБРиР («Открытый») | 11,99–29,99 % |

| 15 | «Совкомбанк» (под залог машины) | 14,9–17 % |

| 16 | «Совкомбанк» (под залог жилья) | 13,99 % |

| 17 | «Ситибанк» (наличными) | 9,9–19,5 % |

| 18 | Сбербанк (военнослужащим) | 12,9–14,5 % |

| 19 | УБРиР (без справок) | 18,9–29,9 % |

| 20 | «СКБ-банк» (наличными) | 9,9–25,5 % |

| 21 | Сбербанк (потребительский, без обеспечения) | 12,9–19,9 % |

| 22 | Банк «Открытие» (ипотека на вторичное жилье) | 9,3–11.35 % |

| 23 | Банк «Открытие» (ипотека на новостройку) | 9,3–11.3 % |

| 24 | «Почта Банк» (на освоение дальневосточного гектара) | 14,5 % |

| 25 | Банк «Восточный» (под залог жилья) | 8,9–26 % |

| 26 | «Банк Жилищного Финансирования» (под залог жилья) | от 12,99 % |

| 27 | «Бинбанк» (наличными) | 10,49–17,49 % |

| 28 | Газпромбанк (для зарплатных клиентов) | 9,8–16,8 % |

| 29 | «Связь-Банк» (наличными) | 9,9–16,9 % |

| 30 | УБРиР («Доступный») | 16–32 % |

| 31 | «Совкомбанк» (наличными для пенсионеров) | 14,9–23,9 % |

| 32 | «Грин Финанс» (под залог жилья) | 18–25,6 % |

| 33 | «АТБ Банк» (наличными) | 9–24,7 % |

| 34 | «Тинькофф Банк» (кредит) | 12–24,9 % |

| 35 | «Росбанк» (наличными) | 10,99–19,99 % |

| 36 | «Газэнергобанк» (наличными) | 9,9–21 % |

| 37 | «АТБ Банк» («Лайт 9») | 9 % |

| 38 | «ВУЗ-Банк» (наличными) | 13,9–19,9 % |

| 39 | Сбербанк (для физических лиц, ведущих личное подсобное хозяйство) | 17 % |

| 40 | Банк «Ренессанс Кредит» (пенсионный) | 10,5–23,9 % |

| 41 | Банк «Ренессанс Кредит» (больше документов — ниже ставки) | 10,5–23,1 % |

| 42 | «Восточный» («Большие деньги») | 11,5–29,9 % |

| 43 | «Восточный» («Равный платеж») | 22,7–64 % |

| 44 | «Восточный» (пенсионный) | 9,9–23,9 % |

| 45 | УБРиР (для зарплатных клиентов) | 11,99–25 % |

| 46 | «Интерпромбанк» (кредит для пенсионеров) | 11–25 % |

| 47 | «Интерпромбанк» (зарплатный) | 11–19 % |

| 48 | «Газэнергобанк» («На все про все») | 9,9–21 % |

| 49 | «Газэнергобанк» («Для своих плюс») | 14,9–17,9 % |

| 50 | «Открытие» (зарплатным клиентам) | 9,9–21,9 % |

| 51 | «Россельхозбанк» (пенсионный) | 10–16 % |

| 52 | «Открытие» (на любые цели) | 9,9–21,9 % |

| 53 | «Совкомбанк» («Стандартный плюс») | 14,9–32 % |

| 54 | «Совкомбанк» («Экспресс плюс») | 14,9–23,9 % |

| 55 | «Совкомбанк» («Суперплюс») | 14,9–239 % |

| 56 | «Совкомбанк» («Кредит для ответственных плюс») | 14,9–23,9 % |

| 57 | «СКБ-Банк» (кредит для своих) | 11,9–21,9 % |

| 58 | «СКБ-Банк» (кредит индивидуальный) | 17,9–22,9 % |

| 59 | «Почта Банк» (кредит на образование) | 9,9 % |

| 60 | «Почта Банк» (кредит для пенсионеров) | 12,9–24,9 % |

| 61 | «Росбанк» (просто деньги) | 9,99–19,99 % |

| 62 | «Почта Банк» (на покупки) | 7,47–67,1 % |

| 63 | «Почта Банк» (для корпоративных клиентов) | 12,9–24,9 % |

| 64 | «ВУЗ-Банк» (для пенсионеров) | 13,9–19,9 % |

| 65 | «Связь-Банк» (для работников бюджетной сферы) | 12,9 % |

| 66 | «Связь-Банк» (для неработающих пенсионеров) | 15,9–24,9 % |

| 67 | «Связь-Банк» (для военнослужащих) | 11,9–16,9 % |

| 68 | Московский кредитный банк (нецелевой) | 10,9–25,5 % |

| 69 | Банк «Россия» («Деньги-возможности») | 11–13 % |

| 70 | «Абсолют Банк» (наличными) | 13,5–20,9 % |

| 71 | УБРиР («Бизнес рост») | 16–24 % |

| 72 | «ЮниКредит Банк» (наличными) | 12,9 % |

| 73 | «Возрождение» (необеспеченный) | 9,8–12,8 % |

| 74 | «АК Барс» (наличными) | 12,9–18 % |

| 75 | «Возрождение» (для пенсионеров) | 10,8–12,8 % |

| 76 | «Русский Стандарт» (наличными) | 15–29,9 % |

| 77 | «Новикомбанк» (наличными) | 12–15 % |

| 78 | Банк «Санкт-Петербург» (для пенсионеров) | 14,5–17 % |

| 79 | «ЛокоБанк» (наличными) | 15,9–22,9 % |

| 80 | «МТС Банк» (экспресс) | 15,9–21,9 % |

| 81 | «МТС Банк» (для зарплатных клиентов) | 11,9–15,9 % |

| 82 | Банк «Санкт-Петербург» (классический) | 11,5–17 % |

| 83 | Банк «Санкт-Петербург» (зарплатный) | 11,5–17 % |

| 84 | Альфа-Банк (ипотека) | 9,59–10,39 % |

| 85 | УБРиР (ипотека) | 9,9–13 % |

| 86 | УРАЛСИБ (наличными) | 11,9–17,9 % |

| 87 | ВТБ («Автокредит») | 3,5–5 % |

| 88 | «Тинькофф Банк» («Автокредит») | 9,9–21,9 % |

| 89 | «МТС Банк» (наличными) | 10,9–24,9 % |

| 90 | «Совкомбанк» (для пенсионеров) | 14,9–26,4 % |

| 91 | «Промсвязьбанк» (на любые цели) | 6,9–9,9 % |

| 92 | «Открытие» (для пенсионеров) | 9,9–21,9 % |

| 93 | «Промсвязьбанк» (для госслужащих и бюджетников) | 10,4–21,9 % |

| 94 | «Промсвязьбанк» («Особые отношения») | 11,4–21,9 % |

| 95 | «Промсвязьбанк» («Открытый рынок») | 14,9–21,9 % |

| 96 | «Промсвязьбанк» (держателям зарплатных карт) | 10,4–21,9 % |

| 97 | «Промсвязьбанк» (для вкладчиков) | 11,4–21,9 % |

Взять кредит онлайн в Москве

Оформление и выдача денежного займа без посещения офиса кредитно-финансового учреждения с каждым днем становится все актуальней для потенциального заемщика. Это очень удобно – подав заявку с телефона в любое время суток, после ее одобрения получить средства моментальным переводом на карту. Однако на деле, единицы банковских учреждений готовы частным гражданам предлагать оформление кредита 100% онлайн. Большинство, ввиду повышенной рискованности таких сделок, предпочитают все же единожды встретиться с заявителем, чтобы идентифицировать его личность.

Тем не менее, понятие «online кредит» уже основательно проникло в сознание современного заемщика. Так, что довольно скоро можно ждать более смелые шаги банков в сторону реализации проектов, которые будут предусматривать кредитование из любой точки мира по онлайн заявке с моментальным одобрением и переводом денег на любую карточку.

Условия кредитования через интернет

С учетом того, что онлайн-кредит, как понятие новое, недостаточно изученное и отработанное, все же вынуждает кредитные организации всеми возможными способами подстраховывать свои риски, условия по нему более чем приемлемые:

- Сумма кредита определяется с учетом финансовых возможностей. Хотя изначально предусматривается в рамках программы от 20 000 до 200 000 рублей.

- Процентная ставка также будет подбираться для каждого заемщика индивидуально. На нее могут повлиять: возраст, величина заработной платы, состояние кредитной истории, место работы, наличие действующих кредитных обязательств у заявителя и еще много другое на усмотрение кредитора.

- Срок кредита в основном до 3х лет, но может быть и меньше – до 12 или 24 месяцев. Все зависит от того, насколько критично банк оценивает степень риска по кредиту, который будет оформлен через интернет и от возможностей заемщика.

- Что касается страховки по кредиту, то ее в основном предлагают потенциальному заемщику добровольно. Однако в случае отказа, ставка может подняться на несколько процентных пунктов.

Перечень требований к заемщикам

Так как банки Москвы предлагают взять кредит через интернет в день обращения, то особо жестких требований к частным гражданам они не предъявляют:

- гражданство РФ;

- постоянная прописка в любом регионе, так как одобренный кредит оформляется дистанционно, то есть через интернет и выдается с доставкой на дом либо моментальным переводом на любую карту;

- возраст от 18 – 24 до 70 – 75 лет к окончанию срока действия кредитного договора;

- стаж на последнем месте работы от 3-х или 6-ти месяцев;

- достоверная информация в заявке о заемщике: общие данные (ФИО, данные паспорта, прописка), место работы, стаж, доход, номер телефона для связи;

- кредитная история без существенных нарушений платежной дисциплины.

Преимущества онлайн-кредита

С тех пор, как в банках появилась возможность подать заявку на кредит онлайн, прошло уже много лет. Сейчас, благодаря современному программному обеспечению процесс кредитования перешел на совершенно другой уровень. О преимуществах онлайн кредитов:

- С выбором подходящих кредитов в Москве можно познакомиться, не выходя из дома, как на официальных сайтах банковских учреждений, так и на онлайн-ресурсах, которые сотрудничают с ними.

- Любой вопрос относительно кредитования можно обсудить со специалистами банка в онлайн-чате, не зависимо от времени суток.

- Процесс подачи заявки и ее рассмотрения 100% автоматизирован.

- Ответ можно получить сразу же, как будет принято решение в виде смс-сообщения на мобильный телефон.

- Нет необходимости собирать для кредитования большой пакет документов. Чтобы кредитор принял решение, достаточно подать онлайн заявку на кредит.

- Все документы по одобренному кредиту оформляются дистанционно в день обращения.

- Условиями предоставления онлайн кредита предусмотрена доставка на дом.

Как оформить и где взять кредит в Москве?

Поскольку оформить кредит онлайн с моментальным решением можно в домашних условиях, то перед частным клиентом появляется задача – заполнить заявку на кредит так, чтобы вызвать доверие к себе со стороны кредитора, но поскольку решение все же принимает робот-скоринг, то рекомендуем не оставлять без внимания ни одной графы в анкете. Как правило, ответ на запрос о кредитовании, поданный через интернет, рассматривается быстро – до получаса. Оформление и выдача кредита осуществляются по предварительному согласованию с заемщиком.

С перечнем банков, которые предлагают кредиты онлайн в Москве можно познакомиться у нас на сайте в любое время суток, с любого устройства (мобильного телефона, ПК, ноутбука, планшета). Благодаря удобному сервису выбор кредита и подача заявки на него не займут много времени.

Как взять потребительский кредит под низкий процент

Есть несколько способов получить минимальную ставку по потребительскому займу.

✓Во-первых, обратитесь для начала в банк, где вы являетесь зарплатным клиентом. Если получаете зарплату на карту Сбербанка, то первым делом идите за деньгами именно туда, если вы зарплатный клиент ВТБ – то поступайте, соответственно. В «родных» банках вас, скорее всего, ждут пониженные процентные ставки и минимальный пакет документов.

✓Во-вторых, не зацикливайтесь на одном банке. Рассмотрите несколько вариантов. Подайте заявки в несколько мест одновременно. Поверьте, каждый из банков предложит вам свою процентную ставку и вы сможете выбрать оптимальный вариант.

✓В-третьих, не ленитесь собрать побольше документов. Многие банки сегодня выдают кредиты наличными без справки о доходах, а иногда только по паспорту гражданина России. Это удобно, но проценты в этих случаях вряд ли будут минимальными. Чтобы получить действительно низкую ставку, подтвердить свою финансовую состоятельность документально: справкой по форме 2-НДФЛ и копией трудовой книжки.

Знаете ли вы что…

В кредите сегодня могут отказать из-за высокого ПДН

Прежде чем обращаться за кредитом попробуйте хотя бы примерно рассчитать свой Показатель Долговой Нагрузки (ПДН). Он представляет собой соотношение ежемесячных платежей по кредитам к общему доходу клиента, подтвержденному документами.

Сегодня все банки и МФО должны обязательно рассчитывать ПДН каждого клиента, который планирует занять более 10 000 рублей. Если он будет высокий, то в деньгах, скорее всего, откажут.

Как посчитать ПДН

Банки и МФО используют для расчетов довольно сложную формулу. Но примерно посчитать свой ПДН можно и самостоятельно. Для этого нужно поделить ежемесячные расходы по всем кредитам на доходы.

ПДН = (все кредитные расходы за 12 мес. / официальные доходы за 1 год) × 100%

Если вы отдаете на погашение кредитов больше половины доходов, то такой ПДН считается высоким и нового займа могут не дать.

Чтобы повысить вероятность одобрения займа:

✓Максимально погасите существующие кредиты;

✓Уменьшите лимиты по кредитным картам;

✓Предоставьте документы, чтобы подтвердить доходы, полученные не на основном месте работы;

✓Найдите созаемщика с высоким доходом.

А главное — тщательно оцените, потянет ли ваш реальный бюджет новый кредит.

Топ 50 банков по кредитам в 2020 году

|

№ |

Банк |

Розничный кредитный портфель на 01.04.2020, млн руб. |

Темп прироста за 12 мес. |

|

1 |

Сбербанк |

7 501 347 |

16.7% |

|

2 |

Банк ВТБ |

3 079 198 |

11.1% |

|

3 |

АЛЬФА-БАНК |

744 928 |

50.4% |

|

4 |

Банк ГПБ |

620 682 |

25.4% |

|

5 |

Россельхозбанк |

474 403 |

9.4% |

|

6 |

Почта Банк |

428 951 |

28.7% |

|

7 |

Банк ФК Открытие |

392 703 |

69.5% |

|

8 |

Тинькофф Банк |

387 260 |

40.0% |

|

9 |

РОСБАНК |

353 995 |

142.3% |

|

10 |

Райффайзенбанк |

323 393 |

17.3% |

|

№ |

Банк |

Розничный кредитный портфель на 01.04.2020, млн руб. |

Темп прироста за 12 мес. |

|

11 |

Совкомбанк |

301 359 |

33.9% |

|

12 |

Промсвязьбанк |

215 695 |

53.2% |

|

13 |

ХКФ Банк |

210 965 |

4.1% |

|

14 |

ЮниКредит Банк |

197 044 |

21.6% |

|

15 |

БАНК УРАЛСИБ |

165 650 |

15.9% |

|

16 |

Ренессанс Кредит |

152 620 |

2.1% |

|

17 |

Сетелем Банк ООО |

144 246 |

13.9% |

|

18 |

МОСКОВСКИЙ КРЕДИТНЫЙ БАНК |

141 410 |

18.4% |

|

19 |

Банк Русский Стандарт |

140 497 |

7.6% |

|

20 |

Русфинанс Банк |

137 056 |

7.0% |

|

№ |

Банк |

Розничный кредитный портфель на 01.04.2020, млн руб. |

Темп прироста за 12 мес. |

|

21 |

Восточный |

128 757 |

3.8% |

|

22 |

Банк ДОМ.РФ |

116 000 |

85.7% |

|

23 |

МТС-Банк |

100 214 |

62.1% |

|

24 |

Банк Санкт-Петербург |

99 981 |

16.2% |

|

25 |

Абсолют Банк |

95 928 |

11.7% |

|

26 |

ОТП Банк |

94 611 |

3.1% |

|

27 |

Банк Возрождение |

93 341 |

16.7% |

|

28 |

Связь-Банк |

88 085 |

-3.7% |

|

29 |

АК БАРС БАНК |

77 545 |

15.1% |

|

30 |

Кредит Европа Банк (Россия) |

76 596 |

-9.1% |

Смотрите условия и ставки кредитов для пенсионеров в Россельхозбанке >>

|

№ |

Банк |

Розничный кредитный портфель на 01.04.2020, млн руб. |

Темп прироста за 12 мес. |

|

31 |

Тойота Банк |

68 313 |

22.4% |

|

32 |

Запсибкомбанк |

64 456 |

18.4% |

|

33 |

РН Банк |

64 270 |

24.9% |

|

34 |

Банк ВБРР |

61 328 |

23.2% |

|

35 |

Центр-инвест |

55 883 |

-0.5% |

|

36 |

РНБанк |

54 401 |

79.8% |

|

37 |

Азиатско-Тихоокеанский Банк |

53 681 |

6.3% |

|

38 |

Ситибанк |

50 410 |

6.0% |

|

39 |

ЛОКО-Банк |

49 473 |

-2.5% |

|

40 |

Банк ЗЕНИТ |

42 970 |

36.9% |

..

|

№ |

Банк |

Розничный кредитный портфель на 01.04.2020, млн руб. |

Темп прироста за 12 мес. |

|

41 |

СМП Банк |

38 642 |

7.1% |

|

42 |

БМВ Банк ООО |

38 214 |

26.1% |

|

43 |

Фольксваген Банк РУС |

35 926 |

19.4% |

|

44 |

Экспобанк |

28 957 |

55.6% |

|

45 |

Плюс Банк |

28 207 |

37.4% |

|

46 |

АБ РОССИЯ |

27 992 |

33.2% |

|

47 |

БАНК СНГБ |

27 760 |

-4.6% |

|

48 |

МС Банк Рус |

27 524 |

27.2% |

|

49 |

УБРиР |

26 547 |

37.6% |

|

50 |

Банк Левобережный |

23 971 |

Банки, которые дают кредиты с плохой кредитной историей

В некоторых банках могут дать деньги и заемщикам с плохой кредитной историей. Конечно, на большую сумму в таком случае рассчитывать не приходится, да и проценты будут высокими, но зато, если отдать его вовремя, не допуская задержек, можно исправить свою кредитную историю. И в следующий раз обращаться за кредитом уже на более выгодных условиях. Некоторые банки из рейтинга, например, Совкомбанк, даже предлагают специальную услугу, как исправление кредитной истории подобным образом.

Настоящий рейтинг банков по кредитам физическим лицам не является базой для однозначных выводов о надежности организаций, входящих в рейтинг. Сайт Top-RF.ru не несет никакой ответственности за последствия любых интерпретаций настоящего рейтинга и принятых на его основе решений.

Лидеры рейтинга:

1 место

Кредит наличными

Подробнее

2 место

Кредит «Потребительский»

Подробнее

3 место

Кредит наличными

Подробнее

Кредит наличными

Банк «Уралсиб» Лиц. №2275

от 100 000 руб. до 3 000 000 руб.

Сумма

от 1 года 1 мес. до 7 лет

Срок

от 5,5 %

Ставка

Подробнее

Кредит «Потребительский»

Ситибанк Лиц. №2557

от 100 000 руб. до 5 000 000 руб.

Сумма

от 1 года до 5 лет

Срок

от 6,5 %

Ставка

Подробнее

Кредит наличными

Газпромбанк Лиц. №354

от 100 000 руб. до 5 000 000 руб.

Сумма

от 1 года 1 мес. до 7 лет

Срок

от 5,9 %

Ставка

Кредит на любые цели

Уральский Банк Реконструкции и Развития Лиц. №429

от 14 999 руб. до 5 000 000 руб.

Сумма

от 3 лет до 10 лет

Срок

от 6,5 %

Ставка

Подробнее

Кредит «На любые цели»

ПАО Банк «ФК Открытие» Лиц. №2209

от 50 000 руб. до 5 000 000 руб.

Сумма

от 1 года до 5 лет

Срок

от 6,9 %

Ставка

Кредит «Просто деньги»

Росбанк Лиц. №2272

от 50 000 руб. до 3 000 000 руб.

Сумма

от 1 года 1 мес. до 7 лет

Срок

от 6,5 %

Ставка

Подробнее

Кредит наличными

ЛОКО-Банк Лиц. №2707

от 100 000 руб. до 3 000 000 руб.

Сумма

от 1 года 1 мес. до 7 лет

Срок

от 7 %

Ставка

Кредит наличными «Суперхит»

Почта Банк Лиц. №650

от 50 000 руб. до 4 000 000 руб.

Сумма

от 3 лет до 5 лет

Срок

от 5,9 %

Ставка

Кредит «Акция от 6,9%»

СМП Банк Лиц. №3368

от 650 000 руб. до 3 000 000 руб.

Сумма

от 1 года 1 мес. до 3 лет

Срок

от 6,9 %

Ставка

Онлайн кредит

Банк «Ренессанс Кредит» Лиц. №3354

от 30 000 руб. до 1 000 000 руб.

Сумма

от 2 лет до 5 лет

Срок

от 7,5 %

Ставка

Подробнее

Кредит «Наличные»

Хоум Кредит Банк Лиц. №316

от 10 000 руб. до 1 000 000 руб.

Сумма

от 1 месяца до 5 лет

Срок

от 7,9 %

Ставка

Кредит наличными

Росгосстрах Банк Лиц. №3073

от 50 000 руб. до 3 000 000 руб.

Сумма

от 1 года до 5 лет

Срок

от 7,9 %

Ставка

Кредит «Наличными»

Банк «ВТБ» Лиц. №1000

от 50 000 руб. до 5 000 000 руб.

Сумма

от 6 месяцев до 7 лет

Срок

от 6,4 %

Ставка

Кредит «Наличными»

Альфа-Банк Лиц. №1326

от 50 000 руб. до 5 000 000 руб.

Сумма

от 1 года до 5 лет

Срок

от 6,5 %

Ставка

Кредит наличными

Банк ДОМ.РФ Лиц. №2312

от 100 000 руб. до 3 000 000 руб.

Сумма

от 2 лет до 7 лет

Срок

от 7,5 %

Ставка

Подробнее

Кредит «Потребительский без обеспечения»

Россельхозбанк Лиц. №3349

от 30 000 руб. до 3 000 000 руб.

Сумма

от 6 месяцев до 5 лет

Срок

от 7,9 %

Ставка

Подробнее

Кредит «На любые цели»

Банк «ЗЕНИТ» Лиц. №3255

от 50 000 руб. до 5 000 000 руб.

Сумма

от 2 лет до 7 лет

Срок

от 8,5 %

Ставка

Подробнее

Кредит «На любые цели»

МТС-Банк Лиц. №2268

от 20 000 руб. до 1 100 000 руб.

Сумма

от 1 года до 5 лет

Срок

от 6,9 %

Ставка

Кредит «Доступный»

Азиатско-Тихоокеанский Банк Лиц. №1810

от 5 000 руб. до 1 000 000 руб.

Сумма

от 2 лет до 5 лет

Срок

от 8,8 %

Ставка

Кредит «На любые цели»

Московский Кредитный Банк Лиц. №1978

от 750 000 руб. до 3 000 000 руб.

Сумма

от 6 месяцев до 7 лет

Срок

от 8,9 %

Ставка

Подробнее

Кредит «Потребительский (без обеспечения) со страхованием»

Банк «АК Барс» Лиц. №2590

от 100 000 руб. до 2 000 000 руб.

Сумма

от 1 года 1 мес. до 7 лет

Срок

от 8 %

Ставка

Подробнее

Кредит «Наличными»

Восточный Банк Лиц. №1460

от 80 000 руб. до 3 000 000 руб.

Сумма

от 1 года до 5 лет

Срок

от 9 %

Ставка

Подать заявку

Кредит «Наличными»

Банк «Русский Стандарт» Лиц. №2289

от 30 000 руб. до 1 000 000 руб.

Сумма

от 3 лет до 5 лет

Срок

от 7,9 %

Ставка

Подробнее

Кредит «Наличными»

Тинькофф Банк Лиц. №2673

от 50 000 руб. до 2 000 000 руб.

Сумма

от 3 месяцев до 3 лет

Срок

от 8,9 %

Ставка

Кредит «Гарантированная ставка»

БыстроБанк Лиц. №1745

от 10 000 руб. до 300 000 руб.

Сумма

от 1 года 1 мес. до 5 лет

Срок

от 7,9 %

Ставка

Подробнее

Кредит «Персональный»

Райффайзенбанк Лиц. №3292

от 90 000 руб. до 2 000 000 руб.

Сумма

от 1 года 1 мес. до 5 лет

Срок

от 8,99 %

Ставка

«Ваша ставка!» для клиентов с положительной кредитной историей

Банк «Левобережный» Лиц. №1343

от 5 000 руб. до 1 000 000 руб.

Сумма

от 6 месяцев до 5 лет

Срок

от 9,9 %

Ставка

Подробнее

Кредит «Потребительский»

Всероссийский Банк Развития Регионов Лиц. №3287

от 30 000 руб. до 5 000 000 руб.

Сумма

от 6 месяцев до 7 лет

Срок

от 9,8 %

Ставка

Подробнее

Кредит «Суперплюс»

Совкомбанк Лиц. №963

от 200 000 руб. до 1 000 000 руб.

Сумма

от 1 года 6 мес. до 5 лет

Срок

от 9,9 %

Ставка

Подробнее

Кредит «Потребительский»

Банк «Центр-Инвест» Лиц. №2225

до 1 000 000 руб.

Сумма

до 5 лет

Срок

от 10,5 %

Ставка

Подробнее

Альфа-Банк

Альфа-Банк предлагает кредиты наличными по низким процентным ставкам на рефинансирование или покупку квартиры. Возьмите на любые цели от 50 000 до 5 млн рублей под 8% годовых. С момента получения денег до первого платежа проходит 45 дней. За это время можно решить организационные вопросы и подготовится к оплате кредита. В Альфа-Банке удобно вносить ежемесячные платежи. Бесплатно погасить кредит можно через мобильное приложение, личный кабине на сайте, банкомат или отделение банка.

Если у есть кредит в другом банке, Альфа-банк предлагает объединить их и погашать с минимальной процентной ставкой. Не нужно следить за несколькими платежами в разные числа и переплачивать проценты другому банку. Можете погашать кредит досрочно, компания не взимает комиссию.

Получить деньги можно в течение пары часов, заполните заявку на сайте, дождитесь одобрения и приходите в отделение банка России за картой с нужной суммой на балансе. Ей можно пользоваться как обычной картой, совершать покупки в магазинах и оплачивать услуги. Клиенты, которые брали кредит в Альфа-Банк отзывались положительно о низкой процентной ставке и удобстве платежей.