Торговля фьючерсами для начинающих трейдеров: как торговать и заработать (основные секреты)

Содержание:

- Спрэд во фьючерсах: двухуровневая стратегия

- Кто выпускает фьючерсы

- Что такое фьючерс и зачем он нужен?

- Что такое фьючерсный контракт – объясняю в двух словах

- дальнейшее чтение

- Что надо знать о спецификации фьючерса

- Преимущества и недостатки торговли фьючерсами

- Как происходит работа с фьючерсами

- Чем лучше торговать на фондовом рынке – акциями или фьючерсами

- Виды фьючерсов

- Как торговать фьючерсами

- Фьючерсный контракт на товары

- Плюсы фьючерсов

- Минусы фьючерсов

- Механизм биржевой фьючерсной торговли

- Как торговать фьючерсами

- Принципы торговли фьючерсами

- Что такое фьючерсы на Биткоин

Спрэд во фьючерсах: двухуровневая стратегия

Длинный спред (стеллаж) — это одновременное открытие позиции на покупку контракта с ближним сроком исполнения и продажа фьючерсного контракта с дальним сроком исполнения. Размер стеллажа — это разница между ценой ближнего и дальнего фьючерсов. Если размер стеллажа растет — спред усиливается. Рассмотрим применение стратегии на примере.

- Длинный спред.

Сейчас июнь, фьючерсный контракт А с поставкой 1000 дол. США в августе стоит 29,8 рублей за 1 дол. США, а контракт Б с поставкой в октябре — 30,5 рублей. Инвестор покупает августовский фьючерс и продает октябрьский, разница в цене между контрактами составляет -0,7 рубля («дельта открытия»).

Через месяц августовский контракт дорожает с 29,8 до 30,3 рубля, октябрьский — с 30,5 до 30,7 рубля. Так как базовый актив одинаковый, ситуация, когда стоимость одного дериватива (то есть фьючерса) будет дешеветь, а второго — дорожать, исключена. Таким образом, «дельта закрытия» составит 30,3 — 30,7 = -0,5 руб. «Дельта прибыли» в данном случае составит «дельта закрытия» — «дельта открытия» или (-0,5)-(-0,7) = 0,2 рубля с каждого доллара или 200 рублей со всей сделки (0,2*1000).

Логично, что существует вероятность того, что октябрьский контракт будет расти быстрее августовского, а значит инвестор получит убыток. В этом случае рекомендуется открывать короткий спред.

- Короткий спред

В июле августовский фьючерс вырос до 30,1 рубля, а октябрьский — до 31,1 рубля. «Дельта закрытия» в данном случае составит 30,1 — 31,1 = -1,0. «Дельта прибыли» в данном случае считается в обратную сторону: «дельта открытия» — «дельта закрытия» или (-0,7)-(-1) = 0,3 или 300 рублей со сделки.

Кто выпускает фьючерсы

Выпуском акций и облигаций занимаются компании или правительства стран. Выпуском фьючерсных контрактов никто не занимается. Это не ценные бумаги, а обязательства сторон. То есть, они создаются трейдерами. Третьей стороной сделки является биржа. Ею создаются требования и условия, по которым продавцы и покупатели заключают контракты.

Одновременно ею создается спецификация для фиксации условий:

- о каком фьючерсном контракте идет речь – расчетном или поставочном;

- его полное наименование полное;

- сокращенный вариант названия, являющийся условным обозначением;

- количество товара на 1 договор;

- срок, в течение которого действует контракт;

- дата исполнения;

- возможное наименьшее изменение цены — величина шага.

Когда заключается контракт между продавцом и покупателем, у них есть возможность договориться лишь по поводы цены, так как прочие условия определяются биржей.

Что такое фьючерс и зачем он нужен?

Слово с англ. переводится «будущий». Инструмент является контрактом либо договором на покупку товара по фиксированной цене и поставку продукта в будущем также по фиксированной стоимости. Основное назначение — уменьшение риска, фиксирование будущей стоимости при продаже актива.

Торговля производным инструментом (фьючерсом) является страхованием риска изменения стоимости основного актива.

По договору продавец поставит, а покупатель приобретет товар в дату экспирации (окончания) контракта. Залог или ГО (гарантийное обеспечение) является условием, подтверждающим обязательства покупателя и продавца товара.

Торговля проводится фьючерсами на:

- товары;

- акции;

- индексы.

Рассмотрим процесс торговли на простом примере.

Сельхозпроизводитель зерновых культур знает, что стоимость продукции обычно снижается к моменту массовой уборки урожая. Чтобы зафиксировать прибыль с учетом всех расходов на производство, он решает заключить контракт на продажу по 2000 р. за одну тонну со сроком экспирации в октябре.

К моменту закрытия контракта цена на зерно упала до 1200 р. Если из-за плохих погодных условий и неурожая цена поднимется, производитель не сможет продать дороже, чем установлено по договору. Но прибыль в окончательную стоимость уже заложена. Покупателю также выгодна сделка, когда зерно подорожает к моменту экспирации.

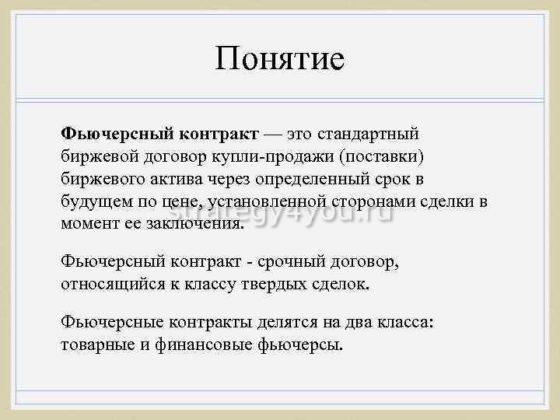

Что такое фьючерсный контракт – объясняю в двух словах

Перед тем, как торговать фьючерсами (если Вы несмотря на мои предупреждения все же решились на это) давайте узнаем, что такое фьючерс простыми словами. Представьте себе, что Вы фермер. И вот Вы сеете картошку весной, чтобы летом продать. Сколько картошки закупать? Какие деньги потратить на удобрение? Сколько места на складе планировать под хранение? Все это зависит в первую очередь от того, по какой цене Вы продадите картошку. Ну и конечно, от урожая. То есть от того, сколько вырастет этой самой картошки.

На самом деле опытный фермер знает примерно, сколько картошки у него вырастет. Он знаком с основными рисками, которые снижают его урожай и знает, как с ними бороться. А на что он не влияет? На рыночную цену картошки осенью. Вот если бы заранее знать, по какой цене у него эту картошку купят…. Но….

А почему но… Собственно для этого и нужны фьючерсы. Если фермер весной договорится с покупателем и тот на определенных условиях скажет, что купит по такой-то цене осенью, то… То будет круто! А еще лучше, если покупатель внесет предоплату или полную оплату за будущую картошку. А еще лучше, если гарантом этой сделки будет какой нибудь браток банк. Тогда мы получаем своеобразный фьючерс на поставку картошки 🙂

Но фьючерсы нужны не только для снижения (по научному – “хеджирования”) рисков. На фьючерсах еще и пытаются зарабатывать. Почему на них, а не на акциях? На акциях тоже можно заработать, но… На фьючерсах обычно предлагается большее кредитное плечо. И… часто стоимость фьючерса дешевле стоимости базового актива (то есть, например, акции).

Еще одно отличие от акций это то, что на ряде акций нельзя “шортить” , то есть продавать акции. На фьючерсах можно торговать “шорт” и “лонг” без проблем”. То есть вниз и вверх. Продавать и покупать.

Ладно. Деталями грузить не буду. Перейдем к делу….

дальнейшее чтение

Что надо знать о спецификации фьючерса

Основы торговли фьючерсами включают знания по спецификации ценных бумаг. Это официальный документ, в котором отражены ключевые параметры контракта.

Длительного обучения для понимания спецификации не требуется, она состоит из 3 частей:

- название актива, на который фиксируется цена при покупке фьючерса (называется код C);

- месяц, в котором контракт будет закрыт (код M);

- год закрытия контракта (условное обозначение — код Y).

Названия активов утверждаются комиссиями биржи. Так золоту присвоен код GC, акциям Газпрома — GAZP и т.д. Месяцам с января по декабрь присвоены следующие буквенные обозначения в порядке перечисления: F, G, H, J, K, M, N, Q, U, V, X, Z.

Названия активов утверждаются комиссиями биржи. Так золоту присвоен код GC, акциям Газпрома — GAZP и т.д. Месяцам с января по декабрь присвоены следующие буквенные обозначения в порядке перечисления: F, G, H, J, K, M, N, Q, U, V, X, Z.

Год закрытия контракта указан в конце кода. Общий вид кода — перечисление 3 элементов: название — месяц — год с пробелом между ними. Контракт на акции Газпрома, подлежащий закрытию в декабре 2019 г., выглядит так: GAZP Z 9.

Перед тем как торговать на фьючерсах, трейдер запоминает спецификации, поскольку они универсальны для всех бирж, а без их знания понять риски контракта невозможно.

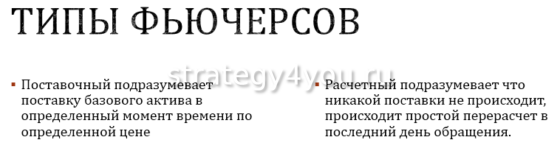

Виды контрактов

Технология торговли фьючерсами зависит от их типа.

Контракты бывают:

- Поставочными. Такой договор предусматривает передачу товара в обмен на деньги. Покупатель получает в установленный срок товар и платит ту сумму, которая указана во фьючерсе. При попытке отказаться от сделки на виновную сторону накладывается штраф.

- Расчетными. В таком фьючерсе не предусмотрено передачи физического товара. Особенности торговли фьючерсами этого типа — в проведении расчетов между участниками без предоставления актива.

Выгода торговли

Большинство трейдеров на бирже — инвесторы, заинтересованные в спекулятивных сделках. Для них основную ценность представляют контракты расчетного типа. Поставочные контракты заключаются только производственными предприятиями — сельскохозяйственными и промышленными. Эта группа игроков заинтересована в покупке активов по максимально низкой цене и продаже своего товара по высокой насколько возможно.

Выбор фьючерса по дате — основные отличия

Ключевое отличие контрактов — срок их исполнения. Зная, что такое фьючерсы, все договора этой группы условно делят на краткосрочные (до 1 недели), среднесрочные (до 1 месяца) и долгосрочные (до 3 месяцев).

Ключевое отличие контрактов — срок их исполнения. Зная, что такое фьючерсы, все договора этой группы условно делят на краткосрочные (до 1 недели), среднесрочные (до 1 месяца) и долгосрочные (до 3 месяцев).

Закрытие сделок по контрактам происходит автоматически, т. е. при наступлении указанной в договоре даты производится зачисление средств и передача активов у всех трейдеров, совершивших сделки с фьючерсами на этот день.

Срок исполнения контракта зависит от природы актива. Для фьючерсов на валютные пары с индексами закрытие сделок приходится на 20 или 21 число марта, июня, сентября, декабря. Даты исполнения обязательств по фиксированию цены акций биржами устанавливаются индивидуально.

Фьючерсы с наибольшей инвестиционной привлекательностью

При спекулятивных сделках для инвесторов важны не только колебания в цене фьючерсов, но и их ликвидность, т. е. спрос на активы. Поэтому на биржах инвестиционной привлекательностью обладают популярные индексы — Доу-Джонса, PTC и др. Работа с этими индексами подходит для опытных трейдеров.

Валютные пары с долларом (EUR/USD, GBP/USD) более просты в обращении. При этом работа с такими активами хотя и требует знаний, но проще, чем приобретение .

Валютные пары с долларом (EUR/USD, GBP/USD) более просты в обращении. При этом работа с такими активами хотя и требует знаний, но проще, чем приобретение .

Минимальный риск для трейдера, не знающего, как зарабатывать на фьючерсах, — приобретение контрактов на акции крупных эмитентов. На российском рынке — это Газпром и Сбербанк. Иностранные биржи предлагают фьючерсы на акции Google, Intel, нефтяные компании с мировым именем.

Самый простой путь — приобретать фьючерсы на драгоценные металлы. Из-за специфики ценообразования самым выгодным вариантом будет золото — оно практически всегда растет в цене.

Преимущества и недостатки торговли фьючерсами

Прежде чем начинать торговлю на фьючерсном рынке, необходимо взвесить все за и против. Я уже упоминал, что такой вид торговли может принести как большую прибыль, так и немаленький убыток. Поэтому я бы не рекомендовал новичкам начинать инвестирование с торговли фьючерсами.

Из основных преимуществ можно выделить:

- гарантийное обеспечение, или «плечо», обеспечивает низкий порог входа;

- сниженная комиссия;

- мгновенные сделки;

- огромный выбор инструментов и активов, которые торгуются по всему миру;

- высокая ликвидность;

- возможность сформировать гибкую стратегию торговли;

- гарантированное исполнение обязательств по контракту.

Звучит заманчиво. Теперь упомяну недостатки:

- Фьючерсы не подходят для инвестирования на долгий срок, это инструмент торговли для активных спекулянтов.

- Маржа будет списываться ежедневно, поэтому при попадании в длительную просадку можно потерять все свободные средства.

- Без глубоких знаний технического анализа в такой торговле не обойтись.

- Шорт, или открытие коротких позиций, рекомендуется тем, кто уже имеет достаточный опыт торговли.

Как происходит работа с фьючерсами

Торговля производными финансовыми инструментами проходит в срочной секции МБ.

В момент заключения фьючерсного контракта вы оплачиваете часть суммы, которая выступает гарантийным обеспечением вашего желания акции приобрести. Если к моменту исполнения фьючерсного контракта в октябре цена акций оправдает ваши ожидания и возрастет до 240 рублей, вы сможете купить их по зафиксированной в январе цене и тут же продать на бирже по текущей рыночной цене.

В таком случае ваш доход с одной акции составит 40 рублей, а доход с пакета акций, включенных в фьючерсный контракт, составит 400 рублей.

Гарантийное обеспечение при работе на Московской бирже при заключении фьючерсного контракта на акции составляет порядка 10%, и это означает, что для заключения контракта стоимостью 2000 рублей вам как инвестору необходимо предоставить бирже, которая выступает гарантом сделки, лишь 200 рублей.

Чем лучше торговать на фондовом рынке – акциями или фьючерсами

Как мы уже неоднократно говорили, любой биржевой инструмент и актив имеет как свои плюсы, так и минусы. Четко обозначить границы, где один из них становится лучше другого, попросту невозможно. По сути, каждая ситуация, каждая стратегия требует выбора определенного финансового инструмента, который именно в этом случае окажется оптимальным.

Очевидно, что невозможно дать точный ответ и на вопрос – что лучше, акции или фьючерсы. Но мы постараемся определить основные характеристики и параметры выбора:

- Акции – идеальный выбор для долгосрочных стратегий, инвестирования, но пригодны и для активных спекуляций с целью быстрого наращивания капитала. Имеют физический носитель, для успешной торговли акциями часто достаточно лишь знаний фундаментального анализа и изучения новостных лент. Подходят для новичков только в случае наличия достаточного капитала для формирования сбалансированного инвестиционного портфеля.

- Фьючерсы – это срочный инструмент, «жизнь» которого не превышает 3 месяцев. Поэтому они идеальны для активных краткосрочных спекуляций и совсем не подходят для целей инвестирования. Не требуют большого капитала, поэтому с них можно начинать знакомство с возможностями биржи.

- Профессионалы выбирают диверсификацию рисков и комбинируют в своем портфеле разные инструменты: акции, валюту, фьючерсы, опционы, деривативы. За счет этого они снижают риски и имеют возможность увеличивать прибыль за счет грамотного перераспределения средств между наиболее доходными активами.

Виды фьючерсов

По принципу действия выделяют два типа фьючерсных контрактов: поставочные и расчетные. В первом случае предполагается, что на день исполнения договорных обязательств покупающий обязан приобрести, а продающий реализовать оговоренное количество базового актива. Поставляют его по расчетной стоимости, закрепленной на крайнюю дату торгов. Если на момент исполнения у реализатора нет нужного объема продукции, он будет оштрафован биржей.

Беспоставочный вид коммерческого взаимодействия предполагает исключительно финансовые расчеты, основывающиеся на разности между изначальной ценой и стоимостью по факту при завершении сделки. Поставка самого базового актива не осуществляется. Предметом такой сделки может быть фьючерс на индекс РТС или на валютную пару. Расчетные контракты чаще всего используют, чтобы хеджировать риск изменения стоимости актива или для спекуляций.

Как уже говорилось, классифицируют разные виды фьючерсов и в зависимости от предмета торгов. Какие из них используются чаще всего:

- На золото. Этот драгметалл относится к наиболее стабильным активам, поскольку является основой резервных и страховых фондов. Здесь чаще всего применяют беспоставочные контракты, чтобы не заниматься транспортировкой тяжелого металла, исключить связанные с этим риски. Изучая колебания «золотых» цен, можно прилично зарабатывать на фьючерсах.

- На нефть. Заключение контрактов на «черное золото» также ведется весьма активно. Рынок открыт для всех желающих подзаработать на прогнозах цены базового актива. Фьючерсы на нефть являются расчетными, поскольку поставочные находятся в области компетенции прогосударственных корпораций.

- На валюту. Этот тип фьючерсного контракта является чуть ли не одним из самых древних. Такие договора возникли, когда в основе денежных средств лежали «золотые запасы» страны. Валютные пары могут содержать доллар США или нет – в последнем варианте они базируются на кросс-курсах.

С развитием финансового рынка стали появляться фьючерсы на ценные бумаги, биржевые индексы, казначейские векселя. Так, эмитенты акций, являющихся базовыми активами для фьючерсных контрактов, есть практически во всех важных сегментах российской экономики: нефтедобыче, энергетике, связи, металлургии, финансах.

Как торговать фьючерсами

Для начала торговли фьючерсами необходимо выбрать профессионального брокера. Он будет совершать сделки, вносить гарантийное обеспечение в расчетную палату от вашего лица. Сегодня все торговые операции проводятся в электронном виде.

Новичку необходимо заранее познакомиться с торговым терминалом QUIK.

Стратегия торговли для начинающих

В трейдинге тысячи стратегий. Сегодня остановлюсь на любимой тактике известных российских трейдеров «ударный день».

Основной сигнал для открытия сделки — импульсная свеча и последующее за ней движение рынка в одном направлении. На российском рынке чаще она появляется на открытии сессии.

Для точности используйте подтверждающий сигнал: предыдущий день должен быть флетовым, без резких колебаний курса. В ударный день может быть незначительная коррекция. Автор стратегии рекомендует удерживать позицию до конца дня.

При этом стоит соблюдать осторожность и страховаться приказом stoploss, выставляя его на 300-500 пунктов ниже входа в сделку. https://www.youtube.com/embed/h6ePzDC9nvM

Где и у кого поучиться трейдингу?

Трейдинг — это работа. Любому виду деятельности, и торговле — в том числе, нужно учиться. А чтобы не разбираться во всем самому, лучше воспользоваться опытом наставника.

Получить полноценные знания о торговле деривативами можно онлайн в школе Дмитрия Михнова «Успешный трейдинг». Они часто проводят бесплатные мастерклассы, на ближайший можно записаться тут.

Альтернативный вариант: изучение основ прибыльного трейдинга на сайте dctrading.ru. Ведет обучение Дмитрий Черемушкин. Опытный трейдер с хорошим послужным стажем и доходностью сделок в тысячи процентов. Здесь тоже есть бесплатные вебинары, посмотреть можно тут.

Фьючерсный контракт на товары

Широко распространена торговля именно этими фьючерсами, поскольку основы такой торговли выглядят наиболее понятными и доступными, в отличие от индексов или акций. При совершении выбора, какими фьючерсами торговать, многие склоняются именно к этому типу сделок. Например, легко проследить логическую цепочку – если в конце лета наблюдается неурожай зерна, это означает его будущий рост в цене, что предполагает перспективу покупки фьючерсного контракта на зерно. Поскольку колебания цен на товары более очевидно, в этом случае намного легче просчитать потенциальные риски и прибыль.

Плюсы фьючерсов

Итак, какие же плюсы имеют фьючерсы в сравнении с другими инструментами для торговли на бирже? Перечислим их:

- Сделка заключается по упрощенной схеме и мгновенно, а значит, вы не теряете средства на изменении котировок за время исполнения поручения;

- Вы можете участвовать в торгах даже в том случае, если не имеете других активов;

- Не требуется значительный капитал – так, минимальный депозит для РТС составляет всего 10 тысяч рублей;

- Большое кредитное плечо расширяет возможности трейдера;

- Благодаря высокой ликвидности актива вы можете реализовать его практически мгновенно, без ожидания покупателя;

- Незначительные в сравнении с рынком ценных бумаг комиссии увеличивают чистую прибыль трейдера;

- Гарантированное исполнение обязательств по контракту.

Как мы видим, положительных сторон в торговле фьючерсами довольно много

Однако есть и недостатки (впрочем, как и везде), на которые стоит обратить особое внимание

Минусы фьючерсов

Перейдем к отрицательным сторонам фьючерсов, о которых обязательно следует знать, впервые приходя на этот рынок:

- Фьючерсы не подходят для инвестиций и долгосрочных сделок, т.к. «срок жизни» каждого контракта ограничен несколькими месяцами. В результате фьючерсы интересны только активным спекулянтам, проводящим множество сделок краткосрочного характера с целью получения максимальной прибыли;

- Вам требуется большой запас средств на депозите. Хотя специфика приобретения фьючерсов (большое кредитное плечо, взнос гарантийного обязательства) и побуждает к приобретению максимально возможного числа контрактов, не стоит забывать об ежедневном списании или начислении маржи. Если один из активов даст значительную и длительную просадку, вы рискуете «обнулить» счет и потерять доступ к другим сделках, а контракты будут принудительно закрыты.

- Необходимо четкое прогнозирование уровня риска, объема сделок и т.д., поэтому трейдер должен обладать глубокими познаниями в техническом анализе.

Чтобы минимизировать возможные потери, новичкам на фьючерсном рынке екомендуется использовать только длинные позиции (игра на растущих курсах) и спрэд. Игра на понижение требует быстрого принятия решений и мгновенной реакции на события рынка, поэтому ее лучше оставить более опытным трейдерам.

В любом случае, фьючерсный рынок требует активной работы трейдера, его вовлеченности в торги. Только в таком случае вы сможете получать достойный доход от своей работы. Не последнюю роль играют и знания, в особенности в сфере технического анализа.

Механизм биржевой фьючерсной торговли

Торговля на бирже фьючерсами, начинается с подачи, заявки брокеру о данных товара, оговариваются пороговые значения или текущая биржевая цена. После этого, во время торгов, брокер выкрикивает свой заказ на куплю/продажу контрактов. В свою очередь, другие брокеры, интересующиеся тем же видом товара для купли/продажи, предлагает свою цену. Когда цена совпадет, сделка считается заключенной и регистрируется биржевыми системами. После биржевой торговли фьючерсами, брокеры проверяют реквизиты заключенных сделок. Вы можете в нужный для Вас момент, до окончания срока действия фьючерсного контракта ликвидировать свои обязательства, путем заключения офсетной сделки. В торговле фьючерсами, офсетная сделка означает противоположную ранее заключенной сделке по такому же контракту, с тем же сроком исполнения. Хочется отметить, что покупатель и продавец принимают финансовые обязательства не друг перед другом, а перед расчетной палатой, которая выступает как третья сторона. Она регистрирует биржевые сделки, определяет и взимает залоговые суммы, ликвидирует взаимопогашающиеся контракты, гарантирует исполнения условий контрактов в торговле фьючерсами. При регистрации контракта, каждая из сторон вносит определенную сумму на счет расчетной палаты. На торговлю фьючерсами на рынке влияют несколько факторов, такие как: изменения, происходящие в условиях развития экономики, состояние валютно — финансовой системы, достаточность финансовых ресурсов, совершенствование техники торговли и другие.

Торговля валютными фьючерсами

Теперь рассмотрим торговлю валютными фьючерсами – это та же торговля, только валютой. Первой валютой в торговле фьючерсами, был британский фунт, канадский доллар, немецкая марка, французский франк, японская йена, мексиканский песо и швейцарский франк. Одно из основных затруднений, которое стоит перед новичками в торговле на бирже фьючерсами, являются понимание метода котировки. Все валютные фьючерсы осуществляется на «американских условиях», т.е. в долларах за каждую единицу валюты. Сегодня, одна из крупнейших товарных бирж CME предоставляет наилучше отрегулированный валютный рынок в мире, и второй по величине, не менее известный — электронный рынок Forex. На этой бирже торгуются около 50 фьючерсных контрактов и 30 опционных контрактов, основанных на мировых валютах. Торговля на бирже фьючерсами, сегодня чаще всего ведется на электронной платформе Globex2, торговли голосом сегодня практически нет. Торговля валютными фьючерсами имеет весомые преимущества:

- минимальная вероятность манипуляций;

- прозрачное ценообразование;

- предоставляют полную анонимность;

- электронный доступ в любой точке мира, шесть дней в неделю;

- возможность хеджировать валютные риски.

Торговля фьючерсами на рынке валютой характеризуется высокой ликвидностью. К примеру, средний оборот за день всех срочных валютных контрактов на Чикагской товарной бирже (CME) превышает 100 млрд. долларов США. Торговля фьючерсами на рынке валютой, подойдет тем трейдерам, которым нужна гарантия в безопасности и прозрачный финансовый инструмент. Биржевая торговля фьючерсами контролирована. Биржа осуществляет централизированный клиринг и не допускает ценовых манипуляций. Начинающему трейдеру можно торговать валютными фьючерсами через терминал Meta Trader.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Подписывайся на рассылку!

которую можно будет настраивать из личного кабинета

Как торговать фьючерсами

В России торговля фьючерсами возможна на Московской бирже. Для приобретения одного контракта необходимо, чтобы на собственном счете было минимум 10 – 20% от его стоимости. Для пополнения счета используется банковский перевод. Таким путем создается гарантийное обеспечение. Для зарубежных торговых площадок характерны меньшие суммы, от одной сотой до одной пятитысячной.

Самым покупаемым российским инструментом является индекс РТС. Приобрести его можно, воспользовавшись услугами брокеров, имеющих лицензию. В таком случае покупатель получает кредит (плечо). Он обеспечивает возможность для совершения крупных фьючерсных сделок даже в случае, когда средств на счете мало. Следует помнить, что при такой торговле существует большой риск.

Для начала фьючерсной сделки нужно выполнить ряд условий:

Активов на счете должно быть столько, чтобы покрывался ГО. Сумма для таких инструментов может быть различной. Стоимость актива в течение торговой сессии изменяется. Размер ГО также меняется после промежуточного вечернего клиринга и перед началом утренних торгов. На балансе должна находиться сумма, достаточная для продолжения торговли при условии появления убытков.

Во время сделок происходит взимание брокерских и биржевых комиссий. Их размеры существенно (в разы) меньше, чем в случае торговли акциями.

Трейдеры, торгующие внутри дня, часто используют фьючерсные контракты.

Трейдеры могут играть как на повышение, так и на понижение. Если прибыль получается с роста цен, то такую сделку называют лонг (длинная позиция). Шортом или короткой позицией называют получение дохода от падений цены. В этом случае трейдер берет актив в долг.

Большее число трейдеров предпочитает совершать расчетные сделки. Их цель – не получение товара, а только заработок за счет изменения цен.

Фьючерсный рынок в наибольшей степени годится спекулянтам.

Ждать, когда окончится срок действия контракта — необязательное условие. Активы можно продать тогда, когда это принесет выгоду.

Когда совершается сделка, в качестве третьей стороны выступает биржа. Ее задача – контроль за соблюдением правил. За оказанные услуги биржа взимает комиссию.

Принципы торговли фьючерсами

Рынок фьючерсов весьма ликвидный и подчиняется довольно строгим законам, но при этом позволяет биржевым спекулянтам получать большие прибыли. Это возможно только в том случае, если вы умеете хорошо прогнозировать результаты и объемы сделок, не гонитесь за быстрым результатом. Новичкам, которые только начинают торговать фьючерсами, может быть полезно краткое изложение основных принципов трейдинга с использованием этого финансового инструмента:

- Торговля требует грамотного прогнозирования с использованием технического анализа;

- Фундаментальный анализ (в особенности игра на новостях) играет второстепенную роль;

- Небольшое гарантийное обеспечение по каждой сделке часто заставляет трейдера заключать множество контрактов. Не стоит гнаться за сверхприбылями – ведь маржа в случае длительной просадки хотя бы одной позиции может поглотить весь остаток на счете, и привести к досрочному закрытию сделки и фиксации убытков;

- Чтобы избежать описанной выше проблемы, грамотно планируйте размер каждой позиции, а также установите предельный уровень риска и убытков;

- Торговля фьючерсами требует обязательного обучения (самостоятельного или на курсах) с оттачиванием навыков на демо-счете;

- Начинать торговлю специалисты рекомендуют с высоколиквидных активов – например, фьючерсов на акции Газпрома и Сбербанка, на индекс РТС, евродоллар и т.д. Это позволит освоиться на рынке без потерь и познакомиться со всеми его механизмами.

- Подберите наиболее удобный торговый терминал, по максимуму включающий необходимые инструменты и информацию.

Торговля фьючерсами дает неограниченные возможности заработка – трейдеры могут играть как на повышении цены, так и на ее понижении. Особой стратегией является спрэд – то есть покупка нескольких однородных активов с разным сроком и получение прибыли за счет изменения их котировок.

Что такое фьючерсы на Биткоин

В общем смысле фьючерсы представляют собой разновидность производного финансового контракта, который позволяет инвесторам легко спекулировать на направленном движении стоимости базового актива, такого как акции или сырьевые товары.

Каждый фьючерсный контракт содержит соглашение о покупке или продаже определённого количества единиц базового актива по определённой цене и в определённую дату, известную как дата истечения срока действия.

Обе стороны, участвующие в контракте, обязаны выполнить условия контракта по истечении срока его действия.

Фьючерсы в некоторых отношениях очень похожи на опционы, но отличаются главным образом тем, что фьючерсы обязывают контрагентов выполнить условия контракта, тогда как опционы дают держателю контракта право (но не обязанность) выполнить условия контракта по истечении срока действия.

Фьючерсы на Биткоин работают так же, как и любые другие фьючерсы

Как уже упоминалось ранее, фьючерсы позволяют инвесторам спекулировать на цене базового актива. В случае фьючерсов на Биткоин этим базовым активом является цифровая валюта, известная как Bitcoin (BTC).

В каждом фьючерсном контракте указывается количество биткоинов, которые должны быть проданы в определённую дату, а исполнение контракта обрабатывается автоматически биржевой платформой.

Первый связанный с Биткоином фьючерсный продукт был выпущен ещё в декабре 2017 года на бирже CBOE, предоставив инвесторам возможность сделать ставку на рост или падение цены криптовалюты к моменту истечения срока действия.

В настоящее время фьючерсами на Биткоины можно торговать на различных регулируемых биржевых площадках, а также на нескольких нерегулируемых.

Подавляющее большинство фьючерсов на Биткоин рассчитываются деньгами, хотя всё больше платформ начинают предлагать фьючерсы с физическим расчётом, то есть, в момент наступления даты закрытия трейдер получает BTC.

Возможность входа для организаций

Появление фьючерсов на Биткоин рассматривается как одно из самых значительных событий в истории криптовалюты.

Значение этого события настолько велико, что некоторые люди считают его единственной причиной взлёта цены Биткоина до своего рекордного уровня в 20 000 долларов США.

Это произошло всего через неделю после того, как на CBOE начали торговаться первые фьючерсы на Биткоин, и в тот же день Чикагская товарная биржа (CME) выпустила свои фьючерсные контракты на 5 BTC с денежным расчётом.

Вероятно, это можно объяснить тем фактом, что изначально все фьючерсы на Биткоин регулировались Комиссией по торговле товарными фьючерсами (CFTC), что делало их гораздо более привлекательными для институциональных инвесторов и хедж-фондов.

Аналогичным образом, за счёт более эффективного ценообразования фьючерсы также помогают снизить волатильность цены актива, который до этого считался очень волатильным.

Опасения и критика

Несмотря на то, что фьючерсы на Биткоин обычно рассматриваются как благо для криптовалютных рынков, они часто сталкиваются с критикой.

Во-первых, некоторые утверждают, что фьючерсы на Биткоин негативно влияют на рынок BTC через ценовые манипуляции.

В одном исследовании было обнаружено, что цена Биткоина обычно падает примерно на 2% непосредственно перед закрытием фьючерсных контрактов на CME.

Кроме того, поскольку фьючерсы на Биткоин чаще всего торгуются и рассчитываются за деньги, можно утверждать, что они фактически снижают ликвидность базового рынка биткоинов.

Однако вскоре ситуация должна измениться, поскольку уже доступны физически погашаемые фьючерсы на Биткоин от Bakkt.