Как правильно рассчитать процент по вкладу (процентную ставку, доход)

Содержание:

- Расширенный фильтр

- 8. Еще одна формула сложных процентов.

- Для кого доступна система «Форсаж»?

- Сложный процент

- Статьи о кредитах

- Способ 2: удаление пробелов между разрядами

- Формулы и примеры расчета процентов по договору займа

- Что такое сложный процент в инвестициях простыми словами

- Что такое мораторные проценты

- Газпромбанк Автодрайв Platinum Credit — 10 % бонусами на АЗС «Газпромнефть»

- Расчёт процентов по договору займа

- Начисление процентов по договору микрозайма, заключенному с организацией микрофинансирования

- Формула расчета сложного процента по вкладам в банках

- Школьные задачи на сложные проценты

- Периодичность начисления процентов

- Что такое сложный процент?

- Отзывы о Альфа банк Уфа

- Как искать процент от числа

- Насколько может быть выгодна капитализация?

- Сводка по кредиту

- Ежедневное и ежемесячное начисление процентов

- Оформление договора

- Ипотечный калькулятор

- Валюта сети

- Возможности в личном кабинете для физических лиц

- Формула простых процентов.

- Формулы сложных процентов по вкладам и примеры решения задач

- Преимущества и недостатки сложной процентной ставки

- Минусы и скрытые нюансы

Расширенный фильтр

8. Еще одна формула сложных процентов.

Если процентная ставка дана не в годовом исчислении, а непосредственно для периода начисления, то формула сложных процентов выглядит так.

S = K * ( 1 + P/100 )N

Где:

S — сумма депозита с процентами,

К — сумма депозита (капитал),

P — процентная ставка,

N — число периодов начисления процентов.

Пример. Принят депозит в сумме 100 тыс. рублей сроком на 3 месяца с ежемесячным начислением процентов по ставке 1.5 процента в месяц.

S = 100000 * (1 + 1.5/100)3 = 104 567.84

Sp = 100000 * ((1 + 1.5/100)3 — 1) = 4 567.84

Для кого доступна система «Форсаж»?

Сложный процент

Попробуем разобраться в том, что такое сложный процент.

Представим себе ситуацию, что Петя положил в банк какую-то сумму под процент, например 10 тысяч под 10 процентов годовых.

Тогда каждый год сверх суммы будет начисляться некая прибыль. Посчитаем, сколько прибыли получит Петя в первый год:

10000*0,1=1000 рублей. Однако это прибыль только за первый год. За второй год прибыль будет процентом от уже накопившейся суммы, то есть:

(10000+10000*0,1)*0,1=11000*0,1=11000. На третий год уже эта сумма прибавится к прошлым 11000 рублей, а процент будет начисляться на другую сумму. Такая ситуация будет повторяться 10 раз подряд.

Каждый раз придется начинать вычисления заново, что крайне долго и неудобно, иногда ученики составляют целые таблицы со значениями процентов. Особенно неудобны такие расчеты в условиях банковских расчетов, когда все нужно делать быстро. Поэтому была выведена простая формула сложного процента.

Статьи о кредитах

Фиксированная или плавающая процентная ставка?

Кредитование: типы кредитов

Автокредит без справки о доходах

Ставка рефинансирования

Способ 2: удаление пробелов между разрядами

Только что мы разобрались, как удалить пробелы в ячейках Excel с текстовыми выражениями, но что, если появилась потребность убрать лишние одинарные пробелы в числовых выражениях, которые зачастую устанавливаются автоматически? В этом случае нам также поможет инструмент «Заменить».

- В таблице выделите область, в которой находятся ненужные пробелы.

- Находясь на главной странице на панели инструментов, нажмите по кнопке «Найти и заменить» и выберите инструмент «Заменить».

- В появившемся окне на этот раз нужно ввести немного другие значения.

- В поле «Найти» поставьте один пробел.

- Поле «Заменить на» оставьте нетронутым.

- Нажмите кнопку «Заменить все».

- Подтвердите свои действия, ознакомьтесь с отчетом и примите его.

После этого вы обнаружите, что пробелы между числами исчезли, соответственно, поставленная задача выполнена.

Формулы и примеры расчета процентов по договору займа

В договоре займа практически всегда указывается размер платы за использование предоставленных средств. Если об этом в документе ничего не сказано, проценты будут выплачиваться согласно текущей ставке рефинансирования.

Договор займа может быть безвозмездным только если это четко прописано в документе. Вопрос о том, как правильно рассчитать проценты по договору займа, может возникнуть, если заемщик желает убедиться в правильности всех подсчетов платежей, или же если величина переплаты вообще не была определена заранее.

Самостоятельный расчет процентов осуществляется на основе информации, содержащейся в документах, а именно:

- суммы предоставленных средств;

- процентной ставки (ежедневной, ежемесячной или годовой);

- срока предоставления средств (календарные дни, за которые начисляются проценты);

- переплата (если указывается);

- количество дней в текущем году и конкретном месяце.

Если документом предусмотрено начисление процентов за нарушение сроков, производить расчет нужно, исходя из данной ставки.

Определить проценты по договору займа можно двумя способами:

- воспользоваться сервисом расчета процентов по договору займа онлайн;

- самостоятельно произвести все вычисления.

Первый вариант выглядит несколько привлекательнее, так как ничего не нужно делать, кроме как ввести исходные данные. Найти подобный сервис не составит труда – сейчас на просторах сети имеется масса кредитных калькуляторов.

Второй способ расчета хоть и сложнее, зато надежнее

К тому же можно учесть те факторы, которые не берут во внимание онлайн сервисы. Для начала рассмотрим способ подсчета процентов по займу при условии, что в документе ставка не указана. Если процентная ставка в договоре указана, используется та же формула, что и в предыдущем примере, только вместо ставки рефинансирования указываем нужное значение

Если процентная ставка в договоре указана, используется та же формула, что и в предыдущем примере, только вместо ставки рефинансирования указываем нужное значение.

10000*2% = 200;

200*14 = 2800.

Простые

Суть простых процентов заключается в том, что ставка начисляется на одну и ту же денежную сумму. Например, если заемщик одолжил 30000 рублей, проценты будут начисляться на все эти 30000.

где:Кс – итоговая сумма, которую получает заимодавец по окончании периода начисления,С – начальная сумма долга,Т – период (в днях), в течение которого начисляются проценты,Тгод – количество дней в году,Пс – процентная ставка.

Для краткосрочных финансовых операций (например, займов на год или меньше) чаще всего используют метод исчисления простых процентов.

Это объясняется несколькими причинами:

- во-первых, расчеты по простым процентам сделать намного проще, нежели производить вычисления с применением методики сложных процентов;

- если рассматривать непродолжительные займы (до одного года), то результаты вычислений по простым и сложным процентам будут довольно близки (расхождения составляют до 1%). Данное правило справедливо при условии, что займ выдается под небольшие проценты (до 30%);

- третья и самая главная причина заключается в том, что общая задолженность по займам менее года, подсчитанная с помощью «простой» методики, выходит больше, чем, если бы долг считали по формуле сложных процентов. Именно поэтому кредиторы отдают предпочтение первому варианту.

Сложные

Некоторые финансовые организации прибегают к методике начисления сложных процентов, которая заключается в следующем: проценты прибыли по истечении каждого периода складываются с исходной суммой, и полученный результат становится основой для подсчета новых процентов.

Если документ предусматривает выплату процентов каждый месяц, но клиент по какой-либо причине допускает просрочку, к сумме заемных средств прибавляются неуплаченные проценты.

Это означает, что к следующему платежу проценты будут рассчитываться по возросшей сумме основной задолженности. Таким образом, несколько нарушений подряд приводят к стремительному расширению базы для подсчета процентов.

Кредитор также имеет право потребовать выплату неустойки или полный возврат заемных средств со всеми начисленными процентами.

s – годовая или ежемесячная ставка,n – число истекших месяцев или лет.

Таким образом, если займ составил 10000 рублей, через 12 месяцев придется отдать 13600 рублей.

Получается, что через год нужно будет вернуть уже 14258 рублей (если первоначальная сумма составила 10000 рублей). Разница между 14258 и 13600 рублями небольшая, но все же она есть.

Иногда кредиторы применят комбинированную схему начисления процентов, однако, для краткосрочных займов такой способ расчета практически не используется.

Что такое сложный процент в инвестициях простыми словами

Знание механизма расчета по депозиту позволяет вкладчикам составить прогноз дохода. Этот расчет доступен при заключении соглашений, выполнении транзакций, перед начислением вознаграждения и капитализацией прибыли.

Банки пользуются простыми и сложными формулами.

При этом применяется фиксированная ставка, которая закрепляется договором при размещении депозита, может регулироваться в случаях:

- автоматической пролонгации договора;

- досрочного закрытия.

Плавающий тип может меняться на протяжении действия соглашения.

Изменение ставок в этом случае привязано к таким факторам:

- курсу валют;

- переводу депозита в другую категорию.

При расчете дохода учитывается ряд показателей:

- инвестиционная сумма;

- процентная ставка, ее тип;

- периодичность начислений;

- срок договора.

При использовании простой схемы расчета итог получается в результате таких математических действий. Начальная сумма умножается на годовую ставку и количество дней начисления вознаграждения и делится на количество дней по календарю и на 100.

Зачем инвестировать под сложный процент

При инвестировании денег рекомендуется выбрать оптимальный вариант, который позволит использовать преимущества сложных ставок. Вложению денег всегда предшествует планирование, анализ поставленной задачи. Капитализация прибыли от инвестирования на счет позволяет получить дополнительный доход.

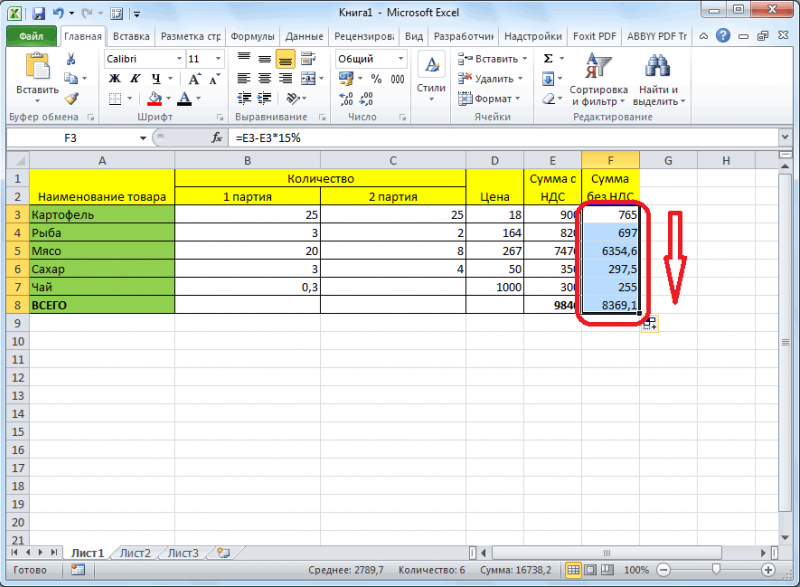

Простой расчет

Эффективной ставкой считается номинальный процент, который начисляется на сумму с капитализацией. Рассчитать доход можно в программе Excel. Для этого следует ввести исходные данные, формулы на базовый депозит, сумму с капитализацией. Действия выполняются автоматически, поэтому для получения корректного результата рекомендуется внимательно ввести информацию.

Формула

Плата за пользование средствами финансовым учреждением начисляется ежемесячно. Если вкладчик не будет снимать эти средства со счета, то они дополнят сумму основного депозита.

Формула сложного процента записывается: S=X*(1+%)n, где

- S — конечная сумма;

- X — начальный вклад;

- % — годовая ставка;

- n — количество периодов.

В результате прибыль добавляется к сумме и дает доход. Сложный расчет может действовать при открытии .

Выбирая программное предложение банка, нужно ориентироваться на итоговый доход в денежном выражении, который получится при размещении средств.

Что такое мораторные проценты

В период действия этапа внешнего управления руководство компании отстраняется, и все дела передаются внешнему управляющему. Он разрабатывает комплекс мероприятий, который направлен на выход компании из финансового кризиса и нормализацию платежного баланса.

Для того чтобы управляющий смог сконцентрироваться на решении этой важнейшей задачи, в отношении оплаты задолженности перед кредиторами устанавливается мораторий. Это позволяет стабилизировать материальное положение компании.

На сумму долговых обязательств, которые попали под мораторий, начисляются проценты по нормам ст. 95 127-ФЗ «О банкротстве». Особенность данных мораторных процентов в том, что они начисляются по нормам закона, а не по правилам договорных обязательств.

Мораторные проценты выступают своего рода компенсацией кредиторам за задержку при выплатах долгов перед ними и направлены на защиту их интересов. Проценты также служат платой за пользование должником чужими средствами.

С другой стороны, мораторные проценты снижают долговую нагрузку на должника, так как заменяют собой те, которые прописаны в требованиях кредиторов и в договорных обязательствах. Многие компании-должники получают возможность сэкономить на штрафных санкциях, так как их сумма при моратории оказывается ниже.

За начисление и учет начисленных мораторных процентов отвечает арбитражный управляющий в деле о банкротстве.

Начисленные по нормам ст. 95 127-ФЗ мораторные проценты не учитываются в процессе определения размера голосов, которые принадлежат конкурсному кредитору или уполномоченному органу на собраниях кредиторов.

Газпромбанк Автодрайв Platinum Credit — 10 % бонусами на АЗС «Газпромнефть»

Расчёт процентов по договору займа

С точки зрения правовых отношений расчёт процентов по полученному займу начинается с момента передачи заёмных средств их получателю. Последний день при расчёте процента за пользование средствами – день возврата средств.

А вот для бухгалтеров расчёт процентов по договору займа представляет собой более существенную проблему. Так, например, сумма, как полученная по договору займа, так и переданная в исполнение обязательств заёмщика, не учитывается при формировании налоговой базы.

Также процент стоит учитывать:

- при уплате НДФЛ (рассчитывается выгода, полученная физическим лицом от привлечения заёмных средств по ставке, ниже 2/3 от ставки рефинансирования ЦБ РФ);

- НПО (прибыль от выдачи займа под процент относится к внереализационным доходам).

Начисление процентов по договору микрозайма, заключенному с организацией микрофинансирования

Размер процентов по краткосрочному (до года) договору потребительского микрозайма, заключенному с микрофинансовой организацией с 01.01.2017, ограничен трехкратной величиной суммы займа.

По договорам, заключенным в период с 29.03.2016 по 31.12.2016, такой запрет действует, если сумма начисленных процентов и иных платежей по договору (за исключением неустойки и платы за дополнительные услуги) составляет четырехкратный размер суммы займа (п. 9 ч. 1 ст. 12 Закона от 02.07.2010 N 151-ФЗ; ч. 7 ст. 22 Закона от 03.07.2016 N 230-ФЗ; Информация Банка России «Вопросы и ответы. Микрофинансовые организации»).

Формула расчета сложного процента по вкладам в банках

Пример.

Вы открыли вклад на срок 2 года, под 12% годовых, капитализация процентов ежеквартальная. Вы внесли 10 000 рублей.

Какая сумма будет у вас в конце срока?

K=10 000r=0,12%t=4TM=8

Итого за 2 года подобный вклад принесет вам 2 668 рублей или 26,68% доходности.

Если, для примера взять простое начисление процентов под те же 12% годовых на 2 года, с ежегодным начислением, но без капитализации, то в конце срока сумма будет немного меньше, а именно 2 400 рублей или 24% доходности.

Поэтому, при поиске более выгодного вклада в банках, обращайте внимание на вид начисление процентов. Для того, чтобы точно рассчитать проценты по депозитам с капитализацией, воспользуйтесь калькулятором доходности вкладов

Для того, чтобы точно рассчитать проценты по депозитам с капитализацией, воспользуйтесь калькулятором доходности вкладов.

Проценты делятся по умолчанию на простые и сложные. И начисление процентов происходит двумя способами – по простой и сложной формуле. Второй способ включает в себя несколько схем, отличающихся друг от друга вариативностью произведения расчетов. В чем отличие простых процентов от сложных?

Простые

Особенность данного вида начислений заключается в том, что проценты по вкладу не плюсуются к основной сумме, они отправляются на другой счет, открытый по условиям договора. При заключении договора также утверждается периодичность начислений – раз в месяц, в квартал, в полгода, в год или по окончании срока депозита.

Сложные

Второй вариант применяется для вкладов с капитализацией. Проценты автоматически прибавляются к телу депозита, и каждый последующий раз профит начисляется на новую, уже увеличенную сумму. Таким образом, регулярно растет как сумма вклада, так и размер процентов.

Школьные задачи на сложные проценты

Например, возьмем задачи из учебника для 9 класса авторов А.Г. Мерзляк, В.Б. Полонский, М.С. Якир «Аглгебра». (Номер в скобках)

Задача 1. (556) Костюм стоил 600 грн. После того как цена была снижена дважды, он стал стоить 432 грн., Причем процент снижения второй был в 2 раза больше, чем в первый раз. На сколько процентов каждый раз снижалась цена?

Решение: Для упрощения вычислений обозначим X – первая скидка; X/2 – вторая скидка. Для вычисления неизвестной X составляем уравнение Упрощаем, и сводим к квадратному уравнению и решаем Первый решение не имеет физического смысла, второй учитываем при вычислениях. Значение 0,2 соответствует снижению на 0,2*100%=20% после первой скидки, и X/2 =10% после второй скидки.

Задача 2. (557) Определенный товар стоил 200 грн. Сначала его цену повысили на несколько процентов, а затем снизили на столько же процентов, после чего стоимость его стала 192 грн. На сколько процентов каждый раз происходила смена цены товара?

Решение: Поскольку проценты одинаковы, то обозначаем изменении цены товара через X. На основе условия задачи получим уравнение Его упрощение приведет к решению уравнения откуда корни приобретут значений Первая значение отвергаем, оно меняет суть задачи (сначала имеем снижение, а затем рост процентов, противоречит условию). Второе при пересчете составит 0,2*100%=20% процентов.

Задача 3. (558) Вкладчик положил в банк 4000 грн. За первый год ему начислена определенный процент годовых, а второго года банковский процент увеличен на 4%. На конец второго года на счете стало 4664 грн. Сколько процентов составила банковская ставка в первый год?

Решение: Обозначим через X – увеличение вклада в первый год, тогдаX+4/100%=X+0,04 начисления во второй год. По условию задачи составляем уравнение для определения неизвестной X После упрощений получим квадратное уравнение вида Вычисляем дискриминант и корни уравнения Первый корень отбрасываем, второй соответствует ставке в 6% годовых.

Задача 4. (564) В сосуде 12 кг кислоты. Часть кислоты отлили и долили до прежнего уровня водой. Затем снова отлили столько же, как и в первый раз, и долили водой до прежнего уровня. Сколько литров жидкости отливали каждый раз, если в результате получили 25-процентный раствор кислоты?

Решение: Обозначим через X – часть кислоты, которую отливали. После первого раза ее осталось 12-X, а процентное содержание кислоты После второй попытки содержание кислоты в сосуде составило. Разведя водой до 12 кг, процентное содержание составляло 25%. Составляем уравнение Упрощаем проценты и избавляемся знаменателей Решаем квадратное уравнение Условии задачи удовлетворяет второе решение, а это значит, что каждый раз отливали 6 кг жидкости. На этом знакомство со сложными процентами завершается. На практике Вам встретятся как простые так и сложные задачи. При проблемах с вычисления сложных процентов обращайтесь к нам, мы поможем Вам в решении задач.

Периодичность начисления процентов

Проценты по банковским депозитам должны выплачиваться клиенту по его требованию ежеквартально обособленно от суммы самого депозита, а невостребованные начисленные проценты автоматически увеличивают сумму вклада (ст.839 ГК РФ). Однако, договорами может быть предусмотрен иной порядок: в зависимости от выбранного банковского продукта проценты выплачиваются каждый месяц, квартал, полугодие или по окончанию срока действия соглашения.

Как начисляются проценты. В соответствии с Гражданским кодексом РФ дополнительный доход в виде процентов по договорам банковского вклада начинает начисляться со следующего дня после размещения денежных средств на депозитном счете и до дня возврата финансовых активов клиенту. Если списание средств осуществляется до окончания срока действия договора, то начисление процентов осуществляется до дня списания включительно.

При начислении процентов без учета капитализации сумма предполагаемого дохода вычисляется по формуле:

Sp – размер получаемой от размещения средств дополнительной прибыли

P – вложенные личные денежные средства клиента

I – годовая процентная ставка в зависимости от типа вклада

t – количество календарных дней, за которые будут начисляться проценты

K – количество дней в году.

Если, например, внести 15000 рублей на 5 месяцев под 10%, то доход клиента составит: 15000 * 150 * 0,10 / 365 = 616 рублей 44 копейки.

Как считать «сложные проценты». При капитализации процентов по вкладу каждый следующий месяц проценты начисляются не только на основные личные средства клиента, но и на процент, начисленный в прошлых периодах. Формула для расчета «сложных» процентов выглядит следующим образом:

Sp – размер получаемой от размещения средств дополнительной прибыли

P – вложенные личные денежные средства клиента

I – годовая процентная ставка в зависимости от типа вклада

j – количество календарных дней в том периоде, за который будет осуществляться капитализация процентов

K – количество дней в году

n – число совершенных операций по капитализации процентов за весь срок действия банковского договора.

Практический пример. Клиент заключил с банком договор на размещение денежных средств в размере 15000 рублей на депозите на 5 месяцев под 10% годовых. По договору автоматически осуществляется капитализация процентов, которые начисляются ежемесячно. В этом случае число совершенных операций по капитализации процентов за весь срок действия банковского договора составит 5 раз, а количество календарных дней в том периоде, за который будет осуществляться капитализация процентов составит 30.

|

Месяц |

P |

I |

t |

Sp |

|

1 |

15000 |

10 |

31 |

127,40 |

|

2 |

15127,40 |

10 |

28 |

116,05 |

|

3 |

15243,45 |

10 |

31 |

129,46 1 |

|

4 |

15372,91 |

10 |

30 |

126,35 |

|

5 |

15499,26 |

10 |

31 |

131,64 |

|

630,90 |

Что такое сложный процент?

Сложным процентом называют геометрическую прогрессию денежной суммы, при которой начисленные проценты прибыли прибавляются к базовой сумме, в следующем периоде базовая сумма увеличивается и процент начисляется уже на нее. За счет этого эффекта доходность получается выше, чем при простом проценте.

Капитализация или реинвестирование — это суммирование начисляемых процентов с базовой суммой в обозначенный период. В последующем периоде базовая сумма изменяется на эту величину процента, таким образом достигается прогрессивное или лавинообразное увеличение суммы средств. При подсчете по формуле простого процента, базовая сумма всегда остается неизменной.

Вся эта теория для неподготовленного читателя кажется через чур трудоемкой и запутанной. Но мы вас уверяем, ничего сверхсложного в формуле сложного процента и его отличия от простого нет. Сейчас разберем несколько задач и все встанет на свои места.

Отзывы о Альфа банк Уфа

Как искать процент от числа

Насколько может быть выгодна капитализация?

Капитализация процентов по вкладу является одним из инструментов, повышающих максимально эффективную ставку!!!. Это не самый популярный вид вклада. По статистике он значительно уступает стандартным предложениям.

https://www.youtube.com/watch?v=ytcreatorsru

Сам по себе сложный процент не служит гарантией выгоды. Такой вариант станет результативным способом накопления для вкладчиков, которые уверенно не будут нуждаться в досрочном снятии средств и могут позволить «оставить вклад в покое» на длительный период времени. Кроме того, значение имеет сумма депозита.

Среди преимуществ следует отметить удобную прозрачную схему реализации и регулярно возрастающую сумму вклада. Это надежный классический способ обеспечения сохранности средств, перекрытия инфляции и улучшения материального положения. Грамотный подход к выбору банка и анализ предложений позволяет увеличить прибыль с помощью задействования полученных процентов.

Сводка по кредиту

Ежедневное и ежемесячное начисление процентов

Проценты по кредиту, или СП (сумма процентов), рассчитывается двумя разными способами. Наиболее распространенная практика – применять при расчете суммы процентов ежедневную процентную ставку, но в некоторых банках расчет строится на основе ежемесячной процентной ставки.

При ежедневной ставке СП рассчитывается по формуле:

СП = СКост. x (П / (дн. в год.) * дн.,

Где: СКост. – основной долг по кредиту, на который начисляются проценты;

П – одна сотая годовой процентной ставки;

дн. в год. – количество дней в году, то есть 365 или 366; В некоторых банках эта величина всегда одинакова и равна 365, в других – 360.

дн. – количество дней, за которые начислены проценты в текущем периоде. Например, при ежемесячных платежах по кредиту эта величина будет равна числу от 28 до 31.

Если же ставка ежемесячная, тогда формула будет такой:

СП = СКост. x ПС,

Где ПС – одна сотая месячной процентной ставки.

Приведем пример, как начисляются проценты по кредиту:

- Возьмем как условие, что основной долг по кредиту у нас 150 000р при процентной ставке 18% годовых. Рассчитаем проценты за месяц апрель, то есть с 26 марта по 25 апреля. В расчетном периоде 31 день (дни 26 марта и 25 апреля внутри периода). Искомая сумма процентов рассчитывается по формуле при ежедневной процентной ставке: СП = СКост. x (П / (дн. в год.) * дн. = 150 000 х 18% / 100 / 365 х 31 = 2 293,15 р.

- Сложнее высчитать процент в случае, когда расчетный период (месяц) частично включает в себя обычный год, а частично високосный. Приведем пример: Долг по кредиту: 150 000р. Процентная ставка 18% годовых. Расчетный период: с 14.12.2016г. по 13.01.2017г. 18 суток в этом периоде приходятся на високосный 2016 год, и 13 суток на обычный 2017. Рассчитаем проценты по формуле: 18% / 100 / 365 х 13 х 150 000 + 18% / 100 / 366 х 13 х 150 000 = 2289,51 р.

Оформление договора

Процедура оформление вклада, предусматривающего капитализацию процентов, ничем не отличается от стандартной!!!. Разместить депозит может любой желающий независимо от наличия гражданства России или другой страны. Услуга доступна, в том числе и апатридам, то есть лицам без гражданства. Родители или опекуны имеют право оформить вклад на имя несовершеннолетних детей.

Набор требуемых документов минимальный. Как правило, это один документ, удостоверяющий личность. Вклад размещается в кратчайшие сроки.

Клиент может попросить помочь выбрать оптимальный вариант, получить детальную информацию по каждому виду вклада или самостоятельно определиться с выбором

Важно учесть три существенных момента:

Даже если, кажется, что условия максимально понятны, следует еще раз уточнить у сотрудника об актуальности информации.

Целесообразно самостоятельно рассчитать доход от капитализации, сопоставив цифры по другим предложениям этого же банка.

Договор нужно читать полностью, особенно мелкий шрифт

Перед подписанием, важно уточнить интересующие вопросы. Фраза «капитализация вклада» не означает «капитализация процентов по вкладу»

Некоторые банки могут завуалировано под термином капитализации подразумевать всего лишь автоматическое продление вклада с зачислением итоговых процентов на основной счет. Важно уточнить возможность банка самостоятельно изменять размер процентной ставки.

Ипотечный калькулятор

Валюта сети

Возможности в личном кабинете для физических лиц

Интернет банк для физических лиц позволяет управлять карточным счетом 24 часа в сутки, в любое удобное для клиента время.

Главная страница личного кабинета показывает операции, с которыми пользователю приходится сталкиваться каждый день. Здесь же можно совершить платеж, выбрав шаблон, перейти в раздел личной карты, посмотреть актуальные сведения по собственным вкладам или кредитам.

Сведения о картах Ижкомбанка онлайн

В разделе «Карты и счета» можно получить информацию о карте или совершить действия с ней – оплатить либо сделать перевод. Также пользователю доступна история последних операций.

Совершение платежей и переводов в личном кабинете

Сделать платеж или перевод получится несколькими способами:

- по шаблону;

- выбрав один из платежей, предлагаемых банком;

- создав новый платеж в разделе «Платежи»;

- совершив действия в рубрике «Карты и счета».

После этого будет открыта форма для оплаты/перевода, в которую следует внести реквизиты и сумму к оплате. Если выбран вариант из шаблонов либо популярных услуг, то платежные реквизиты будут заполнены автоматически.

Автоплатеж

Оплатить онлайн получится за такие услуги: коммуналка, налоги, штрафы ГИБДД, телефон или услуги интернет провайдера, за детский сад и пр.

Оплата за услуги

В перечне услуг есть и местные платежи – управляющие компании, а также ресурс-снабжающие организации. Средства получится перевести по свободным реквизитам. Когда платеж будет проведен, его можно будет сохранить в качество шаблона или при желании создать регулярный платеж.

Формула простых процентов.

Она используется тогда, когда начисляемый доход присоединяется к основному телу депозита в конце его срока или не присоединяется и выводится на текущий счет или пластиковую карточку. Этот порядок расчета стоит учесть, когда размещается солидная сумма на длительный срок. Обычно в данном случае банки применяют варианты размещения без капитализации, что понижает общую выгоду вкладчика.

Формула простого %:

Сумма % — это доход, полученный через i-ый промежуток времени.

Р – изначальный объем вложений.

i – депозитная годовая ставка.

t – срок вложения.

T – число дней в году.

Рассмотрим пример: разместим 100 000 рублей на полгода под 12%. Рассчитаем полученный доход:

Таким образом, через полгода со счета можно будет снять 105 950,68 руб.

Формулы сложных процентов по вкладам и примеры решения задач

Формулы сложных процентов в математике встречаются постоянно, особенно если речь идёт об экономических задачах. Представьте, что вам нужно рассчитать прибыль от банковского вклада за несколько лет. Для этого понадобится такая информация:

- начальная сумма вклада (K нулевая или К)

- ставка доходности (R) — переводится из процентов в число (10% = 0.1)

- количество периодов реинвестирования, то есть лет (n)

А конечную сумму вклада мы назовем просто K. Её можно рассчитать по формуле:

Конечная сумма при расчёте сложных процентов по вкладу

Пример задачи: Инвестор П. положил на депозит в банке 10000$ под 10% годовых. Какую прибыль он получит через 5 лет?

Для начала, давайте узнаем конечную сумму вклада по формуле:

K = 10000$ * (1 + 0.1)5 = 16105.1$

Прибыль (P) — это разница между конечной и стартовой суммой вклада. Считаем:

P = K — К = 16105.1$ — 10000$ = 6105.1$

Можно даже подсчитать прибыль в процентах, для этого нужно найти не разницу, а отношение между конечной и стартовой суммой:

P (%) = K/К — 1 = 16105.1$ / 10000$ — 1= 61.05%

Используя формулу сложных процентов, вы всегда можете предсказать результат инвестирования в будущем. Впрочем, бывают ситуации, когда вам нужно узнать не конечную, а стартовую сумму вклада. Её можно найти по той же формуле сложных процентов по вкладам, но надо немного её изменить:

Формула расчёта сложных процентов для поиска стартовой суммы вклада

Пример задачи: Инвестор В. хочет узнать, сколько ему надо вложить рублей под 20% годовых сейчас, чтобы через 3 года стать рублёвым миллионером.

Используем формулу:

К = 1000000₽ / (1 + 0.2)3 = 578703.7₽

Кроме суммы вклада, через формулу можно найти и остальные параметры. Например, зная стартовую и конечную сумму, можно узнать процентную ставку или количество периодов реинвестирования.

Начнем с процентной ставки:

Формула расчёта сложных процентов по вкладу для поиска нужной процентной ставки

Пример задачи: Инвестор Р. хочет выяснить, вклад с какой процентной ставкой ему нужен, чтобы заработать 10000$ за 3 года, изначально вложив 20000$.

Для начала нужно посчитать конечную сумму, так как мы знаем только прибыль:

K = К+ P = 20000$ + 10000$ = 30000$

А теперь можно использовать формулу:

R = (30000$ / 20000$) ^ 1/3 — 1 = 14.47%

Чтобы получить такую доходность, банковский депозит не подойдёт, а вот консервативный ПАММ-счёт — вполне.

Напоследок давайте выясним, как рассчитать, на какой срок нужно положить деньги, чтобы получить нужную нам прибыль. Без логарифмов не обойтись:

Расчёт сложных процентов по вкладу — поиск нужного количества периодов реинвестирования

Пример задачи: сколько лет нужно держать деньги на депозите в банке под 25% годовых, чтобы 50000 рублей превратить в 100000?

Подставляем в формулу:

n = log1+0.25 100000/50000 = 3.11 лет

Кстати, если речь идёт о банке, то 3.11 лет округляются до 4 — вы обычно не можете снять свои деньги до окончания периода действия вклада. Условия конкретного инвестиционного инструмента всегда стоит учитывать при решении подобных задач.

Кроме рассмотренных нами задач существуют и более сложные. Например, довольно распространённая история — у инвестора есть вклад с возможностью пополнения. Часть каждой зарплаты отправляется туда и надо выяснить, какой же будет результат по итогам.

Пример задачи: Инвестор З. вложил 1000$ и откладывает 50$ каждый месяц. Процентная ставка — 1% в месяц. Какая сумма накопится через 5 лет?

Чтобы узнать результат, нужно создать табличку:

Расчёт результатов инвестирования с доливками, с учётом сложных процентов

В первый месяц сумма инвестиций составила 1000$, на неё начислен 1% — итого 1010$. Во второй месяц работают уже 1010$ и еще 50$, которые инвестор внёс дополнительно. Итого — 1070.10. И так далее…

Разумеется, считать эти таблички каждый раз — довольно напряжно, решать логарифмы — тем более. Поэтому специально для вас при помощи программы Microsoft Excel я сделал небольшой файлик для решения задач по сложным процентам.

Преимущества и недостатки сложной процентной ставки

У вкладов, на которые начисляются проценты с капитализацией, имеются свои достоинства и недостатки. Причём зависят они зачастую от условий, которые предоставляет банковская организация. Основным преимуществом подобного вклада является более высокая доходность при определённых условиях.

Из недостатков можно отметить следующее:

- Нельзя сразу же воспользоваться денежными средствами, полученными за начисление сложных процентов. В депозитах без капитализации проценты сразу же перечисляются на отдельный счёт и доступны для использования вкладчиком.

- Меньший размер процентной ставки. Некоторые банковские организации выставляют более низкие ставки по вкладам с капитализацией.

- Низкий уровень доходности при краткосрочных вложениях. Для получения значительной прибыли необходимо размещать денежные средства на срок от 3 лет.

- Низкая доходность при небольших вкладах.

Учитывая информацию, представленную в этой статье, можно сделать вывод, что депозиты с капитализацией не всегда выгодны. Открывать такой вклад целесообразно только в том случае, если срок депозита будет не меньше 3 лет. Причём при открытии такого депозита рекомендуется использовать крупные суммы денежных средств. В остальных случаях лучше открывать депозиты по другим программам, предлагаемым в различных банках.

Минусы и скрытые нюансы

Причины, влияющие на выбор клиентов в пользу других банковских продуктов:

- Отсутствие возможности снимать и использовать начисленные проценты до окончания действия договора.

- Невозможность или невыгодные условия расторжения соглашения, досрочного или частичного снятия средств.

- Менее выгодные ставки, чем по обычным депозитам.

- Отсутствие уверенности в материальной стабильности банка.

- Наличие скрытых платежей и комиссий, таких как оплата за открытие и обслуживание счета, мобильный банкинг, комиссия за зачисление и снятие средств. Дополнительные расходы не всегда прописываются в договоре и часто относятся к категории расчетно-кассового обслуживания.

- Право банка менять процентную ставку в процессе действия договора, о чем клиент не всегда получает своевременное уведомление.