Что такое биржевой рынок: объяснение человеческим языком на простом примере

Содержание:

- Or, if you want to just link to our tools…..

- Главные участники фондового рынка

- Топ фондовых бирж мира

- Ценные бумаги

- История

- Что происходит на фондовом рынке сегодня

- Кто предлагает выгодные условия для торговли на фондовой бирже — обзор ТОП-5 брокерских компаний

- Что такое фондовые индексы и зачем они нужны

- Лекторий Высшей школы экономики

- Структура фондовой биржи

- Инструменты

- Что такое фондовая биржа?

- Что это такое

- Заключение

Or, if you want to just link to our tools…..

Главные участники фондового рынка

В эту категорию субъектов (участников) фондовой биржи входят государства и органы муниципальной власти, крупные международные и национальные компании и корпорации. Они обладают значительными капиталами и имеют довольно высокие рейтинги в мировой экономике. Ценные бумаги, выпускаемые ими, обычно пользуются спросом и отличаются надежностью.

Наряду с этим высокая надежность ценных бумаг не всегда сочетается с высокой их доходностью. Но именно высокая степень надежности служит стимулом для приобретения этих бумаг значительным числом населения. Граждане, не желая рисковать, выбирают именно такие бумаги и таких эмитентов.

Топ фондовых бирж мира

В настоящее время во всем мире имеется большое количество фондовых бирж. Сегодня их насчитывается более нескольких сотен. Они отличаются своим уровнем сервиса и предоставляемыми инструментами. Инвестиционные компании и многие другие участник рынка доверяют тем из них, которые обладают большим уровнем надежности.

В мире выделяется несколько фондовых бирж, которые уже доказали, что трейдеры и другие частники рынка могут им доверять.

Нью-Йоркская биржа

Ранее в городе Нью-Йорке купля продажа таких инструментов, как ценные бумаги, осуществлялась посредством двух бирж:

- NYSE

- Euronext. NYSE Euronext

Десять лет тому назад произошло их слияние. Теперь оба эти института обладают одним общим понятием — Нью-Йоркская фондовая биржа. Она характеризуется своим высоким уровнем влиятельности в мире. В рейтингах она практически всегда находится на первых местах. Объем капитализации данной биржи является просто огромным. Он составляет 13 триллионов долларов. Здесь ведется торговля акциями трех тысяч самых влиятельных компания планеты.

Московская биржа

В России большое значение имеет Московская биржа. У нее имеется отличная репутация и множество клиентов. Она предлагается большие возможности торговли акциями, облигациями и валютой, товарами, опционными контрактами и многим другим. В рейтинге мировых фондовых рынков ММВБ находится в первой двадцатке.

Эта биржа с каждым годом стремится стать все лучше и лучше, потому что в ней работает команда специалистов, разрабатывающих наиболее выгодные условия для сотрудничества, чтобы инвестиции приносили им стабильный доход.

Московская биржа является относительно молодой. Она существует с 2011 года. Она использует европейский опыт проведения сделок. Он заключается в следующей схеме: T+2. Это значит, что клиенты получают полный расчет по состоявшейся сделке через два дня после ее открытия.

Токийская биржа

Эта биржа является одной из самых возрастных на данный момент. Она была образована в 1878 году. Она всегда занимает место в тройке самых влиятельных институтов финансового мира. Она сотрудничает с 2300 крупнейшими компаниями, которые представлены кроме всех прочих еще и банковскими организациями. Ее участники делятся на следующие категории:

- сайтори (они представляют собой посредников)

- связующие компании

Практически 80 процентов биржевого оборота Японии приходится именно на Токийскую Биржу.

Гонконгская биржа

Эта биржа была образована в 1861 году. Она регулярно входит в двадцатку лучших фондовых бирж мира. Основным фондовым индексом данного института является Hang Sang. Именно благодаря нему отражается эффективность фондового рынка Гонконга

В нем принимается во внимание большое количество акций крупнейших компаний города

Лондонская биржа

Ее история началась с 1570 года. Именно тогда она была образована. Здесь в торговле принимают участие ценные бумаги ведущих компаний города страны, и даже мира, валюта, товары и прочее. Она открыта для сотрудничества с мировыми компаниями. Именно это выделяет ее на фоне всех остальных. У нее имеется свой собственный индекс, получивший название FTSE100. Именно с его помощью проводится анализ успешности всей экономики.

ТОП-10 крупнейших фондовых бирж мира:

| 10 | Бомбейская биржа |

| 9 | Мадридская биржа |

| 8 | Биржа Торонто |

| 7 | Шанхайская биржа |

| 6 | Франкфуртская биржа |

| 5 | Лондонская биржа |

| 4 | Euronext |

| 3 | NASDAQ Stock Exchange |

| 2 | Токийская биржа |

| 1 | New York Stock Exchange — NYSE |

Источники

- https://AboutCash.ru/chto-takoe-fondovaya-birzha/

- https://www.finam.ru/education/likbez/birzha-chto-eto-takoe-i-zachem-ona-nuzhna-20190531-20116/

- https://kakzarabativat.ru/investirovanie/fondovaya-birzha/

- https://ruscoins.info/investicii/vidy-finansovyh-birzh-24497/

- https://VFinansah.com/other/vidy-birzh

- https://strategy4you.ru/finansovaya-gramotnost/vidy-birzh.html

- https://www.finanbi.ru/chto-takoe-fondovaya-birja-783

- https://www.iqmonitor.ru/investicii/forex/all/fond-birga.html

Ценные бумаги

Как уже было отмечено, ценные бумаги бывают различных типов, но за их стоимостью всегда стоят реальные активы. Чаще всего мы сталкиваемся с акциями, которые выпускают предприятия и организации. Стоимость акций, определяется, прежде всего, стоимостью имущества предприятия или организации, а затем уже, и их рыночной стоимостью на данный момент.

В этой связи, мы можем вспомнить об акциях Google, Microsoft или Apple, которые на данный момент имеют просто космическую стоимость. При первоначальном размещении акций этих компаний, их стоимость была достаточно небольшой, поскольку они не обладали достаточно большой имущественной базой. Однако, затем деятельность этих компаний была очень эффективной и востребованной, и сегодня весь мир знает эти бренды, миллиарды людей пользуются их товарами и услугами. Стоимость акций этих компаний, а значит и их капитализация огромна на данный момент, в первую очередь из-за большой популярности этих брендов, попросту говоря, благодаря рыночной раскрутке. Но если, однажды эти компании, по какой-то причине перестанут продавать на рынке новейшие флагманские продукты, то их капитализация и стоимость их акций, резко упадут в несколько раз. История финансового рынка уже помнит много таких историй. Мы разобрали, этот пример, для того, чтобы вы лучше понимали суть и механизм обращения ценных бумаг на фондовом рынке.

Сама по себе ценная бумага, это разновидность денежного документа, который дает ее владельцу право на получение прибыли и обладания какой-то небольшой частью активов конкретного предприятия или организации. Например, покупая акцию за свои деньги, физическое лицо выступает инвестором для данного предприятия, вкладывая фактически свои свободные деньги в развитие конкретного производства.

В зависимости от типа ценной бумаги, денежный доход может выплачиваться ее владельцу регулярно, например, раз в год, или иметь какой-то иной период получения прибыли. Это могут быть дивиденды или какая-то иная схема взаиморасчетов, обусловленная типом данной ценной бумаги и действующим договором, заключенным при ее приобретении.

Ценные бумаги можно продавать и покупать на фондовых биржах, совершая сделки купли-продажи или передавать кому-либо на основании юридического договора.

Основную часть российского рынка ценных бумаг сегодня составляют:

- акции;

- облигации (частные, корпоративные, государственные);

- опционы;

- инвестиционные паи;

- векселя;

- фьючерсы;

- сертификаты (сберегательные, депозитарные, жилищные);

- чеки;

- коносаменты, варранты и т.д.

Мы сейчас упомянули только самые распространённые российские ценные бумаги, на мировом фондовом рынке перечень обращающихся ценных бумаг гораздо шире. И мы сейчас, конечно же, не будем его здесь приводить, поскольку, это очень сложные фининструменты, имеющие свою специфику и сразу понять, зачем они нужны, и как с ним обращаться довольно сложно.

Для большей конкретизации, здесь лишь стоит упомянуть лишь то, что все ценные бумаги делятся на две большие основные группы — это долевые и долговые бумаги.

Самый популярный пример долевых ценных бумаг, мы уже рассмотрели — это акции, а наиболее распространённым типом долговых ценных бумаг, являются облигации.

Здесь стоит также упомянуть, что не все ценные бумаги обращаются на фондовых биржах. Есть много специфических ценных бумаг, которые не обращаются на фондовых биржах. К ним относятся сложные финансовые инструменты, ценные бумаги, выпускаемые небольшими пакетами, которые перераспределяются зачастую, сразу от эмитента покупателю и не имеют свободного хождения на рынке. Чаще всего такие ценные бумаги, являются наименее ликвидными, и менее доходными, то есть их сложнее купить и продать в нужный момент, прибыль от них, по этой причине, тоже, скорее всего, будет небольшая.

История

Что происходит на фондовом рынке сегодня

Постоянно расширяется и функционал и наличие обращающихся активов. Тем самым, с каждым годом растет все больше операций по рынку и денежные обороты, даже в кризисы. Для наглядности, посмотрите, пожалуйста, насколько выросли объемы торгов с 2012 года. Меня, конечно, как заядлого фаната Срочного рынка, порадовали выросшие денежные обороты этого рынка с 2012 года по 2019 год в раза.

И заметьте, это видно даже невооруженным глазом, что популярностью у трейдеров пользуется не Фондовый рынок с его инвестициями, как нам рассказывают с экрана телевизора и всевозможная реклама. Очень популярен по данной статистике среди простых физических лиц Валютный рынок и Срочный.

| Вид рынка |

2012 в млрд.руб |

2013 в млрд.руб |

2014 в млрд.руб |

2015 в млрд.руб |

2016 в млрд.руб |

2017 в млрд.руб |

2018 в млрд.руб |

2019 в млрд.руб |

| Фондовый | 11 647 | 8 707 | 10 283 | 9 398 | 9 277 | 9 185 | 10 830 | 12 443 |

| Облигаций | 12 485 | 15 319 | 10 605 | 11 159 | 14 616 | 26 228 | 29 841 | 28 219 |

| Денежный | 178 674 | 220 708 | 204 375 | 213 786 | 333 883 | 377 141 | 364 216 | 346 347 |

| Валютный | 116 980 | 156 016 | 228 546 | 310 837 | 329 954 | 347 671 | 348 369 | 308 274 |

| Срочный | 49 969 | 48 605 | 61 316 | 93 713 | 115 271 | 84 497 | 89 263 | 82 370 |

| Товарный | 23 | 24 | 18 | 117 | 137 | 128 | 152 | 86 |

Кто предлагает выгодные условия для торговли на фондовой бирже — обзор ТОП-5 брокерских компаний

Мы не советуем вам сотрудничать с брокерами, которые недавно появились на рынке и еще не доказали своей надежности. Нижеперечисленные компании работают достаточно долго, поэтому им можно всецело доверять.

1) Открытие-Брокер

На платформе рассматриваемого брокера можно торговать, не имея никаких знаний о бирже, поскольку аналитический раздел предлагает качественные торговые сигналы. В сигналах указывается, где нужно открывать позицию, а где закрывать.

Здесь же доступны хорошие варианты инвестирования денег, например, структурированные продукты.

При вложении в «структуру» большая часть денег (допустим, 80%) вкладывается в низколиквидные инструменты, к примеру, в облигации, другая часть находит применение в рискованных сделках (опционах).

Когда проходит определенное время, 80% окупают остальные 20%. Если опцион прогорает – трейдер ничего не теряет, если сделка завершается успешно – получается хорошая прибыль.

2) Финам

Компания «Финам» идеально подходит для рынка ценных бумаг. Брокера с более высоким уровнем надежности найти просто нереально.

Для начала торгов требуется большой капитал – от 30 000 рублей, доступно огромное количество разнообразных инструментов. Брокер предлагает качественное обучение в форме вебинаров, детальную аналитику и многие другие услуги.

Компания имеет представительства почти во всех крупных городах РФ, поэтому общаться с менеджерами можно не только через Интернет, но и в оффлайн-режиме.

3) БКС-Брокер

Фирма предлагает торговать не только акциями и облигациями, но и валютой. Доступны также фьючерсные контракты, опционы и ряд других инструментов. Комиссия различается в зависимости от выбираемого тарифного плана и оборота.

В таблице ниже охарактеризованы условия для тарифа «Профессиональный».

Комиссионные условия брокера БКС:

| № | Оборот | Комиссия |

| 1 | До 100 000 | 0,0531 |

| 2 | От 100 000 до 300 00 | 0,0413 |

| 3 | От 300 000 до 1 000 000 | 0,0354 |

| 4 | От 1 000 000 до 5 000 000 | 0,0295 |

| 5 | От 5 000 000 до 15 000 000 | 0,0236 |

| 6 | Свыше 15 000 000 | 0,0177 |

Как видно из таблицы, трейдинг на фондовой бирже подразумевает оперирование достаточно крупными суммами денег, к этому нужно быть готовым.

4) Церих

После регистрации в компании «Церих» вы сразу увидите в личном кабинете обучающие видеоролики по работе в терминале, техническому и фундаментальному анализу.

Особое внимание многие преподаватели фирмы уделяют скальпингу – группе краткосрочных торговых стратегий. Это вполне логично, потому что среднесрочные торги рискованны: рынок закрыт не только по выходным, но и ночью

5) Алор-Брокер

Компания своеобразна в том плане, что взимает с клиентов по 250 рублей ежемесячно за ведение счета. Подобная инвестиция оправдывает себя, ибо возможности предоставляются очень хорошие.

Трейдеры в Алор-Брокер открывают сделки на фондовом, срочном и валютном рынках, все инструменты управляются с единой платформы, что очень удобно. Никаких сложностей в настройке терминала нет, все детально объясняется.

Помимо вебинаров имеется много оффлайн-курсов и семинаров, на которых раскрываются секреты конкретных стратегий и формируется правильное представление о финансовом рынке в целом.

Что такое фондовые индексы и зачем они нужны

Лекторий Высшей школы экономики

О чём лекции

Примеры заявленных тем: Что такое выборы для страны и почему они так важны, Реклама и PR в продвижении стартапов, Этика в рекламе, а также множество различных мастер-классов по искусству фотографии.

Ещё здесь проходят мастер-классы по копирайтингу, психологии, программированию.

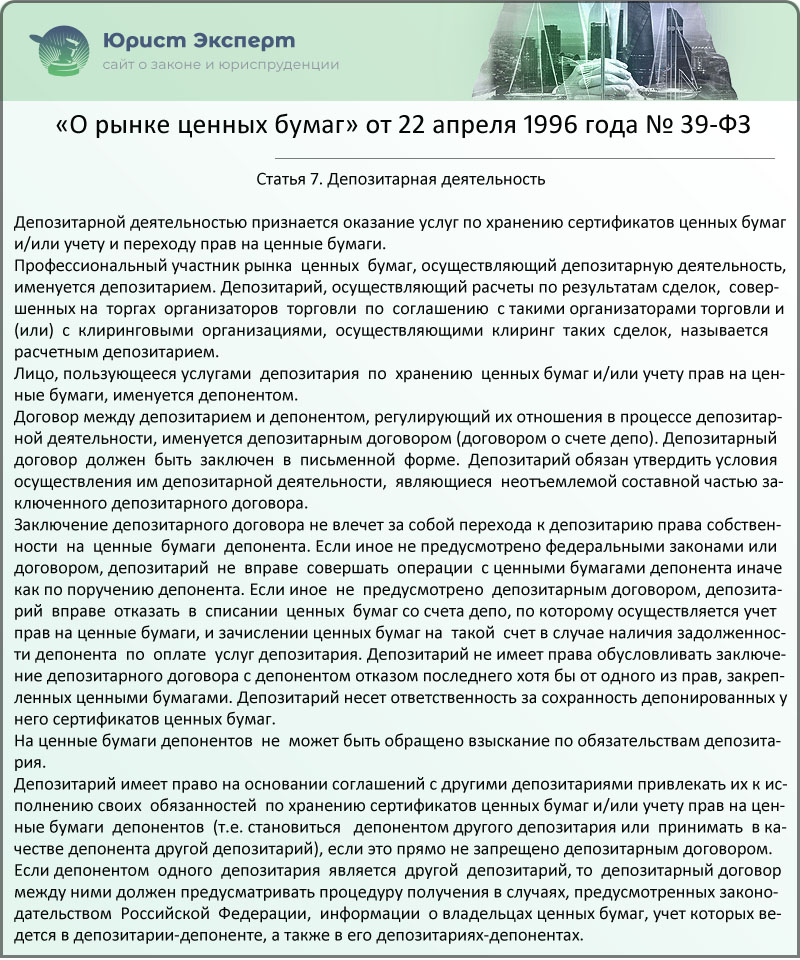

Структура фондовой биржи

Типовая организационная структура фондовой биржи включает в себя следующие подразделения:

- Депозитарий;

- Клиринговую палату;

- Котировальную комиссию;

- Листинговые комиссию;

- Аппарат биржи;

- Юридический отдел;

- Аудиторов;

- Информационно-рекламный отдел;

- Операционный зал.

Чтобы было легче понять оргструктуру фондовой биржи, все и подразделения можно объединить в три группы:

- Органы управления биржи;

- Исполнительные подразделения биржи;

- Специализированные подразделения фондовые биржи.

Теперь разберем немного подробнее каждую из этих групп.

Органы управления биржи или аппарат биржи, призваны обеспечить корректно с правовой и финансовый точки зрения работу биржи, таким образом, чтобы сами торги и работа биржи, а также все заключенные сделки имели полную прозрачность, рыночную обоснованность, ни у кого не вызывали сомнений. В ходе биржевых торгов возникает масса сложных, а порой и спорных ситуаций, как с юридической, так и с финансовой точки зрения

Поэтому очень важно, чтобы все юридические и финансовые процедуры были полностью прозрачны и обоснованы. Без полного доверия со стороны всех участников биржевых торгов и заинтересованных лиц, ни одна биржа не может функционировать

Самым главным управляющим органом на бирже, является Общее собрание учредителей, которые заседает не менее одного раза в год. Оно решает самые главные вопросы в основном юридического характера.

Решением текущих и оперативных вопросов и оперативного руководства биржевыми торгами, в структуре биржи предусмотрено несколько отделов и подразделений, к ним относятся расчетно — клиринговая палата, котировальная комиссия, ревизионная и арбитражная комиссии, технический отдел и т.д.

Работа биржи всегда очень четко регламентирована внутренними положениями биржи, законодательством страны, положениями и предписаниями Центробанка, а также общепринятыми мировыми нормами и правилами, другими нормативно-правовыми актами.

Для обеспечения прозрачности и правомерности и биржевых торгов, в структуре каждой биржи предусмотрены специализированные исполнительные подразделения, рассмотрим кратко основные из них.

Арбитражная комиссия выступает со стороны биржи, в качестве беспристрастного управляющего, призванного разрешать любые споры, возникающие между сторонами при исполнении любых сделок на этой бирже.

Листинговая комиссия, следит за тем, чтобы на фондовую биржу не попадали ненадежные ценные бумаги. Она занимается проверкой всех бумаг, которые будут торговаться на этой бирже.

Котировальная комиссия занимается первоначальной оценкой ценных бумаг при выставлении их на торги, а также фиксирует дальнейшие изменения цен этих бумаг. Она также предоставляет все данные о котировках всем заинтересованным участникам, обеспечивает публичную доступность этих данных.

Клиринговая комиссия обеспечивает взаиморасчеты между участниками торгов, следит за переходом прав собственности на ценные бумаги.

Технический отдел биржи обеспечивает общую доступность, непрерывность, конфиденциальность и безопасность проведения торговых операций на бирже.

Основные участники фондовой биржевой торговли:

- Эмитенты – юрлица, выпускающие ценные бумаги и предлагающие их к покупке любым инвесторам на финрынке. Первичная стоимость бумаг, определяется стоимостью активов эмитента. Основную массу ценных бумаг можно разделить на две большие группы — корпоративные (частные) и государственные бумаги. Организации и предприятия обычно выпускают акции, а государственные федеральные и муниципальные структуры эмитируют облигации, которые являются по сути типовыми долговыми бумагами для покрытия своего текущего бюджетного дефицита.

- Фондовая биржа — многоуровневая структура, обеспечивающая проведение прозрачных торгов на рыночных условиях.

- Регулятор фондового рынка — ЦБ РФ, обеспечивает правовую основу для функционирования нашего финрынка и контроль.

- Специализированные организации, обеспечивающие доступ инвесторов к биржевым торгам — дилеры, брокеры, управляющие компании.

- Инвесторы — участники рынка, заинтересованные в покупке ценных бумаг, которые инвестируют свои свободные денежные средства в фондовый рынок.

Инструменты

Основной товар фондовых бирж – ценные бумаги. В отличие от форекса, товарной биржи и сырьевой, здесь вращаются менее волатильные, но гораздо более прибыльные и стабильные финансовые инструменты.

Основными разновидностями ценных бумаг, которые торгуются на фондовой бирже, являются акции и облигации.

Акции – более рискованный инструмент, и гораздо более волатильный. Изменение курса акций происходит от множества событий – от болезни одного из совета директоров, до внешней политики страны. Облигации же меньше подвержены переменчивости настроений покупателей, так как их выплаты не зависят от дохода компании, а лишь от того, стабильна ли она.

Еще есть производственные инструменты – фьючерсы и опционы. Но это уже для более опытных инвесторов и трейдеров, которые на этом «собаку съели».

С одной стороны, фондовая биржа обеспечивает выход и к валюте, и к сырью. Но давайте сравним фондовую биржу с форекс брокерами. С одной стороны, мы видим цельную, сложную торговую систему, которая не будет объяснять тебе что надо делать. С другой – обучающие мануалы и простота торговли.

В остальном – все почти то же самое. Разные торговые инструменты, разные стратегии – но одна суть. Купил дешевле, продал дороже или продал дороже, купил дешевле.

Немного о терминологии. Все сталкивались с понятиями «быки» и «медведи». Это пошло именно с фондовой биржи.

Противостояние быков и медведей – один из главных механизмов рынка ценных бумаг.

Помимо этих «животных», есть и другие: зайцы, волки, овцы и прочие. Эти название лишь характеризуют стиль и успешность торговли: зайцы делают много сделок, волки всегда на коне, а овец просто стригут. Никакой смысловой нагрузки о том, что совершается на бирже, они не несут.

Если раньше ценная бумага была именно «бумагой», то сейчас большинство акций и облигаций – лишь ячейки данных в компьютерах биржи. И передача прав на ценную бумагу – лишь очередная запись в базе.

Сейчас есть компьютеры и торговые терминалы. С помощью них можно сразу начать торговлю не выходя из дома. Теперь компании вместо того чтобы посылать своих маклеров (биржевых игроков), заставляют их торговать из офиса. На смену блокнотам и записям цен пришли удобные графики, которые строятся в автоматическом режиме. Это намного облегчило анализ движения рынка, тем самым упростив жизнь и новичкам.

Ценные бумаги

Эмитент — это тот, кто выпускает ценные бумаги. Эмитентом может стать компания, государство или его отдельный регион и даже город.

Ценные бумаги выпускают, чтобы привлечь деньги. Перед выпуском эмитент оценивает, сколько денег ему нужно и в какой форме. Компания может просто «занять» деньги у будущих покупателей ценных бумаг, пообещав им выплатить процент в будущем, — тогда она выпускает облигации, фактически долговые расписки. А можно получить деньги, предложив покупателям стать совладельцами компании, — разделить ее капитал на микродоли и продать их. Это будут акции.

Затем компания определяет параметры ценных бумаг: их количество, номинал, то есть стоимость одной ценной бумаги, срок ее действия. После этого проходит государственная регистрация выпуска: в специальном реестре делают запись об этой бумаге.

Например, компания хочет привлечь дополнительные инвестиции и выпускает акции. Купив их, вы становитесь владельцем доли в компании и получаете право на часть ее прибыли, которая распределяется между всеми акционерами (так называемые дивиденды), и право голоса на собрании акционеров. Или же компания или государство (регион, город) выпускает облигации, чтобы занять на рынке немного денег и через некоторое время отдать их обратно с процентами за использование.

Зарегистрированные ценные бумаги размещают на бирже, где их могут приобрести инвесторы.

Что такое фондовая биржа?

Фондовая биржа представляет собой организованный рынок, на котором владельцы ценных бумаг через посредничество членов биржи совершают сделки купли-продажи. Члены биржи − это индивидуальные торговцы ценными бумагами, инвестиционные и кредитно-финансовые институты.

Для котировки, т.е. определения цены бумаги и предложения сделок на бирже, допускаются не все ценные бумаги, а только прошедшие процедуру листинга. Такие бумаги называются фондовыми ценностями. Основным принципом при допуске ценных бумаг на биржу является их надежность, поэтому исторически в первую очередь на бирже велась торговля государственными ценными бумагами, а также акциями наиболее крупных и прибыльных компаний.

Как происходят торги на фондовой бирже?

Торговля ценными бумагами ведется партиями (лотами) по их видам и на определенную сумму в форме аукциона. Сделки заключаются без наличия на бирже самих ценных бумаг. Правление биржи или государственный орган, контролирующий их деятельность, устанавливают правила ведения биржевых операций, режим, регулирующий допуск к котировке ценных бумаг.

По мере развития операций на фондовых биржах сложилось положение, когда для каждого отдельного акционера инвестиции (инвестированный в акции капитал) имеют почти такой же ликвидный характер, как наличные деньги, так как акции в любой момент могут быть проданы на бирже.

Биржа обеспечивает концентрацию спроса и предложения, но она физически не в состоянии вместить всех, кто хотел бы продать или купить эти бумаги. Те, кто берет на себя функцию проведения биржевых операций, являются посредниками (брокеры, дилеры, инвестиционные фонды и компании).

Действовать они могут как на бирже, так и вне ее, поскольку далеко не все бумаги котируются на биржах. На внебиржевом рынке также формируется свой круг посредников, на которых фактически возлагается функция концентрации спроса и предложения.

Российская фондовая биржа РТС (Российская торговая сеть) – создана в середине 1995 г. с целью объединения разрозненных региональных рынков в единый организованный рынок ценных бумаг России. РТС начинала свою работу на программном обеспечении, предоставленном американской торговой системой NASDAQ, затем разработала собственный программно-технический комплекс, полностью перейдя на него в 1998 г.

РТС представляет всем участникам финансового рынка, включая частных российских инвесторов, широкий спектр возможностей для реализации разных инвестиционных стратегий и получения оперативной информации о состоянии рынка. Инвесторы, работающие в РТС, заключают сделки с акциями, облигациями, фьючерсами и опционами в режиме реального времени с расчетами в рублях и в иностранной валюте, в том числе с использованием систем Интернет − трейдинга.

Информация о торгах в РТС – важнейший источник данных о состоянии российского рынка ценных бумаг, поскольку именно эта площадка обслуживает значительную долю иностранных и российских портфельных инвестиций в акции российских компаний. РТС – общепризнанный центр ценообразования акций и облигаций широкого круга эмитентов. Информация о котировках и сделках в РТС транслируется по всему миру через крупнейшие системы финансовой информации REUTERS, Bloomberg и др.

Индекс РТС впервые был рассчитан 1 сентября 1995 г. и на сегодняшний день является основным показателем развития российского фондового рынка. Индекс рассчитывается каждые полчаса в течение всей торговой сессии на основании данных о сделках, заключенных в РТС с наиболее ликвидными акциями. Индекс РТС обновляется в режиме реального времени и публикуется на WEB-сервере РТС, транслируется на рабочие станции и распространяется информационными агентствами.

«Фондовая биржа РТС» была одной из ведущих российских бирж до декабря 2011 года, когда она совместно с «ММВБ» объединилась в биржу ММВБ-РТС (с 2012 года — «Московская биржа»).

Заключение

Подводя итог всему вышесказанному, хочется посоветовать начинающим трейдерам не пугаться обилия новых терминов и большого объёма малопонятной в начале информации.

В начале пути главное определиться какими инструментами вы хотели бы торговать и на какой бирже. Со временем вам станет понятным, что для успешной торговли нет необходимости пользоваться всеми подряд индикаторами и советниками, а также применять все имеющиеся системы. Главное выработать свою торговую систему и научиться успешно её применять.

Что это такое

Это совокупность товаров, продаваемых на бирже, и сделок, которые заключаются на торговых площадках.

Товары биржевого рынка:

- акции, облигации и другие ценные бумаги;

- фьючерсы, опционы и другие производные инструменты;

- материальные ценности, например природные ресурсы.

В структуру биржевого рынка также входят фондовый и срочный рынки.

Краткая история появления

У лингвистов нет единого мнения насчет происхождения термина «биржа». Предполагается, что оно восходит к слову «кошелек». Первыми биржевыми рынками можно назвать европейские ярмарки. Туда так же съезжались торговцы, предварительно обговорив место и время.

С XIV по XVI век в Европе хаотично появлялись центры, где одни торговцы продавали продукцию другим. Вскоре это потребовало выработать свод правил, которого должны были придерживаться тогдашние коммерсанты.

Когда мануфактурное производство сменилось заводским, количество товаров увеличился, укрупнились импортно-экспортные потоки, а торговые биржи стали создаваться на постоянных основах. Первыми странами, где появились биржевые рынки почти в современном понимании, стали Голландия, Бельгия, Британия и Священная Римская Империя.