Что такое депозитарий? зачем он нужен?

Содержание:

- Суть

- Тарифы Onenote

- Для чего оно используется

- Мировые депозитарии

- Депонент

- А если брокер банкрот?

- Обязанности депозитария.

- Деятельность депозитария и её участники: понятие

- Примеры

- Сколько стоит?

- Виды систем

- Акции российских эмитентов

- Определение и назначение

- Добавляем сайт в Google Webmasters

- Перечисление доходов от ценных бумаг

- Корреспондентские отношения

- Функции депозитария

Суть

При заключении договора с брокером, открываются два счёта:

- Брокерский, на котором хранят денежные средства.

- Депозитарный, где учитывается информация о приобретённых ценных бумагах, их наименование и количество.

Депозитарий является электронным хранилищем данных, подтверждающих право владения ценными бумагами. Другими словами, это сервер, фиксирующий операции и смену владельцев активами на фондовых рынках. Депозитарий работает по схеме, напоминающей безналичные банковские счета. Владелец совершает разнообразные операции: пополняет счёт, снимает деньги, осуществляет покупки и переводы. На депозитарном счёте меняются лишь цифры, которые отражают итоговый остаток.

На территории России функционирует более 400 депозитариев. Большинство из них – обособленные подразделения, владельцами которых являются брокерские или управляющие компании. Чтобы вести депозитарную деятельность, компания должна иметь лицензию Центрального банка РФ.

Благодаря депозитариям, большинство документов обращается на фондовых рынках в безналичной форме, но существуют и бумажные документы: сертификаты и векселя (депозитные, закладные, сберегательные). Хранением таких документов занимается учётная организация или хранилища компании, с которой заключён договор.

Тарифы Onenote

Для чего оно используется

Владение деньгами не только приятно, но создаёт серьёзные заботы. Одним из важных вопросов является определение того, как правильно их хранить. В некоторых случаях речь идёт о том, чтобы передать деньги в надёжное место, чтобы затем они были переданы при определённых условиях нужному лицу.

Такая необходимость возникает в тех случаях, когда нужно доказать, что к определённым ценностям никто не прикасался. Наиболее очевидным примером является применение депонирования при осуществлении расчётов.

Выполнение сделок — это динамичный процесс. Продавец хочет быть уверен, что получит деньги за свой товар, а покупатель — что этот товар получит. Депонирование позволяет решить эту проблему. Одна из сторон вносит эту сумму в банк, а последний гарантирует её неприкосновенность. После выполнения сделки покупатель разрешает отдать средства продавцу.

Существуют различные способы депонирования:

- Хранение ценностей осуществляется в виде неделимого объекта. Их можно снять со счёта только все сразу.

- Разрешается забирать и пополнять депозит частично.

- При использовании номерного депонента каждый вкладчик обозначается специальным кодом, а его имя сохраняется в секрете.

- Оно может происходить только в течение определённого срока или до востребования. В последнем случае деньги или ценности можно забрать в любое удобное время.

- Производить депонирование может одно лицо или несколько. В последнем случае их права на предоставленное имущество определяются текстом заключённого договора.

Это понятие широко распространено в сфере бизнеса и финансов, однако распространилось на различные сферы человеческой деятельности. Далее будут примеры того, как применяется депонирование в различных случаях.

Мировые депозитарии

В большинстве стран мира Центральные депозитарии — это коммерческие организации, созданные крупными участниками торгов, обычно при национальных фондовых биржах. Некоторые из них стали выполнять функции Международных Центральных Депозитариев (ICSD), которые осуществляют расчеты по сделкам с международными ценными бумагами, такими как еврооблигации. Многие также оперируют различными внутренними активами, обычно через прямые или косвенные (через местных агентов) отношения с местными структурами. Примеры международных депозитариев — Clearstream (ранее Cedel), Euroclear и SIX SIS.

Euroclear занимается внутренними и международными сделками, включая такие активы как облигации, акции, производные инструменты. Предоставляет услуги финансовым учреждениям, расположенным в более чем 90 странах. С 2013 года Clearstream и Euroclear имеют допуск на российский рынок.

Euroclear также выступает в качестве Центрального депозитария (CSD) для Бельгии, Нидерландов, Финляндии, Франции, Ирландии, Швеции и Великобритании, являясь крупнейшим международным центральным депозитарием в мире. Второй по величине в Европе — Clearstream, принадлежащий Deutsche Börse AG.

Интересно отметить, что держателем активов в таких депозитариях будете записаны не вы, а ваш брокер. Так что в теории брокер может совершать манипуляции с чужими бумагами, однако брокерские счета на зарубежных рынках страхуются: до 20 тысяч евро в Европе и до 500 тысяч долларов в США. К тому же некоторые брокеры по запросу могут создать обособленный депозитарный счет, что скорее всего повлечет дополнительные расходы.

Несмотря на то, что основанная в 1973 г. в Нью-Йорке американская депозитарная трастовая компания DTC рассматривается как национальная, а не как ICSD, она владеет более 2 трлн. долл. неамериканских ценных бумаг и американских депозитарных расписок (ADR) из более чем 100 стран. Общий объем активов превышает 10 трлн. долларов.

! Нижестоящий российский депозитарий подчиняется НРД — сверка данных между ними увеличивает прозрачность информации. Однако брокерские депозитарии это скорее особенность России. В США депозитарная система помимо DTC представлена банками-кастодианами, а в Европе основную роль играют центральные депозитарии

Депонент

Этот термин равен по значению с определением «депозитор». «Депонировать» понимается как отдавать на сохранение, класть в банк. Депонент — сумма оплаты труда, которая осталась на хранение предприятием.

Депонент, в первом значении слова – вкладчик, предоставивший вещь на хранение, внесший ценности в депозит государственного учреждения. Депонент как соответственно современное понятие в экономике – физическое или юридическое лицо, который является законным хозяином денежные средства, временно отданные на сохранность другому физическому или юридическому лицу, владельца депозита. Практически в конце двадцатого века этот термин приобрел ещё одно значение. Этим определением начали называть физическое лицо – сотрудника, который не была вовремя выплачена зарплата. Итак конкретное определении термина: депонент – это лицо, которое не получило своевременно положенные ему денежные доходы и выплаты. Примером могут служить рабочие и служащие, не получившие в срок (обычно три дня) начисленную им заработную плату, лица, которые пострадали из – за удержания, а основой являются исполнительные документы судебных органов.

Сопряженное понятие – депозитарий. Депонент это лицо, которое воспользовалось услугами депозитария по сохранности ценных бумаг и (или) учету прав на ценные бумаги. Им же является лицо, которое открыло в головном депозитарии или субдепозитарии, соответственно по договору, счет депозитный и которое теперь имеет право отдавать распоряжения на выполнение операций по своему депозитному счету. Также депонент и депозитор имеют общую этимологию и одну и ту же суть. Эти слова как современные понятия в экономике, являются тождественными.

А если брокер банкрот?

Это популярный вопрос начинающих инвесторов, которые еще не имеют своего брокерского счета, а инвестировать хотят. Да и те, кто уже вкладывает деньги на фондовом рынке, задумываются, что будет с деньгами, акциями и облигациями на счетах в случае банкротства брокера.

К сожалению, у нас нет практики страхования брокерских счетов. Например, в США инвестор застрахован до 500 000 $ (если на счете хранились денежные средства, то до 250 000 $). В Великобритании владелец ценных бумаг защищен на 85 000 фунтов стерлингов. Эти правила распространяются и на зарубежных инвесторов. Если россиянин откроет счет у иностранного брокера, то сможет рассчитывать на компенсацию в случае ухода посредника с рынка.

У нас пока система страхования работает только для банковских вкладов. Брокерские счета и ИИС не застрахованы. Но здесь на помощь приходит сам механизм торговли на фондовом рынке. Счет клиента существует отдельно от счетов самого брокера. А активы инвестора учитываются в депозитарии. Риск что-то потерять более высокий у денежных средств, поэтому не стоит их хранить на брокерском счете, покупайте ценные бумаги. Запись о покупке и ваше право владения зафиксирует депозитарное хранилище данных.

Если брокер обанкротился, то необходимо будет открыть счет у нового брокера. Записи о владении ценными бумагами останутся на счетах депо. Может потребоваться перевести их на счет в другой депозитарий, с которым сотрудничает новый брокер.

И самое главное – сотрудничайте только с крупными брокерскими компаниями из топ-25 на МосБирже. Риск отзыва у них лицензии и потери активов миллионов клиентов сведен к минимуму.

Обязанности депозитария.

На депозитарную компанию наложены обязанности на законодательном уровне. К ним относятся:

- Ведение счета клиента с отражением информации по каждой транзакции с фиксацией даты и времени ее совершения.

- Регистрация ц\бумаг клиента, их обременения и обязательств.

- Информирование клиентов о бумагах, которые были получены от эмитентов или бывших хозяев.

- Проведение операционных действий с ц\бумагами по просьбе клиента и от его имени.

- Соблюдение конфиденциальности клиентов. Если держатель акций заключит депо-договор, то остальные акционеры не будут знать, кому принадлежат акции. При этом депозитарий по поручению клиента сможет проводить с бумагами нужные операции. За все свои действия он будет нести ответственность. При серьезных нарушениях есть риск аннулирования лицензий и дисквалификации персонала.

Стоит отметить, что на бумаги клиента не распространяется взыскание по долгам депозитария. Также депозитарий не получает прав на хранимые бумаги.

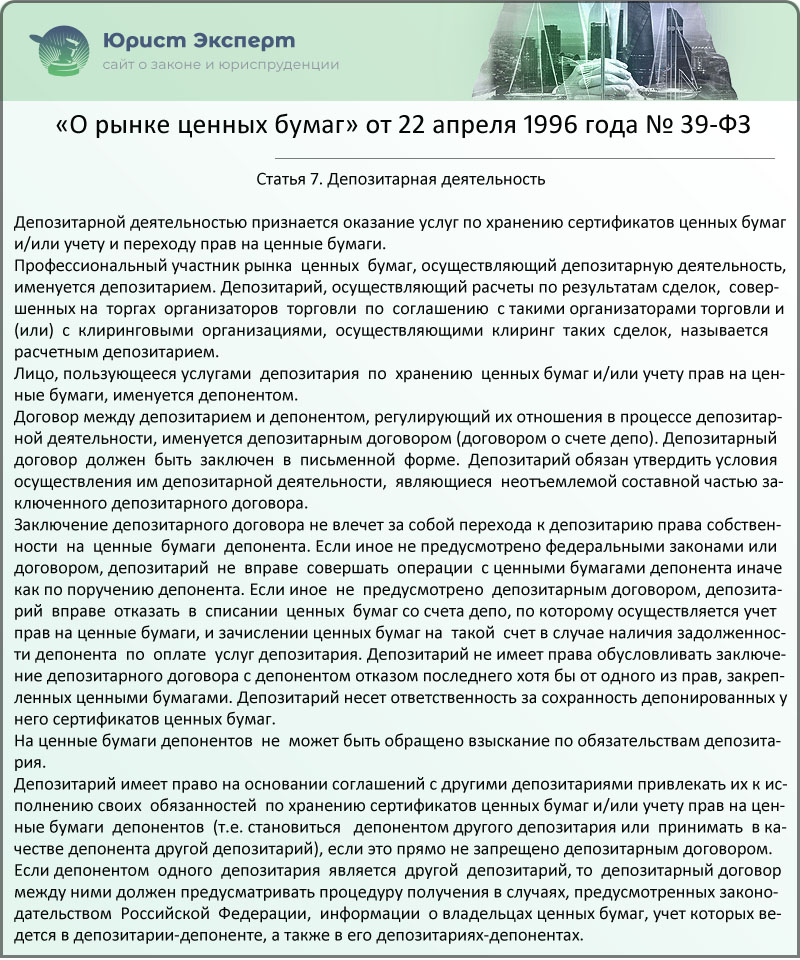

Деятельность депозитария и её участники: понятие

Если человек приобрел ценные бумаги (ЦБ), но при этом не обладает компетентностью в сфере управления ими, он предпочтет передать их на сохранение специализированному учреждению, которое не только убережет документы от порчи, но и обеспечит оперативный учет смены прав на них, вычисление и уплату доходов, налоговых взносов и так далее. Такие финансовые услуги называются депозитарной деятельностью, которая регламентирована статьей 7 ФЗ № 39 от 22.04.96 года. В РФ их преимущественно оказывают банки, в частности структурные подразделения в их составе. Финансовые учреждения, выступающие участниками рынка ЦБ и ответственные за их обслуживание, именуются депозитариями. В РФ они часто являются составляющими инвестиционных и брокерских организаций, за счет чего выигрывают обе стороны. Обособленная деятельность обычно убыточна.

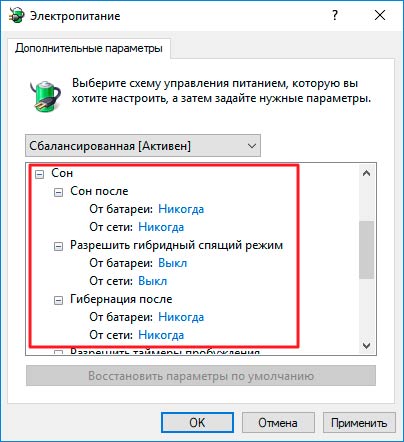

Статья 7. Депозитарная деятельность (ФЗ № 39)

Депозитарием признается исключительно юридическое лицо. Учреждение обязательно обладает лицензией, выдаваемой ФКЦБ РФ на 3 года, и является соучастником саморегулируемой организации рынка ЦБ. Собственный капитал компании должен насчитывать от 75 тысяч МРОТ (не менее 20 млн. рублей). Кроме того, организация обязана обладать необходимым техническим оснащением и специально обученными кадрами (предусмотрено прохождение экзамена).

Объектом депозитарной деятельности выступают эмиссионные и неэмиссионные ЦБ, выпущенные резидентами России с соблюдением порядка, обозначенного законодательством. Лицо, прибегнувшее к услугам депозитария, признается депонентом. Отношения между двумя участниками закрепляются договором, в котором обозначены все условия деятельности. Депоненту предоставляется счет депо (информационная система обо всех его ЦБ, взятых на хранение). То есть теперь права на ЦБ могут подтверждаться не на основании сертификата, а сведениями, указанными на счете. Депонентами выступают:

- предприятия и граждане, владеющие активами;

- залогодержатели ЦБ;

- управляющие;

- иные депозитарии.

В последнем случае депонент исполняет обязанности номинального держателя ЦБ своей клиентской базы и отвечает перед ней не только за свои действия, но и того учреждения, кому переданы активы. Исключением выступает письменное распоряжение самого владельца акций об оформлении договора с иным депозитарием. С помощью таких финансовых учреждений участники рынка покупают и продают, передают и переуступают права на все виды ЦБ, которые пребывают на сохранении.

Поэтому даже при банкротстве финансового учреждения недопустим переход правообладания ЦБ к кредиторам и иным третьим лицам.

Примеры

Чтобы заниматься депозитарной деятельностью в России нужно зарегистрировать юридическое лицо и получить соответствующую лицензию в Банке России. Требования к претендентам довольно жесткие: минимум 20 миллионов личного капитала, современное оборудование, наличие учетных счетов, квалифицированных работников с допуском (выдается после сдачи специального экзамена).

Лидеры в рейтинге российских депозитариев – несколько организаций: СДК, Гарант, ИНФИНИТУМ, Газпромбанк, Внешэкономбанк.

Мировые депозитарии

В большинстве стран мира Центральные депозитарии — это коммерческие организации, созданные крупными участниками торгов, обычно при национальных фондовых биржах. Некоторые из них стали выполнять функции Международных Центральных Депозитариев (ICSD), которые осуществляют расчеты по сделкам с международными ценными бумагами, такими как еврооблигации. Многие также оперируют различными внутренними активами, обычно через прямые или косвенные (через местных агентов) отношения с местными структурами. Примеры международных депозитариев — Clearstream (ранее Cedel), Euroclear и SIX SIS.

Euroclear занимается внутренними и международными сделками, включая такие активы как облигации, акции, производные инструменты. Предоставляет услуги финансовым учреждениям, расположенным в более чем 90 странах. С 2013 года Clearstream и Euroclear имеют допуск на российский рынок.

Euroclear также выступает в качестве Центрального депозитария (CSD) для Бельгии, Нидерландов, Финляндии, Франции, Ирландии, Швеции и Великобритании, являясь крупнейшим международным центральным депозитарием в мире. Второй по величине в Европе — Clearstream, принадлежащий Deutsche Börse AG.

Интересно отметить, что держателем активов в таких депозитариях будете записаны не вы, а ваш брокер. Так что в теории брокер может совершать манипуляции с чужими бумагами, однако брокерские счета на зарубежных рынках страхуются: до 20 тысяч евро в Европе и до 500 тысяч долларов в США. К тому же некоторые брокеры по запросу могут создать обособленный депозитарный счет, что скорее всего повлечет дополнительные расходы.

Несмотря на то, что основанная в 1973 г. в Нью-Йорке американская депозитарная трастовая компания DTC рассматривается как национальная, а не как ICSD, она владеет более 2 трлн. долл. неамериканских ценных бумаг и американских депозитарных расписок (ADR) из более чем 100 стран. Общий объем активов превышает 10 трлн. долларов.

(Visited 37 times, 1 visits today)

Сколько стоит?

При содержании собственного депозитария брокер несет финансовые издержки. И логично будет, переложить их на клиентов.

И даже если в тарифах брокера такая графа как «плата за депозитарий» отсутствует — это не значит, что вы за него не платите.

Возможно, стоимость обслуживания просто «защита» в торговые комиссии. Либо она включена в минимальную ежемесячную плату, которую инвестор или трейдер обязан заплатить брокеру.

Плата за депозитарий, указанная в тарифах отдельной строкой, берется по следующим критериям:

- Фиксированная — 100-300 рублей в месяц (если за отчетный период была совершена любая сделка). Сделок не было — плата не взимается.

- Минимальная — независимо от наличия сделок, берется определенная сумма каждый месяц. В годовом эквиваленте составляет примерно 0,005 — 0,01% от стоимости портфеля. Но не менее 100-300 рублей в год. Некоторые брокеры забирают 100-200 рублей ежемесячно.

- При превышении на брокерском счете суммы 50-100 тысяч может не взиматься.

Виды систем

По сфере распространения деятельности депозитарий ценных бумаг можно поделить на:

- Национальный

- Международный

Большинство держателей ценных бумаг останавливают выбор на организации, находящийся на территории их страны или же на той, чья юрисдикция на нее распространяется.

К примеру, швейцарский депозитарий CIS не будет работать с иностранными ценными бумагами, а использует для этого дочерний филиал.

В случае, если юрисдикция организации не распространяется на страну инвестора, цепочка получения ценной бумаги или ее эквивалента усложняется. Тогда депозитарий может приобщать к выдаче бумаги посредника из третьей страны, что сказывается на сумме комиссии.

Также депозитарий ценных бумаг может обслуживать как все виды активов, так и быть избирательным.

К примеру, в Бельгии CIK не работает с государственными бумагами.

Все эти особенности функционирования и организации подобных институтов необходимо учитывать при предоставлении брокером депозитария.

В мире существует два вида национальных депозитарных систем:

- Центральный депозитарий

- Децентрализованная система

Центральный депозитарий

Причем эксперты сходятся во мнении, что для процветания финансового рынка предпочтительнее система центрального депозитария. Такая система подразумевает наличие одного органа управления ценными бумагами, которому подконтрольны другие субъекты сферы депозитарных услуг.

В таком случае, рынок выглядит унифицированным, что делает его более привлекательным для инвестирования – активы легче контролировать деятельностью центрального органа.

При децентрализованной системе, отсутствует единый орган, который объединяет деятельность подобных институтов под одним началом.

В странах с централизованной системой ядром преимущественно выступает государственный орган. К примеру, в Германии это регламентировано федеральным законом, по которому центральным депозитарием может быть исключительно банковская организация.

В России Федеральная служба по финансовым рынкам (ФСФР) присвоила НКО ЗАО НРД, входящему в Группу «Московская Биржа», статус Центрального Депозитария. Создание центрального депозитария повысит прозрачность учёта прав собственности, а также эффективность рынка, вдобавок облегчится доступ к российским ценным бумагам зарубежным инвесторам.

Акции российских эмитентов

Документы, необходимые для идентификации выпуска акций, эмитента и регистратора:

- , подписанная уполномоченным лицом и скрепленная печатью (обязательна в случае, если указанным акциям данного эмитента ранее не был присвоен код ISIN);

- анкета юридического лица по форме , оформленная на эмитента, подписанная уполномоченным лицом и скрепленная печатью;

- копия зарегистрированного решения о выпуске ценных бумаг (при наличии);

- копия уведомления (сообщения) регистрирующего органа о регистрации выпуска ценных бумаг (при наличии);

- копия зарегистрированного проспекта эмиссии (при наличии);

- копия зарегистрированного отчета об итогах выпуска ценных бумаг (при наличии);

- копия уведомления (сообщения) регистрирующего органа о регистрации отчета об итогах выпуска ценных бумаг (при наличии).

Документы предоставляются в адрес НРД с сопроводительным письмом, в котором выражается просьба о приеме на обслуживание указанного выпуска акций с указанием регистратора, осуществляющего ведение реестра владельцев акций. Письмо оформляется в произвольной форме, подписывается уполномоченным лицом и скрепляется печатью компании.

Обращаем внимание, что при предоставлении минимального комплекта документов возможно увеличение сроков приема акций на обслуживание. НРД оставляет за собой право запросить недостающие документы по выпуску

НРД не принимает на обслуживание ценные бумаги эмитентов, осуществляющих ведение реестра самостоятельно.

Определение и назначение

Почему популярны такие инструменты, как недвижимость и драгоценные металлы? Причин несколько, но одна из них – это физическое ощущение собственности. Слиток золота и монету можно подержать в руке, пересчитать. Квартира, офис или гараж – вот они, настоящие объекты, у которых есть земля под фундаментом, стены, крыша и конкретный адрес. Мы ощущаем себя собственниками реальных объектов.

Куда сложнее дела обстоят с ценными бумагами. Раньше их тоже можно было подержать в руках. Сейчас, когда мы покупаем активы на фондовом рынке, физически мы их никак не ощущаем. Потому что большинство акций и облигаций перестали выпускать на бумажном носителе. Они имеют бездокументарную (электронную) форму. Для хранения сведений о том, что именно мы владеем той или иной бумагой, были созданы депозитарии.

Депозитарий – это профессиональный участник фондового рынка, деятельность которого регулируется законодательством и контролируется Центробанком. Для осуществления депозитарных функций нужна лицензия. На 27 ноября 2019 года (время написания статьи) ею обладают 280 компаний. За последние 3 года их количество уменьшилось почти на 100. Актуальный список можно всегда найти на официальном сайте ЦБ.

И если число депозитарных организаций сократилось, то количество клиентов неуклонно растет. В начале 2017 года их было 1,721 млн человек, в 3-м квартале 2019 года – уже 3,713 млн. Объем активов на хранении тоже впечатляет – 63,5 трлн рублей. Рост за неполные 3 года – 15,9 трлн рублей.

Когда вы заключаете договор с брокером, вам открывают:

- Брокерский счет. На нем хранятся ваши деньги.

- Депозитарный счет или счет депо. Простыми словами это счет, на котором будут храниться все записи о наименовании и количестве активов в вашем портфеле.

Учетная функция депозитария ценных бумаг похожа на учетную функцию банков, которые учитывают на своих счетах и проводят операции с безналичными денежными средствами.

Чтобы удостовериться в том, что ваши активы находятся в депозитарии, достаточно запросить выписку, в которой будут отображены все записи о принадлежащих вам активах.

Начинающие инвесторы часто задают вопрос: “А как такие гиганты, как Газпром, Лукойл или Сбербанк узнают, что именно я владею одной их акцией?” Ответ: “Никак”. Если ценные бумаги компании ликвидные, то сделки купли-продажи происходят на фондовой бирже ежедневно и в большом количестве. Представьте ситуацию, когда после каждой сделки информация о смене владельца поступала бы к эмитенту. Им тогда надо было бы нанимать штат сотрудников для обработки.

Номинальным держателем ценных бумаг является депозитарная организация, которая выступает посредником между настоящим владельцем акции (облигации) и компанией-эмитентом. Когда возникает необходимость передать информацию о конкретном инвесторе (например, включение в реестр для выплаты дивидендов, участие акционера в общем собрании), депозитарий передает необходимые данные эмитенту.

Получается, что депозитарий значительно упрощает работу фондового рынка. А введение электронного документооборота еще удешевляет и ускоряет ее.

Добавляем сайт в Google Webmasters

Нам понадобится аккаунт на гугле, для которого и будем регистрировать сайт.

Заходим в инструменты Google для вебмастеров и видим примерно такую картину

Стартовая страница гугл вебмастерВводим адрес сайта

После нажатия на «Добавить ресурс» переходим на страницу подтверждения прав на сайт. Как и в Яндекс Вебмастер, тут доступны разные варианты подтверждения.

Для подтверждения прав при добавлении сайта в гугл вебмастере рекомендуется использовать именно HTML файл. Однако, в ряде случаев это сделать невозможно, поэтому предусмотрены альтернативные способы подтверждения.

Рекомендуемый способ — HTML файл

Тут всё просто: скачиваем файл и заливаем его в корень сайта через FTP.

Метатег

Для сайтов на конструкторах можно использовать этот вариант подтверждения сайта в гугл вебмастере. Добавление сайта в гугл вебмастер пройдет мгновенно, без особых трудностей.

Подтверждение сайта через метатег

Нужно в соответствующем поле в конструкторе вставить это значение. Лично я не люблю этот способ, потому что в коде страницы отлично видно эту строку.

DNS запись

Подтверждение через DNS запись домена

Для подтверждения через DNS нужно зайти в панель регистратора домена и прописать соответствующую запись. Если не знаете, как и где это сделать, то попросите знакомого веб-программиста, либо закажите услугу на фрилансе. Стоит копейки.

Преимущество этого способа — вы не привязаны ни к хостингу, ни к конструктору сайта. Все манипуляции идут на уровне доменного имени. Учитывайте один нюанс: обновление ДНС записей домена занимает несколько часов, поэтому добавить сайт в гугл вебмастерс за пару минут не получится.

Google Analytics

Используем гугл аналитикс

Если у вас уже установлен код Гугл Аналитикс, то подтвердить сайт можно с его помощью. В этом случае никаких дополнительных действий производить не нужно.

Google Tag Manager

Подтверждение через менеджер тегов гугла

Ситуация аналогична предыдущему случаю.

Выбираем подходящий нам способ и подтверждаем права на сайт:

Результат проверки прав на сайт

Нажимаем «продолжить» и нам открывается полный функционал Google Webmasters Tools. Можем начинать работу!

Сайт добавлен в гугл вебмастер

Перечисление доходов от ценных бумаг

В рамках своей работы депозитарий обязуется перечислить депоненту доходы от ценных бумагам на его счёт. Порядок передачи определяется в рамках депозитарного договора. Депозитарий перечисляет депоненту положенную сумму доходов по ценным бумагам на его банковский счёт.

При выплате всех доходов в отношении которых депозитарий признаётся налоговым агентом, производится удержание некого налога, консолидировано с законодательством РФ. В текущий момент инвесторы имеют достаточно высокие требования по качеству сервиса. Главными характеристиками, которыми должен обладать депозитарий ценных бумаг – это оперативность, высокий уровень надёжности, высокий технологичный уровень, и максимальная клиентоориентированность. А при выборе депозитария нужно быть очень внимательными и не спешить.

Корреспондентские отношения

Для ведения полноценной работы в сфере предоставления депозитарных услуг, подразделением Сбербанка установлены корреспондентские отношения с крупными представителями РЦБ: депозитариями и регистраторами. Среди основных и самых важных партнеров стоит отметить:

- Clearstream Banking S.A., НКО АО НРД, Euroclear Bank S.A./N.V. и др.;

- АО «РО «Статус», АО ВТБ Регистратор, АО «Независимая регистраторская и др.

Для ознакомления с полным списком корреспондентов Депозитария нужно посетить раздел главного сайта банка, посвященному раскрытию информации о банке как об участнике рынка ценных бумаг.

Функции депозитария

Хранение ценных бумаг — основная функция депозитария. Однако только ей деятельность последнего не ограничивается; ниже перечислены другие важные функции этой структуры.

Выплата дивидендов или купонного дохода

После того, как эмитент запросит у НРД количество акций в депозитариях акционеров, компания переводит сумму дивидендов на счет НРД. Тот перечисляет деньги депозитариям держателей акций. Депозитарии удерживают налоги и направляют определенную сумму брокеру, который начисляет дивиденды на клиентские счета. Так же происходит и с купонами по облигациям. Иногда налоги или их часть удерживаются при выводе средств клиентом с брокерского на банковский счет.

Обратный выкуп акций

Когда эмитент объявляет об обратном выкупе акций (buyback), акционер может как принять предложение о сделке, так и отказаться от него. Чтобы продать акции напрямую компании, клиенту нужно обратиться в свой депозитарий. Он передаст онлайн-заявку на выкуп и бумаги автоматически спишутся с вашего счета в обмен на деньги. Правда, иногда могут потребовать бумажное заявление. Выкуп обычно проводится по среднерыночной цене, но она может быть и выше.

Участие в голосовании акционеров

Владелец акций любой компании имеет право, но не обязан, принимать участие в решении важных вопросов, таких как слияние и поглощение, выплата дивидендов, назначение ключевых менеджеров и т.п.

Если вы хотите принять участие в голосовании, проще всего это сделать через сервис национального депозитария e-vote.ru. Можно также голосовать по почте или поручить это депозитарию.

Перевод активов при сделках вне биржи

Купить или продать ценные бумаги можно и напрямую заинтересованной стороне. В этом случае их нужно перевести со счета в депозитарии на счет покупателя. Стоимость такого перевода — в среднем 2000 руб. Процедура похожа на банковский перевод и может осуществляться через личный кабинет.

Сдача ценных бумаг в аренду

Депозитарий может сдавать бумаги клиента в аренду брокеру, который в свою очередь зарабатывает на курсовой разнице или передаче в аренду активов другим участникам торгов — инвестиционным компаниям, банкам, брокерам или другим своим клиентам. Эта комиссия окупает работу брокера и депозитария.

Хотя использование брокером ценных бумаг клиента в своих интересах является предметом обсуждений, такое заимствование — обычная практика для банков и финансовых компаний. В том числе зарубежных. С учетом того, что в последнее время ряд брокеров полностью отменил комиссии за сделку, доход от кредитования ценными бумагами клиента других структур остается чуть ли не единственным их способом зарабатывать прибыль.

Где же гарантия, что бумаги вернутся обратно на счет? С этой целью брокер заключает внебиржевую сделку РЕПО. Это операция продажи ценной бумаги с обязательством ее обратного выкупа. Все сделки РЕПО фиксируются профессиональным участником рынка ценных — репозиторием. Это может быть клиринговая организация, депозитарий, организация профессиональных участников рынка.