Налогообложение недвижимости по кадастровой стоимости

Содержание:

- [FIX] Вам нужен сканер драйверов WIA

- Статистика по блогу

- Ставки

- Что это такое

- Имущественные налоги. Как посчитать, определить даты и узнать кадастровую стоимость имущества

- Как рассчитывается налог

- Что известно о штрафах?

- Особенности налогообложения частных домов в 2019 году

- Пример расчета налога на имущество

- Калькулятор налог на квартиру в 2020 году расчет калькулятор

- Сроки уплаты налога на недвижимость для физических лиц

- Три способа как транспонировать таблицу в Excel

- Расчет налога на имущество организаций

- Налог на квартиру в 2020 году по кадастровой стоимости

- Правила для льготников: кто не платит или платит меньше

- Кто и как будет платить налог на имущество физических лиц в 2020 году

- Порядок вычисления налога на собственность гражданина РФ

- Общие данные

- Расчет налога на недвижимое имущество, налог на квартиру, землю и имущество физических лиц за 2018, 2019, 2017 год.

[FIX] Вам нужен сканер драйверов WIA

Статистика по блогу

Ставки

Каждый субъект РФ вправе устанавливать свою ставку, но в границах ст. 406 НК. В ней закреплены такие правила:

| Ставка, % | Объекты |

| 0,1 | Для жилых домов, квартир, комнат, включая для недостроенных, а также для единых комплексов с жилыми помещениями, машино-мест, гаражей, строений до 50 кв. м. на дачных и подобных участках, а также на таких участках для ИЖС. |

| 2 | Админпомещения, торговые центры, коммерческая недвижимость, включая такую для размещения офисов.

Имущество стоимостью от 300 млн. руб. |

| 0,5 | Иные объекты, не входящие в указанные выше группы. |

| Местные власти могут повышать или понижать процент в 3 раза, это характерно, например, для г. Москвы. |

Что это такое

НИФЛ – это местный налог, который устанавливается нормативными актами муниципальных образований согласно положениям Главы 32 Кодекса.

Поскольку НИФЛ – это налог местного значения, муниципальным образованиям дано множество правомочий – к примеру, устанавливать дополнительные льготы, кроме перечисленных в ч. 1 ст. 407 Кодекса, определять “нулевые” налоговые ставки (ч. 3 ст. 406 Кодекса) и другие права.

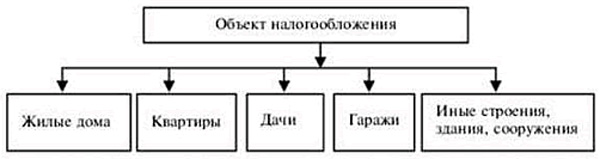

Фото: объекты налогообложения

В связи с отсутствием единых условий по ставкам и льготам налогоплательщику рекомендуется уточнять соответствующие сведения при помощи электронного сервиса “Справочная информация о ставках…” на сайте ФНС.

На кого распространяется

На основании ст. 400 Кодекса, платить НИФЛ обязаны только те граждане, у которых на праве собственности есть хотя бы один из недвижимых объектов, указанных в ст. 401 Кодекса:

- жилой дом;

- квартира;

- комната;

- гараж;

- машино-место;

- объект незаконченного строительства;

- единый недвижимый комплекс;

- дом или строение, расположенное на участке земли, предназначенным для ведения ЛПХ, огородничества, садоводства, ИЖС;

- иное здание, сооружение, помещение.

Куда следует обратиться

Наименование конкретного органа или электронного сервиса, куда или к которому следует обращаться заявителю, зависит от вида испрашиваемой информации.

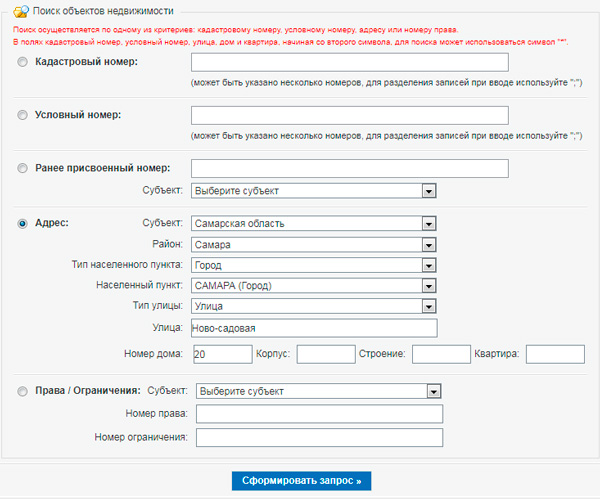

Так, для осуществления расчета в режиме онлайн необходимо воспользоваться электронным сервисом “Расчет земельного налога…” на сайте ФНС. Поскольку для расчета потребуется знать кадастровую цену объекта, потребуется обратиться еще и в Росреестр.

Сделать это можно, нанеся личный визит в территориальное подразделение, либо воспользовавшись онлайн-сервисами. Чтобы узнать кадастровую цену, потребуется узнать сначала кадастровый номер недвижимости.

Делается это так:

- переход на страницу сервиса “Справочная информация по объектам недвижимости…”;

- указание адреса объекта (субъект, район, населенный пункт и улица выбираются из раскрывающихся списков, номер дома, корпуса или квартиры придется ввести);

- нажатие “Сформировать запрос”;

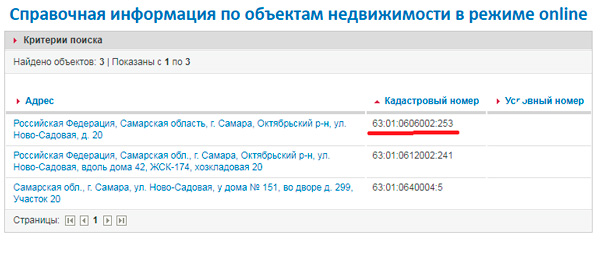

- ознакомление с кадастровым номером.

Далее понадобится сервис “Получение сведений из Фонда…»:

- ввод ранее полученного кадастрового номера;

- нажатие “Найти”;

- просмотр сведений из столбца “Кадастровая стоимость (руб.)” – там она и будет указана.

Если имеется ввиду, куда обращаться, чтобы, к примеру, уточнить какие-либо неясности или предоставить заявление на налоговую льготу, то все запросы делаются в территориальную налоговую инспекцию, находящуюся по месту расположения объекта недвижимости (ч. 2 ст. 409 Кодекса).

Что говорит закон

Закон говорит о наиболее важном моменте расчета – итоговая сумма НИФЛ, подлежащая к уплате, определяется как произведение налоговой ставки и налоговой базы. База может определяться:

База может определяться:

- по кадастровой;

- или по инвентаризационной стоимости.

На основании аб. 3 ч. 1 ст. 402 Кодекса, до 1 января 2020 года субъекты РФ обязаны установить единую дату начала расчета НИФЛ, исходя из кадастровой стоимости (то есть во всех муниципальных образованиях данного региона).

Также закон говорит и о ставках. Основное, что нужно знать – ставки устанавливаются муниципальными образованиями самостоятельно, но с учетом положений ст. 406 Кодекса. Например, за квартиру, комнату или дом ставка не может быть больше 0,3 % от кадастровой стоимости.

Муниципальные образования могут дифференцировать ставки по кадастровой цене, виду недвижимости, ее местонахождению (ч. 5 ст. 406 Кодекса). К примеру, установить ставку 0,1 % для квартир ценой до 500 тыс. рублей, 0,2 % — свыше 500 тыс. рублей.

Далее расчет на онлайн-калькуляторе и остальные положения будут рассмотрены как для ситуации, когда база определяется как кадастровая стоимость – прим. ред.

Имущественные налоги. Как посчитать, определить даты и узнать кадастровую стоимость имущества

Источник данных о имуществе

По всем имущественным налогам (транспортный налог, налог на имущество организаций, земельный налог, налог на имущество физических лиц) действует общее правило – налоговая использует информацию, получаемую от соответствующих ведомств, никаких «своих» данных у налоговой быть не должно. Механизм тот же как в ситуациях, когда налоговая отказывает, потому что ПФР не подтверждает, в выплате субсидии (12 130 руб.), предусмотренной Постановлением Правительства РФ от 24.04.2020 № 576, или центр занятости отказывает в выплате пособия по Постановлению Правительства РФ от 08.04.2020 № 460.

В случае с имущественными налогами необходимую информацию в налоговую передаёт Росреестр (по транспортному налогу – ГИБДД). По земле и недвижимости — это данные из Единого государственного реестра недвижимости (сокращенно — ЕГРП или ЕГРН). При этом все данные о каждом объекте налогообложения по имущественным налогам должны быть выложены налоговиками в личном кабинете налогоплательщика на сайте ФНС.

Как определить даты для расчета налога

Для всех имущественных налогов период, за который имущество подлежит обложением налогом, измеряется в месяцах. И в этом месте возникают трудности с определением первого и последнего месяца. Механизм определения так же одинаков для всех имущественных налогов.

Если дата внесения записи в реестр с 1 по 15 число, этот месяц не включается для исчисления периода налогообложения для нового собственника (для старого собственника – наоборот, включается полностью). Соответственно, если дата внесения записи после 15 числа – этот месяц включается в расчет налога у нового собственника полностью (у старого собственника – не включается вообще).

Как определить сумму налога на имущество

Налоговая база будет равна кадастровой стоимости. Общая сумма налога за год определяется, как 1/12 от налоговой базы умноженная на соответствующую ставку и на количество месяцев, за которые производится оплата.

Кадастровая стоимость меняется в течение времени. Для расчета налога за 2020 год надо брать величину, определенную на 01.01.2020. Если объекта не было или он не был поставлен на кадастровый учет на начало года – для расчёта берётся кадастровая стоимость на дату постановки на кадастровый учёт.

Где найти кадастровую стоимость

Сведения о кадастровой стоимости объекта недвижимости можно найти на официальном сайте Росреестра в сети Интернет (п. 2.1 Приложения N 1 к Приказу Росреестра от 26.07.2016 N П/0359). Адрес сайта https://www.rosreestr.ru/

Второй способ — запросить выписку из Единого государственного реестра недвижимости о кадастровой стоимости объекта недвижимости (предоставляется бесплатно по запросу любого лица). Запрос выписки можно подать в виде бумажного или электронного документа в территориальном подразделении Росреестра, через МФЦ или в федеральное государственное бюджетное учреждение «Федеральная кадастровая палата Федеральной службы государственной регистрации, кадастра и картографии».

Как рассчитывается налог

Многие собственники жилых помещений не знают, как рассчитать налог на квартиру самостоятельно, чтобы примерно ориентироваться к моменту оплаты и правильно распределять бюджет. Согласно последним изменениям в налоговом праве, с 2015 года для расчета налога требуется знать кадастровую стоимость объекта недвижимости. Как узнать кадастровую стоимость жилья, читайте тут. Общеустановленный коэффициент, который применяется к налоговой базе – 0,1%, однако муниципальные органы власти вправе увеличивать его до 0,3%.

Алгоритм расчета

Расчет налога на имущество осуществляется, исходя из следующих данных:

- площадь недвижимости;

- кадастровая стоимость одного квадратного метра;

- коэффициент.

Налоговые органы применяют налоговые вычеты площади, которая не облагается налогом:

- 10 квадратных метров для жилых комнат;

- 20 квадратных метров для квартир;

- 50 квадратных метров для частных домов.

Новый порядок исчисления налогов на недвижимое имущество освещен в видео

https://youtube.com/watch?v=5rGz-cHvoR4

Муниципальные органы власти городов федеральных значений вправе самостоятельно увеличивать налоговые вычеты (для городов: Москва, Санкт-Петербург, Севастополь).

Налог на дачу

Помимо квартир и частных домов, налогом облагаются также и дачи граждан РФ. Как рассчитывается налог на дачный земельный участок и на недвижимое дачное имущество читайте в статье https://realtyinfo.online/4294-raschet-naloga-na-dachnyi-dom-v-year-godu-poluchenie-lgot-na-uplatu-naloga.

- Необходимо узнать площадь имеющегося в собственности имущества. Данные прописаны в техническом и кадастровом паспорте. Например, площадь квартиры составляет 40 квадратных метров. Налогом будут облагаться после вычета лишь 20 квадратных метров.

- Необходимо узнать установленную в регионе стоимость одного кадастрового метра жилой площади. Например, этот показатель установлен в размере 35000 рублей.

- Самостоятельно налоговая база рассчитывается путем перемножения площади и стоимости квадратного метра: 20*35000=700000 рублей.

- Окончательно налог рассчитывается умножения полученной налоговой базы на коэффициент: 700000*0,1/100=700 рублей ежегодно.

Что известно о штрафах?

Любой россиянин, который получает квитанцию об оплате налога, имеет право обжаловать полученную сумму в суде. Естественно, необходимо тщательно продумать тот вариант, стоит ли обращаться в судебные инстанции, потому что иногда это не дает никакого результата, то есть не стоит пытаться обмануть систему. Обращаться в суд можно только при реальной необходимости такого решения.

Однако речь о том, что если человек проигнорировал полученные квитанции и не оплатил налог, при этом он не обращался в судебные инстанции, то ему может быть начислен штраф за просрочку платежа. Размер штрафа зависит от того, насколько будет просрочена выплата налога. Если квитанция просрочена только на месяц, то штраф может достигать 10% от суммы налога, если же период просрочки увеличивается, то размер штрафа может вырасти до 20%, а с учётом того, что налоговые выплаты в 2020-м году будут довольно высокими, сумма штрафов окажется внушительной для каждого, поэтому до этого лучше не доводить.

Это важно знать: С какой суммы платится НДФЛ при продаже дома с земельным участком в 2020 году

Особенности налогообложения частных домов в 2019 году

Порядок исчисления и уплаты налога на частные дома регулируется нормами главы 32 НК РФ. В соответствии с этим документом плательщиками налога признаются физические лица, в собственности которых имеется такое имущество. Арендаторы, в том числе лица, снимающие помещение на условиях долгосрочной аренды, субъектами налогообложения не являются.

Это важно знать: Нормы придомовой территории многоквартирного жилого дома

Налогообложение частных домов имеет следующие особенности:

- Имущественный налог относится к категории местных. Деньги, собранные с владельцев домов, поступают в бюджет муниципального образования и распределяются внутри региона.

- Если здание принадлежит нескольким собственникам, на него начисляется единый налог. Каждый домовладелец рассчитывается с бюджетом пропорционально размера доли.

- Хозяева домов площадью меньше 50 кв.м. освобождаются от обязательных выплат. Но есть условие: территория, на которой построен дом , должна быть предназначена для ведения садового или дачного хозяйства.

Базой расчета такого налога преимущественно является кадастровая стоимость. Правда, закон допускает и привязку налога к инвентаризационной стоимости. По этой причине некоторые муниципальные образования еще используют в расчетах данные БТИ. Но в большинстве регионов все-таки практикуется кадастровая оценка

Пример расчета налога на имущество

Проводится вычисление и для земельных участков. Норма прописана в 389 ст. НК России. За основную цену, чтобы рассчитать налог, берутся сведения из единого реестра. Если были внесены изменения в земельный участок, то учитывается кадастровая стоимость участка – земельный налог на дату изменений.

Отметим: увеличить размер сбора – мера не популярная, но иногда применяемая, чтобы наполнить казну. В РФ установлено правило, что пересматривается фактически не сам налог, а кадастровая оценка раз в 5 лет.

Посмотрите на пример расчета налога, поняв, что именно вносится в формулу.

Согласно правилам, проводя предварительный расчет, располагайте на дальнейшую уплату в казну 0,1% от показателя. Это касается жилых помещений, хозпостроек, не более 50 кв.м, объектов подсобного хозяйства.

Увеличенная кадастровая стоимость, процент – налог будет выше и по прогнозам аналитиков может достигнуть до 20%.

Калькулятор налог на квартиру в 2020 году расчет калькулятор

Под новые правила налогообложения в 2020 году попадает недвижимость, переведенная и оформленная в собственность к россиянину после 1 января 2020 года. Это прописано в статье 4 Закона федерального уровня под номером 382, утвержденного 29 ноября 2014 года.

Продажи недвижимости, как правило, дорогие. Когда, к примеру, подается на регистрацию трехкомнатная квартира в центре города, а сумма покупки указывается 1 млн. руб., выглядит не совсем правдоподобно. Но продавцам и покупателям удавалось договориться между собой. По документам проходила символическая стоимость объекта недвижимости. Практика быстро прижилась. Используя налоговый вычет, продавцы сами себя освобождали от уплаты налогов.

Сроки уплаты налога на недвижимость для физических лиц

С 2016 года налог на недвижимое имущество для физических лиц необходимо уплатить до 1 декабря, распространяется это и на 2017-2018 года. Рассылка оповещений по уплате налога на имущество, землю и транспортные средства производится ФНС до наступления ноября. Но отправка подобных уведомлений по почте сейчас осуществляется далеко не во всех случаях.

С начала лета 2016 года в Налоговый кодекс были внесены корректировки, которые позволяют представителям налоговой службы отправлять сведения для частных лиц через личный кабинет, который был ими активирован на сайте организации. Количество данных пользователей постоянно увеличивается и в настоящий момент превышает 20 млн. Поэтому оповещения об уплате налогов по почте больше не будут отправляться. Исключением является специально поданная просьба представителям ФНС.

Три способа как транспонировать таблицу в Excel

Расчет налога на имущество организаций

При расчете налога на имущество воспользуйтесь следующим алгоритмом:

- определите объект налогообложения;

- проверьте наличие и возможность применения льгот по налогу на имущество;

- определите налоговую базу (определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

Среднегодовая стоимость имущества — сумма, полученная в результате сложения величин остаточной стоимости имущества (без учета имущества, налоговая база, в отношении которого определяется как его кадастровая стоимость) на 1-е число каждого месяца и последнее число года / на количество месяцев в налоговом периоде, увеличенное на единицу).

-

определите ставку налога;

- рассчитайте сумму налога, подлежащую уплате в бюджет.

Формулы для расчета авансовых платежей и имущественного налога используйте следующие (п. 1, 2 и 4 ст. 382 НК РФ).

Авансовый платеж = Налоговая база х Ставка налога: 4

Сумма налога за год = Налоговая база х Ставка налога — Сумма авансовых платежей

Перечислить налог на имущество и авансовые платежи нужно в налоговую инспекцию по месту нахождения недвижимости (п. 6 ст. 383 НК РФ).

Что касается остаточной стоимости имущества — она должна учитываться в том значении, в котором она сформирована в соответствии с порядком ведения бухгалтерского учета на соответствующую дату.

Изменение первоначальной стоимости ОС, в которой они приняты к бухучету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов.

Следует отметить, что налоговая база в отношении отдельных объектов недвижимости определяется как ее кадастровая стоимость по состоянию на 1 января года налогового периода в соответствии со статьей 378.2 НКРФ. К таким объектам относятся:

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение, которые используются для размещения офисов, торговых объектов, объектов общепита и бытового обслуживания;

- объекты недвижимости иностранных организаций, не осуществляющих деятельности в РФ;

- жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов ОС.

НК РФ установлено, что региональными властями не позднее 1 числа года перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость. Данный перечень направляется в налоговый орган по субъекту и размещается на его официальном сайте или на официальном сайте региона. Таким образом, перечень, определенный на следующий налоговый период должен быть составлен не позднее 1 января календарного года соответствующего налогового периода.

Если кадастровая стоимость здания определена, но в отношении конкретного помещения она не указана, то налоговая база в отношении помещения определяется как доля кадастровой стоимости здания, в котором оно находится, соответствующая площади помещения в общей площади здания.

Кроме того, основанием для пересмотра результатов кадастровой оценки является недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости. Этим может обусловливаться изменение кадастровой стоимости объекта оценки как в сторону уменьшения, так и в сторону увеличения.

С какого момента налогоплательщик должен применять измененную кадастровую стоимость объекта? Если указанная стоимость скорректирована из-за выявленной ошибки, то новую стоимость можно применять, начиная с налогового периода, в котором была применена ошибочно определенная кадастровая стоимость.

Если данный показатель был изменен в связи с принятием решения соответствующей комиссии или судебного акта, то обновленная кадастровая стоимость должна быть учтена, начиная с налогового периода, в котором подано было заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в Единый государственный реестр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

Налог на квартиру в 2020 году по кадастровой стоимости

Полностью освобождаются от уплаты налога на недвижимость граждане, имеющие определенные льготы и пенсионеры. Однако следует помнить, что если в собственности пенсионера имеется несколько объектов жилых помещений, то ему придется уплачивать имущественный налог лишь по одному их них.

По мнению экспертов, расчет налога на недвижимость при помощи определения кадастровой стоимости жилья является неточным. Ведь, зачастую подобные расчеты существенно завышают сумму налога, которую собственник обязан уплачивать ежегодно. Стоит отметить, что оценку кадастровой стоимости производили еще в период до наступления экономического кризиса в стране 2014 года. Не стоит забывать и о том, что при выборе данной методике не были учтены различные факторы, которые могут влиять на конечную стоимость недвижимости.

Правила для льготников: кто не платит или платит меньше

Законодатели определили категории наиболее социально уязвимых граждан, которые освобождаются от налогообложения на имущество. Однако стоит помнить, что льгота действует только в том случае, если кадастровая стоимость объекта не превышает 30 млн. рублей. Если в собственности предполагаемого льготника находится более дорогой объект, на него распространяются общие правила налогообложения. Чтобы более подробно вникнуть в вопросы, связанные с освобождением от обязательных взносов в бюджет, стоит ознакомиться с 399-ой и 407-ой статьями Налогового Кодекса.

В целом, государство дает право не платить имущественный налог:

• инвалидам, кроме третьей группы;

• пенсионерам;

• ветеранам Великой Отечественной войны;

• всем, кто имеет звание Героя Советского Союза;

• всем, удостоенным звания Героя Российской Федерации;

• всем, кто награжден орденом Славы;

• ликвидаторам последствий на ЧАЭС и на производственном объединении «Маяк»;

• имеющим удостоверение ликвидатора последствий или пострадавшего в результате испытаний на Семипалатинском ядеpном полигоне;

• некоторым другим категориям военнослужащих и их семьям.

Кроме того, от налога освобождены граждане, которые имеют постройки до 50 квадратных метров на дачных и садово-огородных участках, а также на землях, предназначенных для индивидуального жилищного строительства.

Стоит отметить, что на региональном уровне перечень льгот может увеличиваться, но категории, определенные федеральным законодательством остаются приоритетными

Важное ограничение – льготник, являющийся собственником объекта недвижимости, может использовать его только в личных, но не в коммерческих целях

Кто и как будет платить налог на имущество физических лиц в 2020 году

Например, оценка в кадастре указана 5 000 000 рублей, а рыночная 3 000 000 рублей. Оплата услуг оценщика 3 000 рублей, оформление выписки из ЕГРН 300 рублей. Экономия – платежи в бюджет, рассчитанные по адекватным данным. При стоимости в 5 млн сумма к уплате при ставке 0,1% равна 5 000 рублей, 3 000 000 – 3 000 рублей. Выгода 2 000 позволит за 1,5 года окупить понесенные затраты.

В Постановлении г. Москвы от 26.11.2020 года исключением при расчете базы апартаментов являются перечисленные в нем объекты, кадастровая стоимость которых до 100 000 рублей за метр. Сумма к уплате считается до 1,5%. За гаражи жители столицы платят 0,1%, а хозяйственные строения 0,3%.

Порядок вычисления налога на собственность гражданина РФ

Налоговый орган производит подсчёт налога на жилье в конце года по каждой квартире или частному домовладению гражданина РФ и по месту его регистрации. Далее, ИФНС РФ за 30 суток до истечения срока уплаты отправляет владельцу жилья специальное уведомление, в котором указывает размер налогового платежа к оплате, налогооблагаемую собственность, базу и период оплаты (ст. 408, ст. 409 НК РФ).

Как правильно рассчитать налог, согласно Налоговому Кодексу?

Если у гражданина РФ есть несколько частных домовладений или квартир в различных областях, то он получает уведомления от региональных ИФНС по месту прописки владельца жилья.

Владелец жилья не должен сам считать величину налогового платежа. Это делает налоговая инспекция.

Общие данные

Недвижимость приобретается по договору «купли-продажи», и именно на его основе назначаются и рассчитываются налоговые выплаты. Факт совершения покупки удостоверяется договором, на основании чего собственность переходит от одного человека к другому. Нормы данного процесса регламентированы Гражданским кодексом, именно на него стоит опираться перед приобретением той или иной покупки

Здесь стоит сразу делать внимание тому, что стоимость недвижимости обычно регламентируется продавцом. При этом покупатели практически всегда имеют возможность поторговаться в том случае, если цена окажется очень высокой

Окончательный показатель цены достигается во время переговоров, что называется договорной ценой. Но она должна быть соразмерна рыночной стоимости и соответствовать кадастровой стоимости участков(в связи с последними правилами и изменениями в НК).

Правила уплаты обновлённого налога на недвижимость рассматриваются уже в течение четырёх лет, потому что власти стали рассматривать вопрос о внесении изменений в этот вопрос еще в самом начале кризиса. Сделано это было по причине того, что в государственной казне тогда не хватало финансовых средств и получить их было решено через увеличение налоговых выплат гражданам России. Нельзя не сказать, что подобные нововведения были приняты радостно основной массой россиян, но сегодня с ними осталось только смириться, потому что налог на недвижимость для физических лиц в 2020 году в России.

Расчет налога на недвижимое имущество, налог на квартиру, землю и имущество физических лиц за 2018, 2019, 2017 год.

Переход на новую систему налогообложения, буквально, поверг в шок россиян. Если раньше налог начислялся по системе БТИ, то с 1 января 2017 расчет происходит по кадастровой стоимости. Органы местного управления утверждают, что такой налог введен для социального равенства, якобы, так называемый, налог на роскошь. Однако на деле все иначе, первыми кто ощутят значительный удар по карману, станут представители среднего класса, а совсем не люди с достатком. На фоне роста услуг ЖКХ, сокращения рабочих мест и инфляции, такой поворот событий может привести к настоящему апокалипсису.

!

Рассчитывать налог по кадастровой стоимости с начала 2017 года начали в 26 регионах РФ. В ближайшие пять лет планируется полный переход на такую систему налогообложения. Первыми, кто начали платить налог по новой системе стали жители Москвы, Самарской области, Татарстана, Камчатки, Вологодской области.

Если сравнивать налог БТИ и налог кадастровый, то с приходом нового, сумма налога увеличивается в десять раз. Радует одно, что подниматься налог будет постепенно. В первый год он вырастит в 2,5 раза, далее в 1,6 и 1,3, и так включительно до 2020 года.

Есть ли льготы на уплату налога по кадастровой стоимости ?

Существует категория людей, которая попадает под льготы:

- Участники ВОВ;

- Пенсионеры;

- Герои Советского Союза;

- Инвалиды 1 и 2 группы;

- Чернобыльцы;

!

Здесь следует сразу сказать, что льгота распространяется на один объект. Если у пенсионера есть вторая квартира или вторая дача, то за последующие объекты налог придется платить в полном объеме.

Представители властей говорят, что сегодня налог еще сопоставим с суммой уплаты коммунальных услуг, а значит, сумма не так заметна и по карману людям со средним достатком. Но в 2020 году эту сумма станет равна годовой плате за коммунальные услуги, тогда людям придется задумываться над вопросом поиска нового жилья вплотную.

В связи с новым налогом на имущество, застройщики начали значительно уменьшать площадь жилых объектов.

Если налог вызывает такое недовольство, возникает вопрос, с какой целью его изменили?

Представители власти говорят, что подобная система начисления налога актуальна во всем мире. Ранее в России расчет на недвижимость исходил из остаточной стоимости, а не из рыночной. Главной целью перехода на кадастровый учет является желание прировнять оценочную стоимость жилого объекта и рыночную.

Людей продолжает волновать, насколько прозрачна такая система налогообложения и как она происходит. Оцениваться жилищный объект будет, исходя из места расположения, состояния помещения и ряда других объективных факторов, которые входят в систему рыночной оценки.

Учитывая, что стоимость недвижимости значительно падает, предпринимаются меры, которые должны защитить права граждан РФ. В противном случае им придется платить те суммы на недвижимость, которые были актуально в докризисный период.

Как обжаловать кадастровую стоимость земельного участка или квартиры ?

Также граждане получили возможность обжаловать кадастровую стоимость в суде, если они посчитают, что она не соответствует действительности.

Такая процедура достаточно трудоемкая и потребует денежных затрат.

В первую очередь, необходимо обратиться в структуры, которые занимаются исчислением кадастрового расчета, если там гражданин получает отказ, необходимо подавать жалобу в суд.

В условиях спада на недвижимость должны быть предложены альтернативы такому закону, иначе человек становится заложником ситуации, ведь часто кадастровая оценка в десятки раз превышает реальную рыночную стоимость. Человек не может избавиться от недвижимости, даже сдача в аренду не способна окупить кадастровой налог.

К сожалению, когда в нашей стране принимаются непопулярные законы, власти ссылаются на опыт зарубежных коллег, однако всегда забывают о других зарплатах и пенсиях, которые получают люди в той же Европе и США.