Как заработать на инвестициях

Содержание:

- Мифы и заблуждения об инвестировании в интернете – это нужно знать

- Восстановление личного кабинета Московского Индустриального Банка

- Советы для начинающих инвесторов

- Основные принципы и виды инвестиций

- Активный и пассивный заработок на инвестициях

- Частые ошибки начинающих инвесторов

- Инвестиции или расходы?

- 22+ фото колес, от которых у шиномонтажников могут на голове зашевелиться волосы

- Долгосрочное инвестирование

- Forex

- Как написать жалобу или отзыв?

- Часть восьмая. Сколько же я поднял.

- Вложения в недвижимость

- Я хочу попробовать. С чего начать?

- Мифы об инвестициях, которые мешают начать

- Лучшие способы инвестирования денег

- Инвестиции в недвижимость

Мифы и заблуждения об инвестировании в интернете – это нужно знать

Часто люди не имеют много предрассудков и заблуждений. Здесь я раскрыл самые распространенные.

Ознакомьтесь с ними, может и вы так считаете

Миф 1. В интернете принципы инвестирования чем-то отличаются от «оффлайна». Суть и там и там одна, вы рискуете своими ресурсами в надежде получить на них процент. Чем выше ваш риск, тем потенциально доходнее инвестиция. Однако в сети Интернет гораздо меньше внимания уделяется правильному составлению документов и официальному оформлению сделки. Вследствие чего инвестор может просто потерять право на купленный актив.

Миф 2. Чтобы начать инвестировать нужны миллионы рублей (долларов) или хотя бы сотни тысяч. Большинство людей представляет инвестора как богатого дяденьку, которому за 50, с сигарой и мешком денег. Это не так. Формируя свой онлайн-портфель, инвестор может купить акции и облигации, цена которых меньше 1 000 рублей и это будет его первыми активами. Конечно и доходность будет соответствующей: на пару булочек в год вы заработаете с такого капитала, но главное – сделать первый шаг и разобраться в теме на практике.

Миф 3. Здесь другие риски при вложении денег (кто-то считает что их больше, другие – что их меньше). Риски при инвестировании в интернете такие же как и за его пределами. Они не больше и не меньше. Потерять деньги можно где угодно. Чтобы этого не произошло, внимательно оценивайте объект для инвестиций и правильно составляйте документы, если даете кому-то деньги. Старайтесь также получить другие гарантии возврата денег при переводе средств онлайн.

Миф 4. Интернет-инвестиции приносят намного больше, чем недвижимость или банковский вклад. Здесь есть доля правды, но и риски у большинства интернет-инструментов гораздо выше банка и недвижимости. Подумайте сами, стали бы воротилы с деньгами вкладывать свои миллионы рублей или даже долларов в банк под мизерные проценты, если интернет позволяет при тех же рисках заработать в 5-10 раз больше.

Миф 5. С доходов от вложений в интернете НЕ нужно платить налоги и вообще эти деньги никому не видны. Огорчу любителей халявы. С любых доходов по закону человек должен заплатить налоги. Так что никуда от этого не деться. Особенно в последнее время налоговая служба очень пристально наблюдает за движением средств не только у компаний и предпринимателей, но и следит за теми, кто в больших объемах выводит прибыль со своих электронных кошельков.

Восстановление личного кабинета Московского Индустриального Банка

Советы для начинающих инвесторов

Если кто-то столкнулся с подобной проблемой впервые, то начать преумножать свой капитал очень трудно. Много еще неизвестного и непонятного для начинающего инвестора. Но помочь в этом нелегком деле им могут следующие советы:

Необходимо начинать с таких инструментов, которые просты и понятны для инвестора.

Не стоит сразу окунаться с головой в самую пучину этого нелегкого дела, где даже многие термины для новоиспеченного инвестора пока еще непонятны. Начинайте с простого и продвигайтесь к более сложному. Пусть движение пока будет мелкой поступью, но уверенно вперед.

Перед совершением вложения необходимо четко понять механизм преумножения денег.

Не стоит куда-то вкладывать деньги, если полностью непонятна ситуация и механизм того, как будут «работать» деньги.

Составьте четкий план ваших проектов

К любой полученной информации всегда необходимо относиться с определенной долей критики.

Не стоит, сломя голову, бросаться в какое-то предприятие, совершать определенные активные действия. Вся полученная информация должна подвергаться тщательной проверке.

Не стоит «гнать лошадей», а начинать с самого малого.

Не требуется копить один миллион рублей для того, чтобы начать инвестирование. Это можно сделать, имея несколько тысяч в кармане. Например, на такую сумму можно вполне купить акцию Газпрома либо какого-то другого предприятия. Начало инвестирование сравнимо с неизвестным водоемом. Сначала воду в нем пробуют пальцами, а затем уже окунаются в него с головой.

Стоит начать!

Никто не говорит о том, что будет легко и в скором времени можно будет даже бросить работу. Это ни так. Но те, кто начинает с малого, со временем добиваются финансовой независимости, становятся по-настоящему богатыми людьми.

Основные принципы и виды инвестиций

Инвестирование – это отчуждение средств для получения прибыли в будущем. В эффективных инвестициях есть определенные принципы, которые помогают достигнуть поставленных задач, минимизируя риски.

Базовые принципы заключаются в:

- грамотной постановке целей;

- написании стратегического плана;

- создании профиля риска;

- определении, готов ли инвестор уделять время для управления инвестициями или же необходимо передать средства в управление профессионалам;

- постоянном анализе рынка;

- умении отказываться от активов, которые не приносят прибыль.

Высокодоходные инвестиции должны быть постоянными, не зависимо от того, планируете получать пассивный или активный доход.

Основные виды вложений

|

В И Д Ы В Л О Ж Е Н И Й |

По объекту | Реальные. Вариант покупки земли, оборудования, недвижимости, брендов, средств производства, вложение в повышение квалификации сотрудников. |

| Финансовые. Лизинг, кредитование юридических и физических лиц, приобретение облигаций, акций и прочих ценных бумаг. | ||

| Спекулятивные. Краткосрочное вложение в золото, национальную валюту. | ||

|

По целям |

Прямые. Средства инвестируются в бизнес и направлены на его развитие. Приобретается сырье, оборудование, здание. | |

| Портфельные. Речь идет о формировании инвестиционного портфеля – игра на валютном фонде, покупка ценных бумаг. | ||

| Нефинансовые. Покупается авторское право или объекты интеллектуальной собственности. В качестве инвестирования можно купить патент на изобретение или узнаваемый бренд. | ||

| Интеллектуальные. Финансово поддерживается научная и исследовательская деятельность, разработка инноваций. | ||

| По форме собственности | Частные. Право собственности на инвестируемые ресурсы – у физических и юридических лиц. | |

| Государственные. Деньги для инвестиций берутся из бюджета страны, участником экономической деятельности выступает Национальный Банк, Министерство. | ||

| Иностранные. Деньги вкладывают граждане других государств. | ||

| Смешанные. Инвестируются одновременно государственные и иностранные средства. | ||

| По сроку инвестирования | Краткосрочные. Вложение финансовых средств в проект на период до года. Доходность составляет 5-25%. | |

| Среднесрочные. Инвестирование в проект на срок от 1 до 3 лет. | ||

| Долгосрочные. Вложение средств в проект продолжительностью от трех лет. |

Материал по теме: Топ 10 самых высокооплачиваемых профессий в России и мире

Также смотрите мое видео-шоу “Куда вложить 5000”:

Правила правильного инвестирования

Основные правила инвестирования заключаются в следующем:

- Для вложений используйте только свободные деньги. Не берите кредиты или займы для инвестирования. Всегда есть риск потери.

- Оцените риски и возможную доходность, перед тем как выгодно вложить средства.

- Помните о диверсификации вложений. Чтобы снизить риск возможных потерь капитала или доходов от него, необходимо распределить вклад между различными объектами вложений. Классический вариант в мировой практике – 10% для каждого проекта.

Основным правилом инвестирования так и остается способность научиться управлять рисками.

С каких сумм можно начать вкладывать деньги

Начать приумножение средств можно и с 500 рублей. Подобные суммы тоже можно инвестировать. Только зачастую заработок будет соразмерен вкладу, хотя так бывает не всегда.

В отличие от денег, человек не может работать 24 часа 7 дней в неделю.

Но депозиты – это не единственный способ без лишних усилий получать доход, не имея экономического образования и 100 тыс. руб. для инвестирования

Важно выбрать инструмент – удачную инвестиционную возможность

Активный и пассивный заработок на инвестициях

Я много раз говорил о том, что существуют активный и пассивный доход, и чем они отличаются. По большому счету, заработок на инвестициях тоже может быть как активным, так и пассивным:

Активный заработок на инвестициях — это получение дохода, требующее не только вложения капитала, но и существенное вложение времени и труда (при этом основным доходообразующим фактором все равно остается капитал). Например, инвестиции в бизнес и самостоятельное занятие/руководство им, заработок на биржевых спекуляциях путем активного трейдинга и т.д.

Пассивный заработок на инвестициях — это получение дохода с вложенного капитала, не требующее вложений труда и времени или требующее очень незначительное количество этих факторов. Например, передача капитала в доверительное управление, долевое участие в чужом бизнесе, вклады в МФО, КПК, паевые инвестиционные фонды, инвестиции в акции с целью дальнейшей перепродажи и/или получения дивидендов, и т.д.

В некоторых случаях капитал может быть заменен какими-то имущественными активами (недвижимостью, транспортом, оборудованием, ценными бумагами и т.д.). Например, человек может осуществить не финансовые, а материальные вложения в бизнес: вложить туда, допустим, свою недвижимость или свое оборудование. В любом случае, все эти активы имеют свое денежное выражение.

Поэтому, когда мне попадается реклама «заработок на инвестициях без вложений» я просто недоумеваю: что же имеется в виду? Как правило, людей просто хотят привлечь вот этой красивой припиской «без вложений» и вводят в заблуждение. На самом деле там или речь не идет об инвестировании, или вложения все таки необходимы.

Частые ошибки начинающих инвесторов

Об общих принципах инвестирования мы говорили выше, а теперь остановимся на ошибках — их часто совершают новички, когда приступают к формированию пассивного дохода. В числе самых частых:

- Вкладывать чужие деньги. Инвестиционный капитал нельзя занимать — ни у друзей, ни у банков. Это связано с большими рисками: впервые вкладывая деньги в активы, новички могут сильно пострадать. Из каких средств потом погашать долги, если дело прогорело?

- Вкладывать все до последней копейки. Сначала отложите деньги на жизнь и непредвиденные расходы. Сформируйте себе «кубышку» в виде банковского депозита — и только потом активно инвестируйте. Вкладывать нужно только ту сумму, с потерей которой вы готовы смириться.

- Действовать на авось. Имеется в виду, что новички игнорируют этап обучения, а минимальные знания нужны везде — на бирже, рынке недвижимости или в розничном бизнесе. Без понимания, как и куда грамотно инвестировать, денег не заработать.

- Поддаваться эмоциям. Это особенно касается рынка ценных бумаг. Новички реагируют на малейшее колебание цен, из-за чего рискуют продать актив слишком рано, когда цена не дошла до пиковой, или купить слишком поздно из-за своей нерешительности. А действовать нужно в соответствии со стратегией. Если таковой нет, помогут доверительные управляющие или финансовые консультанты.

- Верить пустым обещаниям. Речь об инвестициях с заоблачной доходностью — например, доверчивым новичкам обещают 500% от стартового капитала ежемесячно. Помните, что гарантировать что-либо в мире инвестиций могут только мошенники, тем более такую большую прибыль.

Инвестиции или расходы?

Ну и последнее, на чем я сегодня хочу акцентировать внимание — это то, что очень часто под видом инвестиций нам пытаются навязать расходы

Видимо, это происходит потому, что человек, когда слышит или читает слово «инвестиции», подсознательно ощущает всю важность этого понятия и понимает его, как нечто, подразумевающее финансовую выгоду. Ведь действительно инвестиции всегда предполагают заработок, получение дохода

И маркетологи, рекламщики успешно этим пользуются

Ведь действительно инвестиции всегда предполагают заработок, получение дохода. И маркетологи, рекламщики успешно этим пользуются.

Например, не так давно увидел рекламу для женщин «Инвестируй в себя!», где предлагалось купить дорогую, модную одежду, косметику, украшения. Или тоже часто попадается «Инвестируй в свое здоровье!», где предлагается купить, в лучшем случае, какие-то тренажеры, а в худшем — БАДы. Или «Инвестируй в комфорт!» — предлагают купить новую модель авто с расширенным салоном. Подробнее обо всех подобных вариантах я писал в отдельной статье: Личные инвестиции или расходы?

На этом буду заканчивать. Надеюсь, что все четко понимают, что такое заработок на инвестициях, каковы его характерные особенности, и каких видов он может быть.

22+ фото колес, от которых у шиномонтажников могут на голове зашевелиться волосы

Долгосрочное инвестирование

Теперь можно вернуться и к нему. Люди, думающие о том, куда инвестировать деньги, выбирают именно его. И метод неплохой. Люди покупают пакет акций, и не продают их ещё как минимум полгода. Некоторые и вовсе не думают о реализации ценных бумаг – они передают их по наследству.

В чём преимущество долгосрочного инвестирования? В получении дивидендов, которое предполагается в большинстве случаев. Так называется доля прибыли компании, выплачиваемая инвесторам. Она выплачивается в определённый день года – тот, который помечен датой закрытия реестра акционеров. На дивиденды могут рассчитывать лишь люди, находящиеся в данном списке.

Forex

Едва ли не самый популярный вид инвестирования. Многие новички начинают свой путь заработка в сети именно на Форексе с тренировочных демо-счетов. Порог входа здесь низкий, можно заключать сделки на несколько долларов.

Для успешного старта нужно:

- Обладать базовыми знаниями в экономике и электронной торговле.

- Следить за новостями и правильно их интерпретировать, ежедневно мониторить ситуацию на рынке.

- Пройти специализированные курсы.

- Зарегистрироваться на нескольких платформах: Alpari, Форекс Клуб и т. д.

- Использовать специализированный софт, например, Meta Trader.

Если вы решите инвестировать в акции, то приготовьтесь к долгому и упорному труду. Конечно, можно делать прогнозы наугад, но вряд ли это принесет стабильный доход. Стоит отметить, что в Forex, как и в других нишах, есть немало рисков. Предприимчивые инвесторы распределяют средства на нескольких биржах и торгуют с разными стратегиями, чтобы обезопасить трейдинг.

Надежный Forex-брокер

Как написать жалобу или отзыв?

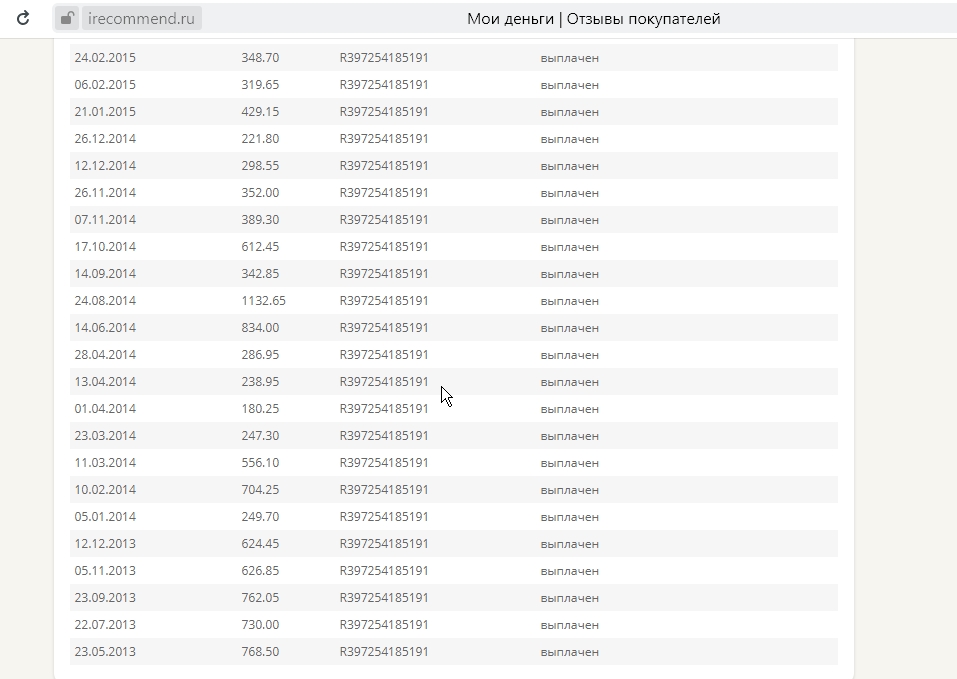

Часть восьмая. Сколько же я поднял.

Можно проводить огромную аналитику в процентах, чтобы вы ничего не поняли. Но для чего тогда эта статья, если нет точных результатов?

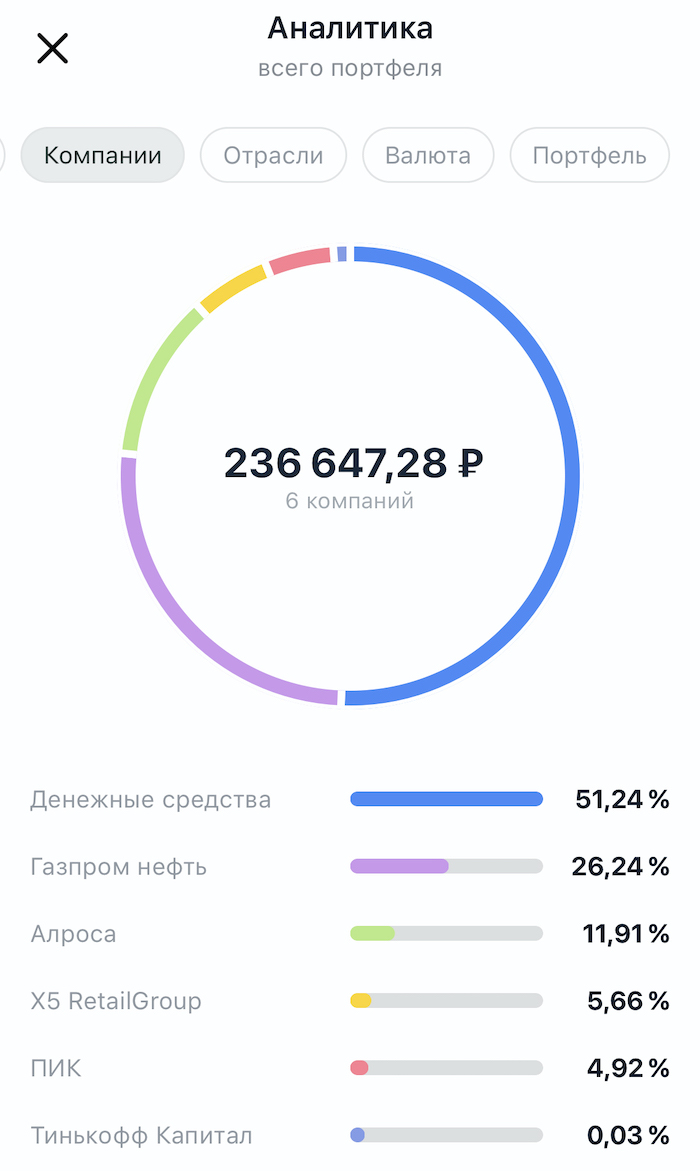

На момент написания статьи мой портфель приблизительно равен 236000 рублей

Начинал я с 18 марта, со 150000 рублей и на момент написания статьи мой портфель приблизительно равен 236000 рублей. Ранее я писал в статье “Инвестирование на фоне коронавируса (Covid-19)”, что за 15 дней я поднял 21% за 15 дней. Но тогда была хорошая волна восстановления компаний после кризиса, а потом было затишье. После затишья снова был рост, появились дивиденды и пошли финансовые отчетности за первый квартал 2020 года. Это позволило более точно делать вложения и за период со 2 апреля, я поднял еще 31%. Итого, получилось приблизительно 50% от вложений. Оборот за все это время составил более 3 млн. рублей.

Только вдумайтесь, 50% за 3 месяца. О каких 6% на банковских вкладах за год можно говорить? Но как я уже писал, я упускал массу возможностей заработать гораздо больше. Конечно же, не стоит сравнивать повседневные вложения с вложением в кризис. Это неправильно. В обычной жизни процент прибыли гораздо меньше.

В обычной жизни процент прибыли гораздо меньше.

Вложения в недвижимость

Такой способ является довольно неплохим видом вложения. Совсем необязательно для старта иметь большую сумму. Вложения в недвижимость можно начинать еще тогда, когда только что началось строительство. Можно вступить в жилищный кооператив и приобрести в нем определенную долю.

Недвижимость остается надежным способом получения доходов

Преимущества:

- Высокая ликвидность.

- Доход можно получать длительное время.

- Доступность совершения вложения.

- Широкий диапазон инвестиционных вариантов.

Недостатки:

- недвижимость в разные периоды обладает различной ценой, что определяет экономическая обстановка в стране на данный момент;

- любой объект недвижимости обладает довольно высокой ценой;

- в небольшом населенном пункте очень низкий спрос на недвижимость;

- наличие высоких дополнительных расходов (налоги, коммуналка, необходимость проведения ремонтных работ).

Если кто-то решил заняться именно таким направлением, должен провести подробный анализ состояния рынка недвижимости в данном регионе.

Я хочу попробовать. С чего начать?

Современная биржа — электронная, торговать можно через интернет, не вставая с дивана. Но для этого нужен посредник — брокер, то есть компания, у которой есть лицензия на биржевую торговлю. Прежде чем отправляться к брокеру, стоит определить для себя несколько важных вещей.

1. Оцените, какую сумму вы готовы вложить

Теоретически начать можно с любой суммы, даже с 1000 рублей. Но такой объем не компенсирует ни комиссию брокера, ни время, потраченное на торги. Стоит начинать инвестировать, если вы готовы рискнуть несколькими десятками тысяч рублей. Лучше заранее представить ситуацию, в которой вы потеряете ваши деньги. Если вы понимаете, что для вашего бюджета это не катастрофа, можно попробовать.

2. Подумайте, сколько времени вы готовы тратить

И в зависимости от этого решите, готовы ли вы торговать самостоятельно или доверитесь профессионалу.

Как это устроено?

Вам придется пройти обучение, погрузиться в тему, по утрам изучать статистику и биржевые сводки, в течение дня следить за графиками. Если вы ответственный инвестор, конечно. Готовы на это? Тогда можно отправляться в брокерскую компанию, чтобы использовать ее как посредника для доступа к бирже.

Если вы не готовы тратить много времени и сил на инвестирование, тогда лучше рассмотреть одну из форм доверительного управления. В такой системе вы принимаете минимум решений, доверяя инвестирование ваших денег управляющей компании. Самая распространенная форма доверительного управления — ПИФы (паевые инвестиционные фонды).

ПИФ — это уже готовый набор из разных ценных бумаг, который составили специалисты. Это удобно для начинающего инвестора. К примеру, можно вложиться в ПИФ, в котором собраны акции российских добывающих компаний.

ПИФом управляет (покупает и продает ценные бумаги, меняет их состав) управляющая компания. Вам как инвестору придется делать выбор только один раз — когда вы решите вложить деньги в ПИФ. Если по истечении заранее определенного срока стоимость набора вырастет, то вы получите прибыль. Если упадет — понесете убытки.

3. Выберите стратегию и активы

Решите, во что будете инвестировать. Придерживайтесь определенной стратегии.

Что такое стратегия?

Стратегия — это набор параметров инвестирования, которые определяют ваш стиль поведения на бирже: какими активами вы торгуете, как часто продаете, чем руководствуетесь при принятии решений (например, смотрите ли новости, которые влияют на рынок).

Простейший вариант стратегии — вы выбираете:

- активы;

- период, на который хотите вложить средства;

- максимальный размер убытков.

Допустим, активы — это акции фармацевтических и химических компаний, период — 1 год, размер убытков — 20%. В этом случае вы немедленно продаете активы, если они подешевели на 20%, даже если год еще не прошел.

Если вы выбрали доверительное управление, то вам тоже нужно определиться со стратегией. Только в этом случае вы будете выбирать из предложений, которые уже есть на рынке.

4. Найдите компанию-посредника

Когда вы определитесь со стратегией, найти посредника (брокера) будет легче

Самое важное и первостепенное при выборе брокера — можно доверять деньги только тем компаниям, у которых есть лицензия Банка России. Сверьтесь с перечнем лицензированных компаний

Как правило, одни и те же компании могут как взять деньги в доверительное управление, так и предоставить брокерские услуги для самостоятельной торговли.

Если вы выбрали самостоятельное инвестирование, предстоит пройти следующий путь:

- заключить договор с брокером;

- открыть и пополнить брокерский счет;

- установить специальную программу для торгов;

- начать покупать и продавать.

Если вы выбрали путь доверительного управления, то достаточно будет заключить договор и передать деньги управляющей компании.

Мифы об инвестициях, которые мешают начать

Мы рассмотрели несколько способов инвестирования небольших сумм. Но количество инвесторов в России растет недостаточными темпами. Слышала уже тысячу отговорок, почему люди не начинают инвестировать. Но это всего лишь отговорки. Нет ни одной объективной причины, по которой вы не можете стать инвестором.

Расскажу, что слышу чаще всего.

Нет столько денег, чтобы покупать акции

А много и не надо. Посмотрите на наши “голубые фишки”: 1 лот Алросы – 760 ₽; Газпрома – 1 669,7 ₽; МТС – 3 300,5 ₽; Сбербанка – 1 956 ₽. Ну и где вы тут увидели миллионы?

На маленьких суммах много не заработаешь

Скажете, что на 1 лоте много не заработаешь? И я с вами соглашусь. Но инвестиции – это не на неделю и не на год. Это на всю жизнь. Если вы будете раз в месяц или раз в год покупать ценные бумаги на протяжении многих лет, то на вас начнет работать время вместе со сложным процентом. Посмотрите, как вырос российский рынок за 23 года – почти в 30 раз.

Слишком большой риск

Инвестиции – это не про депозит, где вам гарантированы 4 % годовых и 1,4 млн руб. в случае банкротства банка. Но здесь на помощь приходит еще один друг инвестора – диверсификация. Если ваши деньги разложены по разным инструментам, то падение одних легко компенсируется ростом других. А на долгосроке вообще все компании растут.

Я не экономист, мне сложно во всем этом разобраться

А экономистом быть и не надо. Если делаете первые шаги в инвестициях, то лучше начать с покупки индексных фондов. Хотите, подберите себе только российский рынок, а хотите – американский, китайский, немецкий и т. д. А пока инвестируете в индексные фонды, можно поучиться выбирать акции отдельных эмитентов. Разобраться под силу каждому. Просто не надо вестись на советы аналитиков и свои эмоции. А нужно провести анализ компании и выбрать лучшую именно для себя.

Лучшие способы инвестирования денег

Таких способов существует достаточно много и в рамках одной статьи все их просто не перечислить, но на отдельных вариантах следует остановиться более подробно.

Банковские вклады

Сегодня довольно распространенным направлением являются инвестиционные банковские вклады. Оно постепенно вытесняет традиционный банковский депозит. Но между этими двумя понятиями существуют определенные различия. При стандартном вкладе гарантировано получаются проценты. Но они очень низкие, а, значит, и недостаточный размер прибыли получит конкретный вкладчик. Иногда размер инфляции может перекрыть величину процентов. В этом случае рациональным будет обращение к инвестиционному банковскому вкладу.

Доверьте деньги надежным финансовым организациям

При этом виде имеет место покупка акций и облигаций заводов, различных организаций коммерческого направления. Размер прибыли определяется не ставкой, которую установил банк, а тем, как ведет себя фондовый рынок. Цены на нем могут подниматься и падать. Главным здесь является дополнительная прибыль при росте цен, но гарантии никакой нет.

Инвестиции в недвижимость

Напоследок стоит сказать пару слов и об этом. Ведь данный метод во все времена считался самым надёжным. Как заработать на инвестициях в недвижимость? Довольно-таки просто, но для этого надо иметь стартовый капитал.

Простейший вариант – покупка квартиры и её последующая сдача в аренду. 20-30 тысяч рублей (в среднем) ежемесячно гарантированы. В каждом городе есть не местные люди, нуждающиеся в жилье. А если сдавать посуточно или почасово, то можно зарабатывать ещё больше. Особенно, если город востребован туристами.

В последнем случае, кстати, можно оформить квартиру под хостел. Общая кухня и санузел, 5-6 двухуровневых кроватей в комнате – всё, что нужно. В сутки с человека можно брать 400-500 рублей, что совсем недорого. Люди, проездом находящиеся в городе, считают это идеальным вариантом для ночёвки.

А ещё можно купить квартиру в строящемся доме, и потом продать её. Такое жильё обычно в два, а то и в три раза дешевле готового! Только придётся подождать 1-2 года, пока здание введут в эксплуатацию.

Вообще, есть ещё примерно два десятка отличных способов заработка на недвижимости. Все они пользуются популярностью. Ведь в жилых и коммерческих помещениях люди нуждались во все времена. Именно поэтому актуальность инвестирования в недвижимость не пройдёт никогда.